Указание Банка России от 02.12.2015 N 3873-У

ЦЕНТРАЛЬНЫЙ БАНК РОССИЙСКОЙ ФЕДЕРАЦИИ

УКАЗАНИЕ

от 2 декабря 2015 г. N 3873-У

О ВНЕСЕНИИ ИЗМЕНЕНИЙ

В УКАЗАНИЕ БАНКА РОССИИ ОТ 30 АПРЕЛЯ 2008 ГОДА N 2005-У

"ОБ ОЦЕНКЕ ЭКОНОМИЧЕСКОГО ПОЛОЖЕНИЯ БАНКОВ"

1. Внести в Указание Банка России от 30 апреля 2008 года N 2005-У "Об оценке экономического положения банков", зарегистрированное Министерством юстиции Российской Федерации 26 мая 2008 года N 11755, 14 сентября 2009 года N 14760, 20 апреля 2012 года N 23905, 17 октября 2012 года N 25699, 17 декабря 2013 года N 30618, 8 июля 2014 года N 33001, 30 января 2015 года N 35802, 30 марта 2015 года N 36631, 3 апреля 2015 года N 36704 ("Вестник Банка России" от 4 июня 2008 года N 28, от 21 сентября 2009 года N 55, от 25 апреля 2012 года N 21, от 24 октября 2012 года N 62, от 24 декабря 2013 года N 77, от 6 августа 2014 года N 71, от 11 февраля 2015 года N 11, от 10 апреля 2015 года N 33, от 15 апреля 2015 года N 34), следующие изменения.

1.1. Пункт 1.1 изложить в следующей редакции:

"1.1. Оценка экономического положения банков осуществляется по результатам оценок:

капитала;

активов;

доходности;

ликвидности;

процентного риска;

риска концентрации;

обязательных нормативов, установленных Инструкцией Банка России от 3 декабря 2012 года N 139-И "Об обязательных нормативах банков", зарегистрированной Министерством юстиции Российской Федерации 13 декабря 2012 года N 26104, 29 ноября 2013 года N 30498, 18 июня 2014 года N 32735, 20 октября 2014 года N 34362, 11 декабря 2014 года N 35134, 24 декабря 2014 года N 35372, 29 декабря 2014 года N 35453, 20 февраля 2015 года N 36180, 16 июля 2015 года N 38029, 23 сентября 2015 года N 38976 ("Вестник Банка России" от 21 декабря 2012 года N 74, от 30 ноября 2013 года N 69, от 9 июля 2014 года N 63, от 23 октября 2014 года N 99, от 22 декабря 2014 года N 112, от 31 декабря 2014 года N 117-118, от 4 марта 2015 года N 17, от 22 июля 2015 года N 60, от 12 октября 2015 года N 86) (далее - Инструкция Банка России N 139-И), и Инструкцией Банка России от 15 июля 2005 года N 124-И "Об установлении размеров (лимитов) открытых валютных позиций, методике их расчета и особенностях осуществления надзора за их соблюдением кредитными организациями", зарегистрированной Министерством юстиции Российской Федерации 5 августа 2005 года N 6889, 26 июня 2007 года N 9703, 6 декабря 2007 года N 10636, 18 мая 2012 года N 24222, 29 сентября 2015 года N 39058 ("Вестник Банка России" от 19 августа 2005 года N 44, от 4 июля 2007 года N 38, от 17 декабря 2007 года N 69, от 25 мая 2012 года N 27, от 12 октября 2015 года N 86) (далее - обязательные нормативы);

качества управления;

прозрачности структуры собственности банка.".

1.2. Пункт 1.3 после слова "ликвидности" дополнить словами ", процентного риска, риска концентрации".

1.3. В пункте 2.1 слова "как "хорошие"," заменить словами "как "хорошие", процентный риск в соответствии с главой 3 настоящего Указания оценивается как "приемлемый", риск концентрации в соответствии с главой 3 настоящего Указания оценивается как "низкий",".

1.4. В подпункте 2.2.1.1 пункта 2.2 слова "как "удовлетворительные"," заменить словами "как "удовлетворительные", риск концентрации оценивается как "приемлемый",".

1.5. Подпункт 2.3.1 пункта 2.3 изложить в следующей редакции:

"2.3.1. капитал, активы, ликвидность оцениваются как "сомнительные", или процентный риск оценивается как "высокий", или риск концентрации оценивается как "повышенный" или "высокий".".

1.6. Название Главы 3 изложить в следующей редакции: "Глава 3. Оценка капитала, активов, доходности, ликвидности, процентного риска и риска концентрации банка".

1.7. Дополнить пунктами 3.4.1 и 3.4.2 следующего содержания:

"3.4.1. Показатель риска концентрации (РК) определяется на основании оценки ответов на вопросы, приведенные в приложении 11 к настоящему Указанию.

3.4.1.1. Оценка ответа на вопрос 1 производится путем присвоения ему значения по двухбалльной шкале:

равное 1 - "приемлемый";

равное 4 - "высокий".

Оценка ответов на вопросы 2 - 3 производится путем присвоения им значений по четырехбалльной шкале.

Порядок присвоения соответствующей балльной оценки ответам на вопросы, приведенные в таблице приложения 11 к настоящему Указанию, приведен в примечаниях к заполнению таблицы приложения 11 настоящего Указания.

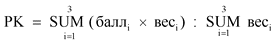

3.4.1.2. Показатель риска концентрации представляет собой среднее взвешенное значение оценок ответов на вопросы, приведенные в приложении 11 к настоящему Указанию, и рассчитывается по следующей формуле:

,

,

где:

баллi - оценка от 1 до 4 ответа на соответствующий вопрос, приведенный в приложении 11 к настоящему Указанию (балльная оценка);

весi - оценка по шкале относительной значимости от 1 до 3 ответа на соответствующий вопрос, приведенный в приложении 11 к настоящему Указанию (весовая оценка).

3.4.1.3. Показатель риска концентрации является целым числом. В случае если дробная часть показателя имеет значение, меньшее 0,35, то ему присваивается значение, равное его целой части. В противном случае показатель принимается равным его целой части, увеличенной на 1.

3.4.1.4. Полученный результат характеризует показатель риска концентрации следующим образом:

равный 1 - "низкий";

равный 2 - "приемлемый";

равный 3 - "повышенный";

равный 4 - "высокий".

3.4.1.5. Расчет и оценка показателя риска концентрации производится по мере поступления (получения) новой информации, как правило, по результатам проведенных проверок.

3.4.2. Показатель процентного риска (ПР) определяется как процентное отношение разницы между суммой взвешенных открытых длинных позиций и суммой взвешенных открытых коротких позиций (без учета знака позиций) к величине собственных средств (капитала) банка по следующей формуле:

,

,

где:

ВОДП - сумма взвешенных открытых длинных позиций. Представляет собой сумму взвешенных положительных значений совокупного ГЭПа, определенных на основе данных формы 0409127 "Сведения о риске процентной ставки", установленной приложением 1 к Указанию Банка России N 2332-У (далее - форма 0409127);

ВОКП - сумма взвешенных открытых коротких позиций. Представляет собой сумму взвешенных отрицательных значений совокупного ГЭПа, определенных на основе данных формы 0409127.

Коэффициенты взвешивания, используемые для расчета взвешенных открытых позиций, приведены в приложении 12 к настоящему Указанию.

Балльная оценка показателя процентного риска приведена в приложении 13 к настоящему Указанию.

3.4.2.1. Полученный результат характеризует показатель процентного риска следующим образом:

равный 1 - "приемлемый";

равный 4 - "высокий".".

1.8. Пункт 3.5 после слова "доходности" дополнить словами "и процентного риска".

1.9. Пункт 3.6 изложить в следующей редакции:

"3.6. Оценка отдельных показателей групп показателей оценки капитала, активов, доходности, ликвидности, а также показателя процентного риска значение знаменателя которых принимает нулевое или отрицательное значение, осуществляется в соответствии с приложением 5 к настоящему Указанию.".

1.10. Пункт 3.7 после слова "ликвидности" дополнить словами ", а также показателя процентного риска".

1.11. Абзац первый пункта 6.2 после слова "доходности" дополнить словами ", показателя риска концентрации, процентного риска".

1.12. Строку 1 приложения 1 изложить в следующей редакции:

"

1

Показатель достаточности собственных средств (капитала)

ПК1

![]() 11

11

< 11 и ![]() 8.1

8.1

8

< 8

3

".

1.13. Графу 5 строки 1 приложения 5 дополнить абзацем следующего содержания:

"ПР".

1.14. В приложении 6:

строку 8 таблицы изложить в следующей редакции:

"

8

Позволяет ли система управления рисками банка ограничивать риски банка уровнем, соответствующим удовлетворительной оценке групп показателей оценки капитала, активов, доходности, ликвидности, показателей риска концентрации и процентного риска, предусмотренных настоящим Указанием, а также обеспечивать соблюдение на ежедневной основе обязательных нормативов, включая лимиты открытых валютных позиций?

3

";

пункт 6 примечаний к заполнению таблицы изложить в следующей редакции:

"6. К вопросу 8.

При оценке данного вопроса следует исходить из следующего:

1 балл присваивается в случае, если оценка всех 4 групп показателей оценки капитала, качества активов, доходности, ликвидности и показателей риска концентрации и процентного риска, а также оценка всех показателей, входящих в состав данных групп, меньше либо равна 2 баллам;

2 балла присваиваются в случае, если оценка всех 4 групп показателей оценки капитала, качества активов, доходности, ликвидности и показателей риска концентрации и процентного риска меньше либо равна 2 баллам при оценке хуже, чем 2 балла отдельных показателей внутри групп;

3 балла присваиваются в случае, если оценка 3 групп из групп показателей оценки капитала, качества активов, доходности, ликвидности, а также показателей риска концентрации и процентного риска меньше или равна 2 баллам;

4 балла присваиваются в случае, если оценка 2 и более групп из групп показателей оценки капитала, качества активов, доходности, ликвидности, а также показателей риска концентрации и процентного риска хуже чем 2 балла.".

1.15. Дополнить приложениями 11 - 13 в редакции приложений 1 - 3 к настоящему Указанию соответственно.

2. Настоящее Указание вступает в силу по истечении 10 дней после дня его официального опубликования в "Вестнике Банка России".

Оценка показателя ПК1 осуществляется в соответствии с подпунктом 1.12 пункта 1 настоящего Указания начиная с 1 февраля 2016 года.

Оценка показателя процентного риска осуществляется начиная с 1 июля 2016 года.

Первая оценка показателя риска концентрации для банков, размер активов которых составляет 500 миллиардов рублей и более, осуществляется по состоянию на 1 апреля 2017 года.

Первая оценка показателя риска концентрации для банков, размер активов которых составляет менее 500 миллиардов рублей, осуществляется по состоянию на 1 октября 2017 года.

Председатель Центрального банка

Российской Федерации

Э.С.НАБИУЛЛИНА

Приложение 1

к Указанию Банка России

от 2 декабря 2015 года N 3873-У

"О внесении изменений

в Указание Банка России

от 30 апреля 2008 года N 2005-У

"Об оценке экономического

положения банков"

"Приложение 11

к Указанию Банка России

от 30 апреля 2008 года N 2005-У

"Об оценке экономического

положения банков"

ПОКАЗАТЕЛЬ РИСКА КОНЦЕНТРАЦИИ

N п/п

Вопросы

Вес

Баллы

1

2

3

4

1

Какова степень подверженности банка риску концентрации?

2

2

Установлены ли в банке процедуры выявления, измерения и ограничения риска концентрации, охватывающие различные формы риска концентрации?

3

3

Определен ли банком комплекс мероприятий по контролю за риском концентрации?

3

Примечания к заполнению таблицы.

1. К вопросу 1.

При присвоении балльной оценки необходимо оценить степень подверженности банка риску концентрации в связи с наличием у банка значительного объема требований к одному контрагенту или группе контрагентов в случае, если один контрагент контролирует или оказывает значительное влияние на другого контрагента (других контрагентов) или если контрагенты находятся под контролем (определяется в соответствии с положениями Международного стандарта финансовой отчетности (IFRS) 10 "Консолидированная финансовая отчетность", введенного в действие на территории Российской Федерации приказом Министерства финансов Российской Федерации от 18 июля 2012 года N 106н "О введении в действие и прекращении действия документов Международных стандартов финансовой отчетности на территории Российской Федерации", зарегистрированным Министерством юстиции Российской Федерации 3 августа 2012 года N 25095 (Российская газета от 15 августа 2012 года) (далее - приказ Минфина России N 106н), с поправками, введенными в действие на территории Российской Федерации приказом Министерства финансов Российской Федерации от 31 октября 2012 года N 143н "О введении в действие документов Международных стандартов финансовой отчетности на территории Российской Федерации", зарегистрированным Министерством юстиции Российской Федерации 12 декабря 2012 года N 26099 (Российская газета от 21 декабря 2012 года), и приказом Министерства финансов Российской Федерации от 7 мая 2013 года N 50н "О введении в действие документа Международных стандартов финансовой отчетности на территории Российской Федерации", зарегистрированным Министерством юстиции Российской Федерации 14 июня 2013 года N 28797 (Российская газета от 12 июля 2013 года) или значительным влиянием (определяется в соответствии с положениями Международного стандарта финансовой отчетности (IAS) 28 "Инвестиции в ассоциированные и совместные предприятия", введенного в действие на территории Российской Федерации приказом Минфина России N 106н) третьего лица (третьих лиц), не являющегося (не являющихся) контрагентом (контрагентами) банка (далее - группа контрагентов).

При оценке данного вопроса следует исходить из следующего:

балл 1 - присваивается в случае, если объем требований банка к одному контрагенту или группе контрагентов не превышает 30 процентов от величины собственных средств (капитала) банка;

балл 4 - присваивается в случае, если объем требований банка к одному контрагенту или группе контрагентов больше 30 процентов от величины собственных средств (капитала) банка.

2. К вопросу 2.

При присвоении балльной оценки необходимо учитывать, соответствуют ли утвержденные в банке процедуры выявления, измерения и ограничения риска концентрации бизнес-модели банка, характеру, сложности и масштабу осуществляемых им операций, требованиям, установленным Указанием Банка России от 15 апреля 2015 года N 3624-У "О требованиях к системе управления рисками и капиталом кредитной организации и банковской группы", зарегистрированным Министерством юстиции Российской Федерации 26 мая 2015 года N 37388 ("Вестник Банка России" от 15 июня 2015 года N 51) (далее - Указание Банка России N 3624-У), включая:

установлена ли банком система показателей, позволяющих выявлять риск концентрации в отношении значимых рисков, отдельных крупных контрагентов (групп связанных контрагентов) банка и связанных с банком лиц (групп связанных с банком лиц), секторов экономики и географических зон;

охватывают ли установленные в банке процедуры выявления, измерения и ограничения риска концентрации все формы риска концентрации, присущие банку в связи с наличием у банка:

значительного объема требований к одному контрагенту или группе контрагентов;

значительного объема вложений в инструменты одного типа и инструменты, стоимость которых зависит от изменений общих факторов;

кредитных требований к контрагентам в одном секторе экономики или географической зоне, а также кредитных требований, номинированных в одной валюте;

кредитных требований к контрагентам, финансовые результаты которых зависят от осуществления одного и того же вида деятельности или реализации одних и тех же товаров и услуг;

косвенной подверженности риску концентрации, возникающей при реализации банком мероприятий по снижению кредитного риска (применении идентичных видов обеспечения, гарантий, предоставленных одним контрагентом);

зависимости от отдельных видов доходов и от отдельных источников ликвидности;

установлены ли в банке процедуры по определению достаточности капитала в части покрытия риска концентрации, в том числе процедуры распределения капитала через систему лимитов по направлениям деятельности банка, видам значимых рисков и подразделениям, осуществляющим функции, связанные с принятием рисков;

разработаны ли в банке процедуры стресс-тестирования в целях оценки подверженности банка риску концентрации, учитываются ли результаты стресс-тестирования при оценке достаточности капитала в части покрытия риска концентрации.

При оценке данного вопроса следует исходить из следующего:

балл 1 - присваивается в случае, если одновременно соблюдаются следующие условия:

процедуры выявления, измерения и ограничения риска концентрации соответствуют бизнес-модели банка, характеру, сложности и масштабу осуществляемых им операций и требованиям, установленным Указанием Банка России N 3624-У, и охватывают все формы риска концентрации, присущие банку;

система показателей позволяет выявлять риск концентрации в отношении всех значимых рисков, крупных контрагентов (групп связанных контрагентов) банка и связанных с банком лиц (групп связанных с банком лиц), секторов экономики и географических зон;

процедуры стресс-тестирования охватывают все формы риска концентрации, присущие банку, и соответствуют международной практике;

процедуры по определению достаточности капитала в части покрытия риска концентрации, а именно процедуры распределения капитала через систему лимитов по направлениям деятельности банка, видам значимых рисков и подразделениям, осуществляющим функции, связанные с принятием рисков, учитывают результаты стресс-тестирования и позволяют в полной мере ограничивать риски концентрации как в отношении отдельных крупных контрагентов (групп связанных контрагентов), так и в отношении контрагентов, принадлежащих к одному сектору экономики, одной географической зоне;

балл 2 - присваивается в случае, если одновременно соблюдаются следующие условия:

процедуры выявления, измерения и ограничения риска концентрации соответствуют бизнес-модели банка, характеру, сложности и масштабу осуществляемых им операций и требованиям, установленным Указанием Банка России N 3624-У, и охватывают основные формы риска концентрации, присущие банку. При этом отдельные имеющиеся в них недостатки не позволяют признать их несоответствующими требованиям, установленным Указанием Банка России N 3624-У;

система показателей позволяет выявлять риск концентрации в отношении основных значимых рисков, отдельных крупных контрагентов (групп связанных контрагентов) банка и связанных с банком лиц (групп связанных с банком лиц), основных секторов экономики и географических зон;

процедуры стресс-тестирования охватывают основные формы риска концентрации, присущие банку, и соответствуют международной практике;

процедуры по определению достаточности капитала в части покрытия риска концентрации, а именно процедуры распределения капитала через систему лимитов по направлениям деятельности банка, видам значимых рисков и подразделениям, осуществляющим функции, связанные с принятием рисков, как правило, учитывают результаты стресс-тестирования и позволяют ограничивать риски концентрации в отношении отдельных крупных контрагентов (групп связанных контрагентов), контрагентов, принадлежащих к одному сектору экономики, одной географической зоне;

балл 3 - присваивается в случае, если установлено хотя бы одно из следующих обстоятельств:

процедуры выявления, измерения и ограничения риска концентрации не соответствуют бизнес-модели банка и (или) характеру, сложности и масштабу осуществляемых им операций и (или) требованиям, установленным Указанием Банка России N 3624-У, и (или) не охватывают основные формы риска концентрации, присущие банку;

система показателей не позволяет выявлять риск концентрации в отношении основных значимых рисков и (или) отдельных крупных контрагентов (групп связанных контрагентов) банка и связанных с банком лиц (групп связанных с банком лиц) и (или) основных секторов экономики и географических зон;

процедуры стресс-тестирования не охватывают основные формы риска концентрации, присущие банку;

процедуры по определению достаточности капитала в части покрытия риска концентрации, а именно процедуры распределения капитала через систему лимитов по направлениям деятельности банка, видам значимых рисков и подразделениям, осуществляющим функции, связанные с принятием рисков, не учитывают результаты стресс-тестирования и не позволяют ограничивать риски концентрации в отношении отдельных крупных контрагентов (групп связанных контрагентов), контрагентов, принадлежащих к одному сектору экономики, одной географической зоне;

балл 4 - присваивается в случае, если в банке отсутствуют процедуры выявления, измерения и ограничения риска концентрации.

3. К вопросу 3.

При присвоении балльной оценки необходимо учитывать:

назначен ли в банке руководитель службы управления рисками (ответственный сотрудник), в обязанности которого входит координация и контроль работы всех подразделений (сотрудников), осуществляющих функции управления риском концентрации, включая оценку достаточности капитала в части риска концентрации;

осуществляется ли в банке на постоянной основе мониторинг подверженности банка каждой из форм риска концентрации, контроль за приближением уровня риска концентрации к установленным лимитам, в том числе посредством установления системы сигнальных значений, а также проводится ли банком комплекс мероприятий по снижению риска концентрации при приближении к установленным лимитам концентрации;

соблюдаются ли в банке установленные лимиты концентрации;

достигаются ли уровни использования лимитов по риску концентрации сигнальных значений;

установлена ли в банке внутренняя отчетность, содержащая точную и актуальную информацию об уровне принятого банком риска концентрации и его соответствии установленным лимитам;

проводится ли банком на постоянной основе стресс-тестирование, охватывающее основные формы риска концентрации, присущие банку, и используются ли результаты стресс-тестирования в процессе принятия управленческих решений;

позволяет ли принятый в банке порядок информационного обеспечения предоставлять совету директоров (наблюдательному совету), исполнительным органам кредитной организации, а также руководителям подразделений банка, осуществляющих функции, связанные с принятием и управлением риска концентрации, точную и актуальную информацию об уровне принятого банком риска концентрации, о приближении уровня риска концентрации к установленным лимитам, а также о допущенных нарушениях установленных лимитов риска концентрации и порядке их устранения в сроки, установленные Указанием Банка России N 3624-У.

При оценке данного вопроса следует исходить из следующего:

балл 1 - присваивается в случае, если одновременно соблюдаются следующие условия:

назначен руководитель службы управления рисками (ответственный сотрудник), в обязанности которого входит координация и контроль работы всех подразделений (сотрудников), осуществляющих функции управления риском концентрации, включая оценку достаточности капитала в части риска концентрации;

на постоянной основе осуществляется мониторинг подверженности банка каждой из форм риска концентрации, контроль за приближением уровня риска концентрации к установленным лимитам, в том числе посредством установления системы сигнальных значений, а также проводится комплекс мероприятий по снижению риска концентрации при приближении к установленным лимитам концентрации;

соблюдаются установленные лимиты концентрации;

уровни использования лимитов по риску концентрации не достигают сигнальных значений;

установленная внутренняя отчетность содержит точную и актуальную информацию об уровне принятого банком риска концентрации;

проводится на постоянной основе стресс-тестирование, охватывающее основные формы риска концентрации, присущие банку, и результаты стресс-тестирования используются в процессе принятия управленческих решений;

принятый порядок информационного обеспечения позволяет предоставлять совету директоров (наблюдательному совету), исполнительным органам кредитной организации, а также руководителям подразделений банка, осуществляющих функции, связанные с принятием и управлением риска концентрации, точную и актуальную информацию об уровне принятого банком риска концентрации, о приближении уровня риска концентрации к установленным лимитам, а также о допущенных нарушениях установленных лимитов риска концентрации и порядке их устранения в сроки, установленные Указанием Банка России N 3624-У;

балл 2 - присваивается в случае, если одновременно соблюдаются следующие условия:

назначен руководитель службы управления рисками (ответственный сотрудник), в обязанности которого входит координация и контроль работы всех подразделений (сотрудников), осуществляющих функции управления риском концентрации, включая оценку достаточности капитала в части риска концентрации;

осуществляется мониторинг подверженности банка по каждой из форм риска концентрации, контроль за приближением уровня риска концентрации к установленным лимитам, в том числе посредством установления системы сигнальных значений, а также проводится комплекс мероприятий по снижению риска концентрации при приближении к установленным лимитам концентрации;

как правило, соблюдаются установленные лимиты концентрации;

случаи достижения уровней использования лимитов по риску концентрации сигнальных значений не превышают пяти раз в течение каждого из месяцев отчетного квартала по каждой из форм риска концентрации;

установленная внутренняя отчетность, как правило, содержит точную и актуальную информацию об уровне принятого банком риска концентрации;

проводится стресс-тестирование, охватывающее основные формы риска концентрации, присущие банку, и результаты стресс-тестирования, как правило, используются в процессе принятия управленческих решений;

принятый порядок информационного обеспечения позволяет предоставлять совету директоров (наблюдательному совету), исполнительным органам кредитной организации, а также руководителям подразделений банка, осуществляющих функции, связанные с принятием и управлением риска концентрации, информацию об уровне принятого банком риска концентрации, о приближении уровня риска концентрации к установленным лимитам, а также о допущенных нарушениях установленных лимитов риска концентрации и порядке их устранения в сроки, установленные Указанием Банка России N 3624-У;

балл 3 - присваивается в случае, если установлено хотя бы одно из следующих обстоятельств:

мониторинг подверженности банка каждой из форм риска концентрации и (или) контроль за приближением уровня риска концентрации к установленным лимитам, в том числе посредством установления системы сигнальных значений, и (или) мероприятия по снижению риска концентрации при приближении к установленным лимитам концентрации, осуществляются от случая к случаю;

установленные лимиты концентрации не соблюдаются;

случаи достижения уровней использования лимитов по риску концентрации сигнальных значений носят систематический характер, то есть составляют шесть и более раз в течение каждого из месяцев отчетного квартала хотя бы по одной из форм риска концентрации;

установленная внутренняя отчетность не содержит точную и (или) актуальную информацию об уровне принятого банком риска концентрации;

стресс-тестирование проводится от случая к случаю и не охватывает основные формы риска концентрации, присущие банку, и (или) результаты стресс-тестирования не используются в процессе принятия управленческих решений;

принятый порядок информационного обеспечения не позволяет предоставлять совету директоров (наблюдательному совету), исполнительным органам кредитной организации, а также руководителям подразделений банка, осуществляющих функции, связанные с принятием и управлением риска концентрации, информацию об уровне принятого банком риска концентрации, о приближении уровня риска концентрации к установленным лимитам, а также о допущенных нарушениях установленных лимитов риска концентрации;

балл 4 - присваивается в случае, если в банке не назначен руководитель службы управления рисками (ответственный сотрудник), в обязанности которого входит координация и контроль работы всех подразделений (сотрудников), осуществляющих функции управления риском концентрации и (или) в банке не определен и (или) не проводится комплекс мероприятий по контролю за риском концентрации.".

Приложение 2

к Указанию Банка России

от 2 декабря 2015 года N 3873-У

"О внесении изменений

в Указание Банка России

от 30 апреля 2008 года N 2005-У

"Об оценке экономического

положения банков"

"Приложение 12

к Указанию Банка России

от 30 апреля 2008 года N 2005-У

"Об оценке экономического

положения банков"

ТАБЛИЦА ПО РАСЧЕТУ ВЗВЕШЕННЫХ ОТКРЫТЫХ ПОЗИЦИЙ

N п/п

Временной интервал

Коэффициент взвешивания, %

Взвешенные открытые позиции

1

2

3

4

1

До 1 месяца

0,08

графа 3 строки 7 формы 0409127 x графа 3 строки 1 настоящей таблицы

2

1 - 3 месяца

0,3

графа 4 строки 7 формы 0409127 x графа 3 строки 2 настоящей таблицы

3

3 - 6 месяцев

0,68

графа 5 строки 7 формы 0409127 x графа 3 строки 3 настоящей таблицы

4

6 - 12 месяцев

1,36

графа 6 строки 7 формы 0409127 x графа 3 строки 4 настоящей таблицы

5

1 - 2 года

2,56

графа 7 строки 7 формы 0409127 x графа 3 строки 5 настоящей таблицы

6

2 - 3 года

4,06

графа 8 строки 7 формы 0409127 x графа 3 строки 6 настоящей таблицы

7

3 - 4 года

5,44

графа 9 строки 7 формы 0409127 x графа 3 строки 7 настоящей таблицы

8

4 - 5 лет

6,68

графа 10 строки 7 формы 0409127 x графа 3 строки 8 настоящей таблицы

9

5 - 7 лет

8,72

графа 11 строки 7 формы 0409127 x графа 3 строки 9 настоящей таблицы

10

7 - 10 лет

10,6

графа 12 строки 7 формы 0409127 x графа 3 строки 10 настоящей таблицы

11

10 - 15 лет

13,3

графа 13 строки 7 формы 0409127 x графа 3 строки 11 настоящей таблицы

12

15 - 20 лет

15,5

графа 14 строки 7 формы 0409127 x графа 3 строки 12 настоящей таблицы

13

Более 20 лет

16,86

графа 15 строки 7 формы 0409127 x графа 3 строки 13 настоящей таблицы

".

Приложение 3

к Указанию Банка России

от 2 декабря 2015 года N 3873-У

"О внесении изменений

в Указание Банка России

от 30 апреля 2008 года N 2005-У

"Об оценке экономического

положения банков"

"Приложение 13

к Указанию Банка России

от 30 апреля 2008 года N 2005-У

"Об оценке экономического

положения банков"

БАЛЛЬНАЯ ОЦЕНКА ПОКАЗАТЕЛЯ ПРОЦЕНТНОГО РИСКА

N п/п

Наименование показателя

Условное обозначение

Значения (%)

1 балл

4 балла

1

2

3

4

5

1

Показатель процентного риска

ПР

< 20

![]() 20

20

".