Указание Банка России от 03.12.2012 N 2919-У

ЦЕНТРАЛЬНЫЙ БАНК РОССИЙСКОЙ ФЕДЕРАЦИИ

УКАЗАНИЕ

от 3 декабря 2012 г. N 2919-У

ОБ ОЦЕНКЕ

КАЧЕСТВА УПРАВЛЕНИЯ КРЕДИТНОЙ ОРГАНИЗАЦИИ, ОСУЩЕСТВЛЯЮЩЕЙ

ФУНКЦИИ ЦЕНТРАЛЬНОГО КОНТРАГЕНТА

Настоящее Указание на основании статей 62, 72 Федерального закона от 10 июля 2002 года N 86-ФЗ "О Центральном банке Российской Федерации (Банке России)" (Собрание законодательства Российской Федерации, 2002, N 28, ст. 2790; 2003, N 2, ст. 157; N 52, ст. 5032; 2004, N 27, ст. 2711; N 31, ст. 3233; 2005, N 25, ст. 2426; N 30, ст. 3101; 2006, N 19, ст. 2061; N 25, ст. 2648; 2007, N 1, ст. 9, ст. 10; N 10, ст. 1151; N 18, ст. 2117; 2008, N 42, ст. 4696, ст. 4699; N 44, ст. 4982; N 52, ст. 6229, ст. 6231; 2009, N 1, ст. 25; N 29, ст. 3629; N 48, ст. 5731; 2010, N 45, ст. 5756; 2011, N 7, ст. 907; N 27, ст. 3873; N 43, ст. 5973; N 48, ст. 6728; 2012, N 50, ст. 6954; N 53, ст. 7591, ст. 7607; 2013, N 11, ст. 1076; N 14, ст. 1649; N 19, ст. 2329; N 27, ст. 3438, ст. 3476, ст. 3477; N 30, ст. 4084; N 49, ст. 6336; N 51, ст. 6695, ст. 6699; N 52, ст. 6975; 2014, N 19, ст. 2311, ст. 2317; N 27, ст. 3634; N 30, ст. 4219; N 45, ст. 6154; N 52, ст. 7543; 2015, N 1, ст. 4, ст. 37) (далее - Федеральный закон "О Центральном банке Российской Федерации (Банке России)"), Федерального закона "О банках и банковской деятельности" (в редакции Федерального закона от 3 февраля 1996 года N 17-ФЗ) (Ведомости Съезда народных депутатов РСФСР и Верховного Совета РСФСР, 1990, N 27, ст. 357; Собрание законодательства Российской Федерации, 1996, N 6, ст. 492; 1998, N 31, ст. 3829; 1999, N 28, ст. 3459, ст. 3469; 2001, N 26, ст. 2586; N 33, ст. 3424; 2002, N 12, ст. 1093; 2003, N 27, ст. 2700; N 50, ст. 4855; N 52, ст. 5033, ст. 5037; 2004, N 27, ст. 2711; N 31, ст. 3233; 2005, N 1, ст. 18, ст. 45; N 30, ст. 3117; 2006, N 6, ст. 636; N 19, ст. 2061; N 31, ст. 3439; N 52, ст. 5497; 2007, N 1, ст. 9; N 22, ст. 2563; N 31, ст. 4011; N 41, ст. 4845; N 45, ст. 5425; N 50, ст. 6238; 2008, N 10, ст. 895; 2009, N 1, ст. 23; N 9, ст. 1043; N 18, ст. 2153; N 23, ст. 2776; N 30, ст. 3739; N 48, ст. 5731; N 52, ст. 6428; 2010, N 8, ст. 775; N 19, ст. 2291; N 27, ст. 3432; N 30, ст. 4012; N 31, ст. 4193; N 47, ст. 6028; 2011, N 7, ст. 905; N 27, ст. 3873, ст. 3880; N 29, ст. 4291; N 48, ст. 6728, ст. 6730; N 49, ст. 7069; N 50, ст. 7351; 2012, N 27, ст. 3588; N 31, ст. 4333; N 50, ст. 6954; N 53, ст. 7605, ст. 7607; 2013, N 11, ст. 1076; N 19, ст. 2317, ст. 2329; N 26, ст. 3207; N 27, ст. 3438, ст. 3477; N 30, ст. 4084; N 40, ст. 5036; N 49, ст. 6336; N 51, ст. 6683, ст. 6699; 2014, N 6, ст. 563; N 19, ст. 2311; N 26, ст. 3379, ст. 3395; N 30, ст. 4219; N 40, ст. 5317, ст. 5320; N 45, ст. 6144, ст. 6154; N 49, ст. 6912; N 52, ст. 7543; 2015, N 1, ст. 37) (далее - Федеральный закон "О банках и банковской деятельности"), Федерального закона от 7 февраля 2011 года N 7-ФЗ "О клиринге и клиринговой деятельности" (Собрание законодательства Российской Федерации, 2011, N 7, ст. 904; N 48, ст. 6728; N 49, ст. 7040, ст. 7061; 2012, N 53, ст. 7607; 2013, N 30, ст. 4084; 2014, N 11, ст. 1098) (далее - Федеральный закон "О клиринге и клиринговой деятельности") устанавливает порядок оценки качества управления кредитной организации, осуществляющей функции центрального контрагента (далее - ЦК), на основании ходатайства ЦК о признании качества управления удовлетворительным в целях применения кредитными организациями - участниками клиринга в отношении их требований к ЦК, качество управления которого признано удовлетворительным, подходов, предусмотренных Инструкцией Банка России от 3 декабря 2012 года N 139-И "Об обязательных нормативах банков", зарегистрированной Министерством юстиции Российской Федерации 13 декабря 2012 года N 26104, 29 ноября 2013 года N 30498, 18 июня 2014 года N 32735, 20 октября 2014 года N 34362, 11 декабря 2014 года N 35134, 24 декабря 2014 года N 35372, 29 декабря 2014 года N 35453, 20 февраля 2015 года N 36180 ("Вестник Банка России" от 21 декабря 2012 года N 74, от 30 ноября 2013 года N 69, от 9 июля 2014 года N 63, от 23 октября 2014 года N 99, от 22 декабря 2014 года N 112, от 31 декабря 2014 года N 117 - 118, от 4 марта 2015 года N 17) (далее - Инструкция Банка России N 139-И).

1. ЦК направляет в Банк России ходатайство о признании качества управления ЦК удовлетворительным (далее - ходатайство ЦК) по форме приложения 2 к настоящему Указанию.

К ходатайству ЦК прилагаются результаты внутренней оценки качества управления ЦК, осуществленной на основании методики, приведенной в приложении 1 к настоящему Указанию.

2. Для признания качества управления ЦК удовлетворительным Банк России осуществляет оценку качества управления ЦК в соответствии с методикой, приведенной в приложении 1 к настоящему Указанию.

3. В ходе осуществления оценки качества управления ЦК Банк России:

рассматривает результаты внутренней оценки качества управления ЦК;

при необходимости запрашивает у ЦК дополнительные документы и (или) информацию с указанием в запросе сроков их представления и (или) организует совещания с уполномоченными представителями ЦК.

4. По результатам оценки качества управления ЦК Банк России принимает решение о признании качества управления ЦК удовлетворительным либо об отказе в удовлетворении ходатайства ЦК.

5. Срок оценки качества управления ЦК и принятия решения Банком России о признании качества управления ЦК удовлетворительным либо об отказе в удовлетворении ходатайства ЦК не может превышать трех месяцев со дня получения Банком России ходатайства ЦК.

6. В случае принятия Банком России решения о признании качества управления ЦК удовлетворительным Банк России письменно информирует ЦК о принятом решении в срок не позднее трех рабочих дней с даты принятия такого решения.

7. Банк России размещает на официальном сайте Банка России в информационно-телекоммуникационной сети "Интернет", а также опубликовывает в "Вестнике Банка России" информацию о ЦК, в отношении которого Банком России принято решение о признании качества управления ЦК удовлетворительным, с указанием даты принятия такого решения, в срок, не превышающий 10 рабочих дней со дня принятия такого решения.

8. Банком России принимается решение об отказе в удовлетворении ходатайства ЦК по следующим основаниям:

наличие в представленных ходатайстве ЦК и (или) документах и (или) информации недостоверной или неполной информации;

несоответствие качества управления ЦК оценке "удовлетворительно";

несоответствие учредительных документов ЦК требованиям законодательства Российской Федерации;

отказ ЦК от представления дополнительных документов и (или) информации в соответствии с пунктом 3 настоящего Указания.

9. В случае принятия Банком России решения об отказе в удовлетворении ходатайства ЦК Банк России письменно информирует ЦК о принятом решении с указанием оснований отказа, в срок не позднее трех рабочих дней с даты принятия такого решения.

10. Повторно представленное в Банк России ходатайство ЦК считается вновь поступившим и рассматривается в порядке, установленном пунктами 2 - 9 настоящего Указания.

11. ЦК, в отношении которого Банком России принято решение о признании качества управления ЦК удовлетворительным, должен обеспечивать качество управления ЦК на уровне, соответствующем оценке "удовлетворительно", и для подтверждения соответствия качества управления ЦК оценке "удовлетворительно" представлять в Банк России:

результаты внутренней оценки качества управления ЦК, осуществленной на основании методики, приведенной в приложении 1 к настоящему Указанию, на ежегодной основе - не позднее трех месяцев до наступления даты, соответствующей дате первоначально принятого решения о признании качества управления ЦК удовлетворительным;

сведения о планируемых изменениях в деятельности ЦК, касающихся качества управления ЦК, с описанием соответствующих изменений и их влияния на показатели качества управления ЦК - не позднее одного месяца до их введения в действие;

сведения о внесенных изменениях во внутренние документы и договоры, касающиеся качества управления ЦК, - не позднее 15 рабочих дней со дня внесения (утверждения и (или) регистрации) изменений с приложением указанных документов;

сведения о планируемых изменениях в деятельности ЦК, касающихся качества управления ЦК, на текущий календарный год - не позднее 1 февраля текущего календарного года;

отчет о произошедших изменениях в деятельности ЦК, касающихся качества управления ЦК, за предыдущий календарный год - не позднее 15 февраля текущего календарного года;

сведения о расчете коэффициентов кредитного риска, рыночного риска, риска ликвидности в соответствии с методикой, приведенной в приложении 1 к настоящему Указанию, по состоянию на первое число каждого месяца - не позднее 5-го рабочего дня месяца, следующего за отчетным.

ЦК, в отношении которого Банком России принято решение о признании качества управления ЦК удовлетворительным, обязан по требованию Банка России предоставлять сведения о расчете коэффициентов кредитного риска, рыночного риска, риска ликвидности и их значениях на внутримесячную дату (даты) в установленный Банком России срок.

12. Банк России осуществляет оценку качества управления ЦК, в отношении которого принято решение о признании качества управления ЦК удовлетворительным, с периодичностью не реже одного раза в два года для подтверждения соответствия качества управления ЦК оценке "удовлетворительно".

13. В ходе осуществления оценки качества управления ЦК для подтверждения соответствия качества управления ЦК оценке "удовлетворительно" Банк России:

рассматривает документы и сведения, перечисленные в пункте 11 настоящего Указания;

при необходимости запрашивает у ЦК дополнительные документы и (или) сведения с указанием в запросе сроков их представления и (или) организует совещания с уполномоченными представителями ЦК.

При выявлении фактов несоответствия качества управления ЦК, в отношении которого Банком России принято решение о признании качества управления ЦК удовлетворительным, Банк России вправе направить письменную информацию в адрес ЦК с рекомендацией устранить факты несоответствия качества управления ЦК с указанием сроков их устранения.

14. Банк России вправе принять решение об отзыве решения о признании качества управления ЦК удовлетворительным, если Банком России выявлено несоответствие качества управления ЦК оценке "удовлетворительно" и рекомендации об устранении фактов несоответствия качества управления ЦК оценке "удовлетворительно" не исполнены в установленный срок, а также в случае непредставления или несвоевременного представления ЦК документов и сведений, перечисленных в пункте 11 настоящего Указания.

15. В случае принятия Банком России решения об отзыве решения о признании качества управления ЦК удовлетворительным Банк России письменно информирует ЦК о принятом решении с указанием оснований отзыва в срок не позднее трех рабочих дней с даты принятия такого решения.

16. Банк России размещает на официальном сайте Банка России в информационно-телекоммуникационной сети "Интернет", а также опубликовывает в "Вестнике Банка России" информацию о ЦК, в отношении которого Банком России принято решение об отзыве решения о признании качества управления ЦК удовлетворительным, с указанием даты принятия такого решения, в срок, не превышающий 10 рабочих дней со дня принятия такого решения.

16.1. Особенности использования рейтингов кредитоспособности в целях применения настоящего Указания могут быть установлены иными нормативными актами Банка России.

17. Настоящее Указание подлежит официальному опубликованию в "Вестнике Банка России" и в соответствии с решением Совета директоров Банка России (протокол заседания Совета директоров Банка России от 30.11.2012 N 23) вступает в силу с 1 января 2013 года.

Председатель Центрального банка

Российской Федерации

С.М.ИГНАТЬЕВ

Приложение 1

к Указанию Банка России

от 3 декабря 2012 года N 2919-У

"Об оценке качества управления

кредитной организации, осуществляющей

функции центрального контрагента"

МЕТОДИКА ОЦЕНКИ КАЧЕСТВА УПРАВЛЕНИЯ ЦК

1. Общие положения

1.1. Оценка качества управления ЦК в соответствии с настоящей Методикой оценки качества управления ЦК (далее - Методика) осуществляется по результатам оценок качества системы управления рисками ЦК, внутреннего контроля и корпоративного управления ЦК.

1.2. Оценка качества внутреннего контроля и корпоративного управления ЦК осуществляется по результатам оценки показателя состояния внутреннего контроля и корпоративного управления ЦК (далее - ПВК).

1.3. Оценка качества системы управления рисками ЦК осуществляется по результатам оценок качества:

управления рисками ЦК;

управления правовым риском ЦК;

управления кредитным риском ЦК;

управления рыночным риском ЦК;

управления риском ликвидности ЦК;

управления операционным риском ЦК;

управления риском потери деловой репутации ЦК.

1.4. Настоящая Методика применяется в отношении ЦК, являющегося клиринговой организацией, и в отношении клиринговой организации, с которой у ЦК заключен договор, определяющий обязанности сторон по управлению рисками и порядок их взаимодействия при осуществлении клиринга (далее - клиринговая организация).

1.5. Если ЦК не является клиринговой организацией, то при осуществлении оценки качества управления ЦК рассматриваются и документы клиринговой организации, указанной в пункте 1.4 настоящей Методики, определяющие порядок осуществления клиринга с участием такого ЦК, в том числе правила клиринга (далее - правила клиринга).

1.6. В целях настоящей Методики оценка качества управления ЦК осуществляется на основании внутренних документов ЦК и внутренних документов клиринговой организации, указанной в пункте 1.4 настоящей Методики (далее - внутренние документы ЦК).

1.7. В целях настоящей Методики величины, включенные в расчет коэффициентов кредитного риска, рыночного риска и риска ликвидности, выражаются в рублевом эквиваленте, рассчитанном по официальному курсу иностранной валюты по отношению к рублю, установленному Банком России, на дату расчета.

1.8. В целях настоящей Методики под обеспечением понимается индивидуальное клиринговое обеспечение, предназначенное для обеспечения исполнения обязательств, допущенных к клирингу, в значениях, определяемых в Федеральном законе "О клиринге и клиринговой деятельности", а также иное полученное обеспечение (за исключением коллективного клирингового обеспечения), предназначенное для обеспечения исполнения обязательств участника клиринга.

1.9. В целях настоящей Методики к сделкам с финансовыми инструментами относятся:

операции с ценными бумагами или производными финансовыми инструментами;

операции с иностранной валютой;

операции с драгоценными металлами;

сделки репо;

операции по размещению денежных средств во вклады (депозиты), кредиты (включая межбанковские);

иные операции, определенные в соответствии с российским законодательством и правилами клиринга.

К числу перечисленных в данном пункте сделок с финансовыми инструментами относятся в том числе сделки, в которых одной из сторон является Банк России.

1.10. В целях настоящей Методики под выделенным капиталом ЦК понимается часть собственных средств (капитала) ЦК, в соответствии с правилами клиринга предназначенная для покрытия возможных потерь, вызванных неисполнением участниками клиринга своих обязательств, и используемая ЦК до использования средств, внесенных добросовестными участниками клиринга в коллективное клиринговое обеспечение. Величина выделенного капитала ЦК формируется из источников базового капитала, установленных в пункте 2.1 Положения Банка России от 28 декабря 2012 года N 395-П "О методике определения величины собственных средств (капитала) кредитных организаций ("Базель III")", зарегистрированного Министерством юстиции Российской Федерации 22 февраля 2013 года N 27259, 29 ноября 2013 года N 30499, 2 октября 2014 года N 34227, 11 декабря 2014 года N 35134, 17 декабря 2014 года N 35225, 24 марта 2015 года N 36548, 5 июня 2015 года N 37549, 5 октября 2015 года N 39152 ("Вестник Банка России" от 27 февраля 2013 года N 11, от 30 ноября 2013 года N 69, от 8 октября 2014 года N 93, от 22 декабря 2014 года N 112, от 26 декабря 2014 года N 114, от 30 марта 2015 года N 27, от 16 июня 2015 года N 52, от 12 октября 2015 года N 86) (далее - Положение Банка России N 395-П).

2. Оценка качества внутреннего контроля и корпоративного управления ЦК

2.1. Показатель ПВК определяется на основании оценки ответов на вопросы, приведенные в таблице 1.

Таблица 1

ПОКАЗАТЕЛЬ СОСТОЯНИЯ ВНУТРЕННЕГО КОНТРОЛЯ И КОРПОРАТИВНОГО

УПРАВЛЕНИЯ ЦК

N п/п

Вопросы

Значение (в баллах)

1

2

3

1.

Определена ли учредительным и внутренними документами ЦК система органов внутреннего контроля и их полномочия?

2.

Соответствуют ли внутренние документы ЦК, регламентирующие правила организации внутреннего контроля, законодательству Российской Федерации и нормативным актам Банка России?

3.

По всем ли направлениям деятельности ЦК приняты внутренние документы, регламентирующие осуществление внутреннего контроля?

4.

Соблюдаются ли ЦК внутренние документы, регламентирующие правила организации внутреннего контроля?

5.

Существует ли в ЦК независимое подразделение, осуществляющее функции службы внутреннего аудита?

6.

Существует ли в ЦК подразделение, осуществляющее функции службы внутреннего контроля?

7.

Осуществляется ли в ЦК внутренний контроль в соответствии с требованиями и полномочиями, определенными учредительным и внутренними документами ЦК?

8.

Обеспечивается ли в ЦК распределение должностных обязанностей служащих (ответственных сотрудников) в целях исключения конфликта интересов и условий его возникновения?

9.

Позволяет ли организация службы внутреннего аудита и службы внутреннего контроля ЦК эффективно осуществлять возложенные на них функции?

10.

Предусмотрена ли уставом ЦК независимая проверка службы внутреннего аудита аудиторской организацией или советом директоров (наблюдательным советом)?

11.

Осуществляет ли совет директоров (наблюдательный совет) ЦК контроль за деятельностью службы внутреннего аудита ЦК?

12.

Проводятся ли на постоянной основе в рамках внутреннего контроля мероприятия по контролю за уровнем принятых рисков ЦК?

13.

Имеются ли у ЦК порядок действий при выявлении службой внутреннего аудита нарушений процедур принятия решений и оценки рисков, предусмотренных утвержденными документами?

14.

Соблюдаются ли ЦК порядок действий при выявлении службой внутреннего аудита нарушений процедур принятия решений и оценки рисков?

15.

Определен ли в ЦК порядок информирования службой внутреннего аудита совета директоров (наблюдательного совета) ЦК о нарушениях (недостатках), выявленных при проверке выполнения установленных процедур управления рисками ЦК, и контроля (включая проведение повторных проверок) за принятием мер по устранению выявленных службой внутреннего аудита нарушений?

16.

Имеются ли в ЦК планы работы (деятельности) службы внутреннего аудита, службы внутреннего контроля?

17.

Соответствуют ли руководители службы внутреннего контроля и службы внутреннего аудита ЦК квалификационным требованиям, установленным нормативным актом Банка России, и требованиям к деловой репутации, установленным законодательством Российской Федерации?

18.

Имеется ли в ЦК информационная политика с указанием периодичности раскрытия информации, степени детализации информации, перечня категорий лиц, на которых ориентировано раскрытие информации?

19.

Рассматривает ли совет директоров (наблюдательный совет) ЦК выводы, сделанные внешним аудитором (внешними аудиторами) в ходе проведения аудита ЦК по вопросам оценки политики и практики корпоративного управления ЦК, адекватности и эффективности принципов и процедур внутреннего контроля и системы управления рисками ЦК?

20.

Имеется ли в ЦК общая стратегия развития ЦК и проводится ли ее мониторинг с учетом долгосрочных финансовых интересов ЦК, подверженности рискам и способности эффективно управлять ими?

21.

Имеются ли в ЦК внутренние документы, определяющие организацию работы совета директоров (наблюдательного совета) и его полномочия?

Примечания к заполнению таблицы 1.

К вопросам 5 и 6.

При оценке данных вопросов следует учитывать положения пункта 2.4 Положения Банка России от 16 декабря 2003 года N 242-П "Об организации внутреннего контроля в кредитных организациях и банковских группах", зарегистрированного Министерством юстиции Российской Федерации 27 января 2004 года N 5489, 22 декабря 2004 года N 6222, 20 марта 2009 года N 13547, 30 июня 2014 года N 32913 ("Вестник Банка России" от 4 февраля 2004 года N 7, от 31 декабря 2004 года N 74, от 1 апреля 2009 года N 21, от 9 июля 2014 года N 63).

При выполнении условий, установленных пунктом 7 части первой статьи 76 Федерального закона "О Центральном банке Российской Федерации (Банке России)", и наличии в ЦК руководителя службы внутреннего аудита и руководителя службы внутреннего контроля ответу на данный вопрос присваивается значение, равное 2, согласно пункту 2.2 настоящей Методики.

К вопросу 9.

При оценке данного вопроса следует учитывать:

обеспечивают ли подотчетность службы внутреннего аудита ЦК и выполняемые ею функции независимость и беспристрастность данной службы;

обладают ли служащие (ответственные сотрудники) службы внутреннего аудита и службы внутреннего контроля ЦК достаточными знаниями о деятельности ЦК, методах внутреннего контроля и сбора информации, ее анализа и оценки для выполнения служебных обязанностей;

утверждаются ли ЦК планы проверок службы внутреннего аудита ЦК;

выполняются ли планы проверок службы внутреннего аудита ЦК и планы деятельности службы внутреннего контроля ЦК;

охватывают ли проверки службы внутреннего аудита ЦК все направления деятельности ЦК;

осуществляет ли служба внутреннего аудита и служба внутреннего контроля ЦК свою деятельность на постоянной основе;

контролирует ли служба внутреннего аудита ЦК полноту применения методологии оценки рисков и процедур управления рисками, установленных внутренними документами ЦК, оценку ее эффективности и соответствия характеру и масштабу совершаемых ЦК операций, уровню и сочетанию принимаемых рисков, оценку достоверности учета и отчетности ЦК и надежности функционирования внутреннего контроля ЦК за использованием автоматизированных информационных систем;

рассматривается ли советом директоров (наблюдательным советом) информация о принятых мерах по выполнению рекомендаций службы внутреннего аудита ЦК и устранению выявленных нарушений, ошибок и недостатков и принимаются ли эти рекомендации к исполнению подразделениями ЦК; информация о рекомендациях службы внутреннего контроля ЦК по управлению регуляторным риском и их применении;

создает ли ЦК условия для беспрепятственного и эффективного осуществления службой внутреннего аудита своих функций;

предоставляется ли службой внутреннего аудита ЦК информация о принятых мерах по выполнению рекомендаций и устранению выявленных нарушений совету директоров (наблюдательному совету) не реже одного раза в полгода;

выявлялись ли службой внутреннего аудита ЦК недостатки и нарушения в деятельности ЦК, устанавливаемые в ходе осуществления Банком России оценки качества управления ЦК.

К вопросу 15.

При оценке данного вопроса следует учитывать, что в случае отсутствия фактов выявления службой внутреннего аудита нарушений процедур управления рисками ответу на данный вопрос присваивается значение, равное 2, согласно пункту 2.2 настоящей Методики.

К вопросу 17.

При оценке данного вопроса следует учитывать, что лицо при назначении его на должность руководителя службы внутреннего контроля, руководителя службы внутреннего аудита ЦК и в течение всего периода осуществления функций по соответствующей должности, включая временное (более двух месяцев) исполнение должностных обязанностей, должно соответствовать квалификационным требованиям, установленным Указанием Банка России от 1 апреля 2014 года N 3223-У "О требованиях к руководителям службы управления рисками, службы внутреннего контроля, службы внутреннего аудита кредитной организации", зарегистрированным Министерством юстиции Российской Федерации 23 апреля 2014 года N 32086 ("Вестник Банка России" от 9 июля 2014 года N 63) (далее - Указание Банка России N 3223-У), и требованиям к деловой репутации, установленным пунктом 1 части первой статьи 16 Федерального закона "О банках и банковской деятельности".

2.2. Оценка ответов на вопросы таблицы 1 производится путем присвоения им значений по следующей шкале:

равное 0 - не выполняется (нет; отсутствует);

равное 1 - выполняется не в полном объеме (в основном да);

равное 2 - выполняется в полном объеме (да; присутствует).

2.3. Показатель ПВК представляет собой сумму значений оценок ответов на вопросы, приведенные в таблице 1.

Значение показателя ПВК признается удовлетворительным, если его результат равен 39 баллам и более.

2.4. При присвоении хотя бы одному ответу на вопросы, приведенные в таблице 1, значения, равного 0, показателю ПВК присваивается значение "неудовлетворительно".

3. Оценка качества системы управления рисками ЦК

3.1. Оценка качества управления рисками ЦК осуществляется по результатам оценки показателя управления рисками ЦК (далее - ПУР).

3.1.1. Показатель ПУР определяется на основании оценки ответов на вопросы, приведенные в таблице 2.

Таблица 2

ПОКАЗАТЕЛЬ УПРАВЛЕНИЯ РИСКАМИ ЦК

N п/п

Вопросы

Значение (в баллах)

1

2

3

1.

Существуют ли в ЦК подразделения или служащие, ответственные за оценку уровня принимаемых рисков ЦК, независимые от подразделений (служащих) ЦК, осуществляющих операции, несущие риски?

2.

Имеются ли у ЦК внутренние документы, регламентирующие управление рисками, присущими деятельности ЦК?

3.

Существует ли в ЦК внутренняя отчетность по оценке и мониторингу рисков ЦК?

4.

Определен ли порядок представления информации, включая внутреннюю отчетность, совету директоров (наблюдательному совету), исполнительным органам, подразделениям и служащим ЦК по вопросам управления рисками ЦК?

5.

Имеется ли в ЦК стратегия управления рисками, а также специализированный комитет по рискам на уровне совета директоров ЦК?

6.

Существует ли в ЦК распределение полномочий и ответственности между советом директоров (наблюдательным советом), исполнительными органами, подразделениями и служащими в отношении реализации основных принципов управления рисками ЦК?

7.

Имеется ли у ЦК план по проведению реорганизационных процедур в случае невозможности привлечения дополнительных источников собственных средств (капитала) ЦК?

8.

Проводит ли ЦК тестирование используемых для оценки рисков моделей на основе модельных рядов данных?

9.

Проводит ли ЦК на постоянной основе анализ качества функционирования используемых для оценки рисков моделей?

10.

Проводит ли ЦК в случае необходимости улучшение используемых для оценки рисков моделей путем калибровки параметров указанных моделей?

11.

Проводит ли ЦК анализ чувствительности к отдельным риск-факторам, учитываемым в используемых для оценки рисков моделях?

12.

Проводит ли ЦК комплексный сценарный стресс-анализ, учитывающий одновременное изменение нескольких риск-факторов?

13.

Проводит ли ЦК стресс-тестирование достаточности собственных средств (капитала) ЦК и клирингового обеспечения, а также обратное стресс-тестирование не реже одного раза в месяц?

14.

Применяет ли ЦК риск-ориентированные модели и параметры (либо специализированную систему) для целей количественной оценки и комплексного учета рисков, присущих его деятельности, в том числе для определения размера клирингового обеспечения по каждому продукту, портфелю, типу рынков, на которых работает ЦК?

15.

Проводит ли ЦК для определения размера клирингового обеспечения оценку точности используемых ЦК моделей оценки рисков путем сравнения спрогнозированных моделью оценки рисков значений показателя с величиной фактически наблюдаемых значений такого показателя (далее - оценка точности модели) не реже одного раза в шесть месяцев или в случае изменения параметров таких моделей?

16.

Имеются ли у ЦК меры, принимаемые в случаях, когда результаты оценки точности моделей свидетельствуют о низкой эффективности указанных моделей?

17.

Имеется ли у ЦК план по привлечению дополнительных источников собственных средств (капитала) ЦК и клирингового обеспечения (в случае существенного снижения величины собственных средств (капитала) ЦК (на 15 - 20 процентов) или нарушения им обязательных нормативов)?

18.

Соответствует ли руководитель службы управления рисками ЦК квалификационным требованиям, установленным нормативным актом Банка России, и требованиям к деловой репутации, установленным законодательством Российской Федерации?

19.

Осуществляет ли ЦК контроль за функционированием системы управления рисками ЦК на постоянной основе?

20.

Предусмотрено ли в ЦК наличие средств, необходимых для обеспечения прекращения или реструктуризации деятельности ЦК?

21.

Предусмотрено ли в ЦК наличие средств, необходимых для покрытия возможных потерь в результате ухудшения финансового положения ЦК вследствие уменьшения его доходов или увеличения расходов, не связанных с неисполнением обязательств участниками клиринга?

22.

Предусмотрена ли правилами клиринга структура уровней защиты ЦК на различных рынках, применяемая ЦК в случае неисполнения обязательств участниками клиринга?

23.

Имеется ли в ЦК методика определения величины выделенного капитала ЦК, в том числе включающая порядок восполнения выделенного капитала ЦК, в случае его использования?

24.

Сформирован ли в ЦК выделенный капитал?

25.

Предусмотрено ли в учредительном документе ЦК ограничение на размещение выделенного капитала ЦК в рублях, и (или) иностранной валюте, и (или) драгоценных металлах в финансовые инструменты?

26.

Предусмотрена ли в ЦК возможность использования коллективного клирингового обеспечения в полном объеме для погашения задолженности одного участника клиринга?

27.

Предусмотрен ли в ЦК порядок восполнения коллективного клирингового обеспечения в случае его использования?

28.

Предусмотрен ли в правилах клиринга на различных рынках механизм распределения возможных потерь между участниками клиринга в случае недостаточности средств ЦК, предусмотренных структурой уровней защиты ЦК?

Примечания к заполнению таблицы 2.

К вопросу 2.

При оценке данного вопроса необходимо учитывать, установлены ли внутренними документами ЦК принципы управления рисками ЦК, порядок выявления, оценки и определения приемлемого уровня рисков ЦК, мониторинга и контроля за его соблюдением, а также перечень мер и порядок действий в случае выявления фактов несоответствия качества управления ЦК оценке "удовлетворительно", в отношении которого Банком России принято решение о признании качества управления ЦК удовлетворительным, и поддержания рисков ЦК на приемлемом уровне.

К вопросу 18.

При оценке данного вопроса следует учитывать, что лицо при назначении его на должность руководителя службы управления рисками ЦК и в течение всего периода осуществления функций по этой должности, включая временное (более двух месяцев) исполнение должностных обязанностей, должно соответствовать квалификационным требованиям, установленным Указанием Банка России N 3223-У, и требованиям к деловой репутации, установленным пунктом 1 части первой статьи 16 Федерального закона "О банках и банковской деятельности".

К вопросу 20.

При оценке данного вопроса следует учитывать, что величина средств, необходимая для обеспечения прекращения или реструктуризации деятельности ЦК, рассчитывается ежегодно по состоянию на 1 января года, следующего за отчетным, не позднее пяти рабочих дней после дня раскрытия годовой бухгалтерской (финансовой) отчетности в соответствии с Указанием Банка России от 25 октября 2013 года N 3081-У "О раскрытии кредитными организациями информации о своей деятельности", зарегистрированным Министерством юстиции Российской Федерации 9 декабря 2013 года N 30567, 3 апреля 2015 года N 36722 ("Вестник Банка России" от 18 декабря 2013 года N 73, от 15 апреля 2015 года N 34) (далее - Указание Банка России N 3081-У), и должна составлять не менее 50 процентов от величины операционных расходов, отраженной в графе 4 строки 19 формы 0409807 "Отчет о финансовых результатах (публикуемая форма)", установленной Указанием Банка России от 12 ноября 2009 года N 2332-У "О перечне, формах и порядке составления и представления форм отчетности кредитных организаций в Центральный банк Российской Федерации", зарегистрированным Министерством юстиции Российской Федерации 16 декабря 2009 года N 15615, 18 июня 2010 года N 17590, 22 декабря 2010 года N 19313, 20 июня 2011 года N 21060, 16 декабря 2011 года N 22650, 10 июля 2012 года N 24863, 20 сентября 2012 года N 25499, 20 декабря 2012 года N 26203, 29 марта 2013 года N 27926, 14 июня 2013 года N 28809, 11 декабря 2013 года N 30579, 28 марта 2014 года N 31760, 18 июня 2014 года N 32765, 22 декабря 2014 года N 35313, 20 февраля 2015 года N 36169, 8 июня 2015 года N 37564, 16 июля 2015 года N 38037 ("Вестник Банка России" от 25 декабря 2009 года N 75 - 76, от 25 июня 2010 года N 35, от 28 декабря 2010 года N 72, от 28 июня 2011 года N 34, от 23 декабря 2011 года N 73, от 19 июля 2012 года N 41, от 26 сентября 2012 года N 58, от 27 декабря 2012 года N 76, от 30 марта 2013 года N 20, от 25 июня 2013 года N 34, от 28 декабря 2013 года N 79 - 80, от 31 марта 2014 года N 34, от 27 июня 2014 года N 61, от 30 декабря 2014 года N 115 - 116, от 10 марта 2015 года N 20, от 25 июня 2015 года N 55, от 24 июля 2015 года N 61) (далее - Указание Банка России N 2332-У).

К вопросу 21.

При оценке данного вопроса следует учитывать, что величина средств, необходимая для покрытия возможных потерь в результате ухудшения финансового положения ЦК вследствие уменьшения его доходов или увеличения расходов, не связанных с неисполнением обязательств участниками клиринга, рассчитывается ежегодно по состоянию на 1 января года, следующего за отчетным, не позднее пяти рабочих дней после дня раскрытия годовой бухгалтерской (финансовой) отчетности в соответствии с Указанием Банка России N 3081-У и должна составлять не менее 25 процентов от величины операционных расходов, отраженной в графе 4 строки 19 формы 0409807 "Отчет о финансовых результатах (публикуемая форма)", установленной Указанием Банка России N 2332-У.

К вопросу 22.

При оценке данного вопроса следует учитывать, что структура уровней защиты ЦК должна представлять собой совокупность средств ЦК на покрытие возможных потерь ЦК, вызванных неисполнением обязательств участниками клиринга, включающую выделенный капитал и иные средства ЦК, обеспечение, коллективное клиринговое обеспечение, порядок определения и использования которых предусмотрен правилами клиринга.

К вопросу 23.

При оценке данного вопроса следует учитывать, что методика определения величины выделенного капитала ЦК должна содержать порядок расчета выделенного капитала ЦК, процедуры пересмотра величины выделенного капитала ЦК, а также порядок восполнения величины выделенного капитала в случае его использования, при принятии советом директоров (наблюдательным советом) ЦК решения о необходимости его восполнения.

Величина выделенного капитала ЦК рассчитывается ежегодно по состоянию на 1 января года, следующего за отчетным, не позднее пяти рабочих дней после дня раскрытия годовой бухгалтерской (финансовой) отчетности в соответствии с Указанием Банка России N 3081-У и должна составлять не менее 25 процентов от суммы:

средств, необходимых для обеспечения прекращения или реструктуризации деятельности ЦК, определенных в соответствии с вопросом 20 таблицы 2;

средств, необходимых для покрытия возможных потерь в результате ухудшения финансового положения ЦК вследствие уменьшения его доходов или увеличения расходов, не связанных с неисполнением обязательств участниками клиринга, определенных в соответствии с вопросом 21 таблицы 2;

средств, необходимых для покрытия кредитного риска по активам, отраженным на балансовых счетах бухгалтерского учета (активы за вычетом сформированных резервов на возможные потери и резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности, взвешенные по уровню риска), кредитного риска по условным обязательствам кредитного характера, кредитного риска по производным финансовым инструментам, величины риска изменения стоимости кредитного требования в результате ухудшения кредитного качества контрагента, операционного и рыночного рисков, рассчитанных по формуле:

minН1.0 x ЗН1.0,

где:

minН1.0 - минимально допустимое числовое значение норматива собственных средств (капитала) банка, установленное пунктом 2.2 Инструкции Банка России N 139-И;

ЗН1.0 - величина знаменателя в формуле расчета норматива достаточности собственных средств (капитала), рассчитанная в соответствии с подпунктом 2.1.1 пункта 2.1 Инструкции Банка России N 139-И.

Внутренним документом ЦК должна быть предусмотрена обязанность исполнительного органа о вынесении на рассмотрение советом директоров (наблюдательным советом) ЦК вопроса о необходимости восполнения величины выделенного капитала ЦК в случае его использования.

К вопросу 24.

При оценке данного вопроса необходимо учитывать, что выделенный капитал ЦК должен быть сформирован в соответствии с критериями расчета, установленными в примечании к вопросу 23 таблицы 2.

К вопросу 25.

При оценке данного вопроса необходимо учитывать, что при наличии в учредительном документе ЦК ограничения на размещение выделенного капитала ЦК в рублях, и (или) иностранной валюте, и (или) драгоценных металлах только в финансовые инструменты с долгосрочным рейтингом эмитента, и (или) рейтингом выпуска ценных бумаг, и (или) рейтингом юридического лица, являющегося поручителем по соответствующему выпуску ценных бумаг (для ценных бумаг, за исключением государственных долговых ценных бумаг Российской Федерации и долговых ценных бумаг Банка России), и (или) рейтингом контрагента (для денежных средств в рублях и драгоценных металлов), и (или) суверенным рейтингом страны (для денежных средств в иностранной валюте), присвоенным как минимум одним из рейтинговых агентств на уровне не ниже "BBB-" по классификации рейтинговых агентств "Standard & Poor's" или "Fitch Ratings" либо "Baa3" по классификации рейтингового агентства "Moody's Investors Service", за исключением случаев приобретения активов, осуществляемых в целях закрытия сделок с участниками клиринга и случаев приобретения активов в рамках деятельности ЦК как стороны всех договоров, обязательства из которых подлежат включению в клиринговый пул, а также осуществления операций купли-продажи иностранной валюты, и (или) ценных бумаг, и (или) драгоценных металлов, и (или) иных активов при полном предварительном обеспечении исполнения своих обязательств контрагентом ЦК, ответу на данный вопрос присваивается значение, равное 2, согласно подпункту 3.1.2 настоящей Методики.

3.1.2. Оценка ответов на вопросы таблицы 2 производится путем присвоения им значений по следующей шкале:

равное 0 - не выполняется или выполняется не в полном объеме (нет; отсутствует);

равное 2 - выполняется в полном объеме (да; присутствует).

3.1.3. Показатель ПУР представляет собой сумму значений оценок ответов на вопросы, приведенные в таблице 2.

3.1.4. Значение показателя ПУР признается удовлетворительным, если его результат равен 56 баллам.

3.2. Оценка качества управления правовым риском ЦК осуществляется по результатам оценки показателя управления правовым риском ЦК (далее - ППР).

3.2.1. Показатель ППР определяется на основании оценки ответов на вопросы, приведенные в таблице 3.

Таблица 3

ПОКАЗАТЕЛЬ УПРАВЛЕНИЯ ПРАВОВЫМ РИСКОМ ЦК

N п/п

Вопросы

Значение (в баллах)

1

2

3

1.

Соответствуют ли внутренние документы и договоры ЦК законодательству Российской Федерации и нормативным актам Банка России?

2.

Определены ли во внутренних документах ЦК и договорах положения, касающиеся качества управления ЦК?

3.

Определены ли во внутренних документах ЦК основные принципы управления правовым риском, порядок выявления, оценки, определения приемлемого уровня правового риска и мониторинга за управлением правовым риском, а также порядок осуществления контроля за эффективностью управления правовым риском?

4.

Определены ли во внутренних документах ЦК внешние и внутренние факторы правового риска, методы выявления и оценки факторов возникновения правового риска?

5.

Определены ли во внутренних документах ЦК критерии оценки правового риска с учетом факторов его возникновения?

6.

Определены ли во внутренних документах ЦК правила и порядок осуществления мониторинга изменений в законодательстве Российской Федерации и нормативных актах Банка России, своевременность учета и отражения этих изменений во внутренних документах и обязанность их соблюдения?

7.

Ведет ли ЦК аналитическую базу данных о потерях, вызванных правовым риском, по направлениям деятельности ЦК в целях количественной оценки правового риска?

Примечания к заполнению таблицы 3.

К вопросу 2.

При оценке данного вопроса необходимо учитывать, установлены ли внутренними документами ЦК:

юридическое закрепление процедуры неттинга, процедур, необходимых для обеспечения и исполнения обязательств, включенных в клиринговый пул;

порядок допуска к клирингу, осуществляемому с участием ЦК;

процедуры в отношении нарушившего обязательства участника клиринга;

процедуры передачи позиций клиентов участника клиринга в случае его несостоятельности (банкротства) другому участнику клиринга;

порядок взаимодействия с биржами, депозитариями, расчетными организациями, а также клиринговыми организациями, если ЦК взаимодействует с такими организациями;

определение прав и обязанностей ЦК в случае неисполнения или ненадлежащего исполнения своих обязательств иным юридическим лицом, выполняющим функции центрального контрагента, являющимся резидентом или нерезидентом, если ЦК взаимодействует с такой организацией;

юридическое закрепление обязанности клиринговой организации по обеспечению доступа ЦК к средствам обеспечения, учитываемого на торговых и (или) клиринговых счетах, и коллективного клирингового обеспечения, учитываемого на клиринговых счетах (а также размер средств, которые обязана предоставить клиринговая организация ЦК), если такой ЦК не является клиринговой организацией.

В случае неприменимости пунктов, приведенных в абзацах шестом, седьмом и девятом примечания к заполнению таблицы 3 к деятельности ЦК, ответу на данный пункт присваивается значение, равное 2, согласно подпункту 3.2.2 настоящей Методики.

3.2.2. Оценка ответов на вопросы таблицы 3 производится путем присвоения им значений по следующей шкале:

равное 0 - не выполняется (нет; отсутствует);

равное 1 - выполняется не в полном объеме (в основном да; отсутствует не более одного пункта из перечня в примечании к заполнению таблицы 3);

равное 2 - выполняется в полном объеме (да; присутствует).

3.2.3. Показатель ППР представляет собой сумму значений оценок ответов на вопросы, приведенные в таблице 3.

3.2.4. Значение показателя ППР признается удовлетворительным, если его результат равен не менее 12 баллов.

3.2.5. При присвоении хотя бы одному ответу на вопросы, приведенные в таблице 3, значения, равного 0, показателю ППР присваивается значение "неудовлетворительно".

3.3. Оценка качества управления кредитным риском ЦК осуществляется по результатам оценок показателя кредитного риска (далее - ПКР1), включающего коэффициенты кредитного риска ЦК - КР1, КР2, КР3, и показателя управления кредитным риском ЦК (далее - ПКР2).

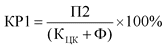

3.3.1. Коэффициент КР1 характеризует достаточность средств ЦК на покрытие потерь, вызванных неисполнением обязательств двух крупнейших участников клиринга на заданном рынке. Коэффициент КР1 определяется как отношение величины возможных потерь к сумме величины собственных средств (капитала) ЦК, порядок определения и использования которой предусмотрен правилами клиринга, и размера коллективного клирингового обеспечения на заданном рынке:

,

,

где:

П2 - возможные потери ЦК при неисполнении обязательств двух крупнейших участников клиринга, вызванные переоценкой открытых позиций:

,

,

где:

![]() - сумма возможных потерь по двум крупнейшим участникам клиринга с наибольшим значением потерь;

- сумма возможных потерь по двум крупнейшим участникам клиринга с наибольшим значением потерь;

(условная стоимость под риском) - величина, характеризующая среднее значение по однопроцентной выборке наихудших негативных для ЦК изменений стоимости k-го нетто-набора участника клиринга (клиента участника клиринга) по i-му базовому активу за T дней в случае неисполнения обязательств данного участника клиринга (клиента участника клиринга). В случае если ЦК осуществляет расчет

(условная стоимость под риском) - величина, характеризующая среднее значение по однопроцентной выборке наихудших негативных для ЦК изменений стоимости k-го нетто-набора участника клиринга (клиента участника клиринга) по i-му базовому активу за T дней в случае неисполнения обязательств данного участника клиринга (клиента участника клиринга). В случае если ЦК осуществляет расчет ![]() совокупно по всем сделкам, заключенным участником клиринга, расчет величины

совокупно по всем сделкам, заключенным участником клиринга, расчет величины  осуществляется совокупно по всем нетто-обязательствам участника клиринга. Для целей настоящего Указания под нетто-набором понимается сумма нетто-обязательств по всем сделкам с i-м активом и обеспечения, выраженного в i-м активе, участника клиринга (клиента участника клиринга). В случае если клиринговая организация по требованию участника клиринга ведет отдельный внутренний учет обязательств и обеспечения в пользу лица, указанного участником клиринга, то нетто-набор рассчитывается отдельно;

осуществляется совокупно по всем нетто-обязательствам участника клиринга. Для целей настоящего Указания под нетто-набором понимается сумма нетто-обязательств по всем сделкам с i-м активом и обеспечения, выраженного в i-м активе, участника клиринга (клиента участника клиринга). В случае если клиринговая организация по требованию участника клиринга ведет отдельный внутренний учет обязательств и обеспечения в пользу лица, указанного участником клиринга, то нетто-набор рассчитывается отдельно;

![]() - размер обеспечения, в том числе рассчитанного совокупно по всем сделкам, заключенным участником клиринга;

- размер обеспечения, в том числе рассчитанного совокупно по всем сделкам, заключенным участником клиринга;

T - количество рабочих дней, необходимых для закрытия позиции недобросовестного участника клиринга, с момента невыполнения им своих обязательств;

![]() - величина собственных средств (капитала) ЦК, порядок определения и использования которой предусмотрен правилами клиринга;

- величина собственных средств (капитала) ЦК, порядок определения и использования которой предусмотрен правилами клиринга;

Ф - размер коллективного клирингового обеспечения, которое может быть использовано для исполнения обязательств ЦК перед добросовестными участниками клиринга.

Расчет коэффициента КР1 проводится по каждой совокупности финансовых инструментов, обязательства по сделкам с которыми включены в клиринговый пул. Итоговый балл по результатам расчета коэффициента КР1, рассчитанный по разным клиринговым пулам, равен минимальному из баллов, присвоенных данному коэффициенту для каждого клирингового пула.

и

и ![]() по нетто-наборам по сделкам с клиринговыми сертификатами участия (далее - КСУ) рассчитываются пропорционально доле стоимости имущества, переданного участником пула в соответствующий имущественный пул.

по нетто-наборам по сделкам с клиринговыми сертификатами участия (далее - КСУ) рассчитываются пропорционально доле стоимости имущества, переданного участником пула в соответствующий имущественный пул.

Глубина выборки для расчета  должна быть не менее 12 месяцев и включать в себя период с наибольшим месячным отрицательным изменением Индекса ММВБ 50 и (или) Индекса РТС 50 за последние 10 лет. При отсутствии данных за рассматриваемый период расчет

должна быть не менее 12 месяцев и включать в себя период с наибольшим месячным отрицательным изменением Индекса ММВБ 50 и (или) Индекса РТС 50 за последние 10 лет. При отсутствии данных за рассматриваемый период расчет  следует проводить с использованием данных по финансовым инструментам со схожими параметрами, по которым имеются данные за указанный период.

следует проводить с использованием данных по финансовым инструментам со схожими параметрами, по которым имеются данные за указанный период.

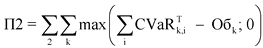

3.3.2. Коэффициент КР2 характеризует степень диверсифицированности средств коллективного клирингового обеспечения. Коэффициент КР2 рассчитывается как максимальная доля вида актива (иностранной валюты, выпуска ценной бумаги и другие) в коллективном клиринговом обеспечении:

,

,

где:

![]() - максимум по всем активам, находящимся в коллективном клиринговом обеспечении, за исключением денежных средств в рублях и (или) свободно конвертируемых валютах, государственных долговых ценных бумаг Российской Федерации и долговых ценных бумаг Банка России, казначейских бумаг или бумаг центральных банков стран Организации экономического сотрудничества и развития с рейтингом долгосрочной кредитоспособности в иностранной валюте, присвоенный как минимум одним из рейтинговых агентств на уровне не ниже "BBB+" по классификации рейтинговых агентств "Standard & Poor's" или "Fitch Ratings" либо "Baa1" по классификации рейтингового агентства "Moody's Investors Service";

- максимум по всем активам, находящимся в коллективном клиринговом обеспечении, за исключением денежных средств в рублях и (или) свободно конвертируемых валютах, государственных долговых ценных бумаг Российской Федерации и долговых ценных бумаг Банка России, казначейских бумаг или бумаг центральных банков стран Организации экономического сотрудничества и развития с рейтингом долгосрочной кредитоспособности в иностранной валюте, присвоенный как минимум одним из рейтинговых агентств на уровне не ниже "BBB+" по классификации рейтинговых агентств "Standard & Poor's" или "Fitch Ratings" либо "Baa1" по классификации рейтингового агентства "Moody's Investors Service";

![]() - рыночная стоимость принимаемого в коллективное клиринговое обеспечение вида актива;

- рыночная стоимость принимаемого в коллективное клиринговое обеспечение вида актива;

Ф - определяется и рассчитывается в соответствии с порядком расчета коэффициента КР1.

Расчет коэффициента КР2 проводится по каждой совокупности финансовых инструментов, обязательства по сделкам с которыми включены в клиринговый пул. Итоговый балл по результатам расчета коэффициента, рассчитанный по разным клиринговым пулам, равен минимальному из баллов, присвоенных данному коэффициенту для каждого клирингового пула.

В случае концентрации коллективного клирингового обеспечения только в денежных средствах в рублях и (или) свободно конвертируемых валютах КР2 полагается равным нулю.

3.3.3. Коэффициент КР3 характеризует распределение инвестиционных активов по их кредитному качеству. Коэффициент КР3 рассчитывается как доля всех инвестиционных активов с рейтингом эмитента (для долговых ценных бумаг, выпущенных резидентами и нерезидентами, за исключением государственных долговых ценных бумаг Российской Федерации и долговых ценных бумаг Банка России), контрагента (для денежных средств в рублях и средств в драгоценных металлах) и (или) суверенным рейтингом страны (для денежных средств в иностранной валюте), присвоенным как минимум одним из рейтинговых агентств на уровне не ниже "BBB-" по классификации рейтинговых агентств "Standard & Poor's" или "Fitch Ratings" либо "Baa3" по классификации рейтингового агентства "Moody's Investors Service", в общем объеме инвестиционных активов ЦК, умноженная на 100%.

Инвестиционные активы в целях настоящего Указания включают в себя все активы ЦК, в том числе денежные средства ЦК, находящиеся на корреспондентских счетах в Банке России и банках-корреспондентах в рублях и (или) иностранной валюте, а также портфели активов, сформированные из финансовых инструментов. К инвестиционным активам не относятся активы ЦК, связанные с общехозяйственными расходами.

3.3.4. Показатель ПКР1 представляет собой сумму значений коэффициентов, определенных в соответствии с подпунктами 3.3.1 - 3.3.3 настоящей Методики.

Балльные оценки коэффициентов КР1 - КР3 приведены в приложении 3 к настоящему Указанию.

3.3.5. Значение показателя ПКР1 признается удовлетворительным, если его результат равен 6 баллам.

3.3.6. Показатель ПКР2 определяется на основании оценки ответов на вопросы, приведенные в таблице 4.

Таблица 4

ПОКАЗАТЕЛЬ УПРАВЛЕНИЯ КРЕДИТНЫМ РИСКОМ ЦК

N п/п

Вопросы

Значение (в баллах)

1

2

3

1.

Устанавливаются ли ЦК критерии допуска участников клиринга к операциям с ЦК?

2.

Проводится ли ЦК оценка соответствия участников клиринга критериям допуска к операциям с ЦК не реже одного раза в квартал?

3.

Используется ли ЦК механизм установления лимитов, ограничивающих риски по сделкам участников клиринга или иные механизмы контроля кредитного риска?

4.

Осуществляется ли ЦК оценка уровня кредитного риска по отношению к участникам клиринга, а также к расчетным организациям не реже одного раза в день?

5.

Осуществляется ли ЦК мониторинг финансовой устойчивости участников клиринга не реже одного раза в месяц?

6.

Предоставляет ли ЦК участникам клиринга информацию о ключевых аспектах процедур мониторинга?

7.

Осуществляется ли ЦК анализ и при необходимости пересмотр критериев допуска участников клиринга к операциям с ЦК не реже одного раза в год?

8.

Содержат ли правила клиринга соответствующий законодательству порядок прекращения обязательств участника клиринга и ЦК в связи с банкротством участника клиринга и определения размера нетто-обязательства указанных лиц?

9.

Содержат ли внутренние документы ЦК порядок покрытия кредитных потерь, возникающих в случае реализации стрессовых сценариев, так и при их отсутствии?

10.

Предусмотрено ли в учредительном документе ЦК ограничение на открытие корреспондентских счетов?

11.

Открыты ли торговые банковские и (или) клиринговые банковские и иные счета для учета денежных средств, которые могут быть использованы для исполнения и (или) обеспечения исполнения обязательств, допущенных к клирингу?

12.

Размещаются ли денежные средства коллективного клирингового обеспечения (в рублях и (или) иностранной валюте, и (или) драгоценных металлах) во вклады в кредитных организациях?

13.

Обеспечивается ли ведение клиринговой организацией отдельного внутреннего учета денежных средств в рублях и (или) иностранной валюте участника клиринга и его клиентов?

14.

Обеспечивается ли возможность ведения клиринговой организацией отдельного внутреннего учета денежных средств в рублях и (или) иностранной валюте клиента участника клиринга, учитываемых на клиринговом банковском счете?

15.

Учитывается ли коллективное клиринговое обеспечение на отдельном клиринговом счете?

16.

Ограничивает ли ЦК концентрацию иностранной валюты, ценных бумаг и драгоценных металлов, являющихся обеспечением исполнения обязательств (клиринговым обеспечением) участников клиринга, в частности, путем установления лимитов концентрации?

17.

Использует ли ЦК при исполнении обязательств, включенных в клиринговый пул, механизм "поставка против платежа", "платеж против платежа"?

18.

Проводит ли ЦК оценку потенциальных источников риска и осуществляет ли надлежащее управление ими?

19.

Ограничивает ли ЦК использование в качестве клирингового обеспечения для исполнения обязательств участника клиринга ценных бумаг, эмитентом которых является этот участник клиринга или связанные с ним лица?

20.

Предусмотрено ли в учредительном документе ЦК ограничение на размещение временно свободных средств в рублях и (или) иностранной валюте, и (или) драгоценных металлах во вклады в кредитных организациях?

21.

Предусмотрено ли в учредительном документе ЦК ограничение на размещение временно свободных средств в рублях и (или) иностранной валюте, и (или) драгоценных металлах в финансовые инструменты?

22.

Размещается ли клиринговое обеспечение в финансовые инструменты?

23.

Предусмотрено ли в учредительном документе ЦК ограничение на размещение временно свободных денежных средств в портфель только долговых ценных бумаг, выпущенных резидентами и нерезидентами, с дюрацией портфеля ценных бумаг меньше 1,5 лет?

24.

Инвестирует ли ЦК клиринговое обеспечение в портфель только долговых ценных бумаг, выпущенных резидентами и нерезидентами, с дюрацией портфеля ценных бумаг меньше 1,5 лет?

25.

Открыты ли торговые и (или) клиринговые счета депо, и (или) иные счета депо для исполнения обязательств в депозитариях, удовлетворяющих одному из критериев, изложенных в Указании Банка России от 17 ноября 2011 года N 2732-У "Об особенностях формирования кредитными организациями резерва на возможные потери по операциям с ценными бумагами, права на которые удостоверяются депозитариями", зарегистрированном Министерством юстиции Российской Федерации 12 декабря 2011 года N 22544, 1 августа 2012 года N 25070 ("Вестник Банка России" от 19 декабря 2011 года N 71, от 8 августа 2012 года N 44)?

Примечания к заполнению таблицы 4.

К вопросам 3, 9, 15, 16, 19.

В случае осуществления операций с иностранной валютой и (или) ценными бумагами, и (или) драгоценными металлами, и (или) иными активами при полном предварительном обеспечении исполнения участником клиринга обязательств, ответу на данный вопрос присваивается значение, равное 2, согласно подпункту 3.3.7 настоящей Методики.

К вопросу 10.

При оценке данного вопроса необходимо учитывать, что при наличии в учредительном документе ЦК ограничения на открытие корреспондентских счетов в рублях, иностранной валюте и драгоценных металлах, только в Банке России, расчетных небанковских кредитных организациях и (или) банках - резидентах, имеющих рейтинг долгосрочной кредитоспособности в иностранной валюте, присвоенный как минимум одним из рейтинговых агентств на уровне не ниже "BB-" по классификации рейтинговых агентств "Standard & Poor's" или "Fitch Ratings" либо "Ba3" по классификации рейтингового агентства "Moody's Investors Service", а также открытие иных счетов в рублях, иностранной валюте и драгоценных металлах для исполнения обязательств в банках - нерезидентах, имеющих аналогичный банкам - резидентам рейтинг одного из международных рейтинговых агентств, и банках - резидентах стран - участников Содружества Независимых Государств, в том числе национальных (центральных) банках указанных стран, ответу на данный вопрос присваивается значение, равное 2, согласно подпункту 3.3.7 настоящей Методики.

К вопросу 11.

При оценке данного вопроса необходимо учитывать, что при открытии торговых банковских счетов в расчетных небанковских кредитных организациях, клиринговых банковских счетов в Банке России и (или) расчетных небанковских кредитных организациях, и (или) банках - резидентах, имеющих рейтинг долгосрочной кредитоспособности в иностранной валюте, присвоенный как минимум одним из рейтинговых агентств на уровне не ниже "BB-" по классификации рейтинговых агентств "Standard & Poor's" или "Fitch Ratings" либо "Ba3" по классификации рейтингового агентства "Moody's Investors Service", а также при открытии иных счетов для исполнения обязательств в банках - нерезидентах, имеющих аналогичный банкам - резидентам рейтинг одного из международных рейтинговых агентств, и банках - резидентах стран - участников Содружества Независимых Государств, в том числе национальных (центральных) банках указанных стран, ответу на данный вопрос присваивается значение, равное 2, согласно подпункту 3.3.7 настоящей Методики.

К вопросу 12.

При оценке данного вопроса необходимо учитывать, что при открытии вкладов в рублях, иностранной валюте и драгоценных металлах в банках - резидентах, имеющих рейтинг долгосрочной кредитоспособности в иностранной валюте, присвоенный как минимум одним из рейтинговых агентств на уровне не ниже "BB-" по классификации рейтинговых агентств "Standard & Poor's" или "Fitch Ratings" либо "Ba3" по классификации рейтингового агентства "Moody's Investors Service", и в банках - нерезидентах, имеющих рейтинг долгосрочной кредитоспособности в иностранной валюте, присвоенный как минимум одним из рейтинговых агентств на уровне не ниже "BBB-" по классификации рейтинговых агентств "Standard & Poor's" или "Fitch Ratings" либо "Baa3" по классификации рейтингового агентства "Moody's Investors Service", а также при наличии в договоре возможности изъятия такого вклада в случае необходимости ответу на данный вопрос присваивается значение, равное 2, согласно подпункту 3.3.7 настоящей Методики.

В случае, когда ЦК не размещает денежные средства коллективного клирингового обеспечения (в рублях и (или) иностранной валюте, и (или) драгоценных металлах) во вклады в кредитных организациях, ответу на данный вопрос присваивается значение, равное 2, согласно подпункту 3.3.7 настоящей Методики.

К вопросу 20.

При оценке данного вопроса необходимо учитывать, что при наличии в учредительном документе ЦК ограничения на размещение временно свободных денежных средств в рублях и (или) иностранной валюте, и (или) драгоценных металлах только во вклады в банках - резидентах, имеющих рейтинг долгосрочной кредитоспособности в иностранной валюте, присвоенный как минимум одним из рейтинговых агентств на уровне не ниже "BB-" по классификации рейтинговых агентств "Standard & Poor's" или "Fitch Ratings" либо "Ba3" по классификации рейтингового агентства "Moody's Investors Service", и в банках - нерезидентах, имеющих рейтинг долгосрочной кредитоспособности, присвоенный как минимум одним из рейтинговых агентств на уровне не ниже "BBB-" по классификации рейтинговых агентств "Standard & Poor's" или "Fitch Ratings" либо "Baa3" по классификации рейтингового агентства "Moody's Investors Service", ответу на данный вопрос присваивается значение, равное 2, согласно подпункту 3.3.7 настоящей Методики.

К вопросу 21.

При оценке данного вопроса необходимо учитывать, что при наличии в учредительном документе ЦК ограничения на размещение временно свободных денежных средств в рублях и (или) иностранной валюте, и (или) драгоценных металлах только в финансовые инструменты, за исключением государственных долговых ценных бумаг Российской Федерации и долговых ценных бумаг Банка России, с долгосрочным рейтингом эмитента и (или) рейтингом выпуска ценных бумаг, и (или) рейтингом юридического лица, являющегося поручителем по соответствующему выпуску ценных бумаг (для долговых ценных бумаг, выпущенных резидентами и нерезидентами), и (или) рейтингом контрагента (для денежных средств в рублях и драгоценных металлов), и (или) суверенным рейтингом страны (для денежных средств в иностранной валюте), присвоенным как минимум одним из рейтинговых агентств на уровне не ниже "BB-" по классификации рейтинговых агентств "Standard & Poor's" или "Fitch Rating's" либо "Ba3" по классификации рейтингового агентства "Moody's Investors Service", за исключением случаев приобретения активов, осуществляемых в целях закрытия сделок с участниками клиринга и случаев приобретения активов в рамках деятельности ЦК как стороны всех договоров, обязательства из которых подлежат включению в клиринговый пул, а также осуществления операций купли-продажи иностранной валюты и (или) ценных бумаг, и (или) драгоценных металлов, и (или) иных активов при полном предварительном обеспечении исполнения своих обязательств контрагентом ЦК ответу на данный вопрос присваивается значение, равное 2, согласно подпункту 3.3.7 настоящей Методики.

К вопросу 22.

При оценке данного вопроса необходимо учитывать, что при размещении ЦК клирингового обеспечения в финансовые инструменты, за исключением государственных долговых ценных бумаг Российской Федерации и долговых ценных бумаг Банка России, с долгосрочным рейтингом эмитента и (или) рейтингом выпуска ценных бумаг, и (или) рейтингом юридического лица, являющегося поручителем по соответствующему выпуску ценных бумаг (для долговых ценных бумаг, выпущенных резидентами и нерезидентами), и (или) рейтингом контрагента (для денежных средств в рублях и драгоценных металлах), и (или) суверенным рейтингом страны (для денежных средств в иностранной валюте), присвоенным как минимум одним из рейтинговых агентств на уровне не ниже "BB-" по классификации рейтинговых агентств "Standard & Poor's" или "Fitch Rating's" либо "Ba3" по классификации рейтингового агентства "Moody's Investors Service", за исключением случаев приобретения активов, которое осуществляется в целях закрытия сделок с участниками клиринга и случаев приобретения активов в рамках деятельности ЦК как стороны всех договоров, обязательства из которых подлежат включению в клиринговый пул, а также осуществления операций с иностранной валютой и (или) ценными бумагами, и (или) драгоценными металлами, и (или) иными активами при полном предварительном обеспечении исполнения своих обязательств контрагентом ЦК, ответу на данный вопрос присваивается значение, равное 2, согласно подпункту 3.3.7 настоящей Методики.

В случае неприменимости вопроса 22 таблицы 4 к деятельности ЦК ответу на данный вопрос присваивается значение, равное 2, согласно подпункту 3.3.7 настоящей Методики.

К вопросу 23.

При оценке данного вопроса необходимо учитывать, что при наличии в учредительном документе ЦК ограничения на размещение временно свободных денежных средств в рублях и (или) иностранной валюте, и (или) в драгоценных металлах в портфель только долговых ценных бумаг, выпущенных резидентами и нерезидентами, с дюрацией портфеля ценных бумаг меньше 1,5 лет за исключением случаев приобретения государственных долговых ценных бумаг Российской Федерации, долговых ценных бумаг Банка России, а также приобретения указанных финансовых инструментов, осуществляемых в целях исполнения ЦК обязательств перед участниками клиринга, ответу на данный вопрос присваивается значение, равное 2, согласно подпункту 3.3.7 настоящей Методики.

К вопросу 24.

При оценке данного вопроса необходимо учитывать, что при размещении ЦК клирингового обеспечения в рублях и (или) иностранной валюте, и (или) в драгоценных металлах в портфель только долговых ценных бумаг, выпущенных резидентами и нерезидентами, с дюрацией портфеля ценных бумаг меньше 1,5 лет, за исключением случаев приобретения государственных долговых ценных бумаг Российской Федерации, долговых ценных бумаг Банка России, а также приобретения указанных финансовых инструментов, осуществляемых в целях исполнения ЦК обязательств перед участниками клиринга, ответу на данный вопрос присваивается значение, равное 2, согласно подпункту 3.3.7 настоящей Методики.

В случае неприменимости вопроса 24 таблицы 4 к деятельности ЦК ответу на данный вопрос присваивается значение, равное 2, согласно подпункту 3.3.7 настоящей Методики.

К вопросу 25.

В случае неприменимости вопроса 25 таблицы 4 к деятельности ЦК ответу на данный вопрос присваивается значение, равное 2, согласно подпункту 3.3.7 настоящей Методики.

3.3.7. Оценка ответов на вопросы таблицы 4 производится путем присвоения им значений по следующей шкале:

равное 0 - не выполняется или выполняется не в полном объеме (нет; отсутствует);

равное 2 - выполняется в полном объеме (да; присутствует).

3.3.8. Показатель ПКР2 представляет собой сумму значений оценок ответов на вопросы, приведенные в таблице 4.

3.3.9. Значение показателя ПКР2 признается удовлетворительным, если его результат равен 50 баллам.

3.4. Оценка качества управления рыночным риском ЦК осуществляется по результатам оценок показателя рыночного риска ЦК (далее - ПРР1), включающего коэффициенты рыночного риска - РР1, РР2, РР3, и показателя управления рыночным риском ЦК (далее - ПРР2).

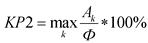

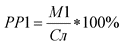

3.4.1. Коэффициент РР1 характеризует качество модели расчета размера обеспечения участников клиринга. Коэффициент РР1 рассчитывается как отношение количества случаев, когда фактические изменения цен финансовых инструментов, по которым осуществляется клиринг, превышали используемые в модели расчета размера обеспечения параметры, ограничивающие изменение цен таких финансовых инструментов, к общему количеству фактических изменений параметров модели расчета значения обеспечения:

,

,

где:

M1 - количество случаев, когда фактические изменения цен финансовых инструментов, по которым осуществляется клиринг, превышали используемые в модели расчета размера обеспечения параметры, ограничивающие изменение цен таких финансовых инструментов. В случае если ЦК в модели расчета размера индивидуального клирингового обеспечения использует несколько параметров, ограничивающих изменение цен финансовых инструментов, то для расчета показателя РР1 используется меньший из данных параметров;

Сл - общее количество фактических изменений параметров модели расчета значения обеспечения.

Требования к расчету:

Глубина выборки для расчета коэффициента РР1 должна быть не менее 12 месяцев и включать периоды с наибольшим месячным отрицательным изменением Индекса ММВБ и (или) Индекса РТС за последние 10 лет.

Расчет для финансовых инструментов, входящих в имущественный пул, производится по каждому финансовому инструменту, входящему в соответствующий имущественный пул.

Значение РР1 принимается равным наибольшему из всех значений, рассчитанных по каждому финансовому инструменту, торгуемому на рынке с ЦК.

Значение РР1 принимается равным наибольшему из всех значений, рассчитанных по каждому финансовому инструменту, торгуемому на рынке с ЦК, и каждому финансовому инструменту, входящему в соответствующий имущественный пул.

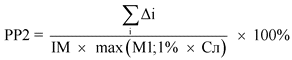

3.4.2. Коэффициент РР2 характеризует качество модели расчета размера обеспечения участников клиринга в случае превышения фактического изменения цен финансовых инструментов, торгуемых на рынке с ЦК, над используемыми в модели расчета размера обеспечения параметрами, ограничивающими изменение цен таких финансовых инструментов, и рассчитывается по следующей формуле:

,

,

где:

![]() - величина, характеризующая в процентном выражении разницу фактического изменения цен финансовых инструментов, торгуемых на рынке с ЦК, над параметрами (в процентах), используемыми в модели расчета размера обеспечения и ограничивающими изменение цен таких финансовых инструментов;

- величина, характеризующая в процентном выражении разницу фактического изменения цен финансовых инструментов, торгуемых на рынке с ЦК, над параметрами (в процентах), используемыми в модели расчета размера обеспечения и ограничивающими изменение цен таких финансовых инструментов;

M1 - рассчитывается аналогично коэффициенту РР1;

IM - используемый в модели расчета размера обеспечения параметр, ограничивающий изменение цен финансового инструмента. В случае если ЦК использует несколько размеров IM, то для расчета показателя РР2 используется меньший из данных размеров;

Сл - рассчитывается аналогично коэффициенту РР1;

![]() - суммирование ведется по всем случаям, когда фактическое изменение цен финансовых инструментов, торгуемых на рынке с ЦК, превышало используемые в модели расчета значения обеспечения параметры, ограничивающие изменение цен таких финансовых инструментов.

- суммирование ведется по всем случаям, когда фактическое изменение цен финансовых инструментов, торгуемых на рынке с ЦК, превышало используемые в модели расчета значения обеспечения параметры, ограничивающие изменение цен таких финансовых инструментов.

Требования к расчету:

Глубина выборки для расчета коэффициента РР2 должна быть не менее 12 месяцев и включать период с наибольшим месячным отрицательным изменением Индекса ММВБ 50 и (или) Индекса РТС 50 за последние 10 лет.

Расчет производится по каждому финансовому инструменту, торгуемому на рынке с ЦК.

Расчет для финансовых инструментов, входящих в имущественный пул, производится по каждому финансовому инструменту, входящему в соответствующий имущественный пул.

Значение РР2 принимается равным наибольшему из всех значений, рассчитанных по каждому финансовому инструменту, торгуемому на рынке с ЦК, и каждому финансовому инструменту, входящему в соответствующий имущественный пул.

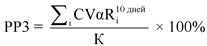

3.4.3. Коэффициент РР3 характеризует чувствительность собственного портфеля ценных бумаг ЦК к рыночному риску. Коэффициент РР3 рассчитывается как отношение средних ожидаемых потерь, которые может понести ЦК по собственному портфелю ценных бумаг при условии, что потери превысят значение стоимостной меры риска (value-at-risk), рассчитанное на горизонте 10 дней с вероятностью 99 процентов, к величине собственных средств (капитала) ЦК. Коэффициент РР3 рассчитывается по следующей формуле:

,

,

где:

К - величина собственных средств (капитала) ЦК, определенная в соответствии с Положением Банка России N 395-П;

(условная стоимость под риском) - величина, характеризующая среднее значение по однопроцентной выборке наихудших негативных для ЦК изменений стоимости i-той ценной бумаги.

(условная стоимость под риском) - величина, характеризующая среднее значение по однопроцентной выборке наихудших негативных для ЦК изменений стоимости i-той ценной бумаги.

Суммирование ведется по всем ценным бумагам, входящим в собственный портфель ценных бумаг ЦК.

3.4.4. Утратил силу. - Указание Банка России от 21.08.2014 N 3367-У.

3.4.4. Показатель ПРР1 представляет собой сумму балльных оценок значений коэффициентов, определенных в соответствии с подпунктами 3.4.1 - 3.4.3 настоящей Методики.

Балльные оценки коэффициентов РР1 - РР3 приведены в приложении 3 к настоящему Указанию.

3.4.6. Значение показателя ПРР1 признается удовлетворительным, если его результат равен 6 баллам.

3.4.7. Показатель ПРР2 определяется на основании оценки ответов на вопросы, приведенные в таблице 5.

Таблица 5

ПОКАЗАТЕЛЬ УПРАВЛЕНИЯ РЫНОЧНЫМ РИСКОМ ЦК

N п/п

Вопросы

Значение (в баллах)

1

2

3

1.

Проводится ли ЦК постоянный контроль достаточности обеспечения или соответствующего его уровня, установленного в правилах клиринга?

2.

Имеются ли у ЦК соглашения с участниками клиринга о своевременном внесении дополнительного клирингового обеспечения?

3.

Проводит ли ЦК оценку стоимости клирингового обеспечения не реже одного раза в день?

4.

Проводит ли ЦК оценку стоимости открытых позиций участников клиринга не реже одного раза в день?

5.

Имеются ли у ЦК механизмы, обеспечивающие закрытие позиций участников клиринга, не исполнивших обязательства, в срок, не превышающий двух торговых дней?

6.

Установлен ли дисконт для активов, принимаемых в качестве клирингового обеспечения, с целью покрытия возможных изменений их стоимости в период между последней переоценкой клирингового обеспечения и временем их реализации?

7.

Имеются ли у ЦК меры, направленные на снижение риска, при возникновении ситуации, когда прекращаемое обязательство участника клиринга обеспечено обеспечением, составляющим имущество, отличное от объекта прекращаемого обязательства участника клиринга (за исключением денежных средств в рублях)?

Примечания к заполнению таблицы 5.

К вопросам 2, 6, 7.

В случае осуществления операций с иностранной валютой и (или) ценными бумагами, и (или) драгоценными металлами, и (или) иными активами при полном предварительном обеспечении исполнения участником клиринга обязательств ответу на данный вопрос присваивается значение, равное 2, согласно подпункту 3.4.7 настоящей Методики.

3.4.8. Оценка ответов на вопросы таблицы 5 производится путем присвоения им значений по следующей шкале:

равное 0 - не выполняется или выполняется не в полном объеме (нет, отсутствует);

равное 2 - выполняется в полном объеме (да, присутствует).

3.4.9. Показатель ПРР2 представляет собой сумму значений оценок ответов на вопросы, приведенные в таблице 5.

3.4.10. Значение показателя ПРР2 признается удовлетворительным, если его результат равен 14 баллам.

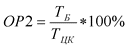

3.5. Оценка качества управления риском ликвидности ЦК осуществляется по результатам оценки показателя управления риском ликвидности ЦК (далее - ПРЛ2).

3.5.1 - 3.5.6. Утратили силу. - Указание Банка России от 21.08.2014 N 3367-У.

3.5.7. Показатель ПРЛ2 определяется на основании оценки ответов на вопросы, приведенные в таблице 6.

Таблица 6

ПОКАЗАТЕЛЬ УПРАВЛЕНИЯ РИСКОМ ЛИКВИДНОСТИ ЦК

N п/п

Вопросы

Значение (в баллах)

1

2

3

1.

Принимаются ли в качестве обеспечения, а также в состав имущественных пулов только долговые ценные бумаги из Ломбардного списка Банка России с долгосрочным рейтингом эмитента и (или) рейтингом выпуска ценных бумаг, за исключением государственных долговых ценных бумаг Российской Федерации и долговых ценных бумаг Банка России, и (или) рейтингом юридического лица, являющегося поручителем по соответствующему выпуску ценных бумаг (для ценных бумаг), присвоенными как минимум одним из рейтинговых агентств на уровне не ниже "BB-" по классификации рейтинговых агентств "Standard&Poor's" или "Fitch Ratings" либо "Ba3" по классификации рейтингового агентства "Moody's Investors Service", КСУ, а также долевые ценные бумаги, включенные в список для расчета Индекса ММВБ 50 и Индекса РТС 50?

2.

Принимаются ли в качестве коллективного клирингового обеспечения только ценные бумаги из Ломбардного списка Банка России, казначейские бумаги или бумаги центральных банков стран Организации экономического сотрудничества и развития?

3 - 4.

Исключены. - Указание Банка России от 21.08.2014 N 3367-У

5.

Имеются ли у ЦК процедуры и правила для осуществления своевременного исполнения обязательств в случае недостаточности ликвидности в непредвиденных обстоятельствах?

6.

Проводит ли ЦК регулярный мониторинг и оценку ликвидности ЦК, необходимой для исполнения обязательств ЦК, связанных с осуществлением клиринга?

7.

Имеются ли у ЦК процедуры и правила, обеспечивающие диверсификацию временно свободных денежных средств в рублях и (или) иностранной валюте?

8.