Указание Банка России от 04.07.2016 N 4060-У

ЦЕНТРАЛЬНЫЙ БАНК РОССИЙСКОЙ ФЕДЕРАЦИИ

УКАЗАНИЕ

от 4 июля 2016 г. N 4060-У

О ТРЕБОВАНИЯХ

К ОРГАНИЗАЦИИ СИСТЕМЫ УПРАВЛЕНИЯ РИСКАМИ НЕГОСУДАРСТВЕННОГО

ПЕНСИОННОГО ФОНДА

Настоящее Указание на основании абзаца тринадцатого пункта 1 статьи 14 и подпункта 2 пункта 3 статьи 34 Федерального закона от 7 мая 1998 года N 75-ФЗ "О негосударственных пенсионных фондах" (Собрание законодательства Российской Федерации, 1998, N 19, ст. 2071; 2001, N 7, ст. 623; 2002, N 12, ст. 1093; 2003, N 2, ст. 166; 2004, N 49, ст. 4854; 2005, N 19, ст. 1755; 2006, N 43, ст. 4412; 2007, N 50, ст. 6247; 2008, N 18, ст. 1942; N 30, ст. 3616; 2009, N 29, ст. 3619; N 48, ст. 5731; N 52, ст. 6450, ст. 6454; 2010, N 17, ст. 1988; N 31, ст. 4196; 2011, N 29, ст. 4291; N 48, ст. 6728; N 49, ст. 7036, ст. 7037, ст. 7040, ст. 7061; 2012, N 31, ст. 4322; N 47, ст. 6391; N 50, ст. 6965, ст. 6966; 2013, N 19, ст. 2326; N 30, ст. 4044, ст. 4084; N 49, ст. 6352; N 52, ст. 6975; 2014, N 11, ст. 1098; N 30, ст. 4219; 2015, N 27, ст. 3958, ст. 4001; 2016, N 1, ст. 41, ст. 47) (далее - Федеральный закон "О негосударственных пенсионных фондах") устанавливает требования к организации системы управления рисками негосударственного пенсионного фонда (далее - фонд).

Глава 1. Общие положения

1.1. Фонд должен организовать систему управления рисками, связанными с осуществляемой им деятельностью по негосударственному пенсионному обеспечению и обязательному пенсионному страхованию, в соответствии с требованиями Федерального закона "О негосударственных пенсионных фондах", иных нормативных правовых актов Российской Федерации, настоящего Указания и внутренних документов фонда (далее - система управления рисками) и обеспечить осуществление мероприятий в рамках организации системы управления рисками, включая разработку внутренних документов фонда, предусмотренных настоящим Указанием, в том числе:

выявление рисков, связанных с осуществляемой им деятельностью по негосударственному пенсионному обеспечению и обязательному пенсионному страхованию (предполагаемого события или ряда событий, в результате наступления которого (которых), с учетом вероятности их наступления и степени влияния на результат управления средствами пенсионных накоплений и пенсионных резервов, фонд не сможет исполнить свои обязательства перед вкладчиками, участниками, застрахованными лицами и их правопреемниками, государственной корпорацией "Агентство по страхованию вкладов" (далее - Агентство по страхованию вкладов) в полном объеме и в установленный срок) (далее - риски);

организацию процесса управления рисками, включая установление фондом ограничений рисков (в том числе установление совокупного предельного размера рисков) (далее - ограничения рисков);

измерение и оценку рисков;

контроль за соответствием рисков установленным фондом ограничениям рисков и устранением выявленных нарушений ограничений рисков.

1.2. Совет директоров (наблюдательный совет) фонда (совет фонда) принимает участие в утверждении и осуществляет контроль за реализацией мероприятий в рамках организации системы управления рисками, в том числе утверждает политику управления рисками, содержащую основные принципы (подходы) выявления рисков, организации процесса управления рисками, измерения и оценки рисков, а также внутренние документы, предусмотренные пунктом 2.3, подпунктами 3.1.2 - 3.1.6 пункта 3.1, пунктом 4.4 (в части внутренних документов, содержащих описание используемых сценариев стресс-тестирования) и пунктом 4.10 настоящего Указания, рассматривает отчет о деятельности фонда по организации системы управления рисками, в том числе о деятельности фонда по управлению рисками и конфликтом интересов в фонде.

1.3. Ответственным за организацию системы управления рисками и за соответствие деятельности фонда внутренним документам фонда, разработанным в рамках системы управления рисками, является лицо, осуществляющее функции единоличного исполнительного органа фонда.

1.4. На лица (структурные подразделения), осуществляющие деятельность по выявлению, измерению и оценке рисков фонда, разработке внутренних документов фонда, предусмотренных настоящим Указанием, по контролю за соответствием риска установленным фондом ограничениям риска (далее - ответственные лица), не могут быть возложены обязанности по заключению сделок при размещении средств пенсионных накоплений или пенсионных резервов (в том числе выбор управляющей компании и определение объема средств пенсионных накоплений и пенсионных резервов фонда, передаваемых в доверительное управление конкретной управляющей компании).

Ответственные лица (в случае если указанная деятельность осуществляется структурным подразделением фонда, - руководитель структурного подразделения фонда) должны иметь опыт работы по принятию (подготовке) решений по вопросам управления рисками, разработке инвестиционной стратегии в области финансового рынка общей продолжительностью не менее двух лет, а с 1 января 2019 года - не менее четырех лет в банке, страховой организации, обществе взаимного страхования, негосударственном пенсионном фонде, организации, осуществляющей профессиональную деятельность на рынке ценных бумаг и (или) деятельность по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, в Банке России или в иностранной организации, осуществляющей деятельность на финансовом рынке в соответствии с законодательством этого иностранного государства.

1.5. Фонд должен обеспечить предотвращение, выявление конфликта интересов и управление конфликтом интересов ответственных лиц и работников фонда, осуществляющих деятельность по оценке активов и обязательств, подготовке отчетности, в том числе обеспечив:

отсутствие стимулирования принятия рисков, в том числе с использованием системы оплаты труда в фонде (в том числе третьими лицами);

отражение в отчетности фонда достоверной информации (в том числе о принятых рисках, о стоимости активов фонда и величине его обязательств).

1.6. Фонд должен обеспечить хранение информации и документов, подтверждающих его соответствие требованиям настоящего Указания, не менее пяти лет.

1.7. Фонд должен обеспечить взаимодействие органов управления и структурных подразделений фонда в соответствии с внутренними документами фонда, регламентирующими порядок такого взаимодействия, в том числе случаи и порядок обязательного информирования ответственными лицами органов управления фонда о рисках фонда и их соотношении с ограничениями рисков. В рамках такого взаимодействия должно быть предусмотрено регулярное (не реже одного раза в квартал) предоставление совету директоров (наблюдательному совету) фонда (совету фонда) отчета о деятельности фонда по организации системы управления рисками, включая деятельность фонда по управлению рисками и конфликтом интересов в фонде.

1.8. Фонд должен обеспечить в порядке, предусмотренном внутренними документами фонда, взаимодействие с управляющими компаниями, осуществляющими инвестирование средств пенсионных накоплений и размещение средств пенсионных резервов, по реализации мероприятий в рамках организации системы управления рисками, и иных требований настоящего Указания.

1.9. Фонд должен руководствоваться принципом экономической целесообразности масштаба применения мероприятий в рамках организации системы управления рисками.

Глава 2. Выявление рисков

2.1. При выявлении рисков необходимо учитывать доступную фонду информацию и документы, в том числе:

о рыночных рисках (в том числе рисках изменения финансовых показателей, котировок, уровня процентных ставок, значений инфляции);

о кредитных рисках (в том числе рисках неисполнения или ненадлежащего исполнения обязательств контрагентами фонда или лицами, обязанными по ценным бумагам, составляющим активы фонда);

о рисках концентрации (в том числе рисках, связанных с концентрацией части средств пенсионных накоплений или части средств пенсионных резервов в одном активе);

об операционных рисках (в том числе правовых рисках, рисках отказа информационных систем, ошибочных действий (бездействия) или злоупотреблений работников фонда, перебоев в электроснабжении);

о рисках ликвидности (в том числе рисках неисполнения обязательств фонда по причине нехватки денежных средств);

о рисках увеличения периодов выплат накопительных пенсий или негосударственных пенсий застрахованным лицам или участникам;

о рисках, связанных со смертностью и половозрастной структурой застрахованных лиц и участников;

о рисках потери деловой репутации;

об иных рисках, возникающих в деятельности фонда;

о результатах проводимого фондом стресс-тестирования;

стратегию развития (бизнес-план) фонда;

о результатах деятельности фонда и о его организации;

иную информацию, в том числе о контрагентах фонда, лицах, способных оказывать непосредственное влияние на деятельность фонда, а также о рисках, связанных с деятельностью финансовых организаций, статистическую информацию.

2.2. Выявление рисков осуществляется в соответствии с внутренними документами фонда.

2.3. Выявленные риски и результаты их оценки включаются во внутренний документ фонда - реестр рисков.

2.4. Реестр рисков должен пересматриваться по мере необходимости, но не реже одного раза в год, с учетом результатов выявления рисков в целях актуализации данных, содержащихся в нем.

Глава 3. Организация процесса управления рисками

3.1. В рамках организации системы управления рисками фонд должен организовать процесс управления рисками, в который включаются в том числе следующие действия.

3.1.1. Организация управления средствами пенсионных накоплений и средствами пенсионных резервов (в том числе выбор управляющей компании, кредитной организации для открытия счетов фонда, выбор активов для размещения средств пенсионных накоплений или пенсионных резервов) на принципах разумности, добросовестности и с должной степенью осмотрительности исключительно в интересах застрахованных лиц и участников соответственно. Организация управления средствами пенсионных накоплений и средствами пенсионных резервов не должна допускать размещение средств пенсионных накоплений и средств пенсионных резервов в активы, не соответствующие интересам застрахованных лиц и участников. Сделки в рамках размещения средств пенсионных накоплений или пенсионных резервов должны заключаться на наилучших доступных для фонда условиях на момент заключения сделки.

3.1.2. Выбор управляющей компании и определение перечня активов, в которые может инвестировать управляющая компания в соответствии с внутренними документами фонда, содержащими критерии такого выбора (в том числе требования к опыту и результатам управления активами, инвестирование в которые будет предусмотрено договором доверительного управления средствами пенсионных накоплений и (или) договором доверительного управления средствами пенсионных резервов с управляющей компанией).

3.1.3. Определение объема средств пенсионных накоплений и пенсионных резервов фонда, передаваемых в доверительное управление конкретной управляющей компании, в соответствии с внутренними документами фонда, содержащими критерии и факторы, определяющие объем средств пенсионных накоплений и пенсионных резервов фонда, передаваемых в доверительное управление управляющей компании.

3.1.4. Регулярная (но не реже одного раза в квартал) оценка эффективности управления средствами пенсионных накоплений и пенсионных резервов, проверка соответствия управляющей компании требованиям, установленным фондом к управляющей компании на этапе ее выбора, в соответствии с внутренними документами фонда, содержащими критерии такой оценки, основанные на достигнутых, в том числе управляющей компанией, показателях доходности средств пенсионных накоплений и пенсионных резервов фонда, скорректированных с учетом принятых рисков.

3.1.5. Принятие мер по повышению эффективности управления средствами пенсионных накоплений и пенсионных резервов управляющими компаниями, признанными фондом неэффективными в соответствии с внутренними документами фонда, которые могут включать в том числе пересмотр условий договоров доверительного управления средствами пенсионных накоплений и договоров доверительного управления средствами пенсионных резервов с такими управляющими компаниями (в том числе пересмотр инвестиционной декларации, размера вознаграждения управляющей компании) или расторжение указанных договоров.

3.1.6. Обеспечение управления средствами пенсионных накоплений и средствами пенсионных резервов фонда в соответствии с внутренними документами фонда, пересматриваемыми с учетом результатов измерения фондом рисков, а также реестра рисков, но не реже одного раза в год и определяющими в том числе:

активы, в которые могут размещаться средства пенсионных накоплений и средства пенсионных резервов фонда, цели управления такими активами;

виды допустимых сделок с активами, в которые могут размещаться средства пенсионных накоплений и средства пенсионных резервов фонда, ограничения на условия сделок с ними;

целевую доходность (доходность активов фонда, необходимую для достижения целей, определенных в стратегии развития фонда);

структуру активов, отражающую целевое (оптимальное) соотношение целевой доходности и рисков, которые фонд готов принимать в долгосрочной перспективе (далее - целевая структура активов фонда);

допустимые отклонения структуры активов фонда от целевой структуры активов фонда и порядок приведения структуры активов фонда к целевой структуре активов фонда в случае ее отклонения от указанных допустимых отклонений;

порядок установления фондом ограничений рисков;

ограничения рисков;

порядок выявления нарушения ограничений рисков и порядок их устранения.

Целевая структура активов фонда должна соответствовать принципам инвестирования средств пенсионных накоплений и размещения средств пенсионных резервов и способствовать максимизации доходности инвестиционных портфелей с учетом ограничений рисков, в том числе инвестиционных рисков и рисков, связанных со смертностью и половозрастной структурой застрахованных лиц и участников.

3.1.7. Проверка соответствия приобретенного либо приобретаемого актива (в том числе его цены) требованиям законодательства Российской Федерации и внутренних документов фонда с учетом информации, доступной на момент проверки и способной оказать влияние на принятие фондом решения о приобретении или продаже актива (в том числе информации о существенных фактах, предусмотренной Федеральным законом от 22 апреля 1996 года N 39-ФЗ "О рынке ценных бумаг" (Собрание законодательства Российской Федерации, 1996, N 17, ст. 1918; 2001, N 33, ст. 3424; 2002, N 52, ст. 5141; 2004, N 27, ст. 2711; N 31, ст. 3225; 2005, N 11, ст. 900; N 25, ст. 2426; 2006, N 1, ст. 5; N 2, ст. 172; N 17, ст. 1780; N 31, ст. 3437; N 43, ст. 4412; 2007, N 1, ст. 45; N 18, ст. 2117; N 22, ст. 2563; N 41, ст. 4845; N 50, ст. 6247; 2008, N 52, ст. 6221; 2009, N 1, ст. 28; N 18, ст. 2154; N 23, ст. 2770; N 29, ст. 3642; N 48, ст. 5731; N 52, ст. 6428; 2010, N 17, ст. 1988; N 31, ст. 4193; N 41, ст. 5193; 2011, N 7, ст. 905; N 23, ст. 3262; N 27, ст. 3880; N 29, ст. 4291; N 48, ст. 6728; N 49, ст. 7040; N 50, ст. 7357; 2012, N 25, ст. 3269; N 31, ст. 4334; N 53, ст. 7607; 2013, N 26, ст. 3207; N 30, ст. 4043, ст. 4082, ст. 4084; N 51, ст. 6699; N 52, ст. 6985; 2014, N 30, ст. 4219; 2015, N 1, ст. 13; N 14, ст. 2022; N 27, ст. 4001; N 29, ст. 4348, ст. 4349, ст. 4357; 2016, N 1, ст. 50, ст. 81). Проверка приобретенного или приобретаемого актива должна осуществляться по мере необходимости (по мере поступления соответствующей информации и (или) раскрытия информации о существенных фактах), но не реже одного раза в квартал.

3.2. В рамках процесса управления рисками фонд должен обеспечить отсутствие противоречия между инвестиционными декларациями и внутренними документами фонда, а также наличие в фонде и учет при принятии решений, связанных с осуществляемой им деятельностью по негосударственному пенсионному обеспечению и обязательному пенсионному страхованию, следующей информации:

о целях владения каждым активом, входящим в состав средств пенсионных накоплений или средств пенсионных резервов (включая обоснование соответствия владения таким активом интересам застрахованных лиц или участников);

об условиях инвестирования в актив (в том числе содержащихся в проспекте эмиссии ценных бумаг, депозитном договоре, правилах доверительного управления паевым инвестиционным фондом, в договоре, являющемся производным финансовым инструментом);

о ключевых финансовых показателях актива (в том числе содержащихся в финансовой отчетности эмитента ценных бумаг, банка, в котором размещается депозит, или контрагента по договорам, являющимся производными финансовыми инструментами, справке о стоимости чистых активов паевого инвестиционного фонда);

об ожидаемой доходности актива, входящего в состав средств пенсионных накоплений или средств пенсионных резервов (с указанием исходных данных, в соответствии с которыми определялась ожидаемая доходность и порядок ее определения);

о целесообразности владения каждым активом, входящим в состав средств пенсионных накоплений или средств пенсионных резервов, по сравнению с альтернативными вариантами вложения средств в аналогичные активы с сопоставимыми рисками;

о предельных сроках владения каждым активом, входящим в состав средств пенсионных накоплений или средств пенсионных резервов (или о намерении удерживать актив до погашения), о предполагаемых событиях, которые могут привести к существенному изменению его стоимости, прогнозе денежных потоков от владения им в течение планируемого срока владения (включая прогноз изменения денежных потоков в результате реализации рисков и обоснование таких прогнозов);

об управлении каждым активом, входящим в состав средств пенсионных накоплений или средств пенсионных резервов, в случае реализации рисков;

иной информации, которая повлияла и (или) способна повлиять на принятие решения о приобретении или продаже актива, входящего в состав средств пенсионных накоплений или средств пенсионных резервов.

Глава 4. Измерение и оценка рисков

4.1. Измерение и оценка совокупных принятых рисков должны осуществляться в соответствии с порядком, определяемым внутренними документами фонда и пересматриваемыми по мере необходимости, но не реже одного раза в год.

4.2. Измерение и оценка отдельных принятых рисков, включенных в реестр рисков, должны осуществляться по мере необходимости, но не реже одного раза в месяц.

4.3. Для измерения совокупных принятых рисков фонд проводит стресс-тестирование на предмет достаточности активов фонда для исполнения фондом своих обязательств перед вкладчиками, участниками, застрахованными лицами и их правопреемниками, Агентством по страхованию вкладов в полном объеме и в установленный срок (далее - достаточность активов).

4.4. Стресс-тестирование проводится в порядке, предусмотренном во внутренних документах фонда, содержащих описание используемых сценариев стресс-тестирования и порядок расчета изменения стоимости активов и величины обязательств фонда при наступлении событий, составляющих сценарий (далее - реализация сценария), пересматриваемых при изменениях рыночных условий, которые могут повлиять на сценарии стресс-тестирования или на порядок расчета изменения стоимости активов и величины обязательств фонда при реализации сценария, но не реже одного раза в год.

Стресс-тестирование с использованием сценариев, разработанных Банком России в соответствии с пунктом 4.8 настоящего Указания, должно проводиться с соблюдением требований, предусмотренных приложением к настоящему Указанию.

4.5. Стресс-тестирование должно проводиться в случае изменения состава и структуры активов и обязательств фонда, планирования фондом изменений состава и структуры активов и обязательств фонда в случае приобретения, продажи активов или при изменении рыночных условий, приводящих к изменению объема или состава рисков, но не реже одного раза в квартал.

4.6. Стресс-тестирование должно проводиться на основании состава и структуры активов и обязательств фонда, сформированных на расчетную дату, в срок, не превышающий одного календарного месяца с расчетной даты.

4.7. Сценарии должны включать неблагоприятные (то есть приводящие к снижению стоимости активов, составляющих имущество фонда, и (или) росту обязательств фонда) редкие, но возможные события. События сценария не должны быть взаимоисключающими.

4.8. Фонд должен проводить стресс-тестирование с использованием в том числе сценариев изменения рыночных условий и реализации риска недостаточности ликвидности, а также разработанных Банком России сценариев, информация о которых размещается на официальном сайте Банка России в информационно-телекоммуникационной сети "Интернет".

Сценарий изменения рыночных условий должен охватывать период не менее трех лет с даты проведения стресс-тестирования и предусматривать неблагоприятное изменение экономической конъюнктуры в течение этого периода. Сценарий изменения рыночных условий может включать снижение темпов экономического роста или увеличение уровня безработицы, инфляции, рост процентных ставок или падение фондовых индексов, изменение курсов валют, снижение кредитных рейтингов или неисполнение обязательств крупнейшими контрагентами или эмитентами ценных бумаг, снижение стоимости недвижимости или цен на нефть.

Сценарий реализации риска недостаточности ликвидности должен охватывать период не менее трех месяцев с даты проведения стресс-тестирования и предусматривать снижение возможности привлечения средств для исполнения обязательств в течение этого периода. Сценарий реализации риска недостаточности ликвидности может включать значительное снижение спроса на активы или предъявление требований о дополнительном обеспечении по заключенным сделкам.

Сценарии изменения рыночных условий и не менее одного из сценариев реализации риска недостаточности ликвидности не должны учитывать поступление в фонд пенсионных взносов и страховых взносов в течение охватываемого сценарием периода.

4.9. Расчет изменения стоимости активов фонда при реализации сценария должен учитывать события сценария, ранее наблюдаемые взаимосвязи между ценами активов (величинами обязательств) и событиями сценария и быть экономически обоснован.

4.10. Фонд должен обеспечивать достаточность активов фонда по результатам прохождения стресс-тестирования.

В случае если по результатам стресс-тестирования выявлена недостаточность активов, фонд обязан не позднее дня, следующего за днем выявления недостаточности активов, направить в Банк России уведомление с приложением информации и документов, использованных в стресс-тестировании.

Глава 5. Заключительные положения

5.1. Настоящее Указание вступает в силу по истечении 10 дней после дня его официального опубликования <1>.

--------------------------------

<1> Официально опубликовано на сайте Банка России 10.08.2016.

5.2. Фонд должен привести свою деятельность в соответствие с требованиями абзацев первого и второго пункта 1.1, пунктов 1.2 - 1.9 и требованиями главы 2 настоящего Указания в течение шести месяцев со дня вступления в силу настоящего Указания, в соответствие с требованиями абзаца третьего пункта 1.1 и требованиями главы 3 настоящего Указания - в течение одного года со дня вступления в силу настоящего Указания, а в соответствие с требованиями абзацев четвертого и пятого пункта 1.1 и требованиями главы 4 настоящего Указания - в течение 18 месяцев со дня вступления в силу настоящего Указания.

Председатель Центрального банка

Российской Федерации

Э.С.НАБИУЛЛИНА

Приложение

к Указанию Банка России

от 4 июля 2016 года N 4060-У

"О требованиях к организации

системы управления рисками

негосударственного

пенсионного фонда"

ТРЕБОВАНИЯ

К СТРЕСС-ТЕСТИРОВАНИЮ НЕГОСУДАРСТВЕННОГО ПЕНСИОННОГО ФОНДА,

ПРОВОДИМОМУ С ИСПОЛЬЗОВАНИЕМ СЦЕНАРИЕВ СТРЕСС-ТЕСТИРОВАНИЯ,

РАЗРАБОТАННЫХ БАНКОМ РОССИИ

Глава 1. Общие положения

1.1. Для проведения стресс-тестирования строится поквартальный прогноз стоимости активов и величины обязательств фонда в пределах анализируемого периода. Анализируемый период определяется в соответствии с условиями сценария стресс-тестирования, разработанного Банком России в соответствии с пунктом 4.8 настоящего Указания (далее - сценарий).

Стресс-тестирование проводится с соблюдением условий сценария и включает следующие этапы:

определение состава активов и обязательств фонда, учитываемых в стресс-тестировании;

построение прогноза денежных потоков по активам;

определение вероятности дефолтов по объектам, указанным в главе 2 настоящего приложения;

предположение о наступлении дефолтов по объектам, указанным в главе 2 настоящего приложения;

оценка активов;

оценка обязательств и построение прогноза денежных потоков по обязательствам;

оценка остатка на специальных счетах внутреннего учета, созданных для учета прогнозируемых денежных потоков по активам и обязательствам фонда (далее - аналитический счет);

определение результатов стресс-тестирования при реализации сценария.

Повтор этапов, указанных в абзацах шестом - девятом настоящего пункта (далее - испытание), осуществляется не менее 30 000 раз в рамках одного стресс-тестирования.

1.2. Для целей стресс-тестирования отдельно учитываются следующие виды имущества фонда: собственные средства, пенсионные накопления без учета резерва по обязательному пенсионному страхованию, резерв по обязательному пенсионному страхованию (далее - РОПС), страховые резервы, резервы покрытия пенсионных обязательств (далее - анализируемые портфели).

Для целей стресс-тестирования состав активов в составе пенсионных накоплений и пенсионных резервов на расчетную дату определяется исходя из состава активов, принимаемых к расчету стоимости чистых активов, составляющих пенсионные накопления, и совокупной рыночной стоимости пенсионных резервов соответственно, порядки расчета которых предусмотрены абзацем восемнадцатым подпункта 1 пункта 3 статьи 34 и абзацем восьмым статьи 36.14 Федерального закона "О негосударственных пенсионных фондах".

Для целей стресс-тестирования состав активов, учитываемых в собственных средствах, определяется исходя из состава активов, принимаемых к расчету размера собственных средств фонда, предусмотренному пунктом 3 статьи 6.1 Федерального закона "О негосударственных пенсионных фондах".

Для целей стресс-тестирования состав обязательств фонда на расчетную дату определяется на основании законодательства Российской Федерации и положений заключенных фондом договоров. В состав обязательств не включаются обязательства по оплате общехозяйственных расходов и налогов.

Инвестиционные паи паевого инвестиционного фонда и акции акционерного инвестиционного фонда для целей стресс-тестирования рассматриваются как совокупность активов соответствующего инвестиционного фонда.

1.3. По каждому активу, учтенному для целей стресс-тестирования в соответствии с пунктом 1.2 настоящего приложения, согласно условиям исполнения обязательств по активу и условиям сценария строится прогноз денежных потоков.

Прогноз денежных потоков по активу строится до ближайшей даты, по состоянию на которую в соответствии с условиями исполнения обязательств по активу права требования по активу могут быть удовлетворены в полном объеме (в том числе до даты погашения или даты приобретения облигаций эмитентом (далее - дата опциона), даты возврата депозита, даты погашения всех закладных, составляющих ипотечное покрытие ипотечных сертификатов участия). Прогноз денежных потоков в иных случаях строится на срок анализируемого периода.

В случае если условия исполнения обязательств по активу предусматривают, что их величина зависит от значения процентных ставок или уровня инфляции, и если в условиях сценария не содержатся данные об изменении этих переменных, прогноз денежных потоков по такому активу строится исходя из предположения, что значения этих переменных не изменяются и равны значениям на расчетную дату.

В случае если условия исполнения обязательств по активу предусматривают, что их величина зависит от значения переменных, помимо процентных ставок и уровня инфляции, и если в условиях сценария не содержатся данные об изменении этих переменных, прогноз денежных потоков по активам строится на основании предположения, что такие выплаты равны минимально возможным исходя из условий исполнения обязательств по активу с соблюдение требований, предусмотренных абзацем третьим настоящего пункта (равны нулю, если активом является производный финансовый инструмент).

По окончании анализируемого периода значения переменных, предусмотренных условиями исполнения обязательств по активам, не изменяются.

1.4. Фонд создает аналитический счет по каждому анализируемому портфелю. Величина анализируемого портфеля рассчитывается с учетом величины остатка на аналитическом счете.

Глава 2. Определение вероятности дефолтов и предположение об их наступлении

2.1. Вероятность дефолта по активу, дефолта эмитента, контрагента фонда, поручителя (гаранта) по активу (далее - поручитель по активу), юридического лица, которое среди юридических лиц, контролирующих или оказывающих значительное влияние на наибольшее количество эмитентов ценных бумаг, составляющих активы фонда, и (или) контрагентов фонда в группе лиц, обладает наибольшей вероятностью дефолта (далее - ключевое лицо группы), в анализируемом квартале определяется в соответствии с условиями сценария на основе кредитного рейтинга, присвоенного кредитным рейтинговым агентством.

Для целей стресс-тестирования группой лиц признаются юридические лица в случае, если одно из них контролирует или оказывает значительное влияние на другое юридическое лицо или если такие юридические лица находятся под контролем или значительным влиянием другого юридического лица и два или более из них являются эмитентами ценных бумаг, составляющих активы фонда, и (или) контрагентами фонда. Контроль и значительное влияние определяются в соответствии с Международными стандартами финансовой отчетности, введенными в действие на территории Российской Федерации в соответствии с постановлением Правительства Российской Федерации от 25 февраля 2011 года N 107 "Об утверждении Положения о признании Международных стандартов финансовой отчетности и Разъяснений Международных стандартов финансовой отчетности для применения на территории Российской Федерации" (Собрание законодательства Российской Федерации, 2011, N 10, ст. 1385; 2012, N 6, ст. 680; 2013, N 5, ст. 407; N 36, ст. 4578).

При отсутствии кредитного рейтинга, присвоенного кредитным рейтинговым агентством, для иностранных объектов рейтинга вероятность дефолта определяется в соответствии с условиями сценария на основе кредитного рейтинга, присвоенного иностранным кредитным рейтинговым агентством.

При отсутствии кредитного рейтинга, присвоенного кредитным рейтинговым агентством, для российских объектов рейтинга вероятность дефолта определяется в соответствии с условиями сценария на основе средней исторической годовой частоты дефолтов объектов рейтинга с сопоставимым уровнем кредитного риска по общедоступным данным за последние 25 лет, предшествующие расчетной дате.

В случае если вероятность дефолта юридического лица не может быть определена в соответствии с абзацами первым - четвертым настоящего пункта, такая вероятность дефолта определяется в соответствии с условиями сценария.

В случае если вероятность дефолта поручителя по активу не может быть определена в соответствии с абзацами первым - четвертым настоящего пункта, такое поручительство (гарантия) не учитывается при проведении стресс-тестирования.

В случае если вероятность дефолта по активу не может быть определена в соответствии с абзацами первым - четвертым настоящего пункта, то вероятность дефолта определяется на основании кредитного рейтинга эмитента или контрагента фонда в соответствии с абзацами первым - пятым настоящего пункта.

Вероятность дефолта по денежным средствам, находящимся на аналитических счетах, и объектам недвижимого имущества равна нулю.

2.2. Предположение о наступлении дефолтов производится в следующем порядке.

Для каждого квартала в анализируемом периоде по каждому эмитенту, контрагенту фонда, поручителю по активу, ключевому лицу группы рассчитывается равномерно распределенная случайная величина в промежутке от 0 до 1 включительно с точностью не менее пяти знаков после запятой.

Дефолт поручителя по активу или ключевого лица группы предполагается в анализируемом квартале, если он предполагался в предыдущих анализируемых кварталах или если значение случайной величины, рассчитанной для поручителя по активу или ключевого лица группы в анализируемом квартале, меньше определенной для них вероятности дефолта или равно ей.

Дефолт по активу предполагается в анализируемом квартале, если он предполагался в предыдущих анализируемых кварталах, или если значение случайной величины, рассчитанной для эмитента или контрагента фонда в анализируемом квартале, меньше определенной для актива вероятности дефолта или равно ей, или если в анализируемом квартале предполагается дефолт ключевого лица группы, в которую входит эмитент ценных бумаг или контрагент фонда, и вероятность дефолта по активу в анализируемом квартале больше (больше или равна, если вероятность дефолта ключевого лица группы определена в соответствии с абзацем пятым пункта 2.1 настоящего приложения) вероятности дефолта ключевого лица группы в анализируемом квартале. В случае если предполагается дефолт по активу, исполнение обязательств по активу предполагается поручителем по активу, если дефолта поручителя по активу в анализируемом квартале или ранее не предполагается.

Глава 3. Оценка активов

3.1. По состоянию на расчетную дату:

стоимость активов в составе пенсионных накоплений и пенсионных резервов, за исключением недвижимого имущества, определяется в порядке, предусмотренном абзацем восемнадцатым подпункта 1 пункта 3 статьи 34 и абзацем восьмым статьи 36.14 Федерального закона "О негосударственных пенсионных фондах";

стоимость активов, учитываемых в собственных средствах, за исключением недвижимого имущества, определяется в порядке, установленном пунктом 3 статьи 6.1 Федерального закона "О негосударственных пенсионных фондах" для расчета минимального размера собственных средств фонда;

стоимость объектов недвижимости, за исключением земельных участков, определяется в порядке, предусмотренном абзацем восемнадцатым подпункта 1 пункта 3 статьи 34 Федерального закона "О негосударственных пенсионных фондах", при условии, что договор о проведении оценки такого объекта недвижимости заключен с юридическим лицом, которое на дату оценки заключало договоры на проведение оценки объектов недвижимости ежегодно в течение последних календарных 10 лет и выручка которого за последний отчетный год от договоров на проведение оценки объектов недвижимости составляет не менее 100 миллионов рублей. В иных случаях стоимость объектов недвижимости принимается равной нулю;

стоимость земельных участков принимается равной нулю.

Стоимость активов, предполагающих купонный (процентный) доход, определяется с учетом накопленного купонного (процентного) дохода.

3.2. В случае если по активу и по поручителю по активу в анализируемом квартале или ранее предполагается дефолт, стоимость актива признается равной нулю.

3.3. Стоимость акций и долей в обществах с ограниченной ответственностью (далее для целей настоящего пункта - вложения в капитал) определяется по следующей формуле:

Pk = Pk-1 * (1 + ![]() Ik * Beta),

Ik * Beta),

где:

Pk - стоимость вложений в капитал в анализируемом квартале k;

![]() Ik - величина изменения значения индекса акций в анализируемом квартале k в соответствии с условиями сценария;

Ik - величина изменения значения индекса акций в анализируемом квартале k в соответствии с условиями сценария;

Beta - коэффициент зависимости ежемесячного (или более частого) изменения стоимости вложений в капитал от соответствующего изменения значения соответствующего индекса. Коэффициент рассчитывается на основе исторических данных за период не менее 36 недель и должен лежать в интервале от 0,8 до 1,5. В случае недостатка данных для расчета коэффициент принимается равным 1.

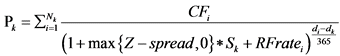

3.4. Стоимость облигации до даты опциона определяется по следующей формуле:

,

,

где:

Pk - стоимость облигации в анализируемом квартале k;

i - порядковый номер очередного денежного потока с даты окончания анализируемого квартала k;

Nk - число денежных потоков с даты окончания квартала k до даты опциона;

CFi - размер денежного потока i;

di - дата денежного потока i;

dk - дата окончания (последний календарный день) анализируемого квартала k;

Sk - коэффициент изменения спреда доходности корпоративных облигаций, предусмотренный условиями сценария для анализируемого квартала k, для ценных бумаг негосударственных эмитентов; для государственных ценных бумаг равен нулю;

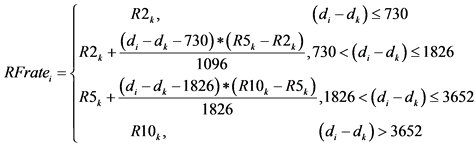

RFratei - процентная ставка на дату денежного потока i, определяемая по следующей формуле:

,

,

где:

R2k, R5k, R10k - значения на кривой бескупонной доходности государственных ценных бумаг, соответствующие периоду в два года, пять лет и десять лет соответственно, в анализируемом квартале k в соответствии с условиями сценария.

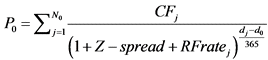

Показатель Z-spread определяется по следующей формуле:

,

,

где:

P0 - стоимость облигации на расчетную дату;

j - порядковый номер очередного денежного потока с расчетной даты;

N0 - число денежных потоков с расчетной даты до даты опциона;

CFj - размер денежного потока j;

dj - дата денежного потока j;

d0 - расчетная дата;

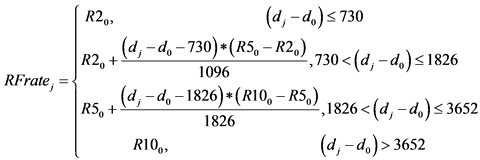

RFratej - процентная ставка на дату денежного потока j, определяемая по следующей формуле:

,

,

где:

R20, R50, R100 - значения на расчетную дату на кривой бескупонной доходности подходящих (релевантных) государственных ценных бумаг, информация о которой указана в условиях сценария, соответствующие периоду в два года, пять лет и десять лет соответственно.

Даты денежных потоков и их размеры определяются в соответствии с прогнозом денежных потоков по активам.

Стоимость облигации после даты опциона равна нулю.

3.5. Стоимость депозитов, ипотечных сертификатов участия, прав требований по договору РЕПО и дебиторской задолженности в каждом квартале до даты погашения равна сумме денежных потоков по активу, которые в соответствии с прогнозом денежных потоков по активам должны поступить после анализируемого квартала, без учета процентов.

3.6. Стоимость производных финансовых инструментов рассчитывается исходя из модели ценообразования соответствующего финансового инструмента.

3.7. Стоимость объекта недвижимости в анализируемом квартале рассчитывается путем произведения ее стоимости на расчетную дату и предусмотренного условиями сценария в этом квартале коэффициента изменения стоимости категории этой недвижимости (жилая, нежилая).

3.8. В случае если стоимость активов невозможно оценить в соответствии с положениями настоящей главы, стоимость активов признается равной нулю.

Глава 4. Оценка обязательств и построение прогноза денежных потоков по обязательствам

4.1. Величина обязательств (в том числе распределение результата размещения средств пенсионных накоплений и пенсионных резервов, величина гарантийных взносов и гарантийных восполнений, размер выплат за счет средств пенсионных накоплений и пенсионных резервов) в каждом анализируемом квартале и прогноз денежных потоков по обязательствам определяются с учетом требований законодательства Российской Федерации, положений заключенных фондом договоров, оценки активов, проведенной в соответствии с главой 3 настоящего приложения, оценки остатков на аналитических счетах, проведенной в соответствии с главой 5 настоящего приложения, условий сценария и требований настоящей главы.

Прогноз денежных потоков по обязательствам строится на срок анализируемого периода.

4.2. Величина обязательств по отчислению в РОПС определяется как минимально возможный размер таких отчислений с соблюдением требований, предусмотренных статьей 20.1 Федерального закона "О негосударственных пенсионных фондах" и внутренними документами фонда.

В случае если в течение 12 анализируемых кварталов подряд размер РОПС составляет величину меньше установленной пунктом 4 статьи 20.1 Федерального закона "О негосударственных пенсионных фондах", то величина обязательств по восполнению РОПС в 13 анализируемом квартале рассчитывается как превышение нормативного размера РОПС над прогнозным размером РОПС в этом квартале.

В случае если размер страхового резерва составляет величину меньше нормативного размера страхового резерва, включаемого в состав пенсионного резерва, определяемого в соответствии с пунктом 3 статьи 18 Федерального закона "О негосударственных пенсионных фондах", то величина обязательств по восполнению страхового резерва в следующем анализируемом квартале рассчитывается как превышение нормативного размера страхового резерва над прогнозным размером страхового резерва в этом квартале.

4.3. Величина обязательств определяется с учетом распределения результата инвестирования средств пенсионных накоплений по пенсионным счетам застрахованных лиц в конце каждого года пропорционально остаткам на их пенсионных счетах на начало каждого года.

4.4. Величина обязательств по выплатам за счет средств пенсионных накоплений и пенсионных резервов определяется исходя из величин назначенных накопительных пенсий, срочных пенсионных выплат и негосударственных пенсий по состоянию на расчетную дату.

4.5. Величина обязательств по выплате правопреемникам за счет средств пенсионных накоплений или пенсионных резервов определяется по следующей формуле:

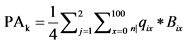

,

,

где:

PAk - размер выплат правопреемникам в анализируемом квартале k;

i - пол застрахованного лица или участника: 1 - мужской, 2 - женский;

x - возраст застрахованного лица или участника на расчетную дату;

n - число полных лет между расчетной датой и первым днем анализируемого квартала k;

![]() - вероятность смерти застрахованного лица или участника пола i, возраст которого на расчетную дату составлял x лет, в возрастном интервале от x+n до x+n+1 лет, определяемая в соответствии с условиями сценария;

- вероятность смерти застрахованного лица или участника пола i, возраст которого на расчетную дату составлял x лет, в возрастном интервале от x+n до x+n+1 лет, определяемая в соответствии с условиями сценария;

Bix - сумма остатков на счетах застрахованных лиц или участников пола i и возраста x на расчетную дату, условиями договоров об обязательном пенсионном страховании или пенсионных договоров которых предусмотрена выплата правопреемникам в случае смерти застрахованного лица или участника.

4.6. Величина обязательств по выплате годовых расходов, связанных с инвестированием средств пенсионных накоплений (размещением пенсионных резервов), определяется на конец года как произведение средней доли среднегодовой стоимости чистых активов, составляющих пенсионные накопления (пенсионные резервы), направленной на возмещение таких расходов, за последние 5 лет или с даты создания фонда, если фонд существует менее 5 лет, и среднегодовой стоимости чистых активов, составляющих пенсионные накопления (пенсионные резервы), за соответствующий год.

4.7. Величина обязательств по выплате вознаграждения управляющим компаниям и специализированному депозитарию за счет средств пенсионных накоплений определяется на конец года исходя из предельного размера вознаграждения управляющей компании и специализированного депозитария, определяемого в соответствии со статьей 36.23 Федерального закона "О негосударственных пенсионных фондах" и заключенными фондами договорами.

4.8. Величина отчислений в собственные средства за счет дохода от инвестирования средств пенсионных накоплений определяется на конец года как максимально возможный размер таких отчислений с соблюдением требований пунктов 2 и 3 статьи 27 Федерального закона "О негосударственных пенсионных фондах" и в соответствии с внутренними документами фонда.

4.9. Вознаграждения, связанные с размещением средств пенсионных резервов, и отчисления за счет пенсионных резервов определяются как максимально возможный размер таких вознаграждений и отчислений с соблюдением требований пункта 1 статьи 27 Федерального закона "О негосударственных пенсионных фондах" и в соответствии с внутренними документами фонда и заключенными фондом договорами.

4.10. Величина обязательств по передаче средств пенсионных накоплений в связи с переходом застрахованных лиц из фонда к другому страховщику рассчитывается как произведение стоимости пенсионных накоплений на конец анализируемого квартала и доли переходящих из фонда застрахованных лиц, определяемой в соответствии с условиями сценария.

Величина обязательств по выплате выкупных сумм, за исключением выплат правопреемникам, рассчитывается как произведение стоимости пенсионных резервов на конец анализируемого квартала и коэффициента, определяемого в соответствии с условиями сценария.

Глава 5. Оценка остатков на аналитических счетах

5.1. Величина остатка на аналитическом счете на расчетную дату принимается равной нулю.

5.2. В случае если в анализируемом квартале или ранее не предполагается дефолт по активу и (или) поручителя по активу, то величина остатка на аналитическом счете в анализируемом портфеле, в состав которого входит указанный актив, в анализируемом квартале увеличивается на сумму денежных потоков по активу в соответствии с прогнозом денежных потоков по активам.

5.3. В случае если в анализируемом квартале предполагается дефолт по активу (за исключением прав требований по договору РЕПО) и поручителя по активу, то через 4 анализируемых квартала величина остатка на аналитическом счете в анализируемом портфеле, в который входит указанный актив, увеличивается на величину частичного возмещения стоимости актива.

В случае если в анализируемом квартале предполагается дефолт по активу, являющемуся правами требований по договору РЕПО, то величина остатка на аналитическом счете в анализируемом портфеле, в который входит указанный актив, увеличивается на величину частичного возмещения стоимости актива в анализируемом квартале.

Величина частичного возмещения стоимости актива, являющегося правами требований по договору РЕПО, определяется как стоимость покупки ценных бумаг по первой части договора РЕПО. По иным активам величина частичного возмещения стоимости актива определяется по следующей формуле:

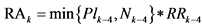

,

,

где:

RAk - величина частичного возмещения стоимости актива, по которому в квартале k-4 предполагается дефолт;

Plk-4 - стоимость залога, обеспечивающего права требования по активу (для ипотечных сертификатов участия - стоимость недвижимости, являющейся обеспечением по закладным, составляющим ипотечное покрытие ипотечных сертификатов участия), в квартале k-4 по результатам его оценки в соответствии с требованиями настоящего приложения, если такой залог предусмотрен условиями исполнения обязательств по активу;

Nk-4 - сумма денежных потоков по активу, которые в соответствии с прогнозом денежных потоков по активам должны поступить по окончании квартала k-4, без учета процентов.

RRk-4 - доля частично возмещаемой стоимости актива в соответствии с условиями сценария.

5.4. Величина остатка на аналитическом счете в анализируемом портфеле, за счет средств которого в соответствии с законодательством Российской Федерации, заключенными фондом договорами или внутренними документами фонда осуществляется исполнение обязательства, в анализируемом квартале снижается на величину соответствующего денежного потока, предусмотренного в прогнозе денежных потоков по обязательствам.

5.5. Ограничения на величину остатка на аналитическом счете устанавливаются сценарием.

5.6. В случае если законодательство Российской Федерации, заключенные фондом договоры или внутренние документы фонда предусматривают условия, при наступлении которых необходимо пополнить отдельные анализируемые портфели (в том числе осуществить гарантийное восполнение), то в квартале, в котором в рамках стресс-тестирования прогнозируется наступление таких условий, величина остатка на аналитическом счете пополняемого анализируемого портфеля увеличивается на величину пополнения (при необходимости осуществляется соответствующая корректировка величины обязательств), а величина остатка на аналитическом счете анализируемого портфеля, за счет средств которого в соответствии с законодательством Российской Федерации, заключенными фондом договорами или внутренними документами фонда осуществляется пополнение, уменьшается на величину пополнения.

5.7. Величина остатка на аналитическом счете в анализируемом квартале увеличивается на произведение величины остатка на этом аналитическом счете в предыдущем квартале на величину процентной ставки в анализируемом квартале в соответствии с условиями сценария.

5.8. В случае если условиями сценария предусмотрена возможность продажи активов в анализируемом квартале, то величина остатка на аналитическом счете в анализируемом портфеле в анализируемом квартале увеличивается на величину остатков на банковских счетах и иных счетах, открытых на основании договоров, не предусматривающих неустойку (штрафы, пени) за досрочное расторжение, и на стоимость продаваемых активов в анализируемом квартале, которые входят в состав анализируемого портфеля. Проданные активы не участвуют в расчетах, в том числе в оценке величины остатков на аналитических счетах в последующих кварталах. Продажа активов предполагается в объеме, минимально необходимом для достижения положительной величины остатка в соответствии с требованиями настоящего пункта, с соблюдением условий сценария.

Продажа находящихся в залоге активов не предполагается.

Глава 6. Определение результатов стресс-тестирования при реализации сценария

6.1. В случае если в рамках одного испытания размер анализируемого портфеля собственных средств (за вычетом обязательств) на конец каждого квартала в анализируемом периоде больше предусмотренного пунктом 3 статьи 6.1 Федерального закона "О негосударственных пенсионных фондах" минимального размера собственных средств или равен ему и если остатка на аналитическом счете достаточно для исполнения обязательств, выявляется достаточность активов для исполнения обязательств по результатам такого испытания.

6.2. Достаточность активов в результате стресс-тестирования выявляется, если достаточность активов для исполнения обязательств выявляется не менее чем в 20 процентах проведенных испытаний в каждом сценарии, а с 1 июля 2018 года - не менее чем в 35 процентах проведенных испытаний в каждом сценарии. При оценке достаточности активов для исполнения обязательств в соответствии с настоящим абзацем не учитываются обязательства, исполняемые за счет средств пенсионных резервов.

Достаточность активов в результате стресс-тестирования выявляется, если с 1 января 2019 года достаточность активов для исполнения обязательств выявляется не менее чем в 50 процентах проведенных испытаний в каждом сценарии, а с 1 июля 2019 года - не менее чем в 75 процентах проведенных испытаний в каждом сценарии.