Приказ Минстроя России от 21.09.2023 N 682/пр

МИНИСТЕРСТВО СТРОИТЕЛЬСТВА И ЖИЛИЩНО-КОММУНАЛЬНОГО

ХОЗЯЙСТВА РОССИЙСКОЙ ФЕДЕРАЦИИ

ПРИКАЗ

от 21 сентября 2023 г. N 682/пр

ОБ УТВЕРЖДЕНИИ МЕТОДИКИ

ОЦЕНКИ ЭФФЕКТИВНОСТИ НАЛОГОВОГО РАСХОДА РОССИЙСКОЙ

ФЕДЕРАЦИИ, СВЯЗАННОГО С ПРИМЕНЕНИЕМ НАЛОГОВОГО ВЫЧЕТА

ИЗ НАЛОГОВОЙ БАЗЫ ПО НАЛОГУ НА ПРИБЫЛЬ ОРГАНИЗАЦИЙ В ВИДЕ

ДОХОДОВ ОТ ИНВЕСТИРОВАНИЯ ВРЕМЕННО СВОБОДНЫХ ДЕНЕЖНЫХ

СРЕДСТВ В СООТВЕТСТВИИ С ПОРЯДКОМ, ПРЕДУСМОТРЕННЫМ

ФЕДЕРАЛЬНЫМ ЗАКОНОМ ОТ 29 ИЮЛЯ 2017 Г. N 218-ФЗ

"О ПУБЛИЧНО-ПРАВОВОЙ КОМПАНИИ "ФОНД РАЗВИТИЯ ТЕРРИТОРИЙ"

И О ВНЕСЕНИИ ИЗМЕНЕНИЙ В ОТДЕЛЬНЫЕ ЗАКОНОДАТЕЛЬНЫЕ АКТЫ

РОССИЙСКОЙ ФЕДЕРАЦИИ", ПОЛУЧЕННЫХ УНИТАРНОЙ НЕКОММЕРЧЕСКОЙ

ОРГАНИЗАЦИЕЙ, УЧРЕЖДЕННОЙ РОССИЙСКОЙ ФЕДЕРАЦИЕЙ В ЦЕЛЯХ

ОСУЩЕСТВЛЕНИЯ ФУНКЦИЙ И ПОЛНОМОЧИЙ ПУБЛИЧНО-ПРАВОВОГО

ХАРАКТЕРА В СООТВЕТСТВИИ С УКАЗАННЫМ ФЕДЕРАЛЬНЫМ ЗАКОНОМ

В соответствии с абзацем двадцать девятым подпункта 14 пункта 1 статьи 251 Налогового кодекса Российской Федерации, частью 2 статьи 2 и статьей 3 Федерального закона от 29 июля 2017 г. N 218-ФЗ "О публично-правовой компании "Фонд развития территорий" и о внесении изменений в отдельные законодательные акты Российской Федерации", пунктом 1 Положения о Министерстве строительства и жилищно-коммунального хозяйства Российской Федерации, утвержденного постановлением Правительства Российской Федерации от 18 ноября 2013 г. N 1038, пунктом 2 постановления Правительства Российской Федерации от 12 апреля 2019 г. N 439 "Об утверждении Правил формирования перечня налоговых расходов Российской Федерации и оценки налоговых расходов Российской Федерации", пунктом 5 и абзацем первым пункта 11 Правил формирования перечня налоговых расходов Российской Федерации и оценки налоговых расходов Российской Федерации, утвержденных постановлением Правительства Российской Федерации от 12 апреля 2019 г. N 439, приказываю:

утвердить методику оценки эффективности налогового расхода Российской Федерации, связанного с применением налогового вычета из налоговой базы по налогу на прибыль организаций в виде доходов от инвестирования временно свободных денежных средств в соответствии с порядком, предусмотренным Федеральным законом от 29 июля 2017 г. N 218-ФЗ "О публично-правовой компании "Фонд развития территорий" и о внесении изменений в отдельные законодательные акты Российской Федерации", полученных унитарной некоммерческой организацией, учрежденной Российской Федерацией в целях осуществления функций и полномочий публично-правового характера в соответствии с указанным Федеральным законом, согласно приложению к настоящему приказу.

Министр

И.Э.ФАЙЗУЛЛИН

Приложение

Утверждена

приказом Министерства строительства

и жилищно-коммунального хозяйства

Российской Федерации

от 21 сентября 2023 г. N 682/пр

МЕТОДИКА

ОЦЕНКИ ЭФФЕКТИВНОСТИ НАЛОГОВОГО РАСХОДА РОССИЙСКОЙ

ФЕДЕРАЦИИ, СВЯЗАННОГО С ПРИМЕНЕНИЕМ НАЛОГОВОГО ВЫЧЕТА

ИЗ НАЛОГОВОЙ БАЗЫ ПО НАЛОГУ НА ПРИБЫЛЬ ОРГАНИЗАЦИЙ В ВИДЕ

ДОХОДОВ ОТ ИНВЕСТИРОВАНИЯ ВРЕМЕННО СВОБОДНЫХ ДЕНЕЖНЫХ

СРЕДСТВ В СООТВЕТСТВИИ С ПОРЯДКОМ, ПРЕДУСМОТРЕННЫМ

ФЕДЕРАЛЬНЫМ ЗАКОНОМ ОТ 29 ИЮЛЯ 2017 Г. N 218-ФЗ

"О ПУБЛИЧНО-ПРАВОВОЙ КОМПАНИИ "ФОНД РАЗВИТИЯ ТЕРРИТОРИЙ"

И О ВНЕСЕНИИ ИЗМЕНЕНИЙ В ОТДЕЛЬНЫЕ ЗАКОНОДАТЕЛЬНЫЕ АКТЫ

РОССИЙСКОЙ ФЕДЕРАЦИИ", ПОЛУЧЕННЫХ УНИТАРНОЙ НЕКОММЕРЧЕСКОЙ

ОРГАНИЗАЦИЕЙ, УЧРЕЖДЕННОЙ РОССИЙСКОЙ ФЕДЕРАЦИЕЙ В ЦЕЛЯХ

ОСУЩЕСТВЛЕНИЯ ФУНКЦИЙ И ПОЛНОМОЧИЙ ПУБЛИЧНО-ПРАВОВОГО

ХАРАКТЕРА В СООТВЕТСТВИИ С УКАЗАННЫМ ФЕДЕРАЛЬНЫМ ЗАКОНОМ

I. Общие положения

1. Настоящая Методика используется в отношении налогового расхода Российской Федерации, связанного с применением налогового вычета из налоговой базы по налогу на прибыль организаций в виде доходов от инвестирования временно свободных денежных средств в соответствии с порядком, предусмотренным Федеральным законом от 29 июля 2017 г. N 218-ФЗ "О публично-правовой компании "Фонд развития территорий" и о внесении изменений в отдельные законодательные акты Российской Федерации", полученных унитарной некоммерческой организацией, учрежденной Российской Федерацией в целях осуществления функций и полномочий публично-правового характера в соответствии с указанным Федеральным законом, предусмотренного абзацем двадцать девятым подпункта 14 пункта 1 статьи 251 Налогового кодекса Российской Федерации (далее соответственно - Федеральный закон N 218-ФЗ, Фонд, налоговый расход, налоговый вычет, налоговая льгота).

2. Настоящая Методика определяет совокупность мероприятий и подходов, позволяющих сделать вывод о целесообразности и результативности предоставления плательщикам налоговой льготы.

3. Оценка эффективности налогового расхода включает в себя оценку целесообразности налогового расхода и оценку результативности налогового расхода.

4. Целевая категория налогового расхода относится к техническим налоговым расходам Российской Федерации.

5. В качестве источников информации о нормативных, целевых и фискальных характеристиках налогового расхода, подлежащей включению в паспорт налогового расхода Российской Федерации, а также используемой для проведения оценки эффективности налогового расхода в соответствии с настоящей Методикой, могут использоваться данные федеральных органов исполнительной власти и организаций, необходимые для оценки эффективности налогового расхода.

Указанная информация представляется в порядке, определенном пунктом 12 Правил формирования перечня налоговых расходов Российской Федерации и оценки налоговых расходов Российской Федерации, утвержденных постановлением Правительства Российской Федерации от 12 апреля 2019 г. N 439 (далее - Правила), а также на основании статистических данных, сведений общедоступных источников информации, запросов, направляемых Минстроем России.

II. Оценка эффективности налогового расхода

6. В соответствии с пунктом 13 Правил оценка целесообразности налогового расхода проводится в порядке, предусмотренном настоящим пунктом, в соответствии со следующими критериями:

а) соответствие налогового расхода целям государственных программ Российской Федерации и (или) целям социально-экономической политики Российской Федерации, не относящимся к государственным программам Российской Федерации;

б) востребованность плательщиками налоговой льготы, которая характеризуется соотношением численности плательщиков, воспользовавшихся правом на налоговую льготу, и численности плательщиков, обладающих потенциальным правом на применение налоговой льготы, за пятилетний период.

Налоговый расход должен соответствовать обоим критериям целесообразности. В случае несоответствия налогового расхода хотя бы одному из указанных критериев в соответствии с пунктом 14 Правил Минстрой России представляет в Минфин России предложения о сохранении (уточнении, отмене) налоговой льготы, обусловливающей налоговый расход.

Налоговый расход оказывает влияние на достижение цели "Ввод более 1 млрд, кв. метров жилья (за период 2021 - 2030 годов), в том числе многоквартирных домов - не менее 550 млн. кв. метров, индивидуальных жилых домов - не менее 450 млн. кв. метров, и формирование основы для дальнейшего развития жилищного строительства" посредством участия в реализации мероприятия "Восстановление прав всех обманутых граждан - участников долевого строительства", предусмотренных Стратегией развития строительной отрасли и жилищно-коммунального хозяйства Российской Федерации на период до 2030 года с прогнозом до 2035 года, утвержденной распоряжением Правительства Российской Федерации от 31 октября 2022 г. N 3268-р в целях обеспечения достижения к 2030 году национальных целей и стратегических задач, определенных указами Президента Российской Федерации от 7 мая 2018 г. N 204 "О национальных целях и стратегических задачах развития Российской Федерации на период до 2024 года" и от 21 июля 2020 г. N 474 "О национальных целях развития Российской Федерации на период до 2030 года".

Влияние налогового расхода на указанную цель выражается в снижении налоговой нагрузки на Фонд и увеличении объема денежных средств, используемых Фондом на установленные Федеральным законом N 218-ФЗ и уставом публично-правовой компании "Фонд развития территорий", утвержденным постановлением Правительства Российской Федерации от 7 октября 2017 г. N 1231, цели деятельности, среди которых предусматривается содействие реализации государственной жилищной политики, направленной на повышение гарантий защиты прав и законных интересов граждан - участников строительства, в том числе участников долевого строительства, членов жилищно-строительных кооперативов, имеющих требования о передаче жилых помещений, машино-мест, нежилых помещений.

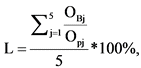

Востребованность плательщиками налоговой льготы характеризуется соотношением численности плательщиков, воспользовавшихся правом на налоговую льготу (OBj), и численности плательщиков, обладающих потенциальным правом на налоговую льготу (Opj), за пятилетний период.

Востребованность плательщиками налоговой льготы определяется как соотношение количества плательщиков, воспользовавшихся правом на налоговую льготу, и численности плательщиков, обладающих потенциальным правом на налоговую льготу, за период ее действия, но не более чем за пять отчетных лет, по следующей формуле:

где:

L - востребованность плательщиками налоговой льготы в отчетном году (процентов);

OBj - численность налогоплательщиков, воспользовавшихся правом на налоговую льготу, в j-м году, определяется на основании сведений, представляемых Минфином России, в соответствии с пунктом 12 Правил;

Opj - численность налогоплательщиков, обладающих потенциальным правом на налоговую льготу, в j-м году;

j - порядковый номер года, имеющий значение от 1 до 5 (j=1 при расчете показателей в рамках отчетного года).

Принимая во внимание целевой характер налоговой льготы, единственным потенциальным налогоплательщиком, обладающим правом на применение налогового вычета в соответствии с нормами Федерального закона N 218-ФЗ и абзацем двадцать девятым подпункта 14 пункта 1 статьи 251 Налогового кодекса Российской Федерации, является Фонд. В связи с указанной особенностью налогового расхода пороговое значение для определения его востребованности равно 100 процентов.

7. В соответствии с пунктом 18(1) Правил оценку результативности налоговых расходов Российской Федерации допускается не проводить в отношении технических налоговых расходов Российской Федерации, налоговых расходов Российской Федерации, по которым на момент проведения оценки эффективности налоговых расходов Российской Федерации отсутствуют фискальные характеристики, а также налоговых расходов Российской Федерации, обусловленных льготами, срок действия которых составляет менее одного года и которые утрачивают силу до дня направления уточненных данных в Минфин России в соответствии с абзацем вторым пункта 23 Правил. В связи с этим оценка результативности налогового расхода не проводится.

III. Отчет по результатам проведения оценки эффективности

налогового расхода

8. По результатам проведения оценки налогового расхода Минстроем России формируется отчет, содержащий сведения о результатах оценки эффективности налогового расхода, а также рекомендации по результатам указанной оценки, включая рекомендации Минфину России о необходимости сохранения (уточнения, отмены) предоставленных плательщикам налоговых льгот.

9. В соответствии с пунктом 23 Правил паспорт налогового расхода Российской Федерации и сведения, указанные в пункте 8 настоящей Методики, направляются Минстроем России в Минфин России ежегодно до 15 декабря (уточненные данные - до 1 марта) и в Минэкономразвития России - ежегодно до 1 марта. Рекомендуемый образец паспорта налогового расхода Российской Федерации приведен в приложении к настоящей Методике.

10. Все результаты оценки эффективности налогового расхода должны соответствовать требованиям, отраженным в Правилах. Рекомендации по результатам оценки эффективности налогового расхода включают в себя обоснование необходимости сохранения, уточнения или отмены налоговой льготы.

Приложение

к методике оценки эффективности

налогового расхода Российской Федерации,

связанного с применением налогового

вычета из налоговой базы по налогу

на прибыль организаций в виде

доходов от инвестирования временно

свободных денежных средств

в соответствии с порядком,

предусмотренным Федеральным законом

от 29 июля 2017 г. N 218-ФЗ

"О публично-правовой компании

"Фонд развития территорий"

и о внесении изменений

в отдельные законодательные акты

Российской Федерации", полученных

унитарной некоммерческой организацией,

учрежденной Российской Федерацией

в целях осуществления функций

и полномочий публично-правового

характера в соответствии с указанным

Федеральным законом, утвержденной

приказом Минстроя России

от 21 сентября 2023 г. N 682/пр

(рекомендуемый образец)

ПАСПОРТ НАЛОГОВОГО РАСХОДА РОССИЙСКОЙ ФЕДЕРАЦИИ

Паспорт налогового расхода Российской Федерации

"Краткое наименование налогового расхода Российской Федерации"

N п/п

Предоставляемая информация

Рекомендации по заполнению

Источник данных

Нормативные характеристики налогового расхода Российской Федерации

1

Наименования налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, по которым предусматриваются налоговые льготы, освобождения и иные преференции

Наименование

Перечень налоговых расходов

2

Нормативные правовые акты, международные договоры, их структурные единицы, которыми предусматриваются налоговые льготы, освобождения и иные преференции по налогам, сборам, таможенным платежам и страховым взносам на обязательное социальное страхование

Наименование

Ст. X/п. X/пп. X/абз. X

Перечень налоговых расходов

3

Категории плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, для которых предусмотрены налоговые льготы, освобождения и иные преференции

Выбор одного из вариантов:

Перечень налоговых расходов

1)

юридические лица

2)

юридические лица/индивидуальные предприниматели

3)

физические лица

4

Условия предоставления налоговых льгот, освобождений и иных преференций для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование

При наличии особых условий.

Куратор налогового расхода

Пример: размер осуществленных инвестиций, сумма уплаченных налогов

5

Целевая категория плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, для которых предусмотрены налоговые льготы, освобождения и иные преференции

Детализация по категориям должна соответствовать установленным категориям согласно нормативным правовым актам

Куратор налогового расхода

Категории налогоплательщиков, которым предоставлена льгота

Примеры:

(1) сельскохозяйственные товаропроизводители

(2) резиденты технопарков

(3) казенные, автономные и бюджетные учреждения

(4) пенсионеры

(5) ветераны Великой Отечественной войны

(...)

6

Даты вступления в силу нормативных правовых актов, международных договоров, устанавливающих налоговые льготы, освобождения и иные преференции для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование

XX.XX.XXXX

Куратор налогового расхода

7

Даты вступления в силу нормативных правовых актов, международных договоров, отменяющих налоговые льготы, освобождения и иные преференции для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование

XX.XX.XXXX

Куратор налогового расхода

Целевые характеристики налогового расхода Российской Федерации

8

Целевая категория налоговых расходов Российской Федерации

Выбор одного из вариантов:

Куратор налогового расхода

1) стимулирующая

2) социальная

3) техническая

9

Цели предоставления налоговых льгот, освобождений и иных преференций для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование

Содержание цели

Куратор налогового расхода

10

Наименования государственных программ Российской Федерации, наименования нормативных правовых актов, международных договоров, определяющих цели социально-экономической политики Российской Федерации, не относящиеся к государственным программам Российской Федерации, в целях реализации которых предоставляются налоговые льготы, освобождения и иные преференции для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование

Наименование государственной программы

Перечень налоговых расходов и данные куратора налогового расхода

11

Наименования целей государственных программ Российской Федерации, целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации, определяемых нормативными правовыми актами, международными договорами, для реализации которых предоставляются налоговые льготы, освобождения и иные преференции для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование

Наименование цели государственных программ

Данные куратора налогового расхода

12

Показатели (индикаторы) достижения целей государственных программ Российской Федерации и (или) целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации, в связи с предоставлением налоговых льгот, освобождений и иных преференций для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование

Наименование показателей (отображается при необходимости)

Куратор налогового расхода

13

Значения показателей (индикаторов) достижения целей государственных программ Российской Федерации и (или) целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации, в связи с предоставлением налоговых льгот, освобождений и иных преференций для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование

X ед.

(отображается при необходимости)

Куратор налогового расхода

14

Прогнозные (оценочные) значения показателей (индикаторов) достижения целей государственных программ Российской Федерации и (или) целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации, в связи с предоставлением налоговых льгот, освобождений и иных преференций для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование на текущий финансовый год, очередной финансовый год и плановый период

X ед.

Куратор налогового расхода

Информация представляется по годам

(отображается при необходимости)

Фискальные характеристики налогового расхода Российской Федерации

15

Объем налоговых льгот, освобождений и иных преференций, предоставленных для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование за отчетный финансовый год (тыс. рублей)

X тыс. рублей

Главный администратор доходов федерального бюджета, Минфин России

Если льгота действовала, но плательщики, воспользовавшиеся льготой, отсутствовали в периоде, указывается 0. В случае, если льгота не действовала, указывается знак X

16

Оценка объема предоставленных налоговых льгот, освобождений и иных преференций для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование на текущий финансовый год, очередной финансовый год и плановый период (тыс. рублей)

X тыс. рублей

Минфин России

Информация представляется по годам

17

Общая численность плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование в отчетном финансовому году (единиц)

X ед.

Главный администратор доходов федерального бюджета

18

Численность плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, воспользовавшихся правом на получение налоговых льгот, освобождений и иных преференций в отчетном финансовом году (единиц)

X ед.

Главный администратор доходов федерального бюджета

19

Базовый объем налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, задекларированный для уплаты в бюджеты бюджетной системы Российской Федерации плательщиками налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, по видам налога, сбора, таможенного платежа и страхового взноса на обязательное социальное страхование (тыс. рублей)

X тыс. рублей

(отображается при необходимости)

Главный администратор доходов федерального бюджета

20

Объем налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, задекларированный для уплаты в бюджеты бюджетной системы Российской Федерации плательщиками налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, лицами, имеющими право на налоговые льготы, освобождения и иные преференции, за 6 лет, предшествующих отчетному финансовому году (тыс. рублей)

X тыс. рублей

Главный администратор доходов федерального бюджета

Информация представляется по годам

(отображается при необходимости)