Приказ Минсельхоза России от 02.04.2020 N 176

МИНИСТЕРСТВО СЕЛЬСКОГО ХОЗЯЙСТВА РОССИЙСКОЙ ФЕДЕРАЦИИ

ПРИКАЗ

от 2 апреля 2020 г. N 176

ОБ УТВЕРЖДЕНИИ МЕТОДИКИ

ОЦЕНКИ ЭФФЕКТИВНОСТИ НАЛОГОВЫХ РАСХОДОВ

РОССИЙСКОЙ ФЕДЕРАЦИИ, КУРАТОРОМ КОТОРЫХ ЯВЛЯЕТСЯ

МИНИСТЕРСТВО СЕЛЬСКОГО ХОЗЯЙСТВА РОССИЙСКОЙ ФЕДЕРАЦИИ

В соответствии с пунктом 2 постановления Правительства Российской Федерации от 12.04.2019 N 439 "Об утверждении правил формирования перечня налоговых расходов Российской Федерации и оценке налоговых расходов Российской Федерации" (Собрание законодательства Российской Федерации, 2019, N 16, ст. 1946; 2020, N 1, ст. 100) приказываю:

1. Утвердить Методику оценки эффективности налоговых расходов Российской Федерации, куратором которых является Министерство сельского хозяйства Российской Федерации (далее - Методика), согласно приложению к настоящему приказу.

2. Департаменту бюджетной политики совместно с Департаментом животноводства и племенного дела, Департаментом ветеринарии, Департаментом регулирования рынков АПК, Департаментом селекции и семеноводства и Департаментом экономики и государственной поддержки АПК Министерства сельского хозяйства Российской Федерации обеспечить ежегодное проведение оценки эффективности налоговых расходов, куратором которых является Министерство сельского хозяйства Российской Федерации в соответствии с прилагаемой Методикой.

3. Департаменту бюджетной политики ежегодно до 15 декабря (уточненные данные - до 1 марта) обеспечить направление в Министерство финансов Российской Федерации паспортов налоговых расходов Российской Федерации, результатов оценки эффективности налоговых расходов Российской Федерации, рекомендаций по результатам указанной оценки, включая рекомендации о необходимости сохранения (уточнения, отмены) предоставленных плательщикам льгот.

4. Департаменту бюджетной политики ежегодно до 1 марта обеспечить направление в Министерство экономического развития Российской Федерации паспортов налоговых расходов Российской Федерации, результатов оценки эффективности налоговых расходов Российской Федерации и рекомендаций по результатам указанной оценки.

5. Контроль за исполнением настоящего приказа возложить на заместителя Министра сельского хозяйства Российской Федерации Е.В. Фастову.

Министр

Д.Н.ПАТРУШЕВ

Приложение

к приказу Минсельхоза России

от 02.04.2020 г. N 176

МЕТОДИКА

ОЦЕНКИ ЭФФЕКТИВНОСТИ НАЛОГОВЫХ РАСХОДОВ

РОССИЙСКОЙ ФЕДЕРАЦИИ, КУРАТОРОМ КОТОРЫХ ЯВЛЯЕТСЯ

МИНИСТЕРСТВО СЕЛЬСКОГО ХОЗЯЙСТВА РОССИЙСКОЙ ФЕДЕРАЦИИ

1. Общие положения об оценке эффективности налоговых

расходов Российской Федерации

1.1. Настоящая Методика разработана в соответствии с Правилами формирования перечня налоговых расходов Российской Федерации и оценки налоговых расходов Российской Федерации, утвержденными постановлением Правительства Российской Федерации от 12.04.2019 N 439 (Собрание законодательства Российской Федерации, 2019, N 16, ст. 1946, 2020, N 1, ст. 100) (далее - Правила).

1.2. Термины и определения, применяемые в настоящей Методике, соответствуют терминам и определениям, определенным в пункте 2 Правил.

1.3. В соответствии с настоящей Методикой осуществляется оценка эффективности следующих налоговых расходов Российской Федерации согласно наименованию налогового расхода в перечне налоговых расходов Российской Федерации, куратором которых является Министерство сельского хозяйства Российской Федерации (далее - налоговые расходы):

а) освобождение от уплаты налога на добавленную стоимость при реализации (передаче для собственных нужд) племенного крупного рогатого скота, племенных свиней, племенных овец, племенных коз, племенных лошадей, племенной птицы (племенного яйца), племенных рыб; семени (спермы), полученного от племенных быков, племенных свиней, племенных баранов, племенных козлов, племенных жеребцов; эмбрионов, полученных от племенного крупного рогатого скота, племенных свиней, племенных овец, племенных коз, племенных лошадей, эмбрионов, молоди, полученных от племенных рыб (далее - освобождение от уплаты НДС при реализации племенных животных и продукции), установленное подпунктом 35 пункта 3 статьи 149 Налогового кодекса Российской Федерации;

б) освобождение от уплаты налога на добавленную стоимость при ввозе на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, племенного крупного рогатого скота, племенных свиней, племенных овец, племенных коз, племенных лошадей, племенной птицы (племенного яйца); семени (спермы), полученного от племенных быков, племенных свиней, племенных баранов, племенных козлов, племенных жеребцов; эмбрионов, полученных от племенного крупного рогатого скота, племенных свиней, племенных овец, племенных коз, племенных лошадей (далее - освобождение от уплаты НДС при ввозе племенных животных и продукции), установленное подпунктом 19 части 1 статьи 150 Налогового кодекса Российской Федерации;

в) применение налоговой ставки в размере 0 (ноль) процентов по налогу на прибыль сельскохозяйственными товаропроизводителями, отвечающими критериям, предусмотренным пунктом 2 статьи 346.2 Налогового кодекса Российской Федерации, и рыбохозяйственными организациями, отвечающими критериям, предусмотренным подпунктом 1 или 1.1 пункта 2.1 статьи 346.2 Налогового кодекса Российской Федерации, по деятельности, связанной с реализацией произведенной ими сельскохозяйственной продукции, а также с реализацией произведенной и переработанной данными налогоплательщиками собственной сельскохозяйственной продукции (далее - пониженная ставка налога на прибыль для сельскохозяйственных и рыбохозяйственных производителей), установленной пунктом 1.3 статьи 284 Налогового кодекса Российской Федерации;

г) применение к основной норме амортизации специального коэффициента, но не выше 2, в отношении собственных амортизируемых основных средств налогоплательщиков - сельскохозяйственных организаций промышленного типа (птицефабрики, животноводческие комплексы, зверосовхозы, тепличные комбинаты) (далее - ускоренная амортизация основных средств для сельскохозяйственных организаций промышленного типа), установленного подпунктом 2 пункта 1 статьи 259.3 Налогового кодекса Российской Федерации;

д) освобождение от уплаты налога на имущество организаций, основным видом деятельности которых является производство фармацевтической продукции, - в отношении имущества, используемого ими для производства ветеринарных иммунобиологических препаратов, предназначенных для борьбы с эпидемиями и эпизоотиями (далее - освобождение от уплаты налога на имущество организаций - производителей фармацевтической продукции), установленное подпунктом 4 части 1 статьи 381 Налогового кодекса Российской Федерации;

е) освобождение от уплаты ввозной таможенной пошлины при ввозе мяса крупного рогатого скота, установленное подпунктом 7.1.61 пункта 7 Решения Комиссии Таможенного союза от 27 ноября 2009 г. N 130 "О едином таможенно-тарифном регулировании Евразийского экономического союза";

ж) утратил силу. - Приказ Минсельхоза России от 30.09.2024 N 563;

з) освобождение от уплаты ввозной таможенной пошлины при ввозе мяса домашней птицы, установленное подпунктом 7.1.62 пункта 7 Решения Комиссии Таможенного союза от 27 ноября 2009 г. N 130 "О едином таможенно-тарифном регулировании Евразийского экономического союза";

и) применение пониженной ставки налога на добавленную стоимость в размере 10 процентов при реализации обработанных протравителями (протравленных) семян сельскохозяйственных культур (далее - пониженная ставка НДС при реализации семян сельскохозяйственных культур), установленной подпунктом 1.1 пункта 2 статьи 164 Налогового кодекса Российской Федерации.

1.4. В качестве источников информации о нормативных, целевых и фискальных характеристиках налоговых расходов, подлежащей включению в паспорта налоговых расходов, а также используемой для проведения оценки эффективности налоговых расходов в соответствии с настоящей Методикой, могут использоваться:

данные Федеральной налоговой службы;

данные Федеральной таможенной службы;

данные Федеральной службы государственной статистики;

данные Министерства финансов Российской Федерации;

данные Министерства сельского хозяйства Российской Федерации;

данные Федеральной службы по ветеринарному и фитосанитарному надзору;

абзац утратил силу. - Приказ Минсельхоза России от 30.09.2024 N 563;

иные сведения, необходимые для оценки эффективности налоговых расходов Российской Федерации.

2. Оценка эффективности налоговых расходов

2.1. Оценка эффективности налоговых расходов осуществляется в соответствии с Правилами и включает:

а) оценку целесообразности налоговых расходов;

б) оценку результативности налоговых расходов.

Оценку результативности налоговых расходов Российской Федерации допускается не проводить в отношении налоговых расходов Российской Федерации, указанных в абзаце первом пункта 18(1) Правил.

2.2. Оценка целесообразности налоговых расходов осуществляется по следующим критериям:

а) соответствие налоговых расходов целям государственных программ Российской Федерации и (или) целям социально-экономической политики Российской Федерации, не относящимся к государственным программам Российской Федерации (далее - программные документы стратегического планирования);

б) востребованность плательщиками предоставленных льгот, указанных в пункте 1.3 настоящей Методики, характеризуется соотношением численности плательщиков, воспользовавшихся правом на льготы, и численности плательщиков, обладающих потенциальным правом на применение льготы, или общей численности плательщиков за 5-летний период.

Оценку востребованности плательщиками предоставленных льгот, обусловливающих налоговые расходы Российской Федерации, допускается не проводить в отношении налоговых расходов Российской Федерации, указанных в абзаце втором пункта 18(1) Правил;

в) утратил силу. - Приказ Минсельхоза России от 30.09.2024 N 563.

2.3. Определение соответствия налогового расхода целям программных документов стратегического планирования предусматривает следующее:

а) перечень налоговых расходов, соответствующих цели Государственной программы развития сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия, утвержденной постановлением Правительства Российской Федерации от 14 июля 2012 г. N 717 (Собрание законодательства Российской Федерации, 2012, N 32, ст. 4549; 2022, N 17, ст. 2912) (далее - Госпрограмма развития сельского хозяйства), по достижению значения индекса производства продукции сельского хозяйства (в сопоставимых ценах) в 2030 году в объеме 114,6 процента от уровня 2020 года:

освобождение от уплаты НДС при реализации племенных животных и продукции;

освобождение от уплаты НДС при ввозе племенных животных и продукции;

пониженная ставка НДС при реализации семян сельскохозяйственных культур;

б) перечень налоговых расходов, соответствующих цели социально-экономической политики Российской Федерации, а именно цели Стратегии развития агропромышленного и рыбохозяйственного комплексов Российской Федерации на период до 2030 года, утвержденной распоряжением Правительства Российской Федерации от 8 сентября 2022 г. N 2567-р, "Увеличение физического объема инвестиций в агропромышленном и рыбохозяйственном комплексах":

пониженная ставка налога на прибыль для сельскохозяйственных и рыбохозяйственных производителей;

ускоренная амортизация основных средств для сельскохозяйственных организаций промышленного типа;

в) перечень налоговых расходов, соответствующих цели по обеспечению благоприятной эпизоотической ситуации на территории Российской Федерации социально-экономической политики Российской Федерации в соответствии с Доктриной продовольственной безопасности Российской Федерации, утвержденной Указом Президента Российской Федерации от 21 января 2020 г. N 20:

освобождение от уплаты налога на имущество организаций - производителей фармацевтической продукции;

г) перечень налоговых расходов, соответствующих цели по обеспечению населения страны доступной сельскохозяйственной продукцией, сырьем и продовольствием в объемах, обеспечивающих рациональные нормы потребления пищевой продукции, в рамках социально-экономической политики Российской Федерации в соответствии с Доктриной продовольственной безопасности Российской Федерации, утвержденной Указом Президента Российской Федерации от 21 января 2020 г. N 20:

освобождение от уплаты ввозной таможенной пошлины при ввозе мяса крупного рогатого скота;

освобождение от уплаты ввозной таможенной пошлины при ввозе мяса домашней птицы;

д) утратил силу. - Приказ Минсельхоза России от 30.09.2024 N 563.

2.4. Соответствие целям программных документов стратегического планирования сопровождается обоснованием влияния налогового расхода на достижение указанных целей.

По итогам оценки соответствия делается вывод о соответствии или несоответствии налоговых расходов целям программных документов стратегического планирования.

2.5. Налоговые расходы, указанные в подпунктах "а" и "б" пункта 1.3 настоящей Методики, направлены на достижение одних и тех же целей программных документов стратегического планирования, в связи с чем в отношении указанных налоговых расходов проводится агрегированная оценка эффективности, за исключением проведения оценки востребованности плательщиками предоставленных налоговых льгот.

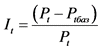

2.6. Оценка востребованности плательщиками предоставленных налоговых льгот, обусловленных налоговыми расходами, указанными в пункте 1.3 настоящей Методики, осуществляется путем соотношения численности плательщиков, воспользовавшихся правом на льготу, и численности плательщиков, обладающих потенциальным правом на применение льготы, или общей численности плательщиков за 5-летний период отдельно по каждой льготе и рассчитывается по формуле:

,

,

где:

Lj - востребованность плательщиками предоставленных налоговых льгот j-й налоговой льготы;

Cij - численность налогоплательщиков, воспользовавшихся правом на j-ю налоговую льготу в i-м году;

SCij - общая численность налогоплательщиков, потенциально имеющих право на применение j-й льготы в i-м году;

i - порядковый номер года, имеющий значение от 1 до 5.

2.7. Для оценки востребованности налоговых льгот, обусловленных налоговыми расходами, указанными в пункте 1.3 настоящей Методики, в расчет принимаются данные об общей численности налогоплательщиков, потенциально имеющих право на применение соответствующей налоговой льготы, и о численности налогоплательщиков, воспользовавшихся правом на льготу, за 5-летний период, предшествующий году, в котором осуществляется расчет востребованности налоговой льготы.

В случае если налоговая льгота действует менее 5 лет, то оценка ее востребованности проводится за фактический и прогнозный периоды действия льготы, суммарная длительность которых составляет 5 лет.

При оценке востребованности налоговая льгота считается востребованной при достижении порогового значения востребованности, установленного в пункте 2.8 настоящей Методики.

2.8. Для определения общей численности налогоплательщиков, потенциально имеющих право на применение налоговых льгот, обусловленных налоговыми расходами, указанными в пункте 1.3 настоящей Методики, используются следующие показатели:

а) освобождение от уплаты НДС при реализации племенных животных и продукции:

показатель общей численности: количество организаций и физических лиц (крестьянских (фермерских) хозяйств), имеющих свидетельства о регистрации в Государственном племенном регистре, выданные в соответствии с Федеральным законом от 03.08.1995 N 123-ФЗ "О племенном животноводстве" (далее - Федеральный закон N 123-ФЗ) (Собрание законодательства Российской Федерации, 1995, N 32, ст. 3199; 2019, N 31, ст. 4447), рассчитанное как среднее арифметическое на начало и на конец отчетного года;

источник информации: данные Министерства сельского хозяйства Российской Федерации о племенных стадах, зарегистрированных в Государственном племенном регистре, ведение которого осуществляется в соответствии с Федеральным законом N 123-ФЗ и постановлением Правительства Российской Федерации от 12.06.2008 N 450 "О Министерстве сельского хозяйства Российской Федерации" (Собрание законодательства Российской Федерации, 2008, N 25, ст. 2983; 2019, N 47, ст. 6668);

пороговое значение востребованности налоговой льготы - 10%;

б) освобождение от уплаты НДС при ввозе племенных животных и продукции:

показатель общей численности: количество юридических лиц и (или) индивидуальных предпринимателей, получивших в течение отчетного года разрешение на импорт племенной продукции (материала) на территорию Российской Федерации, выданное в соответствии с Федеральным законом N 123-ФЗ;

источник информации: данные Министерства сельского хозяйства Российской Федерации о количестве выданных разрешений на импорт племенной продукции в соответствии с приказом Министерства сельского хозяйства Российской Федерации от 08.11.2016 N 504 "Об утверждении формы и порядка выдачи разрешения на импорт племенной продукции (материала)" (зарегистрирован Министерством юстиции Российской Федерации 10.11.2016, регистрационный N 44283);

пороговое значение востребованности налоговой льготы - 60%;

в) пониженная ставка налога на прибыль для сельскохозяйственных и рыбохозяйственных производителей:

показатель общей численности: количество юридических лиц, отвечающих критериям сельскохозяйственного товаропроизводителя, предусмотренным пунктом 2 статьи 346.2 Налогового кодекса Российской Федерации, и рыбохозяйственных производителей, отвечающих критериям, предусмотренным подпунктом 1 или 1.1 пункта 2.1 статьи 346.2 Налогового кодекса Российской Федерации;

источник информации: данные Федеральной налоговой службы о налогоплательщиках, в том числе находящихся на специальных налоговых режимах, отвечающих критериям статьи 346.2 Налогового кодекса Российской Федерации;

пороговое значение востребованности налоговой льготы - 10%;

г) ускоренная амортизация основных средств для сельскохозяйственных организаций промышленного типа:

показатель общей численности: количество сельскохозяйственных организаций промышленного типа: птицефабрик, животноводческих комплексов, зверосовхозов, тепличных комбинатов, рассчитанное как среднее арифметическое на начало и на конец отчетного года;

источник информации: данные Федеральной налоговой службы из Единого государственного реестра юридических лиц о налогоплательщиках, относящихся к сельскохозяйственным организациям промышленного типа;

пороговое значение востребованности налоговой льготы - 5%;

д) освобождение от уплаты налога на имущество организаций - производителей фармацевтической продукции:

показатель общей численности: количество организаций, имеющих лицензию на производство ветеринарных иммунобиологических препаратов, предназначенных для борьбы с эпидемиями и эпизоотиями, рассчитанное как среднее арифметическое на начало и на конец отчетного года;

источник информации: данные Федеральной службы по ветеринарному и фитосанитарному надзору о количестве выданных лицензий на осуществление деятельности по производству лекарственных средств для ветеринарного применения в соответствии с Федеральным законом от 04.05.2011 N 99-ФЗ "О лицензировании отдельных видов деятельности" (Собрание законодательства Российской Федерации, 2011, N 19, ст. 2716; 2020, N 8, ст. 915) и постановлением Правительства Российской Федерации от 06.07.2012 N 686 "Об утверждении Положения о лицензировании производства лекарственных средств" (Собрание законодательства Российской Федерации, 2012, N 29, ст. 4116; 2019, N 10, ст. 983);

пороговое значение востребованности налоговой льготы - 55%;

е) освобождение от уплаты ввозной таможенной пошлины при ввозе мяса крупного рогатого скота:

в соответствии с пунктом 18(1) Правил оценка востребованности не проводится;

ж) освобождение от уплаты ввозной таможенной пошлины при ввозе мяса домашней птицы:

в соответствии с пунктом 18(1) Правил оценка востребованности не проводится;

з) пониженная ставка НДС при реализации семян сельскохозяйственных культур:

показатель общей численности: общая численность налогоплательщиков;

источник информации: фискальные характеристики налоговых расходов Российской Федерации за отчетный финансовый год, представленные Министерством финансов Российской Федерации в соответствии с Правилами, по данным Федеральной налоговой службы;

пороговое значение востребованности налоговой льготы - 0,03%.

2.8(1). Утратил силу. - Приказ Минсельхоза России от 30.09.2024 N 563.

2.9. В случае несоответствия налоговых расходов хотя бы одному из критериев, указанных в пункте 2.2 настоящей Методики, в Министерство финансов Российской Федерации направляются предложения о сохранении (уточнении, отмене) налоговых льгот, обусловленных соответствующими налоговыми расходами.

2.10. Исходя из характера целей налоговых расходов, обуславливающих налоговые льготы, налоговые расходы могут относиться к следующим категориям, определенным Правилами:

а) стимулирующие налоговые расходы - налоговые расходы, указанные в подпунктах "в", "г" и "и" пункта 1.3 настоящей Методики;

б) социальные налоговые расходы - налоговые расходы, указанные в подпунктах "а", "б", "д", "е" и "з" пункта 1.3 настоящей Методики.

2.11. Оценка результативности налоговых расходов включает:

а) оценку вклада налоговой льготы, обуславливающей налоговый расход, в изменение значения как минимум одного показателя (индикатора) достижения соответствующих целей программных документов стратегического планирования;

б) оценку бюджетной эффективности налоговых расходов;

в) оценку совокупного бюджетного эффекта (самоокупаемости) налоговых расходов (в отношении стимулирующих налоговых расходов).

В отношении налоговых расходов "Освобождение от уплаты ввозной таможенной пошлины при ввозе мяса крупного рогатого скота" и "Освобождение от уплаты ввозной таможенной пошлины при ввозе мяса домашней птицы", указанных в подпунктах "е" и "з" пункта 1.3 настоящей Методики, в соответствии с пунктом 18(1) Правил оценка результативности не проводится.

2.12. Оценка вклада налоговой льготы, обуславливающей налоговый расход, в изменение значения показателя (индикатора) достижения соответствующих целей программных документов стратегического планирования осуществляется по следующим показателям:

а) по налоговым расходам, указанным в подпунктах "а" и "б" пункта 1.3 настоящей Методики:

племенное маточное поголовье сельскохозяйственных животных (в пересчете на условные головы), тыс. голов;

б) по налоговым расходам, указанным в подпункте "в" и "г" пункта 1.3 настоящей Методики:

объем инвестиций в основной капитал сельского хозяйства по полному кругу хозяйствующих субъектов, млрд рублей;

в) по налоговому расходу, указанному в подпункте "д" пункта 1.3 настоящей Методики:

число проведенных профилактических вакцинаций животных против особо опасных болезней, млн. голов (ежегодно);

г) утратил силу. - Приказ Минсельхоза России от 30.09.2024 N 563;

д) по налоговому расходу, указанному в подпункте "и" пункта 1.3 настоящей Методики:

объем производства продукции растениеводства в фактических ценах, млн рублей.

2.13. Оценка вклада налоговой льготы, обуславливающей налоговый расход, в изменение значения t-го показателя (индикатора) достижения соответствующих целей программных документов стратегического планирования (It) осуществляется по следующей формуле:

,

,

где:

t - порядковый номер показателя (индикатора), указанного в пункте 2.12 настоящей Методики;

Pt - значение t-того показателя (индикатора), указанного в пункте 2.12 настоящей Методики, в отчетном году;

Ptбаз - оценка значения t-го показателя (индикатора), указанного в пункте 2.12 настоящей Методики, в отчетном году в случае отсутствия налоговой льготы в отчетном году, оказывающей влияние на соответствующий показатель (индикатор).

2.14. Оценка значения t-го показателя (индикатора), указанного в пункте 2.12 настоящей Методики, в отчетном году в случае отсутствия налоговой льготы в отчетном году (Ptбаз) рассчитывается следующим образом:

а) по показателю, указанному в подпункте "а" пункта 2.12 настоящей Методики, - как разница между значением показателя численности племенного маточного поголовья сельскохозяйственных животных (в пересчете на условные головы) и отношением суммарного объема льгот по налоговым расходам, указанным в подпунктах "а" и "б" пункта 1.3 настоящей Методики, в отчетном году на среднюю стоимость одной головы племенного поголовья сельскохозяйственных животных, равную 150 тыс. рублей (без налога на добавленную стоимость), умноженную на коэффициент обновления маточного поголовья - 0,85;

б) по показателю, указанному в подпункте "б" пункта 2.12 настоящей Методики, - как отношение разницы между значением фактического объема инвестиций в основной капитал сельского хозяйства по полному кругу хозяйствующих субъектов в отчетном финансовом году и расчетного объема инвестиций в основной капитал сельского хозяйства по полному кругу хозяйствующих субъектов в случае отмены налоговых льгот к фактическому объему инвестиций в основной капитал сельского хозяйства по полному кругу хозяйствующих субъектов в отчетном финансовом году, рассчитываемой по формуле:

Iinvest = (Ифакт - Иотм.л.) / Ифакт,

где:

Iinvest - оценка вклада налоговой льготы, обуславливающей налоговый расход в изменение значения показателя, указанного в подпункте "б" пункта 2.12 настоящей Методики;

Ифакт - фактический объем инвестиций в основной капитал сельского хозяйства по полному кругу хозяйствующих субъектов в отчетном финансовом году, по данным Федеральной службы государственной статистики, млрд рублей;

Иотм.л. - расчетный объем инвестиций в основной капитал сельского хозяйства по полному кругу хозяйствующих субъектов в случае отмены налоговых льгот, млрд рублей.

Расчетный объем инвестиций в основной капитал сельского хозяйства по полному кругу хозяйствующих субъектов в случае отмены налоговых льгот (Иотм.л.) рассчитывается как отношение объема собственных средств сельскохозяйственных товаропроизводителей, направленных на инвестиции, в условиях отмены налоговых льгот к доле собственных средств сельскохозяйственных товаропроизводителей, вложенных в объем инвестиций, с учетом применения налоговых льгот, млрд рублей по формуле:

Иотм.л. = Ос.с.отм. / Дс.с.инвест,

где:

Ос.с.отм. - объем собственных средств сельскохозяйственных товаропроизводителей, направленных на инвестиции, в условиях отмены налоговых льгот, млрд рублей;

Дс.с.инвест - доля собственных средств сельскохозяйственных товаропроизводителей, вложенных в объем инвестиций, с учетом применения налоговых льгот, рассчитываемая по формуле:

Дс.с.инвест = Ос.с. / Ифакт,

где:

Ос.с. - объем собственных средств сельскохозяйственных товаропроизводителей за счет прибыли, направленных на инвестиции, с учетом применения налоговых льгот по данным ведомственной отчетности Министерства сельского хозяйства Российской Федерации, млрд рублей;

Объем собственных средств сельскохозяйственных товаропроизводителей, направленных на инвестиции за счет прибыли, в условиях отмены налоговых льгот (Ос.с.отм.) рассчитывается как произведение доли собственных средств сельскохозяйственных товаропроизводителей за счет прибыли, направленных на инвестиции, с учетом применения налоговых льгот и прибыли сельскохозяйственных товаропроизводителей в условиях отмены налоговых льгот в отчетном финансовом году, по формуле:

Ос.с.отм. = Дс.с.пр x Протм.,

где:

Дс.с.пр - доля собственных средств сельскохозяйственных товаропроизводителей за счет прибыли, направленных на инвестиции, с учетом применения налоговых льгот, рассчитываемая по формуле:

(Дс.с.пр = Ос.с. / Пр,

где:

Пр - объем прибыли сельскохозяйственных товаропроизводителей до налогообложения в отчетном финансовом году по данным ведомственной отчетности Министерства сельского хозяйства Российской Федерации, млрд рублей.

Протм. - определение объема прибыли сельскохозяйственных товаропроизводителей в условиях отмены налоговых льгот в отчетном финансовом году, рассчитываемое по формуле:

Протм. = Пр - Он.л.,

где:

Он.л. - объем налоговых льгот в отчетном финансовом году, млрд рублей;

в) по показателю, указанному в подпункте "в" пункта 2.12 настоящей Методики, - как разница между значением числа проведенных профилактических вакцинаций животных против особо опасных болезней и отношением соответствующего налогового расхода в отчетном году к средней стоимости одной дозы ветеринарных иммунобиологических препаратов;

г) утратил силу. - Приказ Минсельхоза России от 30.09.2024 N 563;

д) по показателю, указанному в подпункте "д" пункта 2.12 настоящей Методики, - как отношение разницы между значением фактического объема производства продукции растениеводства в фактических ценах и значением такого же показателя без учета налоговой льготы к фактическому объему производства продукции растениеводства в фактических ценах в отчетном финансовом году.

Вклад налоговой льготы, обуславливающей налоговый расход, в изменение значения показателя по объему производства продукции растениеводства в фактических ценах рассчитывается по формуле:

IV = (Vфакт - Vотм.н.л.) / Vфакт,

где:

Iv - вклад налоговой льготы, обуславливающей налоговый расход, в изменение значения показателя по объему производства продукции растениеводства в фактических ценах;

Vфакт - фактический объем производства продукции растениеводства в фактических ценах по данным Федеральной службы государственной статистики, млн рублей;

Vотм.н.л. - объем производства продукции растениеводства в фактических ценах в условиях отмены налоговой льготы, млн рублей.

Объем производства продукции растениеводства в фактических ценах в условиях отмены налоговой льготы (Vотм.н.л.) рассчитывается по формуле:

Vотм.н.л. = Vфакт - Он.л.,

где:

Он.л. - объем налоговой льготы в отчетном финансовом году при реализации семян сельскохозяйственных культур по данным Федеральной налоговой службы Российской Федерации, млн рублей.

2.15. В целях проведения оценки бюджетной эффективности налоговых расходов осуществляется сравнительный анализ результативности предоставления льгот и результативности применения альтернативных механизмов достижения целей программных документов стратегического планирования.

К альтернативным механизмам поддержки для целей настоящей Методики относятся:

предоставление субсидий или иные формы непосредственной финансовой поддержки плательщиков, имеющих право на льготы, за счет федерального бюджета;

предоставление государственных гарантий Российской Федерации по обязательствам плательщиков, имеющих право на льготы;

совершенствование нормативного регулирования и (или) порядка осуществления контрольно-надзорных функций в сфере деятельности плательщиков, имеющих право на льготы.

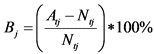

В целях обеспечения репрезентативности полученного результата сравнительного анализа результативности предоставления льгот и результативности применения альтернативных механизмов (возможности их объективного сравнения), а также в связи с тем, что значения показателей (индикаторов) при применении налоговых льгот и при использовании альтернативных механизмов идентичны, расчет оценки бюджетной эффективности (далее - Bj) осуществляется следующим образом:

,

,

где:

j - соответствующий налоговый расход (налоговая льгота);

Atj - сумма средств федерального бюджета (с учетом средств, предусмотренных на администрирование субсидирования), направленная получателям по альтернативному для j-й льготы механизму поддержки, обеспечившим достижение t-го показателя в отчетном году.

Ntj - общий объем налоговых льгот по j-му налоговому расходу, полученный плательщиками, обеспечившими достижение t-го показателя (индикатора) в отчетном году;

При достижении Bj неотрицательного значения бюджетная эффективность по j-ому налоговому расходу признается положительной.

2.16. Оценка совокупного бюджетного эффекта (самоокупаемости) проводится в отношении налоговых расходов, указанных в подпункте "а" пункта 2.10 настоящей Методики, в соответствии с пунктами 20 - 21 Правил.

2.17. Налоговый расход признается результативным в случае одновременного соблюдения следующих условий:

оценка вклада налоговой льготы в изменение значения показателя (индикатора) принимает положительное значение;

оценка бюджетной эффективности принимает неотрицательное значение;

оценка совокупного бюджетного эффекта принимает неотрицательное значение (в отношении стимулирующих налоговых расходов).

3. Форматы отчетов по результатам проведения оценки

эффективности налоговых расходов

3.1. По результатам оценки эффективности налоговых расходов формируются следующие документы:

а) паспорт налогового расхода согласно приложению к настоящей Методике;

б) результаты оценки эффективности налогового расхода;

в) рекомендации по результатам оценки эффективности налоговых расходов.

На основании данных документов формируется электронная таблица, содержащая информацию из паспорта налогового расхода, краткое описание результатов оценки эффективности налогового расхода и рекомендации по результатам оценки эффективности налогового расхода.

Указанные документы и электронная таблица ежегодно до 15 декабря (уточненные данные - до 1 марта) направляются в Министерство финансов Российской Федерации и ежегодно до 1 марта - в Министерство экономического развития Российской Федерации, а также размещаются на официальном сайте Министерства сельского хозяйства Российской Федерации в информационно-телекоммуникационной сети "Интернет" не позднее 5 рабочих дней со дня направления уточненных данных в Министерство финансов Российской Федерации.

3.2. В результатах оценки эффективности налогового расхода по каждому налоговому расходу содержится следующая информация (в текстовом виде):

а) описание соответствия налогового расхода целям программных документов стратегического планирования, включающее обоснование прямого и косвенного влияния налогового расхода на соответствующую цель, при этом косвенное влияние должно сопровождаться обоснованием взаимосвязи между налоговым расходом и соответствующими целями;

б) описание уровня востребованности налоговой льготы, обусловленной налоговым расходом, и ее соответствие пороговому значению востребованности налоговой льготы. В случае применения дополнительных показателей или экспертных оценок, на основании которых может быть проведена оценка востребованности налоговой льготы, приводится обоснование применения указанных показателей;

в) обоснование выбора показателя (индикатора) достижения целей программных документов стратегического планирования и описание оценки вклада налоговой льготы, обуславливающей налоговый расход, в изменение значения выбранного показателя (индикатора);

г) описание оценки бюджетной эффективности налогового расхода, включающее сопоставление объемов расходов федерального бюджета в случае применения альтернативных механизмов достижения целей программных документов стратегического планирования и объемов предоставленных льгот (расчет прироста показателя (индикатора) достижения целей программных документов стратегического планирования на 1 рубль налоговых расходов и на 1 рубль расходов федерального бюджета для достижения того же значения показателя (индикатора) в случае применения альтернативных механизмов);

д) описание оценки совокупного бюджетного эффекта налогового расхода (для стимулирующих налоговых расходов), включающее расчет окупаемости налоговых расходов посредством увеличения налоговых поступлений в бюджеты бюджетной системы Российской Федерации от лиц, применивших налоговые льготы, обусловленные соответствующими налоговыми расходами, проведенный в соответствии с пунктами 19 - 21 Правил;

е) описание выводов по результатам оценки эффективности налогового расхода, включающее:

вывод о соответствии или несоответствии налоговых расходов критериям целесообразности налоговых расходов, в том числе соответствие целям программных документов стратегического планирования, востребованность налоговых льгот, обусловленных налоговыми расходами, и соответствие пороговому значению;

вывод о вкладе налогового расхода в достижение целей программных документов стратегического планирования;

вывод о наличии или об отсутствии более результативных (менее затратных для федерального бюджета) альтернативных механизмов достижения целей программных документов стратегического планирования;

ж) рекомендации (обоснования) о необходимости сохранения, уточнения или отмены налоговой льготы, обуславливающей налоговый расход.

Приложение

к Методике оценки

эффективности налоговых расходов

Российской Федерации, куратором

которых является Министерство

сельского хозяйства

Российской Федерации

N

Предоставляемая информация

Значение

(заполняемое поле)

Источник данных

I. Нормативные характеристики налогового расхода Российской Федерации

1

Наименования налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, по которым предусматриваются налоговые льготы, освобождения и иные преференции

Перечень налоговых расходов Российской Федерации

2

Нормативные правовые акты, международные договоры, их структурные единицы, которыми предусматриваются налоговые льготы, освобождения и иные преференции по налогам, сборам, таможенным платежам и страховым взносам на обязательное социальное страхование

Перечень налоговых расходов Российской Федерации

3

Категории плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, для которых предусмотрены налоговые льготы, освобождения и иные преференции

Перечень налоговых расходов Российской Федерации

4

Условия предоставления налоговых льгот, освобождений и иных преференций для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование

Министерство сельского хозяйства Российской Федерации

5

Целевая категория плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, для которых предусмотрены налоговые льготы, освобождения и иные преференции

Министерство сельского хозяйства Российской Федерации

6

Даты вступления в силу нормативных правовых актов, международных договоров, устанавливающих налоговые льготы, освобождения и иные преференции для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование

Министерство сельского хозяйства Российской Федерации

7

Даты вступления в силу нормативных правовых актов, международных договоров, отменяющих налоговые льготы, освобождения и иные преференции для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование

Министерство сельского хозяйства Российской Федерации

II. Целевые характеристики налогового расхода Российской Федерации

8

Целевая категория налоговых расходов Российской Федерации

Министерство сельского хозяйства Российской Федерации

9

Цели предоставления налоговых льгот, освобождений и иных преференций для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование

Министерство сельского хозяйства Российской Федерации

10

Наименования государственных программ Российской Федерации, наименования нормативных правовых актов, международных договоров, определяющих цели социально-экономической политики Российской Федерации, не относящиеся к государственным программам Российской Федерации, в целях реализации которых предоставляются налоговые льготы, освобождения и иные преференции для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование

Перечень налоговых расходов Российской Федерации, Министерство сельского хозяйства Российской Федерации

11

Наименования целей государственных программ Российской Федерации, целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации, определяемых нормативными правовыми актами, международными договорами, для реализации которых предоставляются налоговые льготы, освобождения и иные преференции для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование

Министерство сельского хозяйства Российской Федерации

12

Показатели (индикаторы) достижения целей государственных программ Российской Федерации и (или) целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации, в связи с предоставлением налоговых льгот, освобождений и иных преференций для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование <*>

Министерство сельского хозяйства Российской Федерации

13

Значения показателей (индикаторов) достижения целей государственных программ Российской Федерации и (или) целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации, в связи с предоставлением налоговых льгот, освобождений и иных преференций для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование <*>

Министерство сельского хозяйства Российской Федерации

14

Прогнозные (оценочные) значения показателей (индикаторов) достижения целей государственных программ Российской Федерации и (или) целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации, в связи с предоставлением налоговых льгот, освобождений и иных преференций для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование на текущий финансовый год, очередной финансовый год и плановый период <*>

Министерство сельского хозяйства Российской Федерации

III. Фискальные характеристики налогового расхода Российской Федерации

15

Объем налоговых льгот, освобождений и иных преференций, предоставленных для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование за отчетный финансовый год (тыс. рублей)

Главный администратор доходов федерального бюджета, Министерство финансов Российской Федерации

16

Оценка объема предоставленных налоговых льгот, освобождений и иных преференций для плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование на текущий финансовый год, очередной финансовый год и плановый период (тыс. рублей)

Министерство финансов Российской Федерации

17

Общая численность плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование в отчетном финансовому году (единиц)

Главный администратор доходов федерального бюджета

18

Численность плательщиков налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, воспользовавшихся правом на получение налоговых льгот, освобождений и иных преференций в отчетном финансовом году (единиц)

Главный администратор доходов федерального бюджета

19

Базовый объем налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, задекларированный для уплаты в бюджеты бюджетной системы Российской Федерации плательщиками налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, по видам налога, сбора, таможенного платежа и страхового взноса на обязательное социальное страхование (тыс. рублей)

Главный администратор доходов федерального бюджета

20

Объем налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, задекларированный для уплаты в бюджеты бюджетной системы Российской Федерации плательщиками налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, имеющими право на налоговые льготы, освобождения и иные преференции, за 6 лет, предшествующих отчетному финансовому году (тыс. рублей)

Главный администратор доходов федерального бюджета

--------------------------------

<*> Указанную информацию допускается не отражать в паспортах налоговых расходов Российской Федерации, указанных в абзаце втором подпункта "б" пункта 2.1 и абзаце втором подпункта "б" пункта 2.2 Методики оценки эффективности налоговых расходов Российской Федерации, куратором которых является Министерство сельского хозяйства Российской Федерации, утвержденной приказом Министерства сельского хозяйства Российской Федерации от 2 апреля 2020 г. N 176.