Приказ Минпромторга России от 23.04.2010 N 319

МИНИСТЕРСТВО ПРОМЫШЛЕННОСТИ И ТОРГОВЛИ

РОССИЙСКОЙ ФЕДЕРАЦИИ

ПРИКАЗ

от 23 апреля 2010 г. N 319

ОБ УТВЕРЖДЕНИИ СТРАТЕГИИ

РАЗВИТИЯ АВТОМОБИЛЬНОЙ ПРОМЫШЛЕННОСТИ РОССИЙСКОЙ ФЕДЕРАЦИИ

НА ПЕРИОД ДО 2020 ГОДА

В соответствии с решениями, принятыми на заседании Правительства Российской Федерации (протокол заседания от 4 марта 2010 г. N 6, раздел 2, пункт 2) и на заседании подкомиссии по обеспечению устойчивого развития экономики Правительственной комиссии по экономическому развитию и интеграции (протокол заседания от 3 марта 2010 г. N 1, раздел 2, пункт 2), приказываю:

1. Утвердить прилагаемую Стратегию развития автомобильной промышленности Российской Федерации на период до 2020 года.

2. Контроль за исполнением настоящего Приказа возложить на заместителя Министра А.В. Дементьева.

Министр

В.Б.ХРИСТЕНКО

Утверждена

Приказом Минпромторга России

от 23 апреля 2010 г. N 319

СТРАТЕГИЯ

РАЗВИТИЯ АВТОМОБИЛЬНОЙ ПРОМЫШЛЕННОСТИ РОССИЙСКОЙ ФЕДЕРАЦИИ

НА ПЕРИОД ДО 2020 ГОДА

ПАСПОРТ

Стратегии развития автомобильной промышленности

Российской Федерации на период до 2020 года

Наименование

Стратегия развития автомобильной промышленности Российской Федерации на период до 2020 года

Разработчик стратегии

Министерство промышленности и торговли Российской Федерации

Цель стратегии

Максимизация добавленной стоимости, созданной на территории России на всех этапах жизненного цикла продукции автомобилестроения, при обеспечении достаточного выбора и высокого качества автомобильной техники

Задачи стратегии

1. Обеспечение потребностей транспортного комплекса страны, включая личные потребности граждан и нужды национальной обороны, за счет внутреннего производства конкурентоспособной автомобильной техники, отвечающей современному уровню международных требований по безопасности, экологическим характеристикам и экономичности.

2. Совершенствование законодательства и нормативной правовой базы, в том числе в сфере технического регулирования, в соответствии с международными соглашениями Российской Федерации в области автомобилестроения и создания в отношении развития системы утилизации автотранспортных средств.

3. Максимальная локализация производства компонентов для автотранспортных средств, производимых на территории Российской Федерации, и повышение их экспортного потенциала;

4. Развитие инфраструктуры проведения научно-исследовательских и опытно-конструкторских разработок по созданию новых автотранспортных средств, автомобильных компонентов и технологий мирового уровня конкурентоспособности;

5. Совершенствование системы кадрового обеспечения отрасли на основе системного прогнозирования потребности организаций и предприятий отрасли в компетенциях, соответствующих текущему и перспективному уровню развития техники, технологий и форм управления.

Сроки и этапы реализации стратегии

2014 - 2020 годы, в том числе:

- I этап: 2014 - 2017 годы. Формирование базы устойчивого долгосрочного инновационного развития автомобильной отрасли.

- II этап: 2018 - 2020 годы. Обеспечение конкурентоспособности российской автомобильной промышленности в условиях интеграции в мировой автомобильный рынок.

Перечень мероприятий стратегии

1. Стимулирование спроса на автомобильную технику на внутреннем рынке.

2. Разработка системных мероприятий по поддержке экспорта продукции российского автомобилестроения.

3. Принятие тарифных и нетарифных мер по ограничению импорта.

4. Гармонизация мер технического регулирования в рамках Таможенного союза Республики Беларусь, Республики Казахстан и Российской Федерации.

5. Стимулирование производства конкурентоспособной автомобильной техники, отвечающей современному уровню международных требований по безопасности, экологическим характеристикам и экономичности.

6. Стимулирование повышения уровня локализации на территории России высокотехнологичных производств автомобильной техники.

7. Стимулирование создания производств высокотехнологичных автомобильных компонентов на территории Российской Федерации.

8. Создание условий формирования глубоких партнерств между российскими и иностранными производителями на условиях взаимовыгодного сотрудничества и трансфера технологий.

9. Развитие национальной базы проведения НИОКР по приоритетным направлениям.

10. Разработка системы прогнозирования потребности в профессиональных компетенциях и развитие системы непрерывного образования для автомобилестроения.

11. Разработка нормативных правовых актов в области автомобилестроения и развития системы утилизации автотранспортных средств.

Исполнители

Министерство промышленности и торговли Российской Федерации, Министерство финансов Российской Федерации, Министерство экономического развития Российской Федерации, Министерство регионального развития Российской Федерации, Министерство транспорта Российской Федерации, Министерство образования и науки Российской Федерации, Федеральная антимонопольная служба, Федеральная таможенная служба, Министерство внутренних дел Российской Федерации, Министерство обороны Российской Федерации, Министерство по чрезвычайным ситуациям Российской Федерации и другие заинтересованные федеральные органы исполнительной власти и органы исполнительной власти субъектов Российской Федерации, Государственная корпорация "Банк развития и внешнеэкономической деятельности (Внешэкономбанк)", Государственная корпорация "Ростехнологии", ОАО "Роснано", ОАО "Российская венчурная компания", а также предприятия и организации автомобильной отрасли.

Объем и источники финансирования стратегии

Всего на 2014 - 2020 годы потребность в инвестициях на создание и модернизацию производственных мощностей, развитие научно-технологической базы и проведение НИОКР оценивается в размере 1070 млрд. рублей (в текущих ценах).

Источниками финансирования являются собственные средства предприятий отрасли, заемные средства (в том числе средства "Внешэкономбанк"), инвестиции иностранных стратегических партнеров, средства федерального и региональных бюджетов, а также государственных и внебюджетных фондов поддержки научной и (или) научно-технической деятельности.

Ожидаемые конечные результаты реализации Стратегии

1. Повышение вклада продукции автомобильной промышленности в ВВП России с уровня 2012 года - 239,0 млрд. рублей до 435,7 млрд. рублей в 2020 году.

2. Рост объемов промышленного производства автомобильной техники в Российской Федерации к 2020 году:

- легковых автомобилей - до 3,136 млн. шт.;

- легких коммерческих автомобилей - до 0,240 млн. шт.;

- грузовых автомобилей - до 0,116 млн. шт.;

- автобусов - до 0,028 млн. шт.

3. Обеспечение к 2020 году доли продукции российского производства в общем объеме потребления на внутреннем рынке:

- легковых автомобилей - 76%;

- легких коммерческих автомобилей - 75%;

- грузовых автомобилей - 56%;

- автобусов - 71%.

4. Увеличение доли экспорта продукции российского автомобилестроения от общего объема производства к 2020 году:

- легковых автомобилей - до 8%;

- легких коммерческих автомобилей - до 17%;

- грузовых автомобилей - до 17%;

- автобусов - до 16%.

Система организации контроля за исполнением стратегии

Управление и контроль за реализацией Стратегии осуществляет Министерство промышленности и торговли Российской Федерации.

Введение

Автомобильная промышленность является ведущей отраслью российского машиностроения, определяющей экономический и социальный уровень развития страны.

Ситуацию в российской автомобильной промышленности в последние несколько лет можно охарактеризовать как неоднозначную. С одной стороны, до финансового кризиса 2008 года происходил бурный рост российского рынка, вызванный, в том числе, ростом покупательской способности населения, развитием потребительского кредитования и укреплением национальной валюты. С другой стороны, постоянно сокращалась доля российских производителей на автомобильном рынке при одновременном усилении конкуренции внутри ценовых сегментов.

Результаты государственной политики по привлечению иностранных инвестиций в автомобильную промышленность, положительные, в первую очередь, для конечных потребителей, оказались недостаточными для полноценного развития отрасли. В связи с чем, Правительственной комиссией по повышению устойчивости развития российской экономики 10 ноября 2009 года было принято решение о разработке программы развития автомобильной промышленности России на период до 2020 года.

Стратегия включает в себя следующие основные блоки:

- оценку текущего состояния и основных системных проблем развития автомобилестроения в России;

- определение целевых сценариев развития для четырех ключевых сегментов российского автомобилестроения - легковых автомобилей, легких коммерческих автомобилей, грузовых автомобилей и автобусов, для сегмента производителей автокомпонентов;

- развитие национальной базы научно НИОКР и автомобильных кластеров;

- комплекс государственных мер поддержки российской автомобильной отрасли с планом мероприятий по их реализации на среднесрочную перспективу;

- оценку потребности в инвестициях для реализации выбранных целевых сценариев развития и источников их финансирования;

- ожидаемые результаты реализации Стратегии;

- описание организационного обеспечения реализации Стратегии.

Стратегия определила 3 этапа реализации основных мероприятий:

I этап: 2010 год. Преодоление последствий экономического кризиса;

II этап: 2011 - 2014 годы. Посткризисное восстановление отрасли. Формирование базы инновационного развития;

III этап: 2015 - 2020 годы. Развитие конкурентоспособной автомобильной промышленности в условиях стабилизации рынка.

Принятие Стратегии в период мирового финансового кризиса предопределило целевые задачи первого этапа - преодоление кризисных явлений, восстановление внутреннего рынка автомобильной техники. В настоящее время, по истечении трех лет с момента принятия Стратегии, следует отметить существенные изменения во внутренней и внешней среде российского автомобильного производства.

Ключевые риски реализации мер, предусмотренных Стратегией, связаны с обязательствами России как члена ВТО. К таким рискам относятся: дальнейшее снижение конкурентоспособности отечественной продукции по цене; снижение инвестиционной привлекательности отрасли; сокращение числа инструментов оперативного реагирования на кризисные явления в отрасли, подверженной цикличности развития рынков и значительной чувствительности к развитию экономики в целом; рост поступления на рынок бывшей в эксплуатации техники, что косвенным образом сказывается на безопасности дорожного движения.

В то же время, учитывая положительные тенденции в развитии рынков и производств автомобильной техники на территории России и достижение фактических показателей, превышающих предусмотренные для мониторинга достижения целей Стратегии, следует отметить, что подотрасли автомобилестроения, которые определяют рост добавленной стоимости, а именно производство автомобильных компонентов и создание интеллектуальной собственности пока не получили должного развития. В связи с этим не удалось реализовать в полной мере инновационные сценарии "Крупный Экспортер", предусмотренные Стратегией для сегментов грузовых автомобилей и автобусов, что привело к значительному увеличению доли импорта в указанных сегментах. Учитывая изменившиеся внешние и внутренние условия развития автопрома России, встал вопрос об актуализации Стратегии и необходимости выработки мер государственного регулирования для достижения целей Стратегии.

Синергия автомобилестроения со многими другими отраслями промышленности обуславливает необходимость программно-целевого регулирования в отрасли. Принятых разрозненных мер недостаточно для полноценной реализации предусмотренных Стратегией инновационных сценариев развития отрасли и достижения утвержденных целевых показателей.

В настоящий момент, в связи с близящимся окончанием II этапа реализации Стратегии и посткризисного восстановления отрасли, с учетом существенно изменившихся внешних и внутренних факторов, определяющих текущее состояние и перспективы развития автомобильной отрасли в России, необходимо актуализировать действующую Стратегию. Для этого необходимо проанализировать и оценить эффективность уже принятых мер государственного воздействия, сформировать новое видение перспектив развития отрасли, уточнить основные целевые экономические параметры Стратегии и определить системный комплекс мер по ее реализации, направленных на увеличение доли добавленной стоимости, сформированной внутри страны через создание условий для развития производства компонентой базы и национальной базы НИОКР как основы возникновения и развития интеллектуальных прав на территории Российской Федерации.

В долгосрочной перспективе при насыщенности автомобильных рынков развитых стран российский рынок (по прогнозным оценкам) станет одним из самых привлекательных для экспансии, как для европейских производителей, так и для производителей восточноазиатских регионов, в связи с чем дальнейшее развитие отрасли будет обусловлено:

- необходимостью полноценного удовлетворения растущих потребностей транспортного комплекса страны в современной конкурентоспособной автомобильной технике отечественного производства, соответствующей международным требованиям по экологии, энергосбережению и безопасности;

- необходимостью полноправного встраивания российского автопрома в глобальное разделение труда в автомобилестроении;

- необходимостью обеспечения национальной безопасности в области производства автомобильной техники военного и двойного назначения и компонентов для нее.

Актуализация Стратегии произведена в свете реализации мероприятий в области модернизации и инновационного развития экономики с учетом целевых показателей, определенных Президентом Российской Федерации страны перед Правительством Российской Федерации (Указ Президента Российской Федерации от 7 мая 2012 г. N 596 "О долгосрочной государственной экономической политике") по созданию и модернизации высокопроизводительных рабочих мест, увеличению объема инвестиций, повышению производительности труда и т.п.

1. Цели, задачи и приоритеты

Основной целью государственной политики Российской Федерации и Стратегии является: Максимизация добавленной стоимости, созданной на территории России на всех этапах жизненного цикла продукции автомобилестроения, при обеспечении достаточного выбора и высокого качества автомобильной техники.

Для достижения поставленной цели в рамках Стратегии должны быть решены следующие основные задачи:

1. Обеспечение потребностей транспортного комплекса страны, включая личные потребности граждан и нужды национальной обороны, за счет внутреннего производства конкурентоспособной автомобильной техники, отвечающей современному уровню международных требований по безопасности, экологическим характеристикам и экономичности.

2. Совершенствование законодательства и нормативной правовой базы, в том числе, в сфере технического регулирования, в соответствии с международными соглашениями Российской Федерации в области автомобилестроения, а также в отношении развития системы утилизации автотранспортных средств (далее - АТС).

3. Максимальная локализация производства компонентов для автотранспортных средств, производимых на территории Российской Федерации, и повышение их экспортного потенциала;

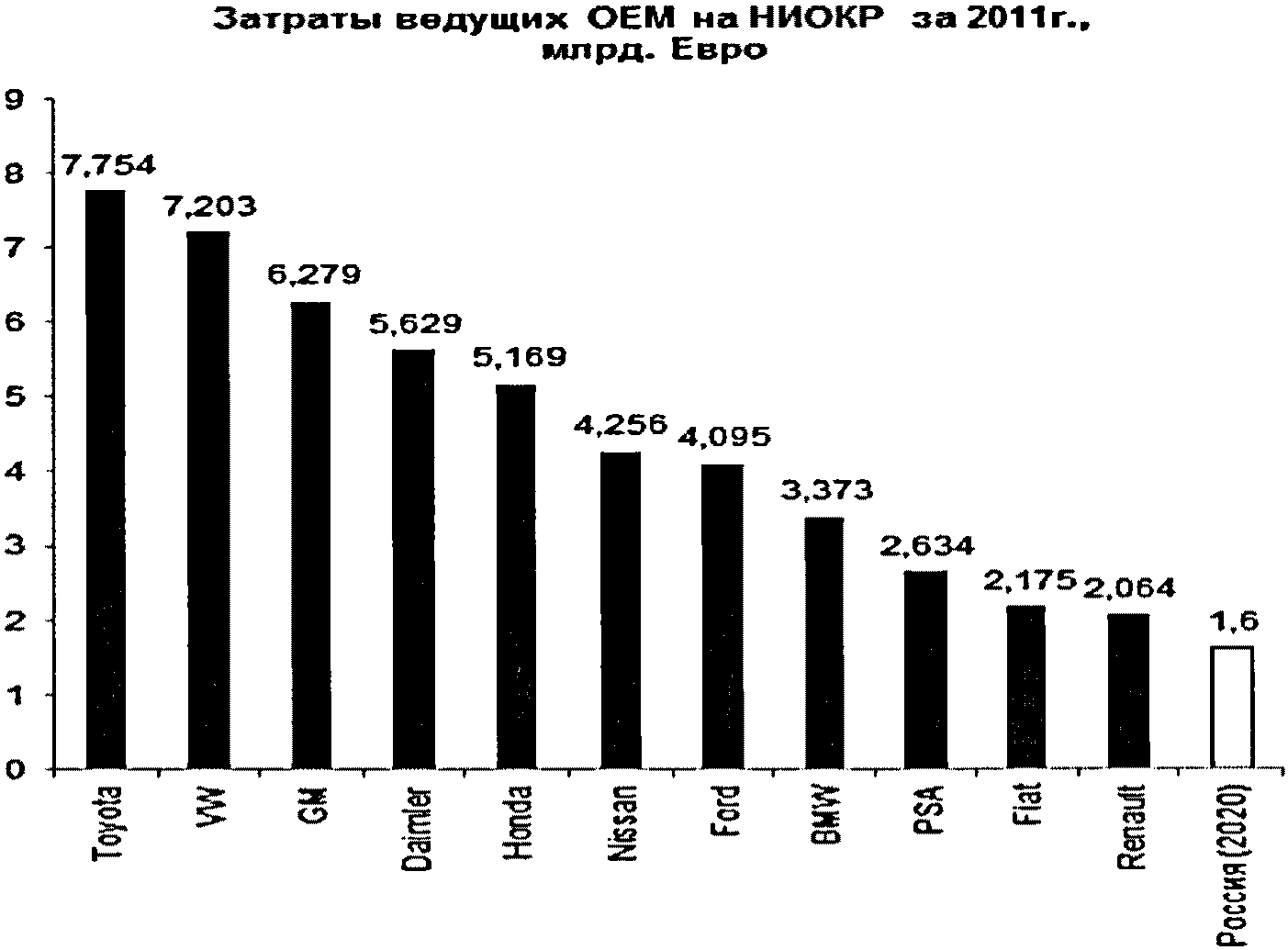

4. Развитие инфраструктуры проведения НИОКР по созданию новых автотранспортных средств, автомобильных компонентов и технологий мирового уровня конкурентоспособности;

5. Совершенствование системы кадрового обеспечения отрасли на основе системного прогнозирования потребности организаций и предприятий отрасли в компетенциях, соответствующих текущему и перспективному уровню развития техники, технологий и форм управления.

Стратегия основывается на следующих приоритетах:

- стимулирование разработки и производства инновационных автотранспортных средств и автомобильных компонентов, создания новых и модернизации действующих производств на территории Российской Федерации;

- достижение вновь создаваемой автомобильной техникой российского производства мирового технического уровня, в том числе, по безопасности, надежности, топливной экономичности, экологическим характеристикам;

- развитие на территории Российской Федерации высокотехнологичных производств автомобильных компонентов, в том числе, для поставок на экспорт;

- развитие региональных кластерных инициатив по созданию производств автомобильной техники и автомобильных компонентов;

- усиление роли НИОКР в развитии и совершенствовании автомобильной техники, ее компонентов и производственных технологий в автомобилестроении;

- развитие конструктивного партнерства отечественных автопроизводителей и разработчиков с глобальными автопромышленными группами.

2. Внешнеэкономическая ситуация и роль автомобильной

промышленности в экономике страны

2.1. Макроэкономические факторы, влияющие на развитие

автомобильной отрасли. Выбор предположительного сценария

развития экономической ситуации

Проведенный анализ основных макроэкономических показателей выявил следующие общие факторы, влияющие на формирование трендов развития автомобильной отрасли в среднесрочной перспективе (на период до 2020 года).

Динамика мировой экономики существенно затормозилась в последние годы. Однако, по мнению аналитиков, в 2014 - 2016 годах прирост мирового валового внутреннего продукта (далее - ВВП) восстановится на уровне, близком к 4%. Ожидается, что в краткосрочной перспективе темпы экономического роста США вырастут до 2,8%, экономика Европейского Союза (далее - ЕС) стабилизируется и перейдет к росту за счет мер укрепления европейских интеграционных механизмов. Лидером восстановления станет экономика Германии. Основной вклад в мировой рост вносят развивающиеся страны, в особенности Индия и Бразилия, чьи темпы экономического роста должны ускориться после 2013 года. Темпы роста китайской экономики останутся на уровне выше 7% за счет расширения внутреннего спроса и восстановления роста экспортного оборота. Экономический рост в странах Содружества Независимых Государств (далее - СНГ) в целом будет опережать рост мировой экономики. Однако будет сохраняться сильная зависимость от экономической динамики России, степени и глубины интеграции экономик в общее экономическое пространство, способной смягчить возможное негативное влияние конъюнктуры мировых рынков.

Рост товарооборота России со странами - членами Таможенного союза будет служить опорой экономической интеграции в рамках Евразийского экономического союза (далее - ЕврАзЭС) при условии гармонизации промышленных политик и согласования методов регулирования внутри единого экономического пространства (далее - ЕЭП). При этом приоритет торговли с этими странами сохранится.

Основные мировые макроэкономические показатели стабилизировались после периода повышенной волатильности 2008 - 2009 годов. Высокие цены на нефть оказывают укрепляющее воздействие на рубль. Доля России в балансе мирового производства жидких углеводородов будет снижаться. Цены на основные сырьевые активы имеют тенденцию к снижению относительно докризисных уровней. На динамику цен металлов серьезное влияние будет оказывать ситуация в Китае - крупнейшем в мире потребителе промышленных металлов. Расширение использования новых технологий добычи газа, в особенности сланцевого газа, будет способствовать насыщению рынка и сдерживанию ценовой динамики.

Макроэкономическая ситуация в России в настоящее время складывается непростая. Снижается темп экономического роста. Причинами спада мировые аналитики видят накопившиеся структурные проблемы экономики и недостаток реформ, необходимых для поддержания высоких темпов роста. Вниз Россию тянут пенсионная система, тарифная политика, логистика и другие факторы. Снижение конкурентоспособности российских предприятий, в свою очередь, негативно отражается на росте ВВП. Основная проблема состоит в том, что у Российской Федерации очень высокие издержки при небольших доходах, то есть система экономической организации неэффективна. В ближайшие годы стимулом к развитию экономики станет потребительский спрос и экспорт, которые, однако, сами по себе не могут вытянуть экономику на путь устойчивого роста.

Предполагается, что в краткосрочной перспективе экономика России будет расти средними темпами, близкими к общемировым показателям. Несмотря на пересмотр параметров экономического роста в текущем году, ожидается его некоторое ускорение в ближайшие годы. Инфляция будет находиться в пределах 4 - 6%. Стоимость заимствований в России сопоставима с рынками стран БРИКС, но достаточно высока по сравнению с развитыми экономиками.

В долгосрочной перспективе сырьевая зависимость экономики России несет определенные риски. Однако инновационный сценарий развития, положенный в основу прогнозирования, подразумевает постепенную диверсификацию отраслей, сокращение доли топливно-энергетического комплекса и увеличение инвестиций в сектора с высокой добавленной стоимостью. В случае реализации целевого сценария социально-экономического развития ожидаемый рост промышленного производства к 2030 году должен составить 181,2% к уровню 2011 года.

Макроэкономическая ситуация будет напрямую влиять на настроение потребителей. Так, рост доходов домохозяйств с уровнем средним и выше среднего должен стать способом стимулирования дальнейшего роста продаж легковых автомобилей. По прогнозам Международного валютного фонда в долгосрочной перспективе Россия возглавит страны БРИКС по ВВП на душу населения.

2.2. Автомобильная промышленность в структуре

национальной экономики

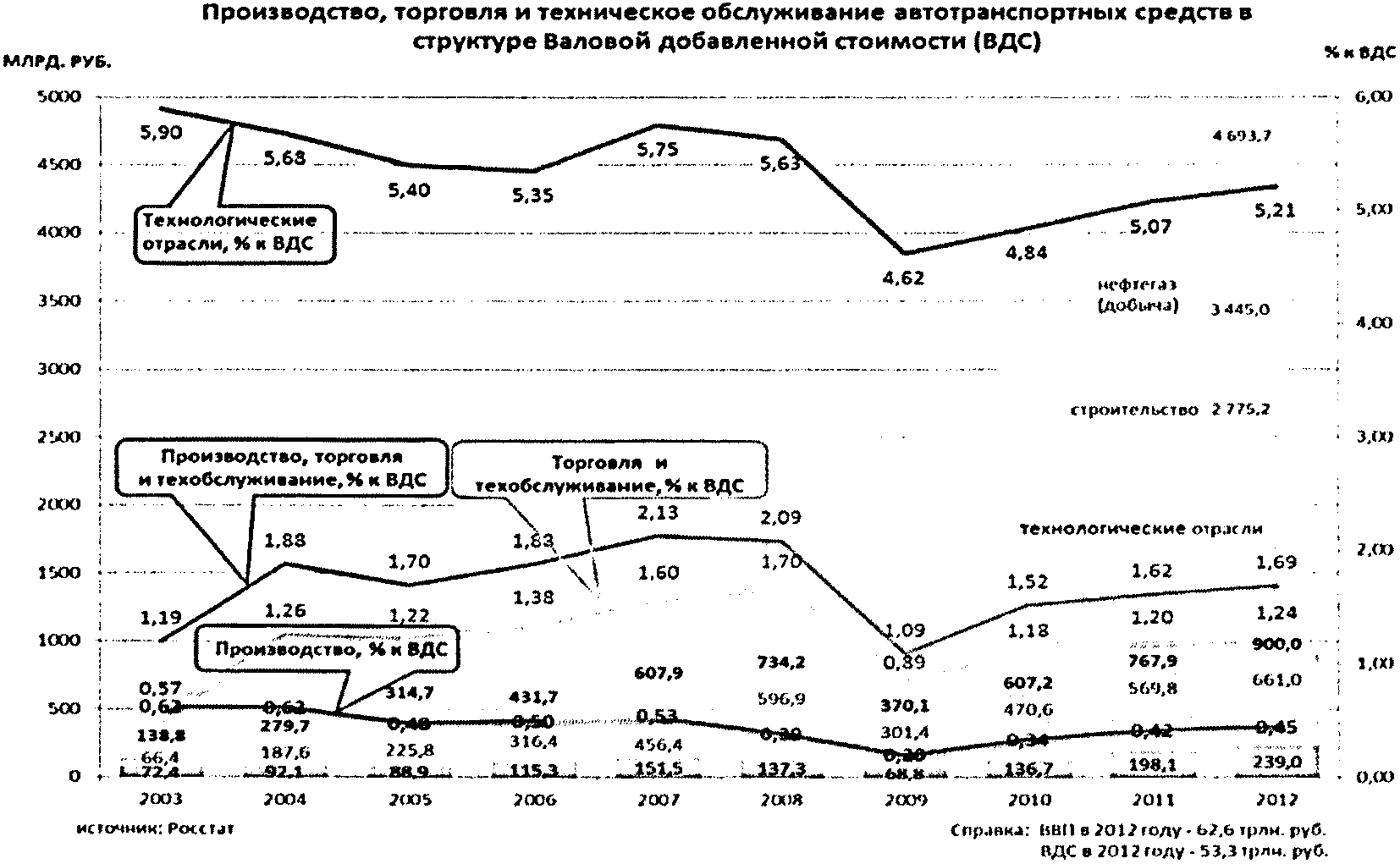

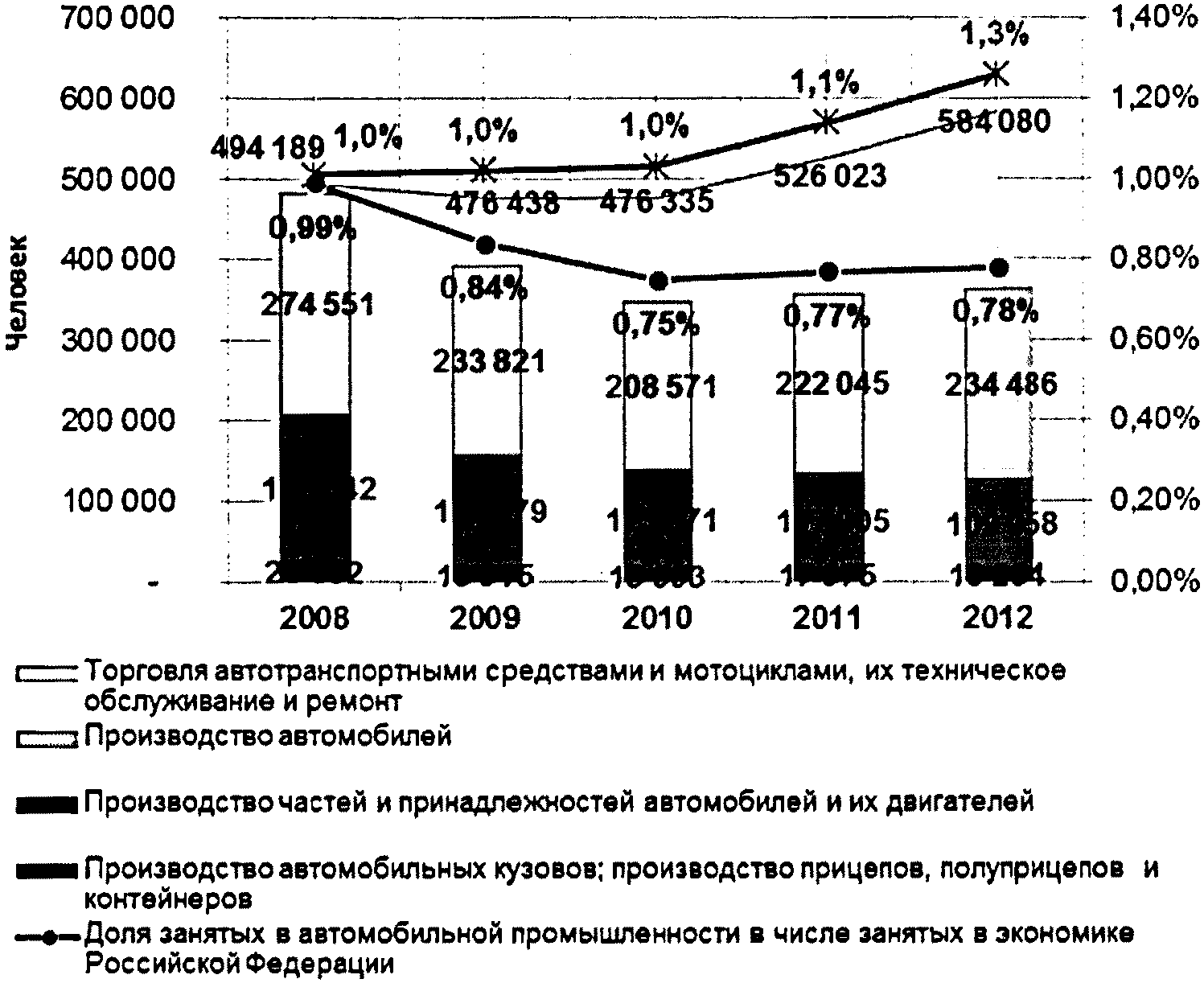

Доля автомобильной промышленности в ВВП России составляет 0,45% с тенденцией к росту. Ее совместный с торговлей и обслуживанием автотранспортных средств вклад в ВВП России составляет 1,69% на фоне 5,21%, который дают все технологические отрасли экономики (рисунок 1).

Рисунок 1 - Вклад автомобильной промышленности в ВВП России

3. Анализ текущего состояния и перспектив развития

автомобильной отрасли. Определение ключевых проблем

в автомобилестроении

3.1. Анализ и прогнозирование развития автомобильного рынка

3.1.1. Основные термины и определения, сегментация рынка

Автомобильный рынок - совокупность результатов розничных продаж (регистрации) автомобильной техники, включающая в себя продажи новых и подержанных автомобилей в 4 основных сегментах (группах): легковые автомобили (далее - ЛА), легкие коммерческие автомобили (далее - ЛКА), грузовые автомобили (далее - ГА), автобусы (далее - АБ).

Классы - более узкие части рынка, выделяемые по определенному принципу внутри каждого сегмента.

Сегментация - принятая на рынке структура деления на сегменты и классы.

Продажи новых автомобилей - включают в себя данные по первичной регистрации не бывших ранее в употреблении транспортных средств (далее - ТС), с даты производства которых прошло менее 3-х лет.

Продажи подержанных автомобилей - включают в себя данные по первичной регистрации не бывших ранее в употреблении транспортных средств, произведенных более 3-х лет назад, данные по первичной регистрации бывших ранее в употреблении импортированных транспортных средств и данные по вторичной регистрации (перепродаже) транспортных средств, состоявших ранее на учете и бывших в употреблении на территории страны.

3.1.2. Динамика и прогнозирование развития автомобильного

рынка России

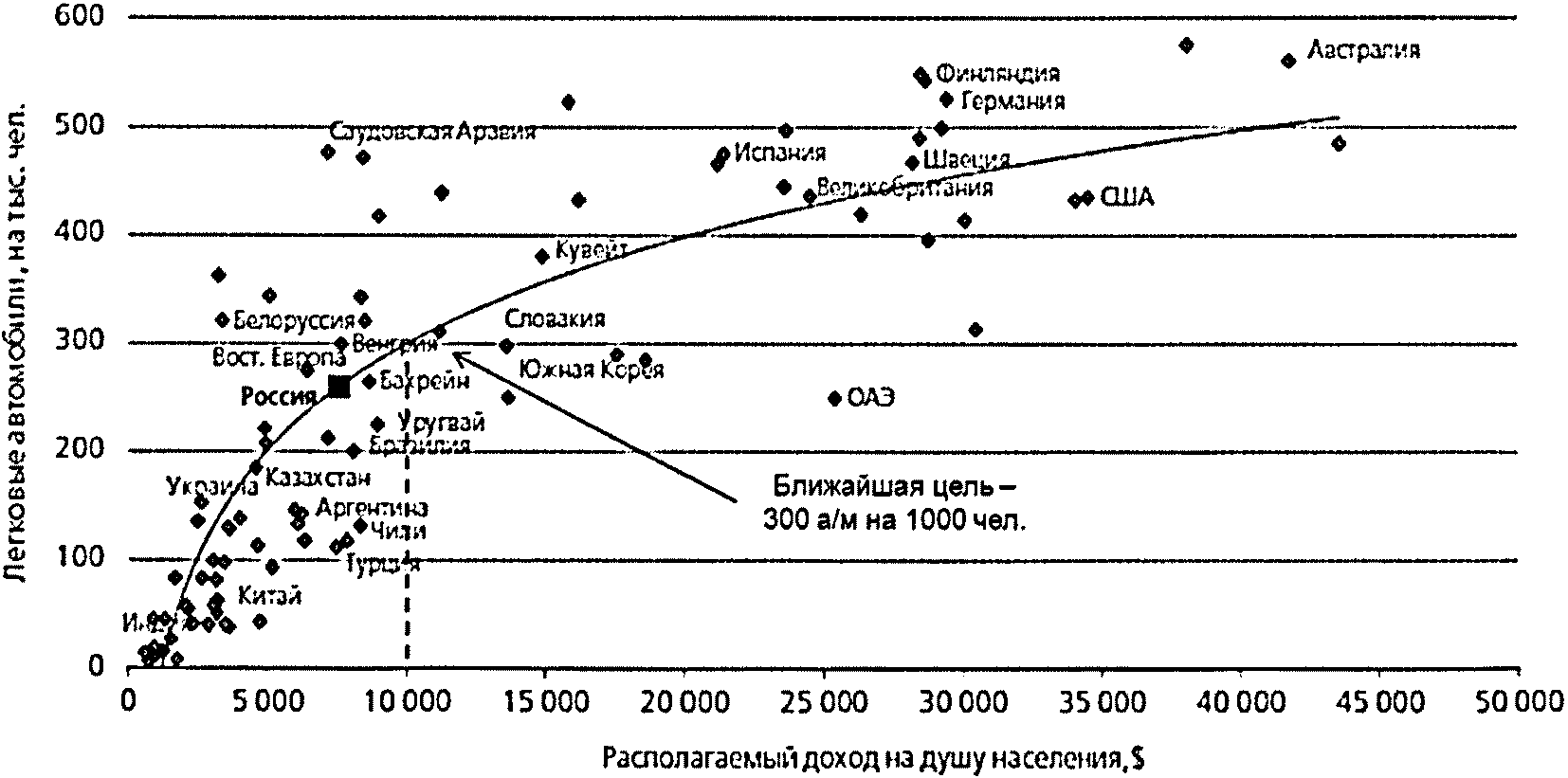

Автомобильный рынок России демонстрировал активный рост на протяжении всего периода посткризисного восстановления (2010 - 2012 годы) и превысил показатели докризисного уровня. Несмотря на наметившийся спад продаж в 2013 году, уровень автомобилизации в 267 автомобилей на 1000 человек (рисунок 2) позволяет прогнозировать долгосрочный рост рынка до уровня 300 и далее - 350 автомобилей на 1000 человек со средне-геометрическим годовым темпом прироста (compound annual growth rate) (далее - CAGR) 3% - 5% в год. К 2015 году ежегодный располагаемый доход населения может достичь 330 тыс. руб. (при условии стабильности цен на нефть), что будет соответствовать примерно 300 автомобилям на тысячу человек. Дальнейший рост напрямую будет зависеть от общемировой и российской экономической ситуации и, как следствие тенденций роста доходов населения, а также развития дорожной инфраструктуры крупных городов, где в основном сосредоточено потребление.

Рисунок 2 - Международные показатели автомобилизации

в зависимости от размера располагаемого дохода

В процессе актуализации Стратегии при проведении рыночного анализа и построении прогнозов развития был использован новый методологический подход. В отличие от методологии, использованной в ранее утвержденной Стратегии, где оценка рынка и прогноз его развития основывались на данных производителей и импортеров по реализации новых АТС в сети продаж, в актуализированной Стратегии рынок оценивается как спрос на автомобили, подтвержденный регистрациями новых и подержанных транспортных средств.

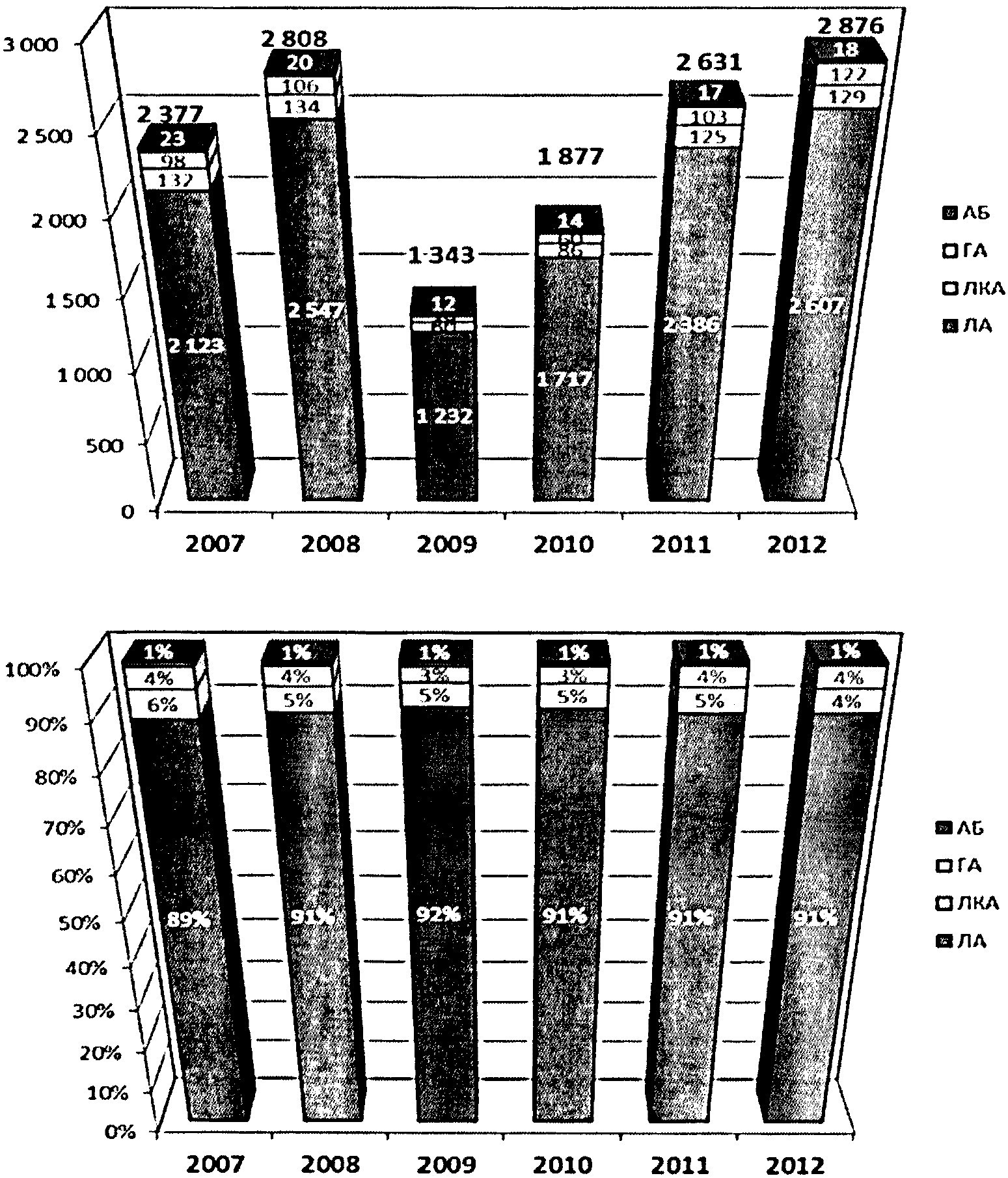

Стремительная динамика роста автомобильного рынка в 2010 - 2012 годах объясняется восстановлением общеэкономических показателей, эффективными мерами государственного регулирования автомобильной отрасли, а также эффектом низкой базы (рисунок 3).

Рисунок 3 - Динамика и распределение долей сегментов рынка

новых транспортных средств в 2007 - 2012 годах, тыс. шт.

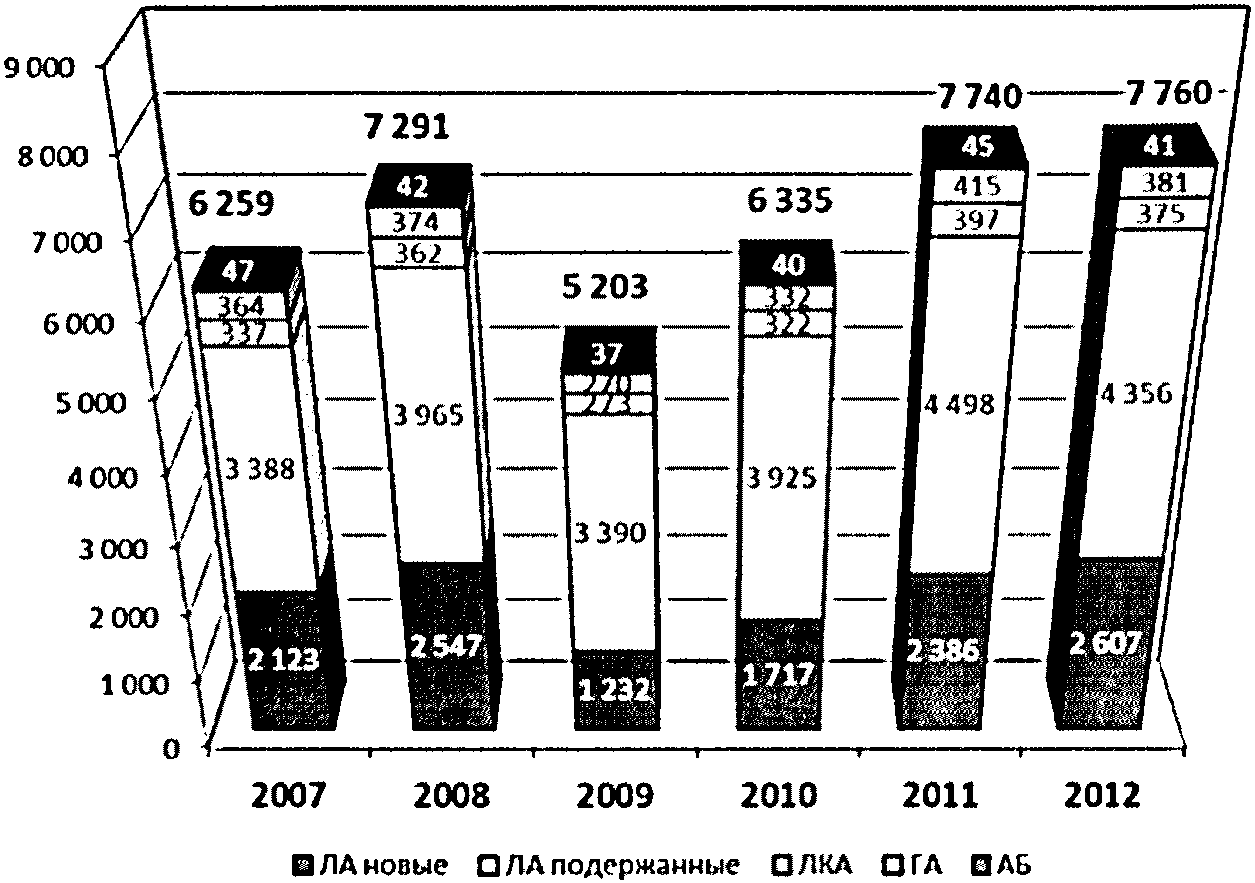

Рынок подержанных автомобилей превышает рынок новых практически в два раза (рисунок 4). Объем всего рынка (спроса) в 2012 году составил 7 760 000 автотранспортных средств. На стабильном и растущем рынке доля подержанных автомобилей падает, а в период экономического кризиса растет. Важно отметить, что в момент экономического кризиса темпы падения рынка подержанных автомобилей гораздо ниже по сравнению с рынком новых.

Рисунок 4 - Динамика рынка новых и подержанных транспортных

средств в период 2007 - 2012 годы, тыс. шт.

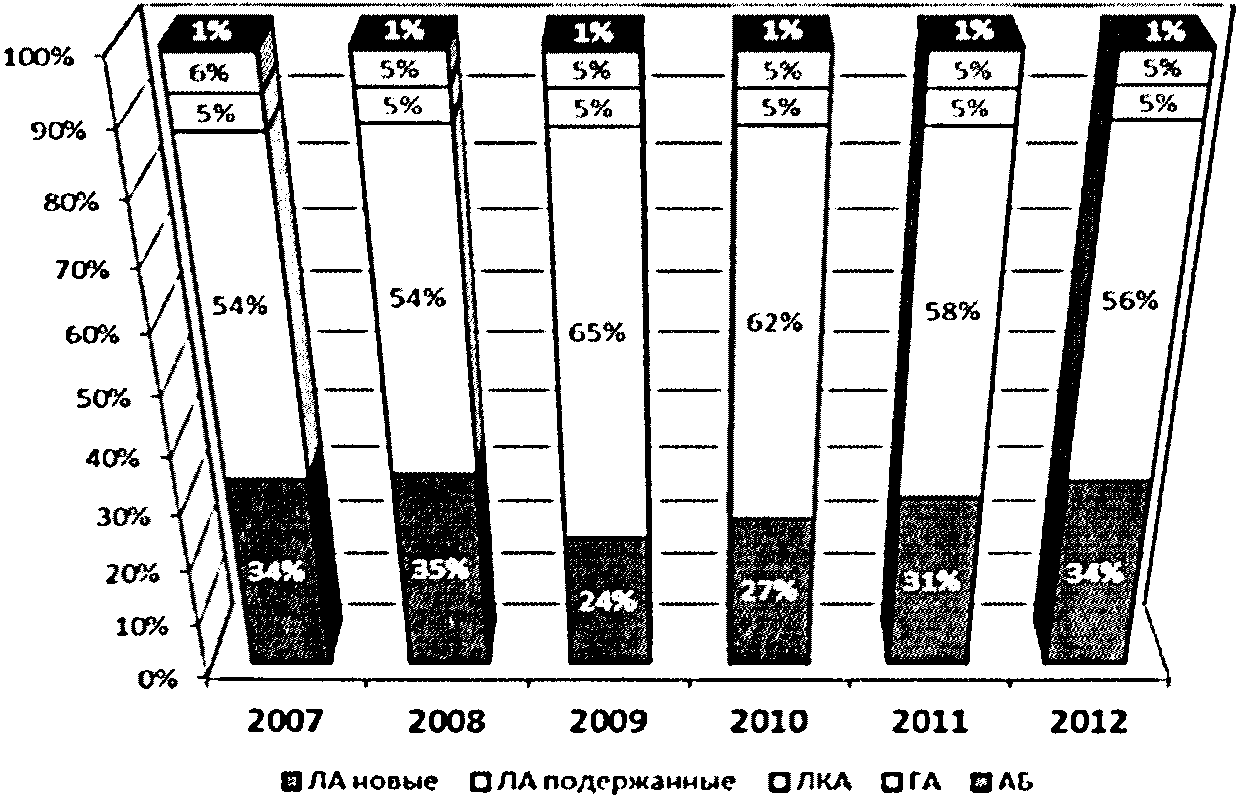

Автомобильный рынок на 90% состоит из легковых автомобилей, при этом легкие коммерческие и грузовые автомобили занимают соответственно доли по 5%, а автобусы - 1%. (рисунок 5). Схожая структура рынка наблюдается и на развитых европейских рынках с поправкой на распределение долей в коммерческом транспорте (вследствие большой территории в России доля грузовых автомобилей выше среднеевропейской) (рисунок 6).

Рисунок 5 - Распределение долей сегментов рынка

новых и подержанных транспортных средств в период

2007 - 2012 годы

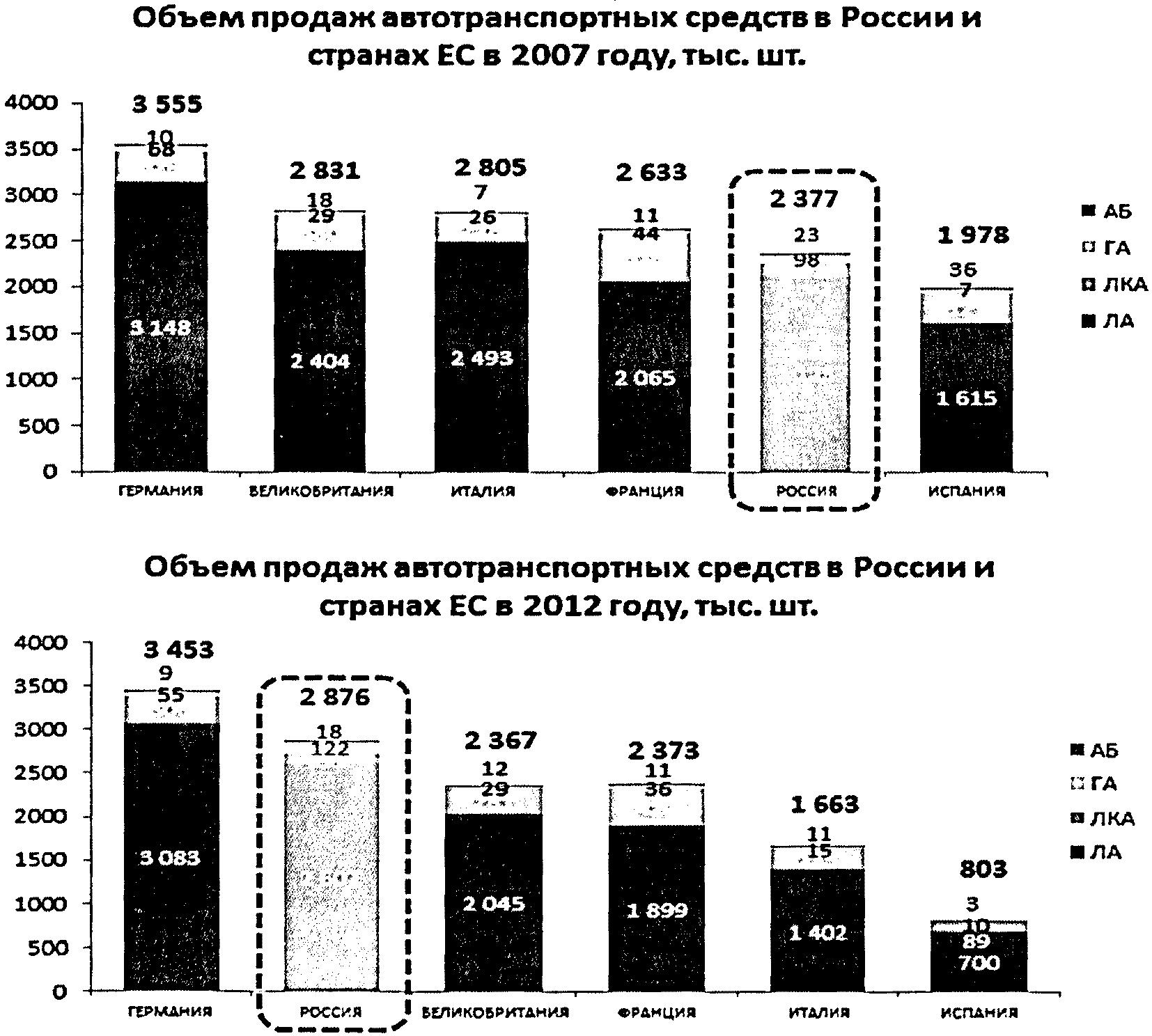

Российский рынок, быстро восстановившись после кризиса, и показав рост в 2012 году более 9% по отношению к 2011 году, стал вторым крупнейшим авторынком Европы, уступив лишь Германии.

Рисунок 6 - Структура автомобильных рынков стран ЕС

и положение России

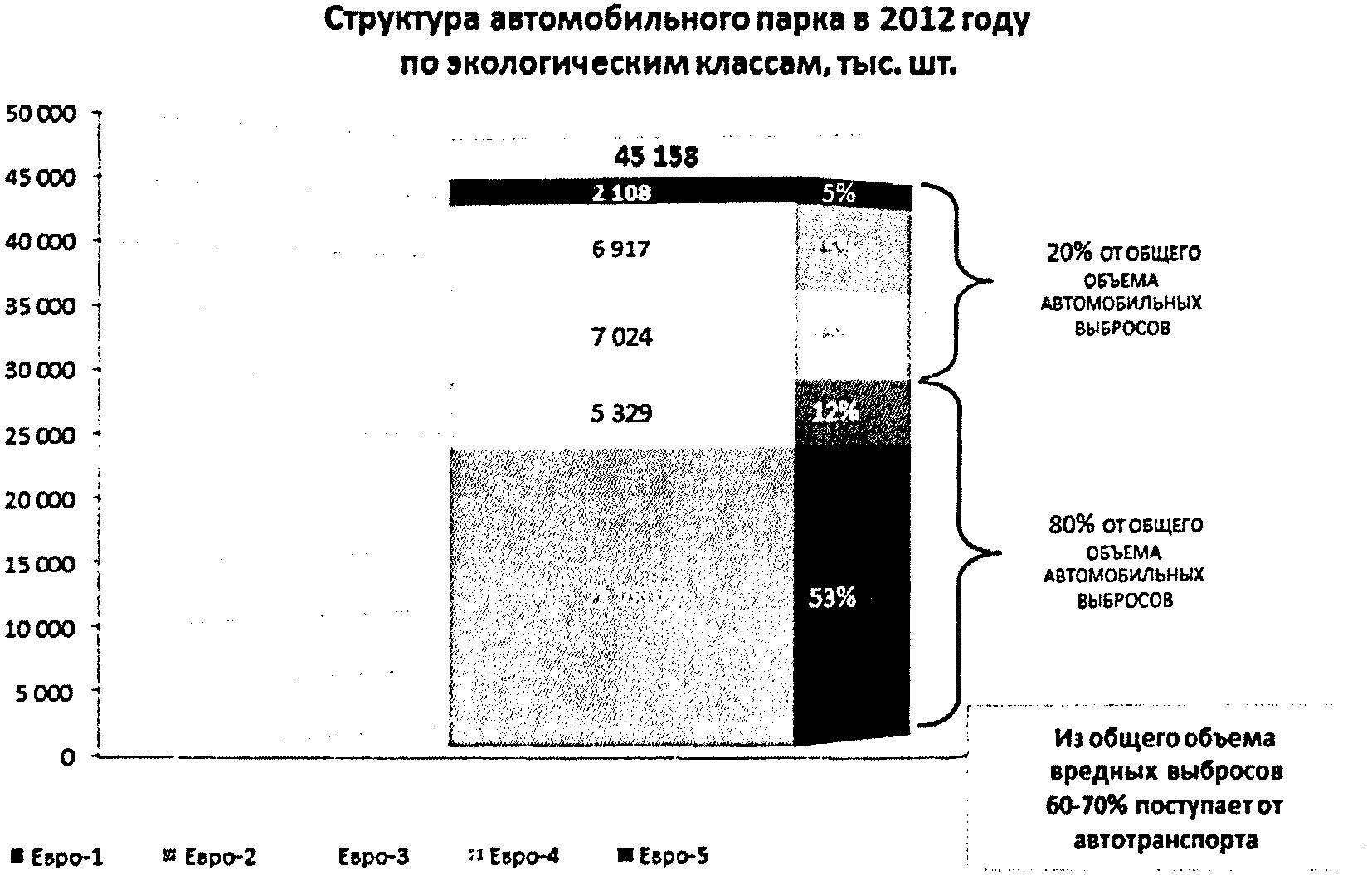

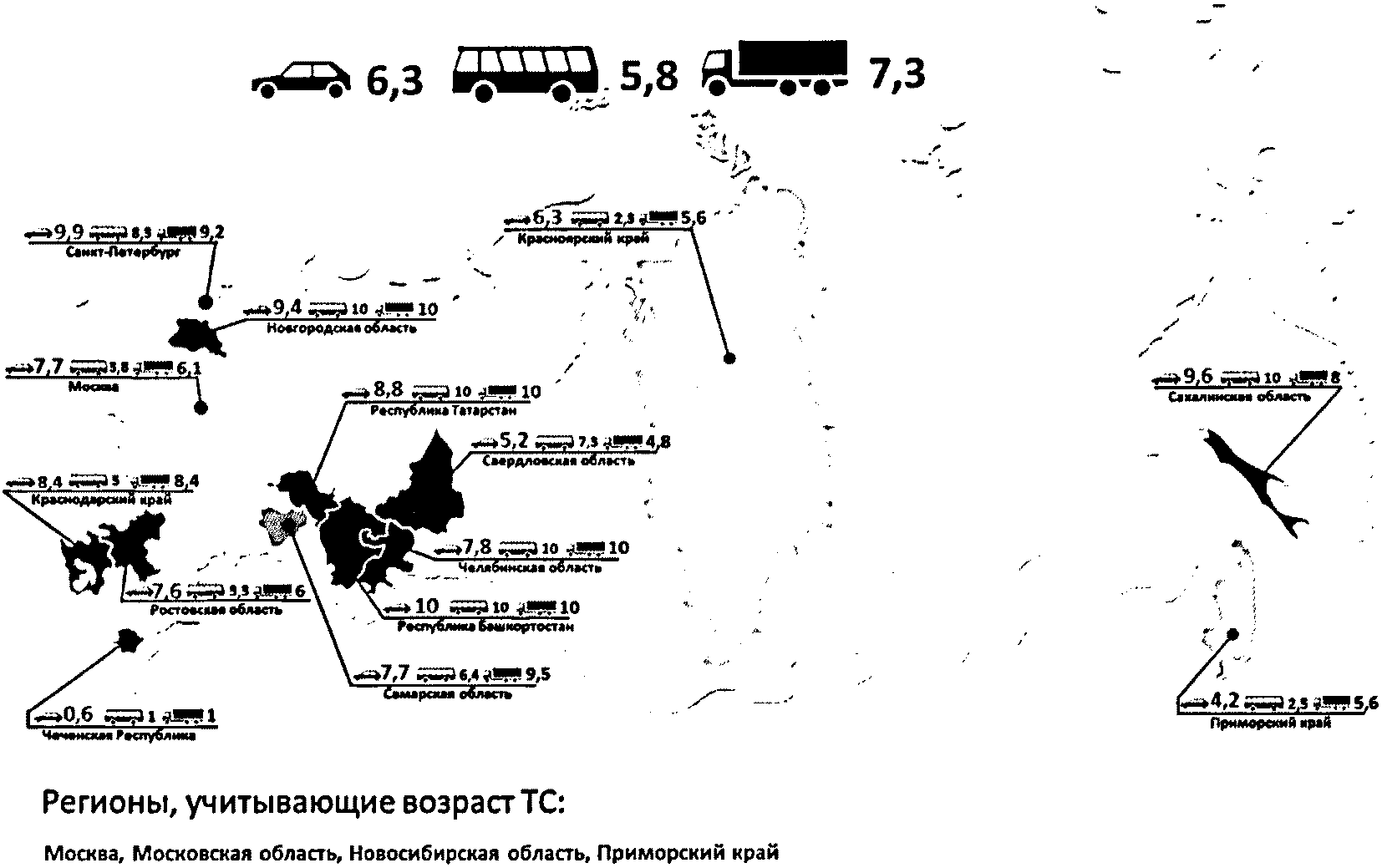

Возрастная структура автомобильного парка России практически в каждом сегменте дает хороший потенциал для обновления. Средний возраст парка легковых и легких коммерческих автомобилей превышает 12 лет, грузовиков 19 лет, автобусов 15 лет, что крайне негативно сказывается на экологической ситуации и безопасности дорожного движения (далее - БДД). Однако создание нормативной правовой и налоговой базы стимулирования потребления автотранспортной техники высоких экологических классов при условии организации эффективной утилизационной инфраструктуры открывает новые возможности для долгосрочного роста автомобильного рынка.

Существует определенный экспортный потенциал, в то же время его перспективы зависят от развития компонентной базы, создаваемой на территории Российской Федерации, и конкурентоспособности производимой продукции.

По мнению экспертов, стоимость владения автомобилем в России в абсолютных значениях выше, чем на многих развитых рынках, а относительно личного располагаемого дохода - значительно выше. Этот фактор оказывает ключевое сдерживающее влияние для дальнейшего роста автомобильного рынка. Эффективное управление стоимостью владения автомобилем может стимулировать рост рынка и обновление автопарка.

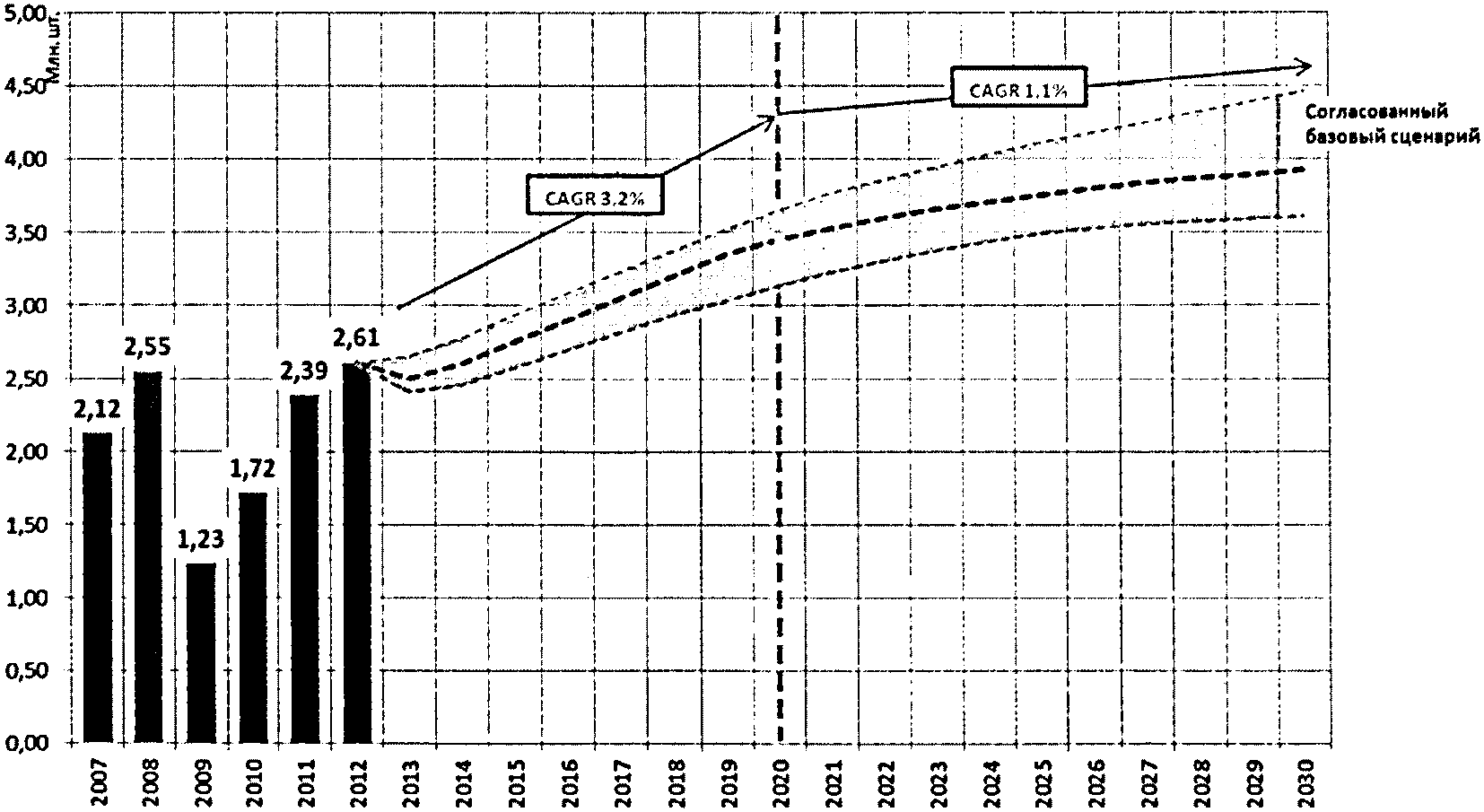

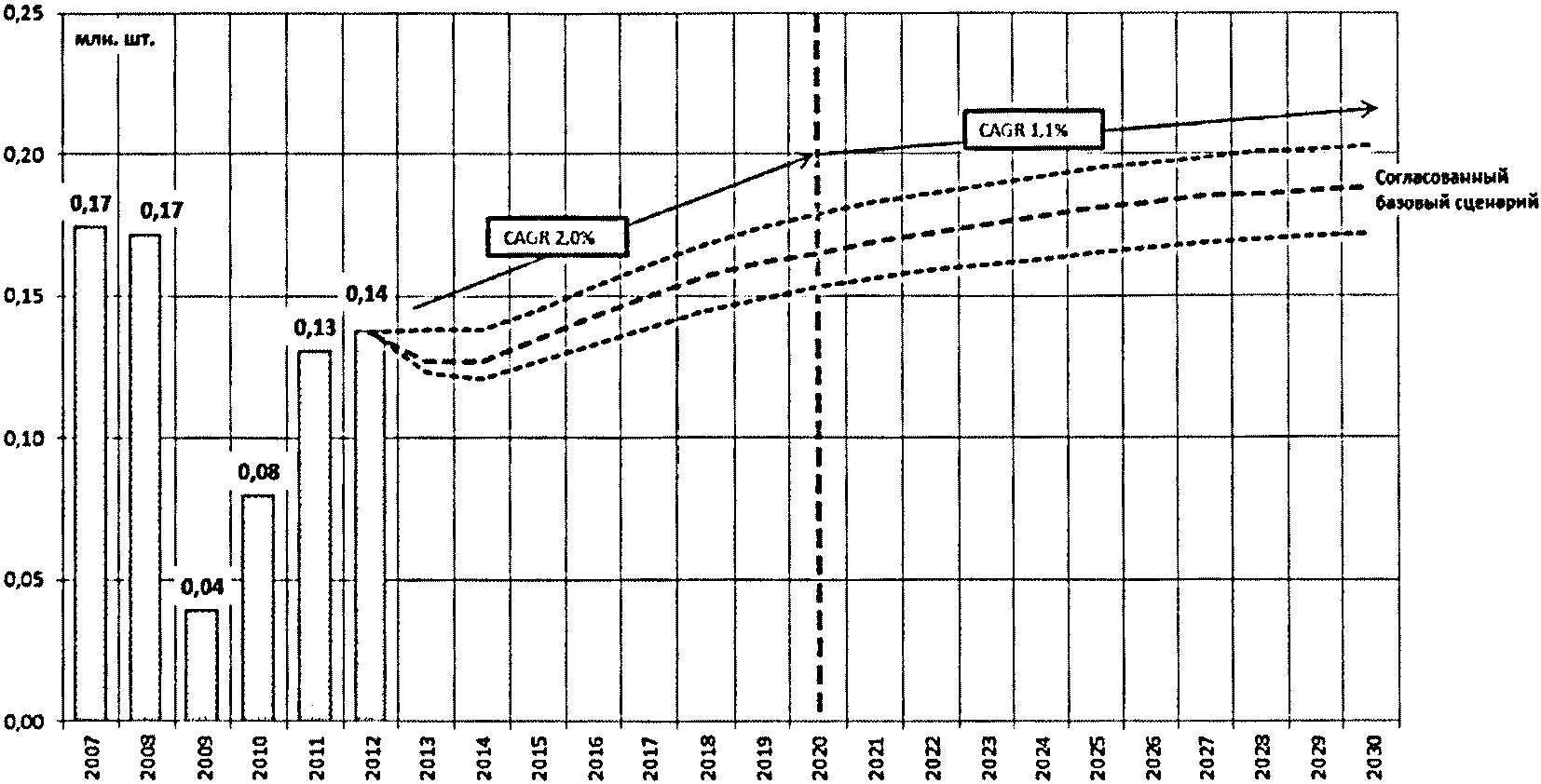

Сегмент легковых автомобилей

Высокие темпы роста рынка легковых автомобилей в 2010 - 2012 годах объясняются реализацией пакета мер государственного стимулирования спроса и эффектом "низкой базы" после значительного сокращения продаж в 2008 - 2009 годах. Первичные регистрации подержанных автомобилей сократились и уже не играют существенной роли на рынке. Доля автомобилей российского производства, благодаря новому режиму промышленной сборки, продолжает расти и в 2012 году составила 65%. Темпы роста начали замедляться с марта 2012 года. При этом максимального значения в абсолютных цифрах регистраций рынок достиг в апреле 2013 года. Наиболее перспективным и развивающимся классом является класс полноприводных автомобилей (sports utility vehicle) (далее - SUV), занимая наибольшую долю - 31%, показывая самый динамичный рост, особенно в бюджетных подклассах класса SUV, определяемых длиной кузова < 4300 мм (далее - SUV B) и длиной кузова 4300 - 4600 мм (далее - SUV C). Наиболее стабильными являются классы легковых автомобилей, определяемые длиной кузова (3600 - 4200 мм/4200 - 4400 мм/4200 - 4600 мм соответственно) (далее - B/B+ и C).

Рынок легковых автомобилей в 2020 году прогнозируется на уровне 3,45 млн. шт. (рисунок 7).

Рисунок 7 - Консолидированный прогноз развития рынка

легковых автомобилей

Возвращаясь к методологии и сегментации, использованным в ранее утвержденной Стратегии, скорректированный прогноз развития сегмента ЛА приведен на рисунке 7А.

Рисунок 8А - Скорректированный прогноз развития рынка

легковых автомобилей, построенный на основе методологии

"по реализации" и ранее принятой сегментации

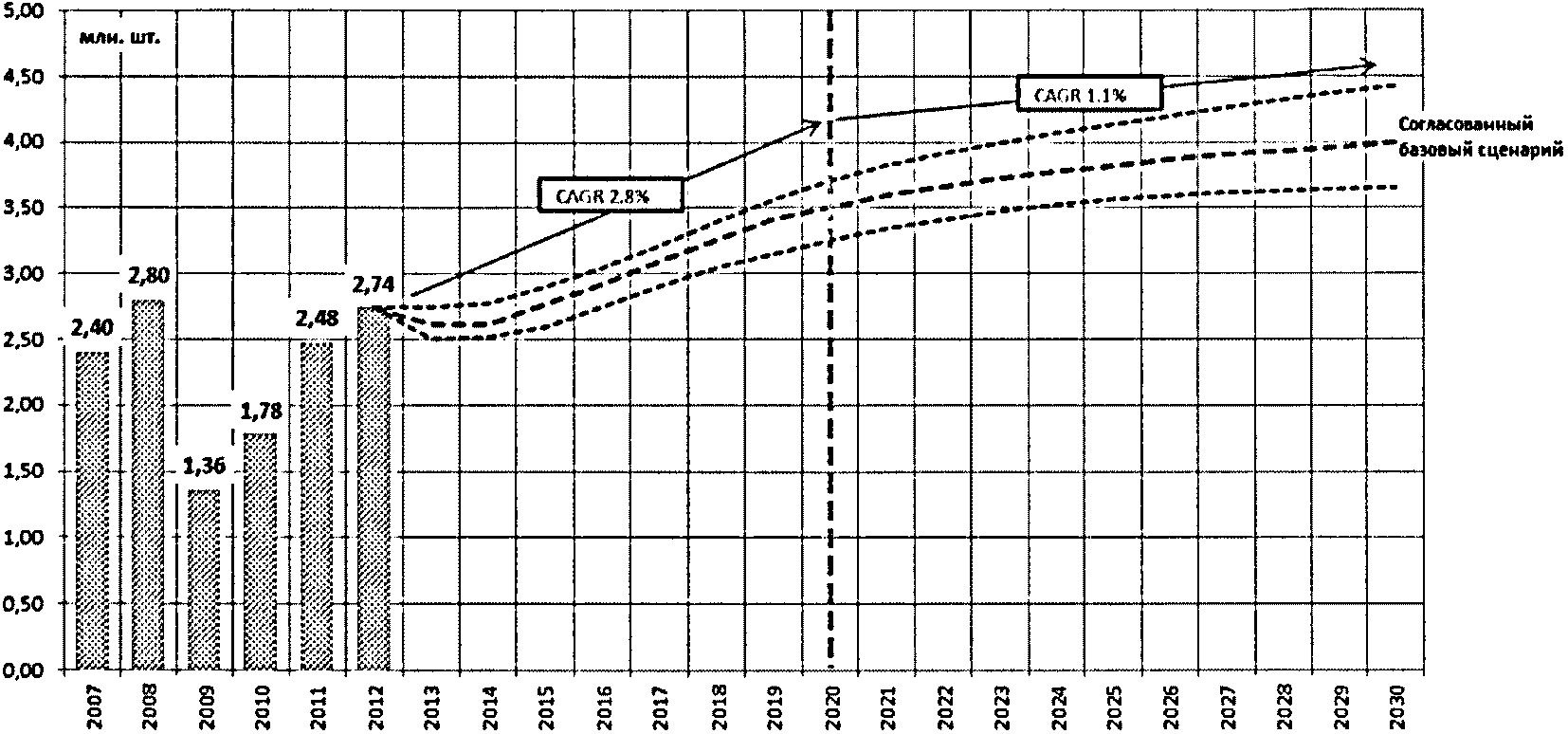

Сегмент легких коммерческих автомобилей

Рынок легких коммерческих автомобилей показал посткризный рост в 2010 - 2011 годах, и стабилизацию в 2012 году. Темпы роста продаж новых легких коммерческих автомобилей показывают отрицательную динамику с начала 2012 года. Автомобили российского производства занимают более двух третей рынка - 79%, при этом доля отечественных производителей падает в связи с введением экологических норм Евро-4 и переходом на производство продукции средней ценовой категории, где конкуренция значительно выше. Доля импорта новых автомобилей растет, несмотря на меры поддержки и стимулирования отечественных производителей. Наиболее перспективным и развивающимся классом является средний класс ЛКА полной массой от 2 до 2,5 тонн и грузоподъемностью от 1 до 3 тонн. Малый класс ЛКА только набирает обороты. Рынок подержанных автомобилей превышает рынок новых практически в два раза, что дает потенциал спроса для сегмента новых автомобилей, особенно в возрастной категории 3 - 5 лет.

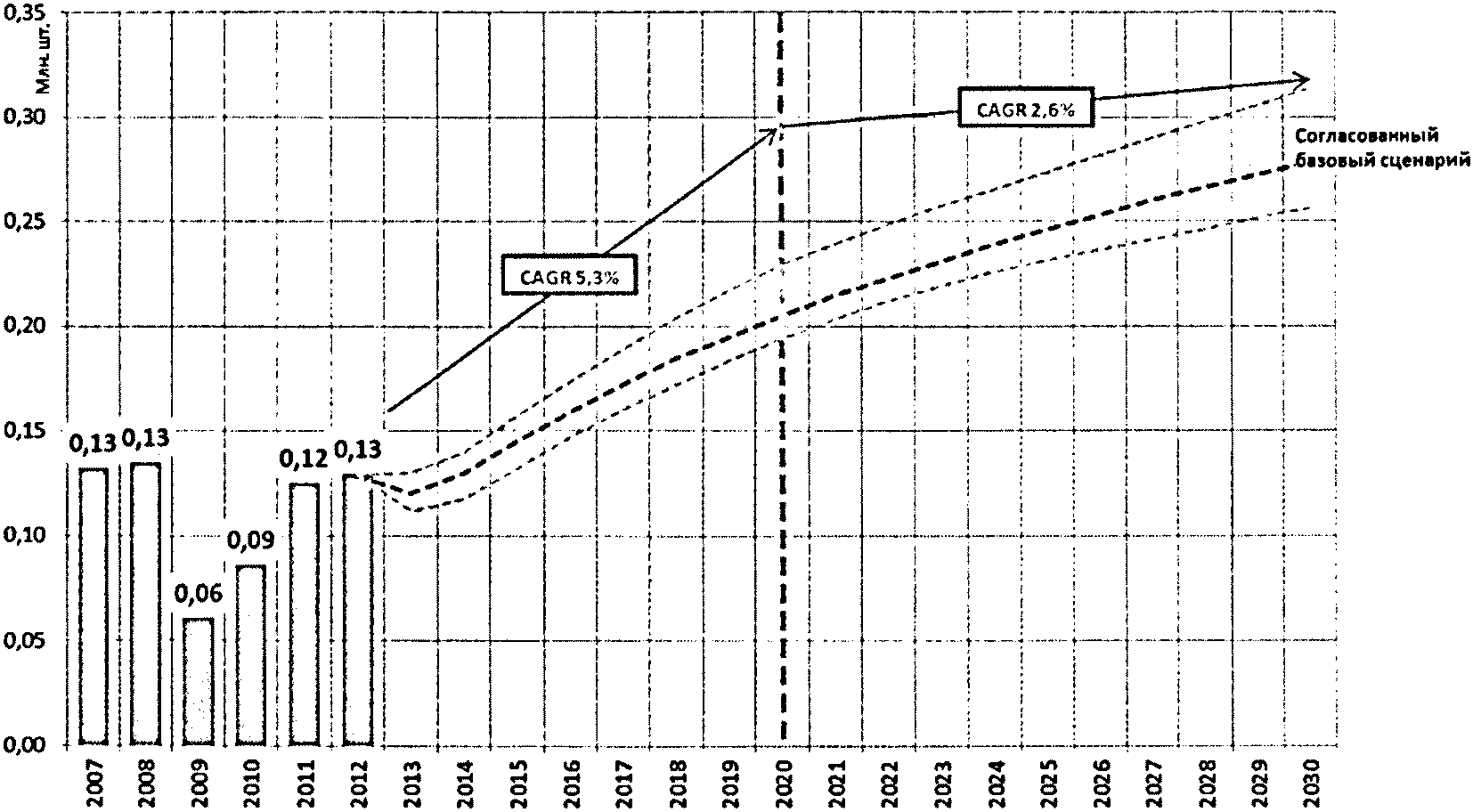

Рынок ЛКА в 2020 году прогнозируется на уровне 0.21 млн. шт. (рисунок 8).

Рисунок 9 - Консолидированный прогноз развития рынка

легких коммерческих автомобилей

В соответствие с методологией и сегментацией, использованными в ранее утвержденной Стратегии, скорректированный прогноз развития сегмента ЛКА приведен на рисунке 8А.

Рисунок 8А - Скорректированный прогноз развития рынка

легких коммерческих автомобилей, построенный на основе

методологии "по реализации" и ранее принятой сегментации

Сегмент грузовых автомобилей

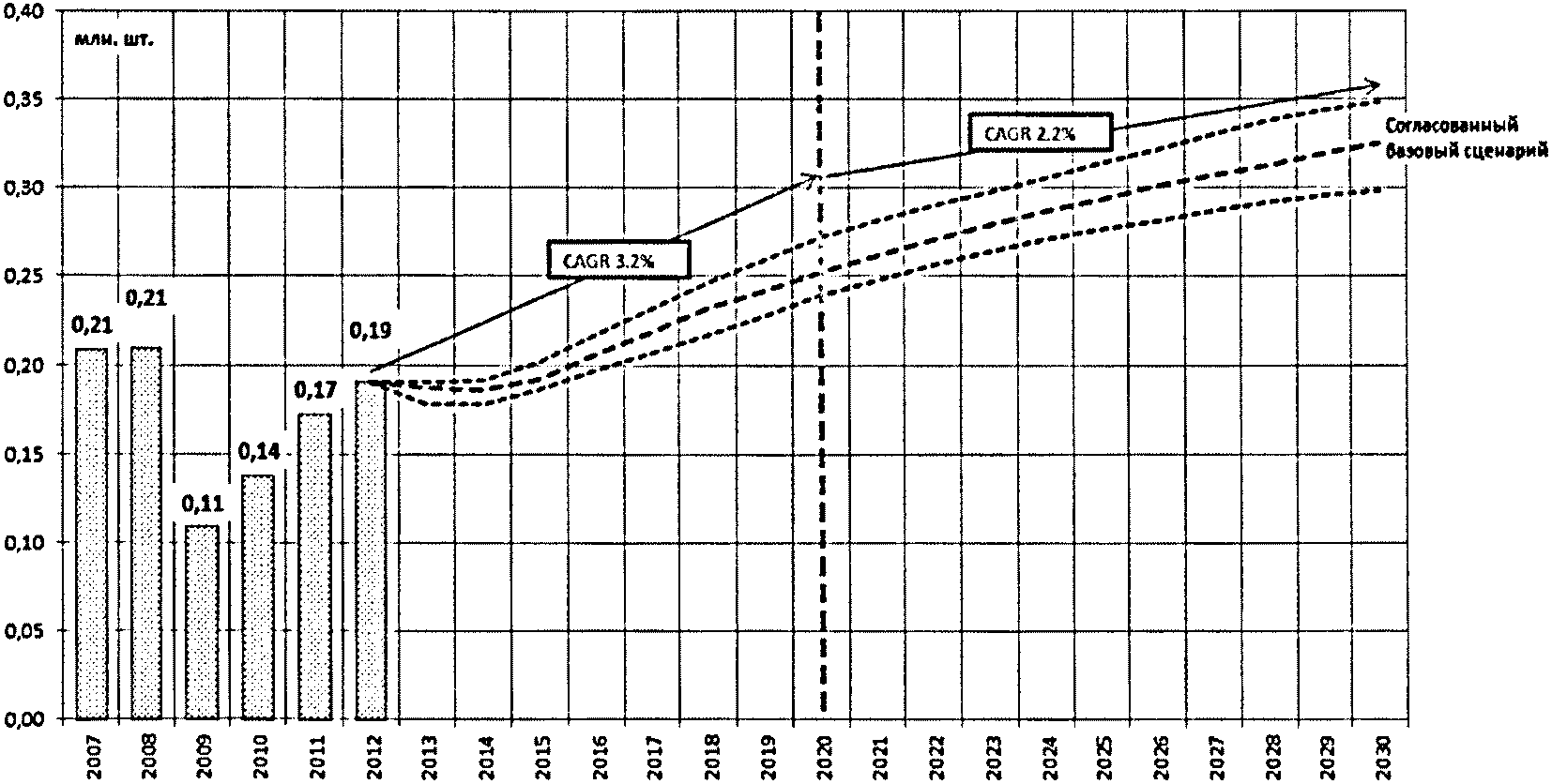

Доля рынка грузовых автомобилей в общем рынке стабильна на протяжении последних семи лет. Несмотря на рост продаж в абсолютных показателях до середины 2012 года, темпы прироста падают с января 2012 года. Особенностью рынка ГА является увеличивающаяся доля импорта новых автомобилей, которая составляет уже 44%. Доля отечественной сборки в данном сегменте соответствует 56%. Быстро растут продажи китайских производителей. Основной объем парка сосредоточен в возрастной категории 10+ лет, что негативно сказывается на экологической ситуации и безопасности дорожного движения.

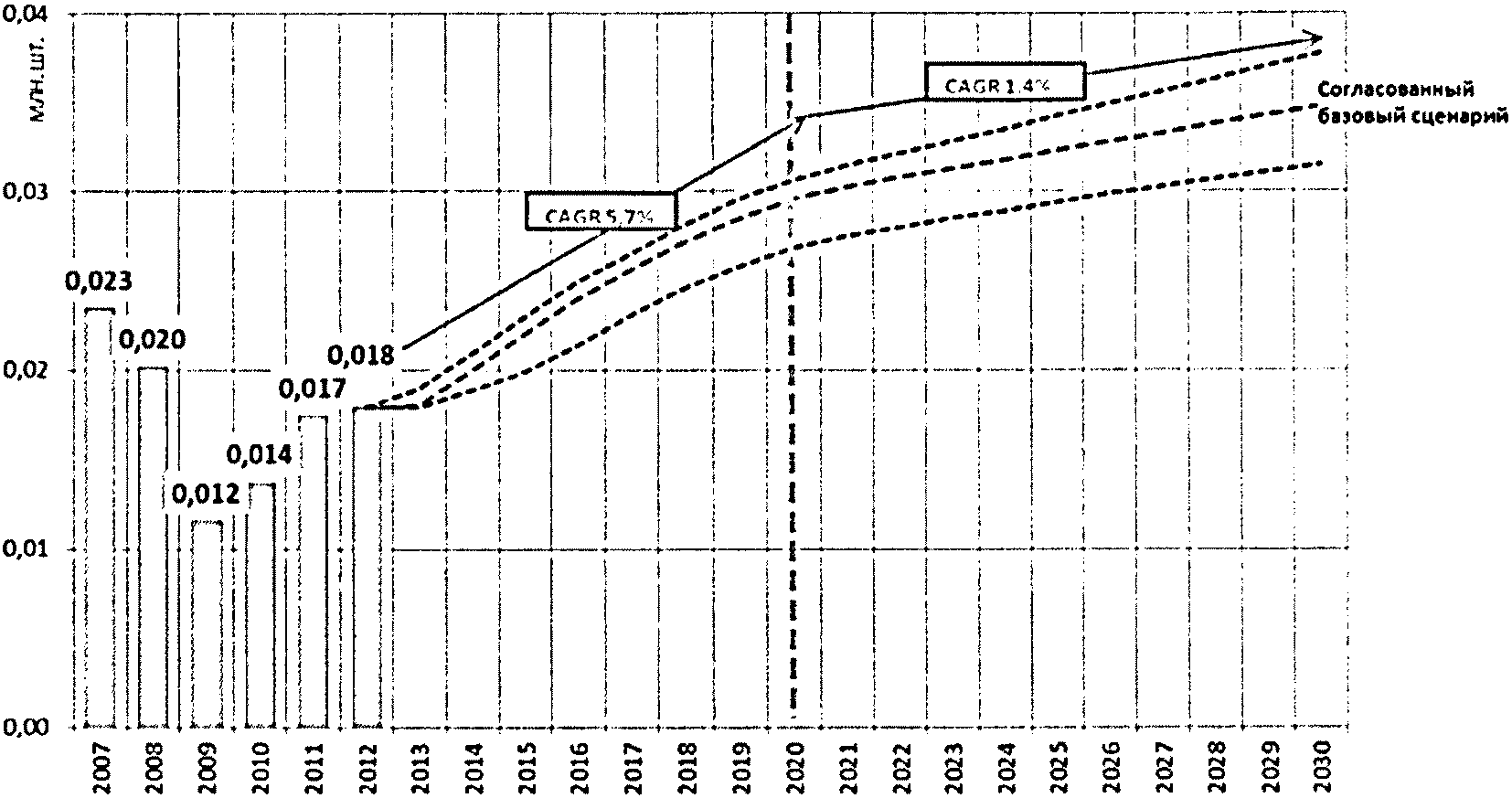

Рынок грузовых автомобилей в 2020 году прогнозируется на уровне 0,16 млн. шт. (рисунок 9).

Рисунок 10 - Консолидированный прогноз развития рынка

грузовых автомобилей

В соответствие с методологией и сегментацией, использованными в ранее утвержденной Стратегии, скорректированный прогноз развития сегмента ГА приведен на рисунке 9А.

Рисунок 9А - Скорректированный прогноз развития рынка

грузовых автомобилей, построенный на основе методологии

"по реализации" и ранее принятой сегментации

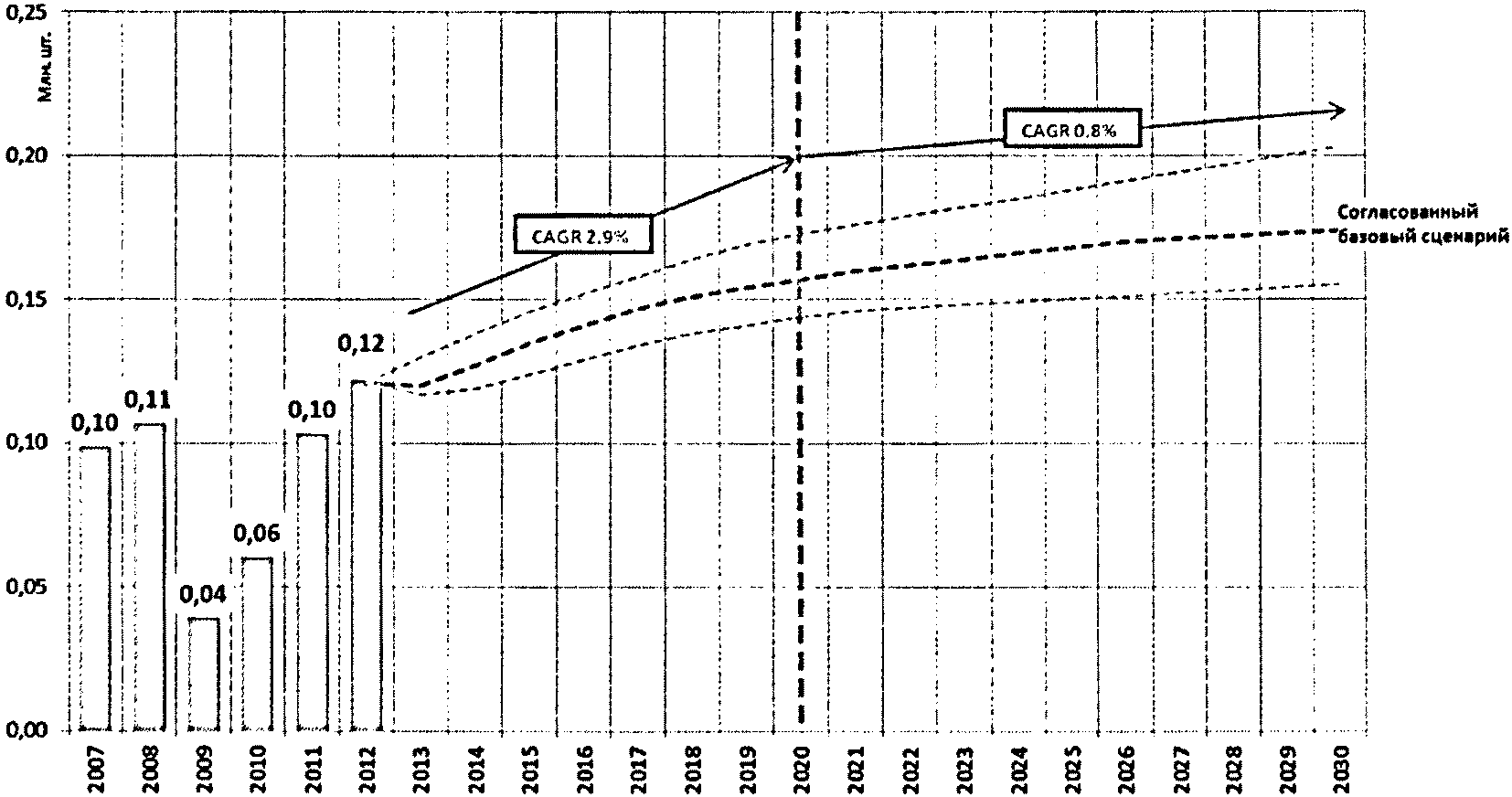

Сегмент автобусов

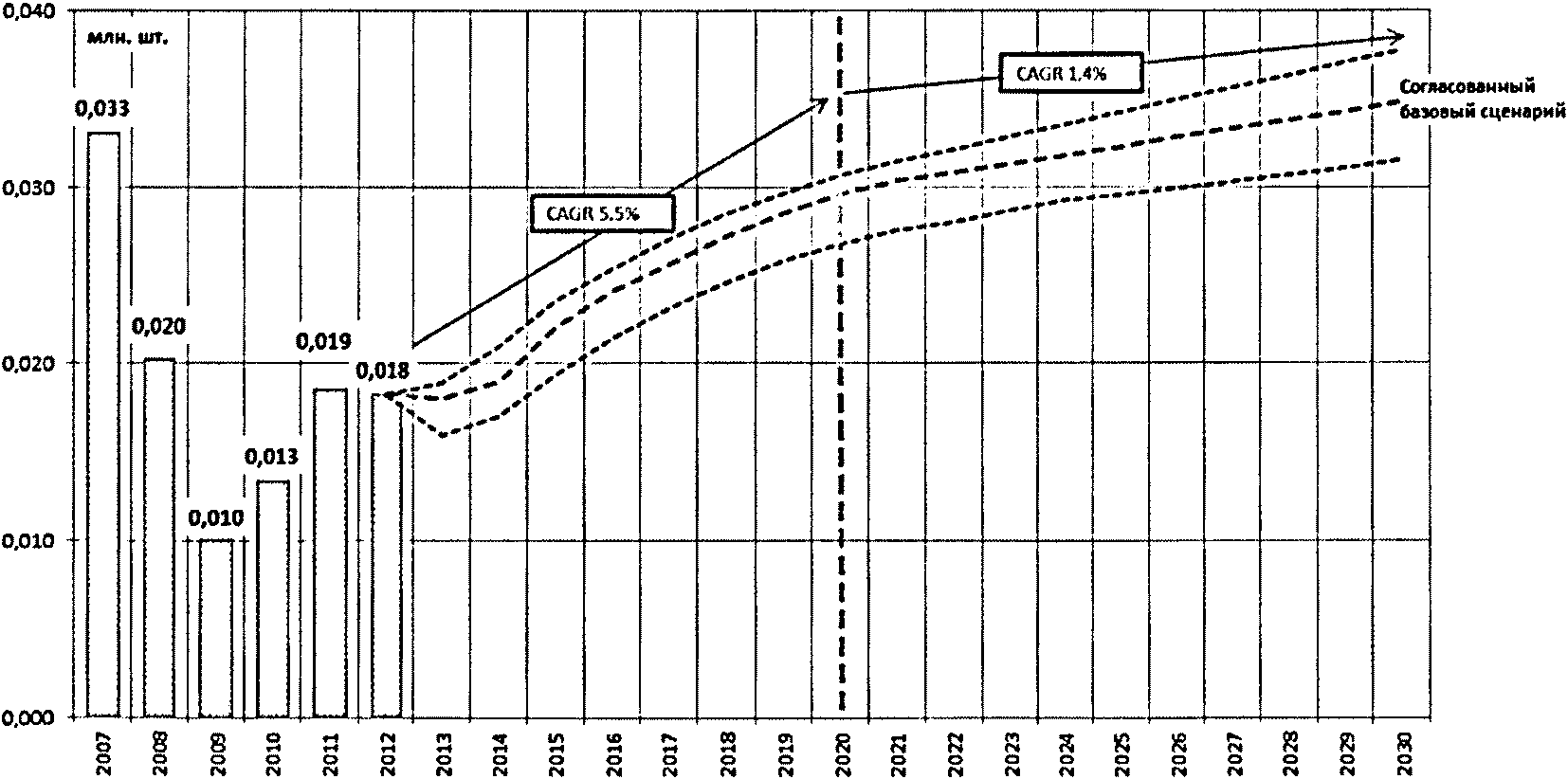

Рынок автобусов по итогам 2012 года занимает долю около 1% общего рынка, в абсолютных значениях - 18 тыс. шт. Рост рынка в 2010 - 2011 годах обеспечивался в основном за счет государственных программ и крупных региональных программ обновления автобусного парка. Продажи в 2012 года практически не выросли, а рынок автобусов в целом так и не достиг докризисного уровня. Доля отечественных автобусов в объеме рынка падает с 84% в 2007 году до 77% в 2012 году. Основные объемы рынка автобусов (более 47% на конец 2012 года) сосредоточены в классе "малый". Это объясняется децентрализацией пассажиропотоков, раздробленностью рынка, и нестабильной загрузкой маршрутов.

Рынок автобусов в 2020 году прогнозируется на уровне 0,03 млн. шт. (рисунок 10).

Рисунок 11 - Консолидированный прогноз развития

рынка автобусов

В соответствие с методологией и сегментацией, использованными в ранее утвержденной Стратегии, скорректированный прогноз развития сегмента АБ приведен на рисунке 10А.

Рисунок 10А - Скорректированный прогноз развития

рынка автобусов, построенный на основе методологии

"по реализации" и ранее принятой сегментации

3.2. Анализ текущей ситуации в автомобильной промышленности

3.2.1. Основные характеристики и показатели деятельности

автомобильной промышленности

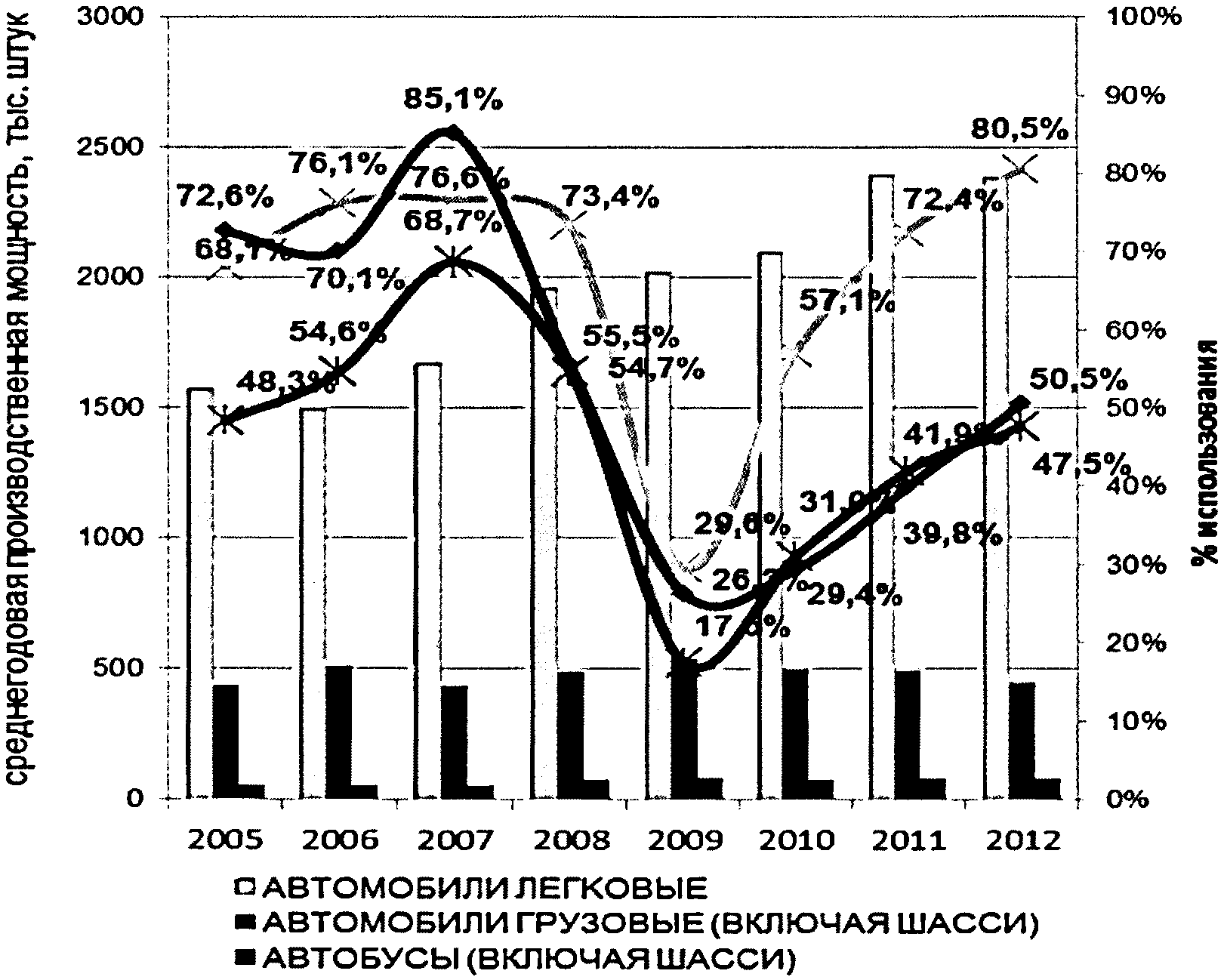

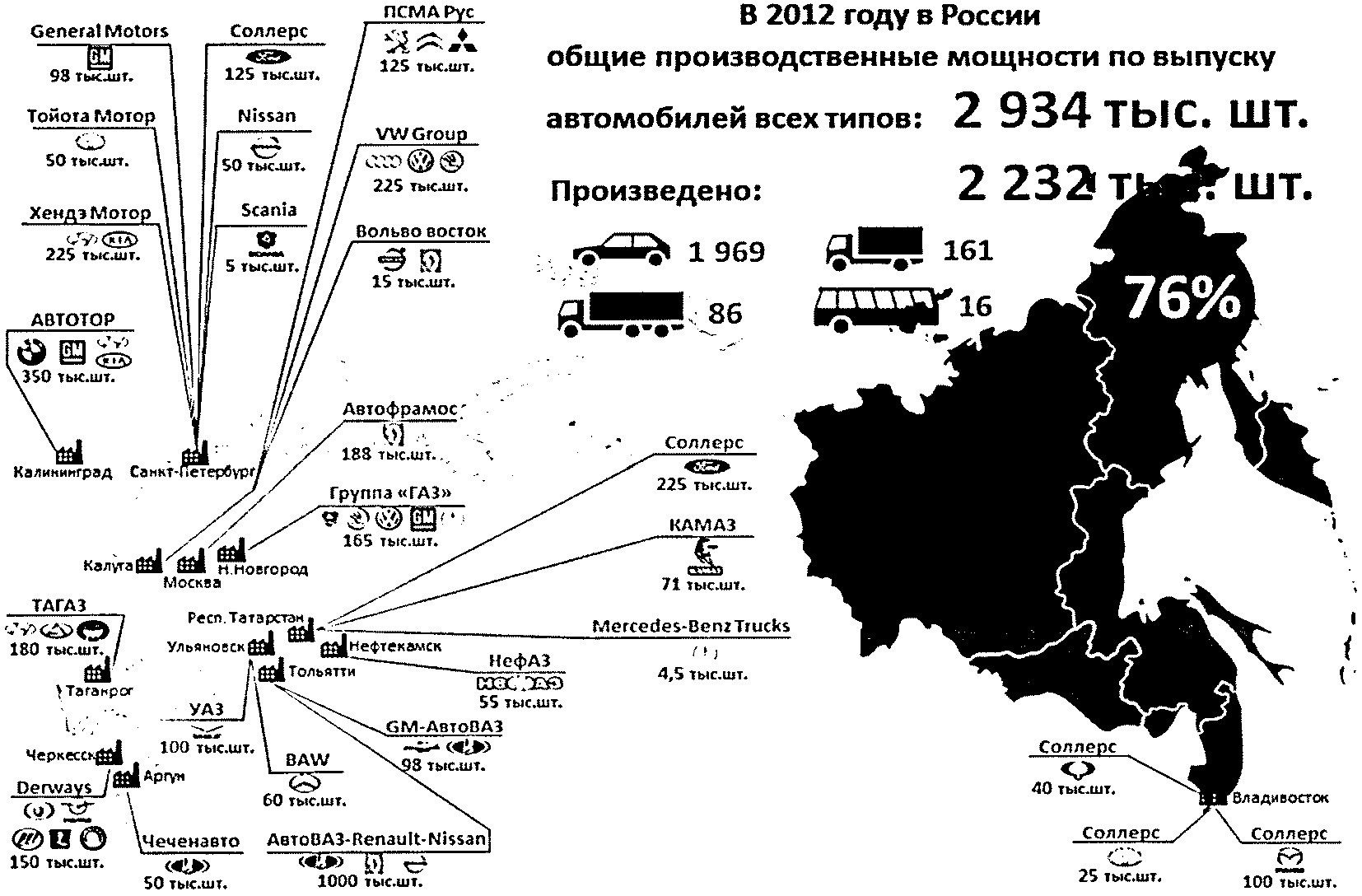

Общие производственные мощности по выпуску автомобилей всех типов на начало 2012 года составляли 2934,66 тыс. шт. в год против 1993,34 тыс. шт. в год на начало 2003 года, т.е. выросли более чем в 1,47 раза (рисунок 11).

Рисунок 12 - Динамика развития производственных мощностей

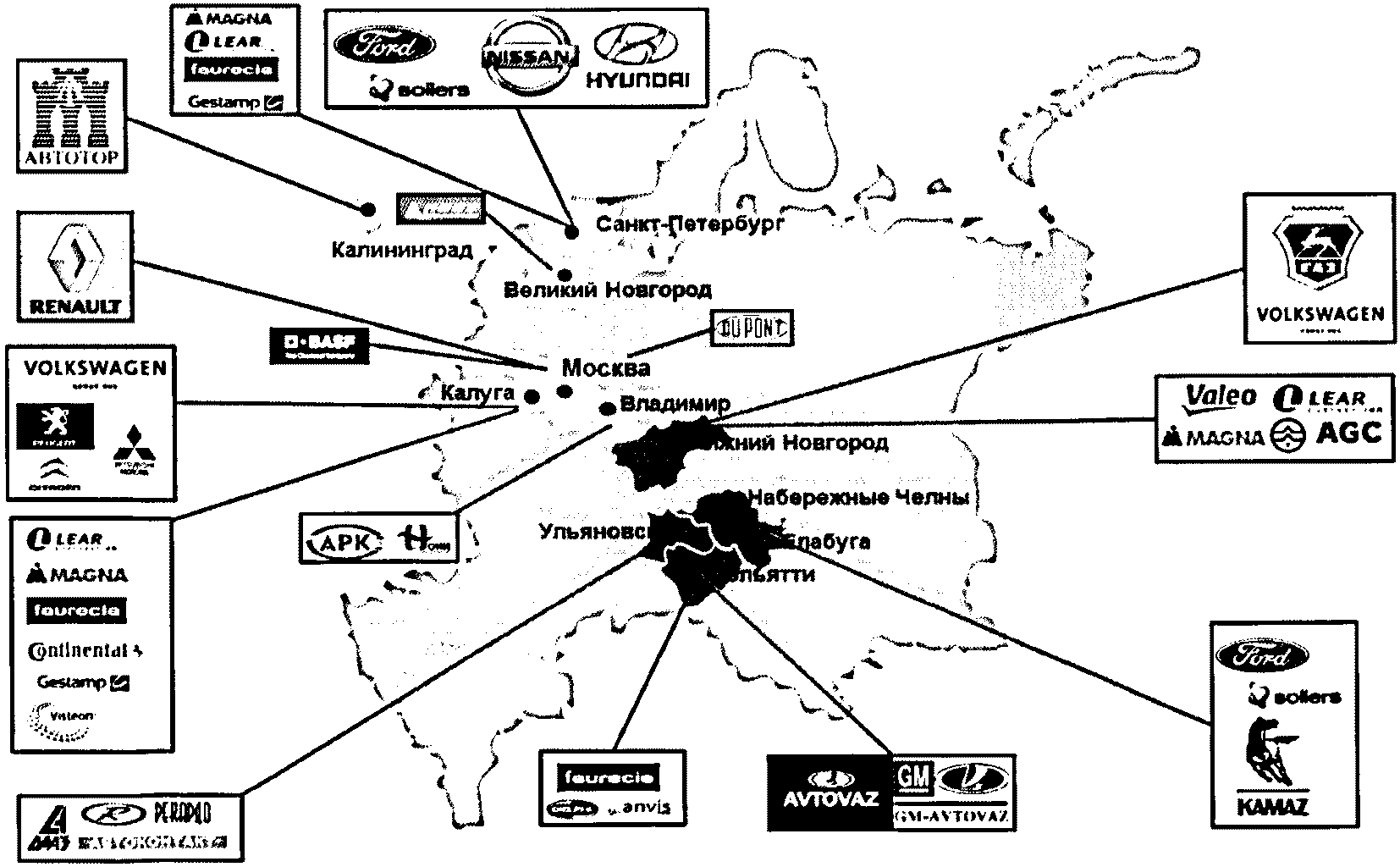

Кластерное распределение созданных (заявленных производителями) уровней производственных мощностей заводов и фактический объем производства в 2012 году представлены на рисунке 12.

Рисунок 13 - Размещение основных

автопроизводителей и производителей автокомпонентов

на территории Российской Федерации

Из анализа динамики изменения производственных мощностей по сегментам автомобилестроения следует, что, несмотря на достижение показателей по производству продукции докризисных значений, производственные мощности остаются недозагруженными, что свидетельствует о потенциале удовлетворения потребности (даже в случае реализации оптимистических сценариев роста) внутреннего рынка за счет собственного производства.

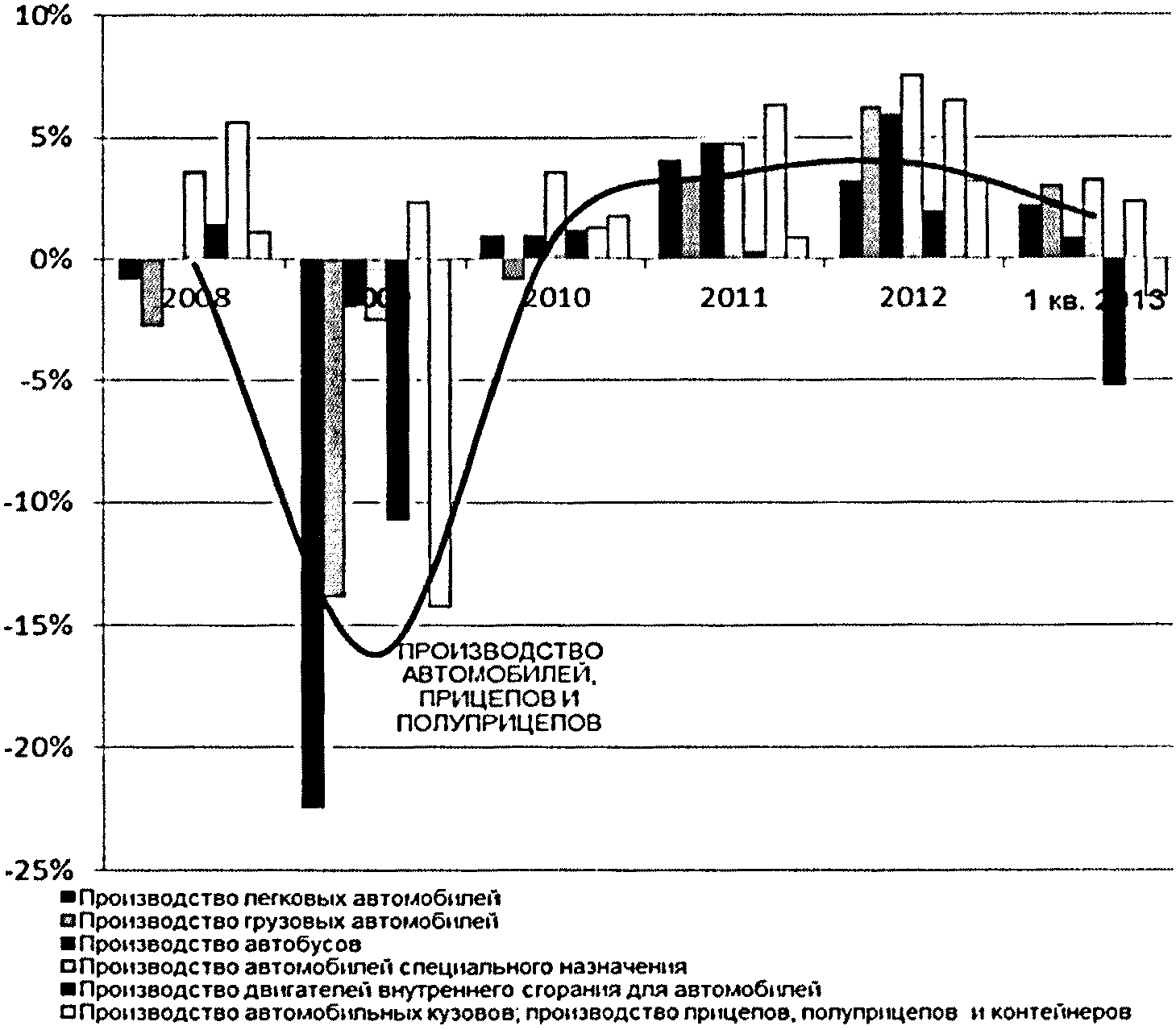

Несмотря на недозагруженность, финансовые результаты деятельности предприятий автомобильной промышленности (рисунок 13) свидетельствуют о практически безубыточной хозяйственной деятельности компаний, за исключением 2009 года, на который пришелся "пик" экономического кризиса.

Рисунок 14 - Динамика рентабельности деятельности крупных

и средних организаций (без учета организаций с численностью

менее 15 чел.) по видам экономической деятельности

за период 2008 года - март 2013 года (по валовой

прибыли до налогообложения)

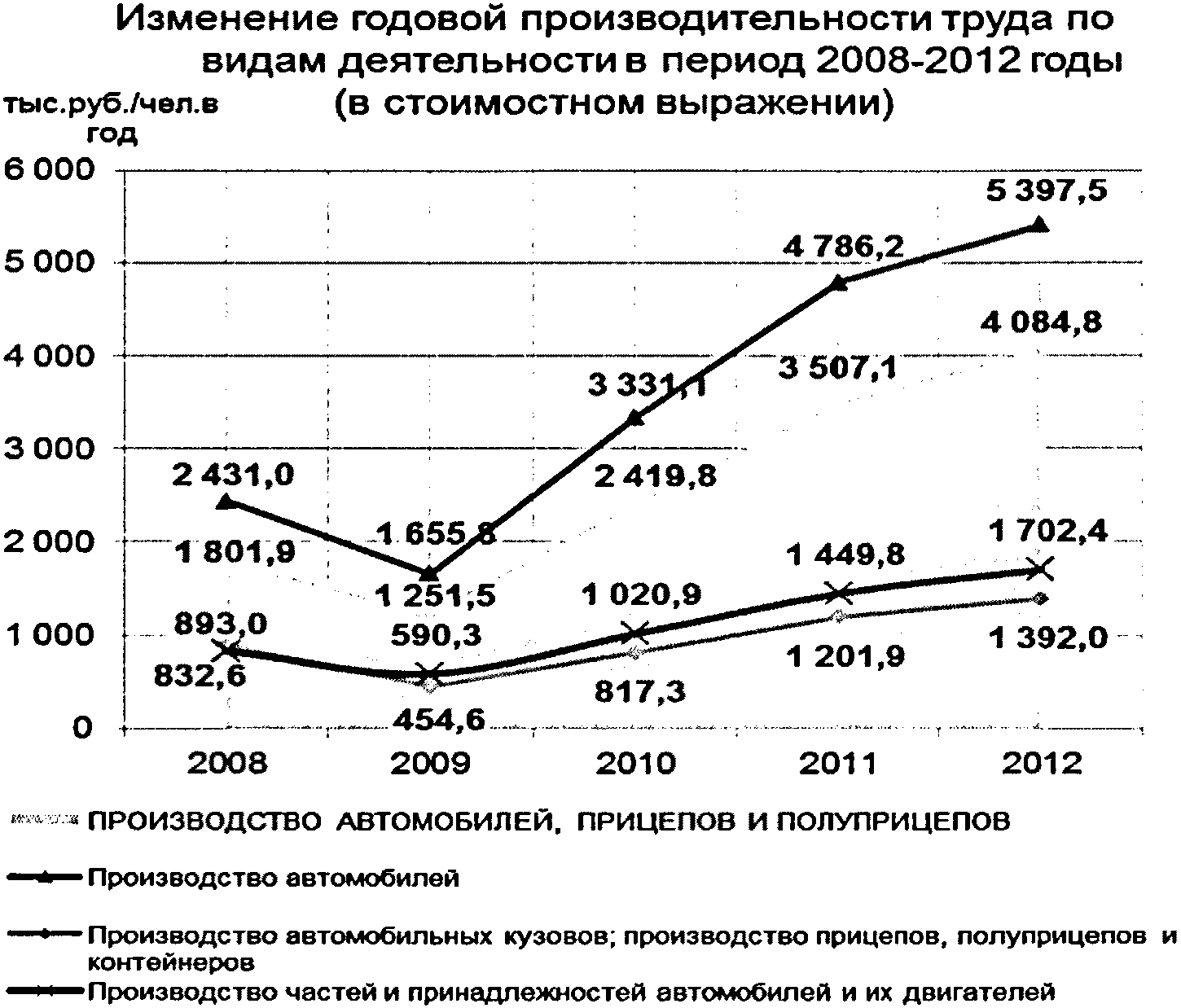

Рост доли материальных затрат (с 70% в 2009 году до 81,5% в 2011 году) сопровождался высокими темпами роста производительности труда в отрасли (в 2,2 раза в производстве автомобилей, в 2 раза - в производстве их частей и принадлежностей в 1,6 раза - в производстве кузовов, прицепов и контейнеров (рисунок 14). При этом негативным фактором для целей Стратегии является увеличение доли материальных затрат на приобретение импортируемых сырья, материалов и компонентов.

Рисунок 15 - Динамика изменения годовой производительности

труда по видам экономической деятельности в период 2008 -

2012 годов в стоимостном выражении (тыс. руб./чел. в год)

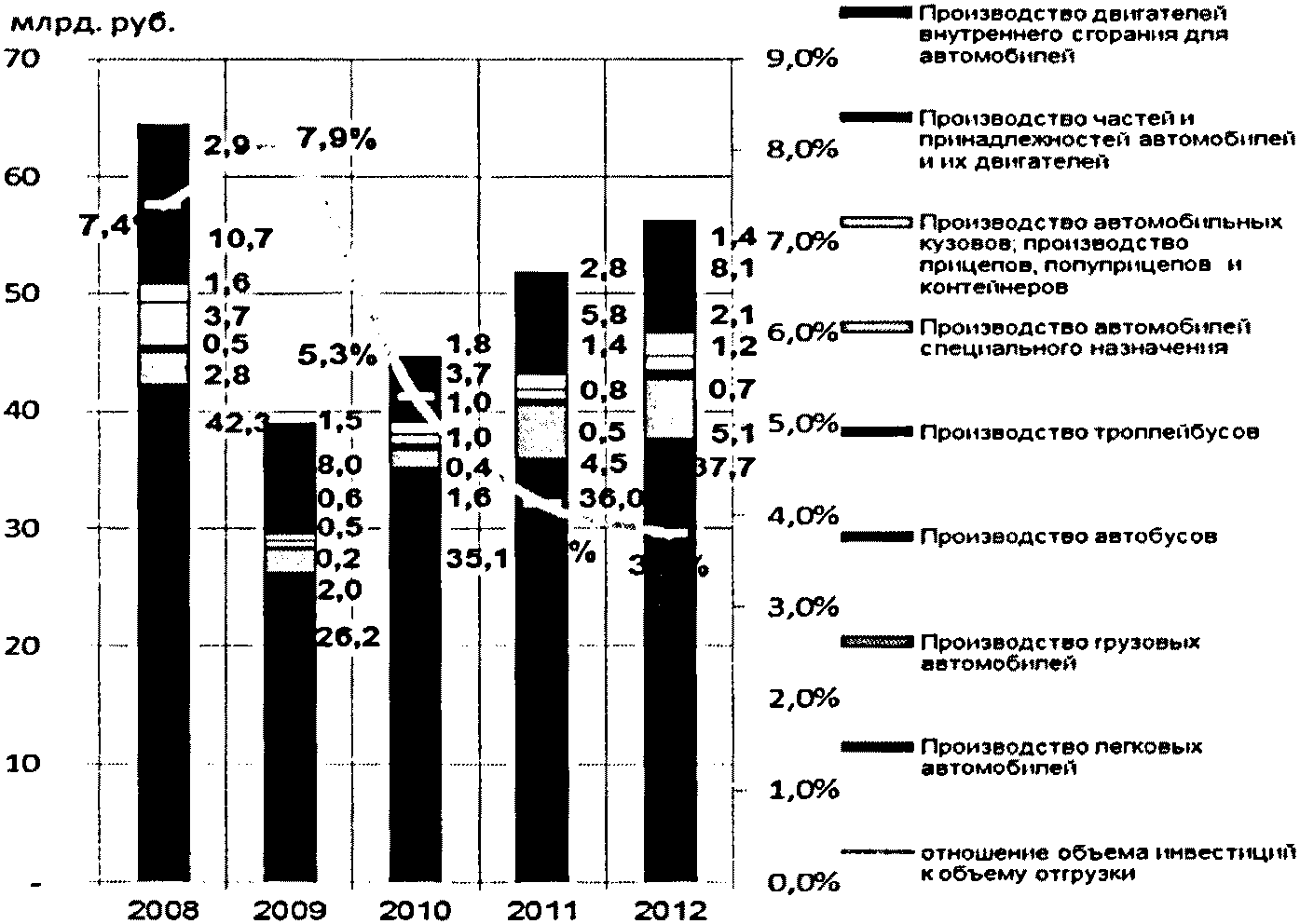

Динамика изменения структуры инвестиций в основной капитал по отрасли (рисунок 15) показывает, что наибольшую инвестиционную привлекательность имеет производство легковых автомобилей. За период посткризисного восстановления наблюдается равномерный прирост инвестиций в вышеуказанный сегмент, что фактически иллюстрирует развитие режима "промышленной сборки". Инвестиции в производство грузовых автомобилей стали расти в 2011 - 2012 годах (4,5 и 5,06 млрд. рублей соответственно).

Одновременно с тенденцией увеличения инвестиций в основной капитал в абсолютных показателях (в 2012 году объем достиг 56,2 млрд. руб.), доля инвестиций в автомобильную промышленность в общем объеме инвестиций по России снижается.

В относительных показателях объем инвестиций в основной капитал (к объему реализации) в целом по отрасли, оставаясь в общемировом тренде (около 3,5 - 4% от объема реализации продукции), имеет отрицательную динамику.

Рисунок 16 - Динамика структуры инвестиций в основной

капитал по видам экономической деятельности "производство

автомобилей, прицепов и полуприцепов" в период

2008 - 2012 годов

Структура владения и параметры основных

производственных проектов

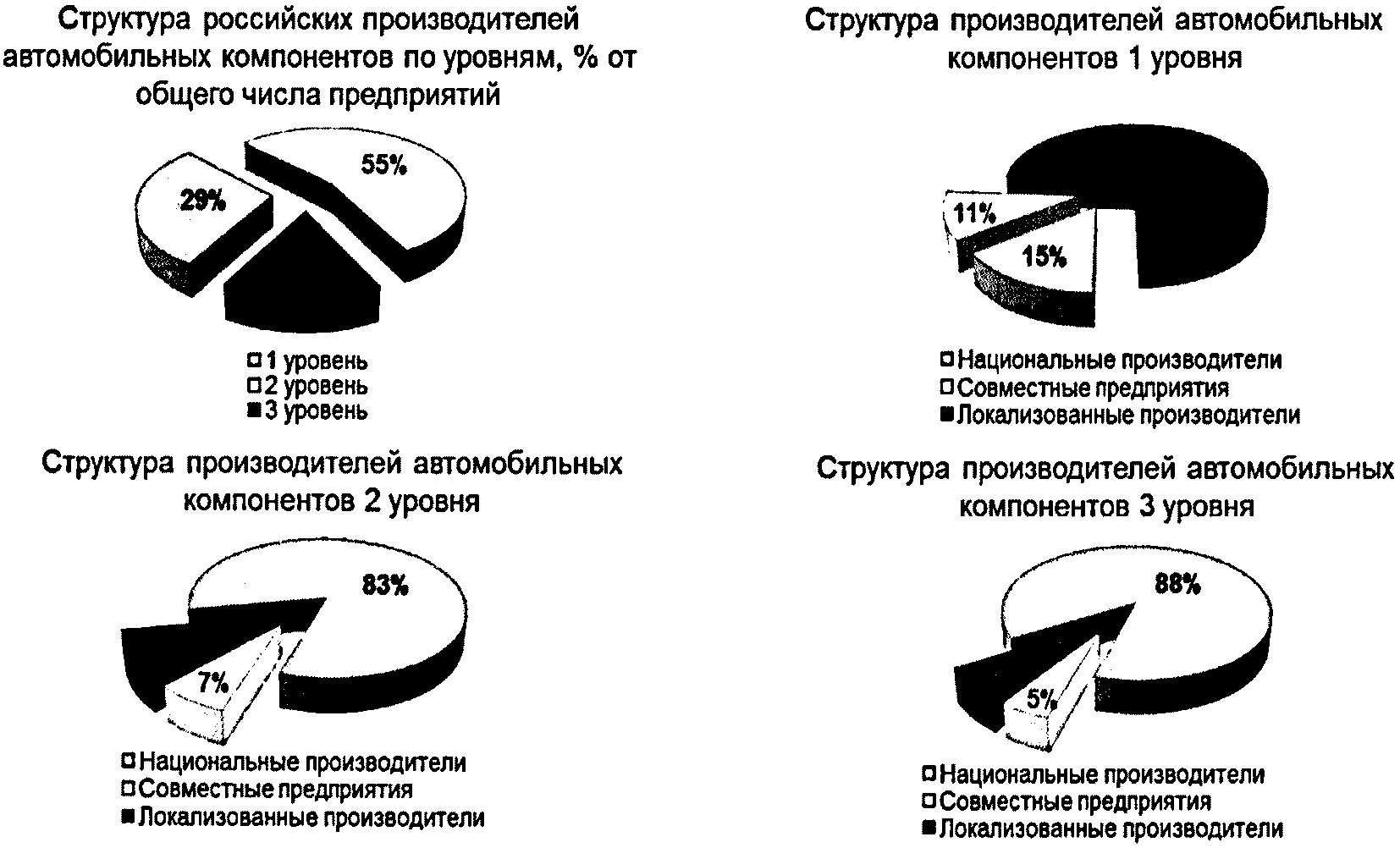

По состоянию на конец 2011 года в России функционировало 430 крупных и средних организаций - юридических лиц, осуществляющих экономическую деятельность в области "производство автомобилей, прицепов и полуприцепов", большая часть которых занималась производством автомобильных компонентов (55,8% общего числа организаций) и производством автомобилей (34,1%).

Доля участия коммерческих организаций в уставном капитале юридических лиц, функционирующих в сфере производства автомобилей, прицепов и полуприцепов значительно превалирует над долей участия органов государственной власти всех уровней (78,9% и 5,1% соответственно). В то же время доля физических лиц в распределении уставного капитала не превышает 3% от совокупного уставного фонда. Значительная доля участия в уставном капитале предприятий автомобилестроения некоммерческих организацией (8,6%) обусловлена фактом внесения государственного пакета акций ряда предприятий отрасли в имущество Государственной корпорации "Ростехнологии".

В настоящее время Государственная корпорация "Ростехнологии" является участником (36,36%) созданной в 2013 году компании "Alliance Rostec Auto B.V.", имеющей наибольшую долю (74,51%) в уставном капитале Открытого Акционерного Общества (далее - ОАО) "АВТОВАЗ"; доля государства (Министерство имущественных отношений Самарской области) составляет 0,22% уставного капитала.

Государственная корпорация "Ростехнологии" также является участником ОАО "КАМАЗ", имеющим наибольшую долю в его уставном капитале (49,9%) наряду с контролируемой ОАО "Сбербанк России" компанией AVTOINVEST LIMITED (24,53% уставного капитала) и автомобильным концерном DAIMLER AG (11% уставного капитала). Прямое участие государства в уставном капитале ОАО "КАМАЗ" отсутствует.

В течение последних четырех лет, ОАО "КАМАЗ" создал четыре совместных промышленных предприятий (далее - СП) с ведущими зарубежными производителями автокомпонентов, таких как ZF KAMA (коробки передач), Cummins KAMA (двигатели), KNORR BREMSE KAMA (тормозные системы) и Федерал Могул Набережные Челны (части цилиндропоршневой группы).

В марте 2010 году ОАО "КАМАЗ", CNH Global NV и Parto из FIAT Group, подписали соглашение о создании совместного предприятия по производству сельскохозяйственной и строительной техники. Доли в CNH-KAMAZ Industrial BV распределены между партнерами на паритетных началах. В сентябре 2011 года ОАО "КАМАЗ" и Marcopolo SA подписали соглашение о создании совместного предприятия для производства и сбыта автобусов Marcopolo. Это совместное предприятие планирует произвести 3000 автобусов в год и выйти на проектную мощность к 2016 году. ОАО "КАМАЗ" с 2014 года планирует начать поставки грузовиков, отвечающих требованиям экологического класса Евро-5. Компания сотрудничает с 600 поставщиками в России, СНГ и других зарубежных стран и России, 120 производителями автомобилей специального назначения.

Кроме общеизвестных производственных предприятий было построено 8 новых заводов, где автопроизводители реализуют проекты по созданию новых производств. В числе ключевых проектов следует отметить следующие:

- совместное предприятие Форд-Соллерс, которое объединило в июне 2011 года производственные мощности заводов "Ford-Sollers Набережные Челны", "Ford-Sollers Елабуга" и "Ford-Sollers Всеволожск", доведя их до уровня 350 тыс. автомобилей в год с примерным объемом инвестиций в 1 200 млн. долл. США;

- консорциум общество с ограниченно ответственностью (далее - ООО) "Дженерал Моторз Авто" и ЗАО "Джи Эм-Автоваз", перечень моделей которого насчитывает 19 моделей марок Chevrolet, Cadillac и Opel;

- СП MAZDA SOLLERS Manufacturing Rus с объемом инвестиций 10 млрд. руб. и количеством сотрудников 3000 человек;

- расширение производства полного цикла на производственных мощностях РСМА Rus - СП концерна PSA Peugeot Citroen и Mitsubishi Motors Corporation в Калужской области;

- развитие производства автомобилей Volkswagen в Калужской области и контрактной сборки Volkswagen и Skoda на заводе ГАЗ в Нижнем Новгороде с объемом инвестиций в производство до 200 миллионов евро. К 2015 году запланировано увеличение мощностей до 200 - 225 тыс. шт. в год.

Идет наращивание производства на действующих сборочных предприятиях отрасли.

Так, завод Автофрамос в Москве в 2012 году довел мощности до 188 тыс. шт./год, выпустив 168 тыс. шт./год. Дальнейший рост мощностей в Москве ограничен используемой территорией.

В Санкт-Петербурге совокупные мощности компаний Хендэ Мотор Мануфактуринг Рус, Тойота Мотор Мануфэкчуринг Россия и Ниссан Мэнуфэкчуринг Рус в сумме уже составляют более 350 тыс. шт./год.

На Дальнем Востоке Соллерс в рамках "Соллерс Дальний Восток" увеличил выпуск автомобилей SsangYong, который в 2012 году составил 32,8 тыс. шт.

Автотор выпустил за 2012 год 249,64 тыс. шт., или на 12% больше, чем в 2011 году. В настоящее время идет проработка проекта по созданию на новой площадке дополнительных производственных мощностей на 250 тыс. автомобилей в год, первая очередь - на 150 тыс. шт./год к 2016 году; вторая очередь - еще на 100 тыс. шт./год к 2018 году.

Созданное в Карачаево-Черкессии предприятие Дервейс ведет сборку китайских легковых автомобилей. Его производственные мощности в 2012 году были загружены 93,3% при объеме выпуска 46,6 тыс. шт. Кроме того, с 2011 года китайские автомобили собирает созданное в Московской обл. предприятие ИМС, за 2012 год было собрано 23904 шт.

Производство ТагАЗ в Ростовской области, работающее вне режимов "промышленной сборки", на данный момент находится под реструктуризацией.

Производители борются за снижение расходов, реструктурируют бизнес-процессы, интенсифицируют научно-исследовательские и опытно-конструкторские разработки, расширяют портфель производимой продукции, объединяют платформы, применяя модульный принцип и унификацию компонентов, внедряют программы по снижению издержек при закупке компонентов и комплектующих (например, ОАО "АВТОВАЗ" и альянс Renault-Nissan объявили о создании единой закупочной компании для своих предприятий в России), повышают качество своей продукции (за последние два года качество комплектующих изделий ОАО "АВТОВАЗ" повысилось в 10 раз).

Данные по производству автотранспортных средств в России представлены в таблицах 1 - 3.

Таблица 1 - Производство легковых автомобилей в Российской

Федерации (штук) в 2001 - 2012 годах

Компании, собирающие в России

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

отечественные модели

АвтоВАЗ

767307

703040

699889

717985

721492

765627

735897

801563

294737

545450

561669

535398

Автозавод "ГАЗ"

80692

65648

56980

65870

51765

51688

39003

20219

8

УАЗ

35302

33648

32748

31136

29267

28654

31869

30953

14811

24716

30394

32469

ЗМА-КамАЗ + СеАЗ

56563

58178

60018

60358

43335

16424

4901

1291

ИжАвто

31745

65751

78497

82095

42590

28544

21908

20922

4257

5589

62613

46634

ДжиЭм-АвтоВАЗ (Шеви-Нива)

323

21839

57704

49727

47066

54203

54647

23105

36761

55403

62979

Прочие

43715

43258

28143

19473

23266

6926

1960

1459

903

3976

7400

8911

Всего, отечественных моделей

1015324

969846

978114

1034621

961442

944929

889741

931054

337821

616492

717479

686391

зарубежные модели

Автотор

4913

5713

8415

14525

16219

39853

106368

108458

60338

170211

222081

249635

ТагАЗ

1744

2490

5896

30000

42451

48397

72326

100130

26563

26918

26384

17740

Автофрамос

149

1342

477

10335

51179

72110

72718

49651

86848

142304

168099

Форд Мотор Компании

2474

16261

29700

33047

62409

69088

64967

41367

80390

98807

107724

Соллерс - Наб. Челны

4567

21804

35705

4777

9585

16506

Форд-Соллерс

649

6992

Соллерс - Дальний восток

13662

25127

35881

ИжАвто

592

3751

24213

49490

38395

5701

2478

АК "ДерВейс"

164

132

759

1506

7122

844

11713

31503

46646

АвтоВАЗ (Largus)

16764

ИМС (Great Wall, Hover Н5)

18622

23904

Дженерал Моторз Авто

273

5668

41157

7967

29355

62555

94000

Тойота Мотор Мнф. Россия

6416

8310

15892

14131

34874

Хендэ Мотор Мнф. Рус

138987

197000

Ниссан мануфактуринг

3923

24422

43000

43457

Фольксваген Рус

1198

62331

48436

91236

138166

179554

ПСМА Рус

24682

43263

39921

Прочие

83

1013

5218

2424

2298

5065

1

Всего, зарубежных моделей

6657

10826

31914

75458

108215

232663

404776

539823

260175

589989

1024564

1262191

ИТОГО:

1021981

980672

1010028

1110079

1069657

1177592

1294517

1470877

597996

1206441

1742043

1948582

Всего зарубежных моделей в общем объеме, %

0,65

1,10

3,16

6,80

10,12

19,76

31,27

36,70

43,51

48,90

58,81

64,77

Таблица 2 - Производство грузовых автомобилей в Российской

Федерации (штук) в 2001 - 2012 годах

Компании, собирающие в России

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

- отечественные модели

ВАЗИнтерсервис

2841

2673

3253

2954

3569

3379

2789

2307

1336

3025

3113

3610

ИжАвто

16200

12485

15717

13810

7220

12267

7404

4873

1016

1338

5241

3755

УАЗ (вкл. УАЗ-спецавтомобили)

17270

16934

22596

18544

19497

19790

22038

24411

10140

17667

23892

24253

Автозавод "ГАЗ"

89203

100258

108324

117228

126288

144236

159613

132699

39265

70283

90705

88517

АМО ЗИЛ (вкл. Петровский з-д с 2011)

16235

11810

13061

12763

6943

6365

9323

4563

2239

1106

1202

1154

АМУР

1009

561

348

286

965

658

1189

406

192

186

174

8

АЗ "Урал"

9546

8589

5994

6826

7283

9420

14764

14176

6557

10062

10752

6494

КамАЗ

22426

20055

24228

29243

31988

42851

52847

51006

23062

32172

45231

47221

БЗКТ

67

24

27

40

55

92

344

569

88

106

103

126

Русич-КЗКТ

220

34

32

26

11

35

18

14

7

4

Прочие

1343

619

410

589

329

658

660

721

86

222

Всего, отечественных моделей

176 360

174 042

193 990

202 309

204 147

239 751

270 989

235 742

83 988

136 171

180 413

175 138

- зарубежные модели

ТагАЗ+ РЗГА/Эч Ти Авто

2311

7162

11461

5805

1683

1053

3271

1378

Форд-Соллерс, Елабуга

11019

Соллерс, Елабуга (Фиат)

905

5569

3820

10987

7400

986

Соллерс-Исудзу, Ульяновск, Елабуга

479

2604

5400

780

1746

989

1567

Ивеко-АМТ

114

74

83

90

121

179

370

372

334

475

959

1027

АМУР

109

120

259

722

894

101

ВТС + Вольво-Восток

210

362

397

506

379

278

1489

5067

6252

Скания-Питер

2

363

1098

1288

Мерседес-Бенц Тракс Восток

15

1188

2479

ФУЗО-КамАЗ Тракс Рус

513

1427

2206

БАУ-Мотор Корп.

290

1365

2073

Прочие

813

128

57

565

1670

222

209

10

394

643

Всего, зарубежных моделей

114

74

896

537

2 971

9 041

18 238

18 641

7 207

16 941

23 158

30 918

ИТОГО:

176 474

174 116

194 886

202 846

207 117

248 792

289 227

254 383

91 195

153 112

203 571

206 056

Всего зарубежных моделей в общем объеме, %

>0,06

>0,04

0,46

0,26

1,43

3,63

6,31

7,33

7,90

11,06

11,38

15,00

Таблица 3 - Производство автобусов в Российской Федерации

за 2001 - 2012 годах, тыс. штук

Компании, собирающие автомобили в России

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

- отечественные модели

ПАЗ

10,27

10,36

11,32

12,11

13,72

14,22

14,93

13,76

7,26

8,60

10,03

11,52

КАвЗ

1,82

1,24

1,61

2,07

2,23

3,43

4,08

1,50

0,53

0,63

0,90

0,70

Ликинский автобус

1,54

1,56

1,67

1,84

2,48

3,00

2,89

2,22

1,08

1,23

2,27

2,00

ГолАЗ

0,09

0,11

0,21

0,29

0,32

0,34

0,13

0,20

0,23

0,11

УАЗ

18,52

18,90

21,55

17,04

20,08

15,40

18,26

16,82

7,68

12,84

9,60

13,71

Автозавод "ГАЗ"

21,60

32,23

37,58

39,79

37,09

41,51

38,61

22,91

11,81

13,34

8,69

15,45

АЗ "Урал"

0,46

0,48

0,52

0,53

0,40

0,53

0,99

0,98

0,27

0,60

0,88

0,53

НефАЗ

0,32

0,48

0,73

0,97

1,16

1,41

1,31

1,11

0,71

0,87

0,53

0,74

Тушино-Авто

0,59

0,68

0,54

0,66

0,36

0,18

0,45

0,64

0,23

0,11

Волжанин

0,25

0,30

0,16

0,15

0,20

0,32

0,29

0,29

0,30

0,34

0,42

0,66

Мичуринский автобус

0,38

0,36

0,25

0,19

0,03

0,09

0,16

0,07

0,02

0,03

0,01

Прочие

0,29

0,17

0,09

0,07

0,07

0,10

0,04

0,02

0,11

0,09

0,09

0,01

Всего, отечественных моделей

56,04

66,76

76,11

75,53

78,03

80,48

82,33

60,66

30,13

38,88

33,65

45,43

- зарубежные модели

Скания-Питер

0,03

0,09

0,15

0,19

0,24

0,13

0,07

0,03

0,01

Автозавод "ГАЗ"

0,67

0,24

ГолАЗ

0,11

0,06

0,04

0,13

0,17

0,02

Русские автобусы Марко

0,33

0,06

Соллерс, Елабуга (Фиат, с 2012 - Форд)

0,54

1,99

2,92

1,53

0,26

ТагАЗ + РЗГА + РоАЗ

0,01

3,37

0,40

0,37

1,08

1,11

0,29

Кузбасс-Авто (Hyundai County)

0,13

0,12

0,13

БАУ-Мотор Корп.

0,01

0,09

0,01

Прочие

0,01

0,05

0,24

0,08

0,10

0,15

Автобусы, модифицируемые из импортных

0,12

0,13

2,07

4,16

2,98

4,37

8,43

11,52

Всего, зарубежных моделей

0,12

0,09

0,18

0,39

0,39

0,51

5,84

6,34

5,67

8,52

11,28

12,22

ИТОГО:

56,16

66,85

76,29

75,92

78,42

80,99

88,17

67,00

35,80

47,40

44,93

57,65

Всего зарубежных моделей в общем объеме, %

0,205

0,138

0,235

0,518

0,495

0,626

6,62

9,46

15,85

17,98

25,11

21,19

3.2.2. Анализ результатов реализации обновленного

режима "промышленной сборки" в сравнении со старым режимом

при изменении законодательной базы в условиях членства

России в ВТО и Таможенном союзе

В целях создания условий для привлечения иностранных инвестиций в развитие российского автомобилестроения, обеспечения технологического развития отечественной автомобильной отрасли, создания новых рабочих мест, согласно постановлению Правительства Российской Федерации от 29 марта 2005 г. N 166 "О внесении изменений в Таможенный тариф Российской Федерации в отношении автокомпонентов, ввозимых для промышленной сборки" и постановлению Правительства Российской Федерации от 16 сентября 2006 г. N 566 "О внесении изменений в Таможенный тариф Российской Федерации в отношении автокомпонентов, ввозимых для промышленной сборки", были введены режимы "промышленной сборки" автомобилей и автомобильных компонентов. Режим "промышленной сборки" был введен на основе прогнозов роста автомобильного рынка, изменения предпочтений потребителей в условиях растущего импорта автомобилей и стагнации отечественного автопрома.

При реализации инвестиционных проектов в рамках данного режима производителям автомобильной техники и автокомпонентов предоставляются таможенные льготы при выполнении обязательств по созданию современных автопроизводств полного цикла, достижении высокого уровня локализации и добавленной стоимости на территории России.

Введение режима обеспечило приток иностранных инвестиций в развитие российского автомобилестроения, создание современных производств, перенос в Россию передовых технологий и инженерных компетенций. Ведущие международные автоконцерны, выпускающие более 90% мирового объема автомобилей, создали свои производства в российских регионах.

Сегодня в России реализуется 31 проект по производству современных автомобилей: Volkswagen, General Motors, Toyota, Ford, Nissan, Renault, Citroen, Kia, Hyundai, Peugeot, Mitsubishi, Hyundai, Mazda, Skoda и пр.

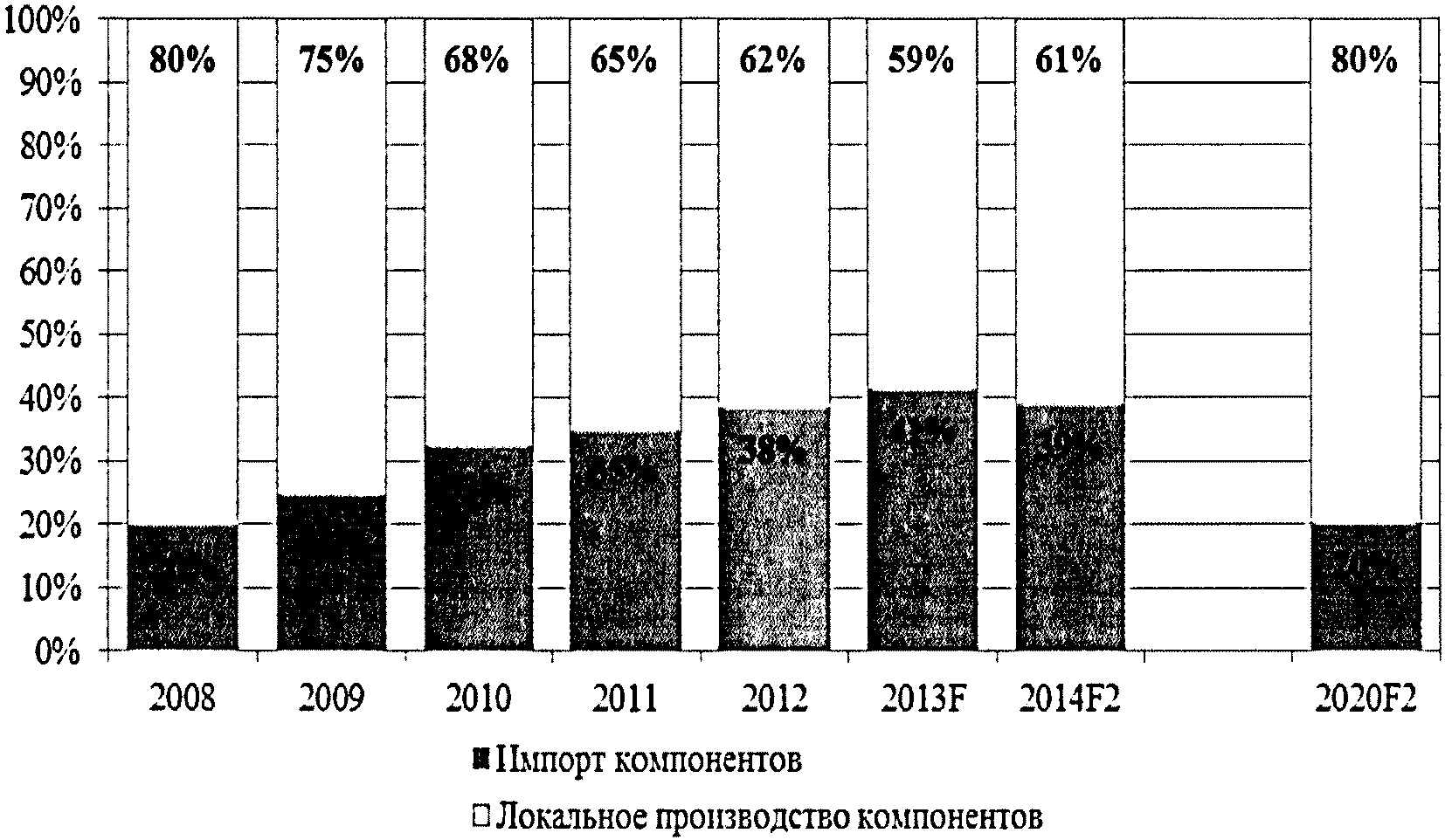

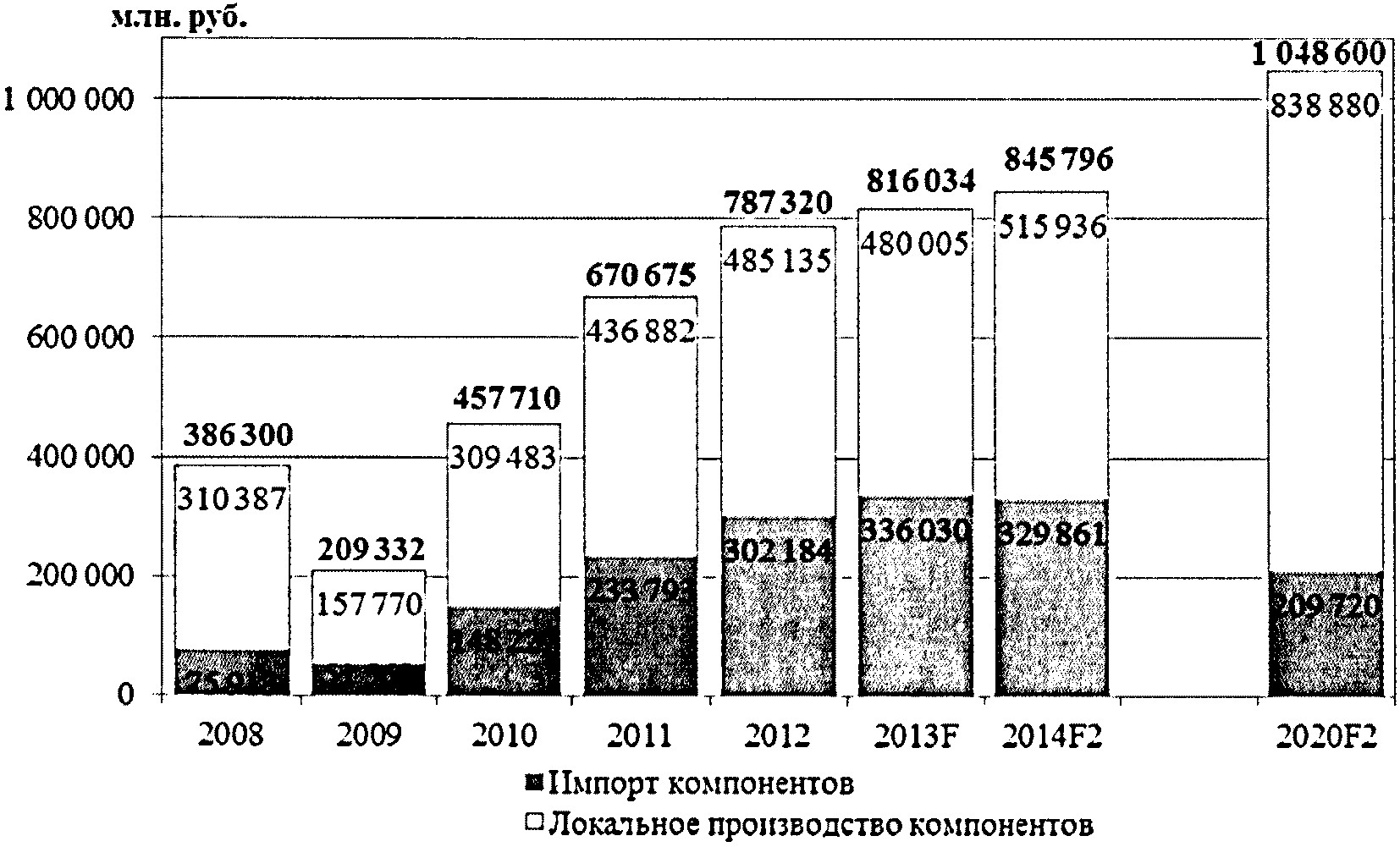

Для создания производства автокомпонентной базы, обеспечивающей локализацию производимых автомобилей с ведущими международными производителями автомобильных компонентов, Минэкономразвития России заключило уже более 80 соглашений. Сейчас на территории субъектов Российской Федерации построены современные заводы с суммарной производственной мощностью более 2 млн. автомобилей в год.

Автопроизводители инвестировали более 180 млрд. руб., ими создано более 25 тыс. новых рабочих мест. Объем инвестиций производителей автокомпонентов в созданные проекты составил 33 млрд. руб. Применение режима "промышленной сборки" позволило увеличить общий объем производства новых легковых автомобилей в стране до 1,95 млн. штук в год по сравнению с 2005 годом, когда объемы производства составляли 1,07 млн. штук в год.

Совместным приказом Минэкономразвития России N 678, Минпромторга России N 1289, Минфина России N 184н от 24 декабря 2010 г. утвержден новый порядок "промышленной сборки", определяющий дополнительные условия - требования по локализации производства. Новый порядок дал возможность автопроизводителям продлить действующие соглашения о "промышленной сборке" на 8 лет при условии увеличения действующих производственных мощностей до 350 тысяч автомобилей в год (или создания новых с производственной мощностью до 300 тыс. автомобилей в год), достижения уровня локализации производства до 60%, установки двигателей не менее чем на 30% произведенных автомобилей, установку штамповки и создания собственных научно-технических центров (далее - НТЦ). Для производителей автокомпонентов срок действия соглашений продлен до 2020 года при условии достижения уровня локализации в среднем свыше 40%.

По состоянию на 1 апреля 2013 г. Минэкономразвития России в рамках нового порядка подписало следующие соглашения о промышленной сборке автомобилей:

- ООО "Фольксваген групп РУС", сборка автомобилей Фольксваген и Шкода в Калуге и в Нижнем Новгороде (на автомобильном заводе "ГАЗ");

- ООО "СОЛЛЕРС" - ЗАО "Форд Мотор Компани" (сборка легковых и коммерческих автомобилей Форд в Ленинградской области и Республике Татарстан);

- ОАО "АВТОВАЗ", ОАО "Автофрамос" (РЕНО), ООО "Ниссан", ООО "Объединенная Автомобильная Группа" (ИЖ-Авто), ОАО "КАМАЗ", ООО "Мерседес-Бенц Тракс Восток" (сборка легковых и грузовых автомобилей в г. Тольятти, г. Ижевске, Ленинградской области и Республике Татарстан);

- ООО "Дженерал Моторз Авто" (сборка автомобилей Шевроле, Опель в Санкт-Петербурге и Нижнем Новгороде (на автомобильном заводе "ГАЗ").

Новый порядок "промышленной сборки" оказывает поддержку отечественным автопроизводителям за счет кооперации с иностранными. Это позволит, в частности, ОАО "АВТОВАЗ" наладить производство новых моделей и увеличить загрузку мощностей завода до 1 млн. автомобилей в год. Новые проекты в рамках режима "промышленной сборки" позволят привлечь дополнительные инвестиции в размере свыше 5 млрд. долл. США.

В настоящий момент в рамках Таможенного союза ведутся работы по гармонизации индустриальных политик стран-участников. Действующие правила в отношении производства автомобильной техники в Российской Федерации, Республике Беларусь и Республике Казахстан приведены в Таблице 4.

Таблица 4 - Сравнительные данные по условиям режима

"промышленной сборки" в странах - членах Таможенного союза

Условия льготы и преференции

Российская Федерация

Таможенный союз

Республика Казахстан

Республика Беларусь

Старый режим промсборки

Новый режим промсборки

Новое пр-во

Модернизация

Новое пр-во

Модернизация

Мощности

25 тыс. шт.

25 тыс. шт.

300 тыс. шт.

350 тыс. шт.

25 тыс. шт.

25 тыс. шт.

10 тыс. шт.

Срок действия соглашения

От 7 до 8 лет в зависимости от обязательств по сроку организации на предприятии сварки, окраски и сборки кузова

Соглашение продлевается на срок до 8 лет (но не позднее 31 декабря 2020 года)

-

8 лет с возможным последующим продлением на 10 лет

10 лет с возможным последующим продлением на 10 лет

Длительность SKD-производства

На 30 месяцев

На 18 месяцев

На 48 месяцев, не более 5% (через 36 месяцев запрещается ввоз кузовов)

На 36 месяцев, не более 5% в год от объема

На 84 месяца

На 84 месяца

На 30 месяцев

Через 24 мес. после начала CKD-производства - 10%

Через 24 мес. после начала CKD-производства - 10%

1-ый календ. год - 35%

2-ой календ. год - 40%

Через 24 мес. после начала CKD-производства - 5%

3-ий календ. год - 45%

Уровень локализации

Через 42 мес. после начала CKD-производства - 20%

Через 42 мес. после начала CKD-производства - 20%

4-ый календ. год - 30%

4-ый календ. год - 50%

30%

30%

Через 54 мес. после начала CKD-производства - 30%

Через 54 мес. после начала CKD-производства - 30%

5-ый календ. год - 40%

5-ый календ. год - 55%

Через 48 мес. после начала CKD-производства - 15%

6-ой календ. год - 60%

6-ой календ. год - 60%

Создание производства двигателей/КПП

Нет

Обязательная установка на 30% производимых автомобилей/двигателей и/или КПП (но не менее чем на 200 тыс. при объеме производства более 1 млн. а/м в год)

-

Нет

Нет

Создание центра НИ и ОКР

Нет

Не позднее чем через 48 месяцев с даты вступления доп. соглашения в силу

-

Нет

Нет

Орг. штамповочных операций, вкл. пр-во штамп. деталей куз.

Нет

Не позднее чем через 48 месяцев с даты вступления доп. соглашения в силу

-

Нет

Нет

Предоставляемые льготы и преференции

Снижение таможенных пошлин на автокомпоненты, ввозимые для промышленной сборки моторных транспортных средств товарных позиций 8701 - 8705, их узлов и агрегатов

Освобождение от ввозной таможенной пошлины

Снижение тамож. пошлин на автокомпоненты, для пром. сборки моторных ТС товарных позиций 8701 - 8705, их узлов и агрегатов

1. Освоб. от акцизов;

2. Освоб. технол. оборуд. для пр-ва л/а от тамож. пошлин;

3. Освоб. технол. оборуд. и автокомп. для пр-ва л/а от НДС;

4. Освоб. от НДС технол. оборуд. и автоком., ввоз. из Тамож. союза для производства л/а

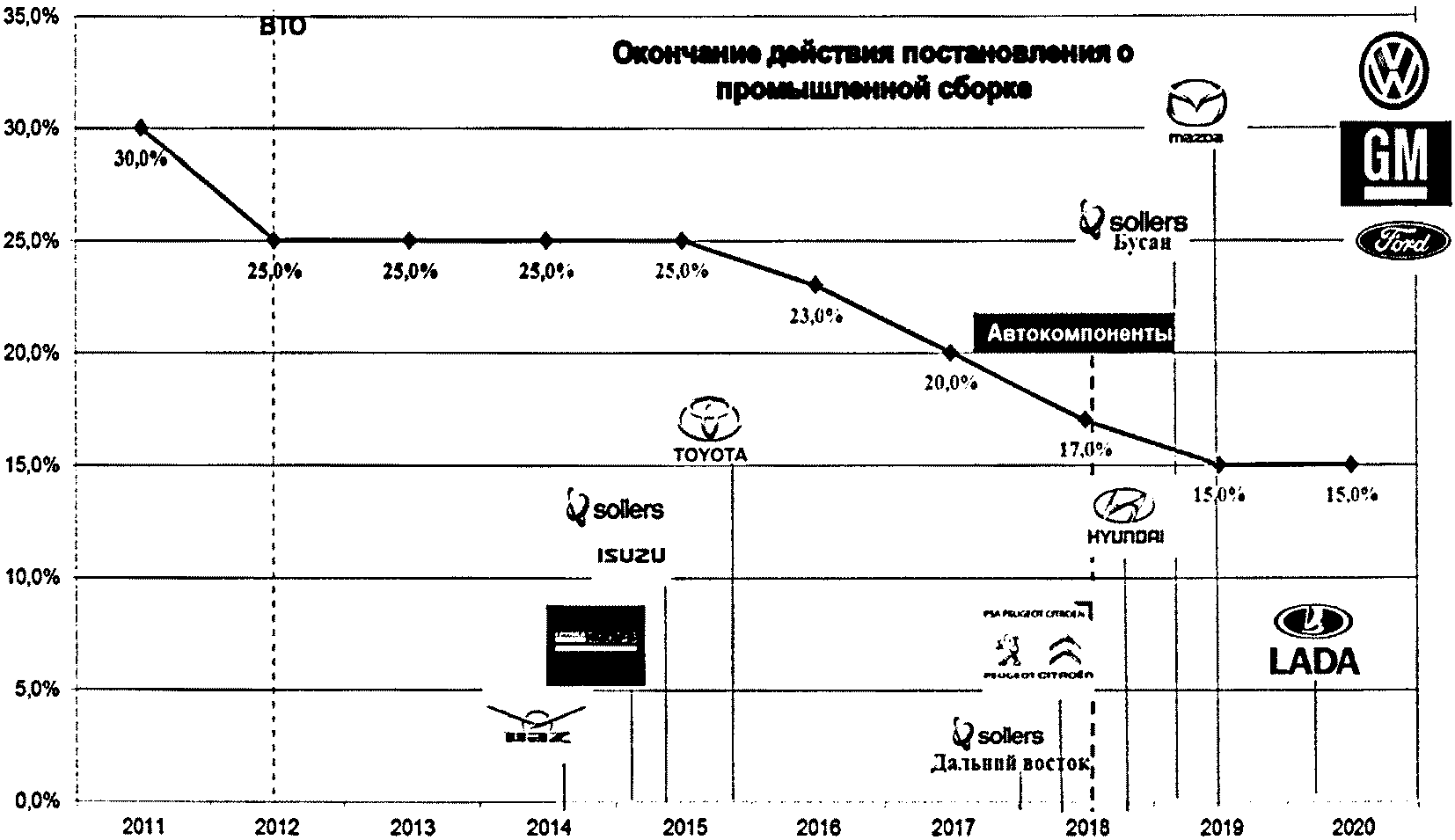

Режим "промышленной сборки" на фоне присоединения Российской Федерации к ВТО

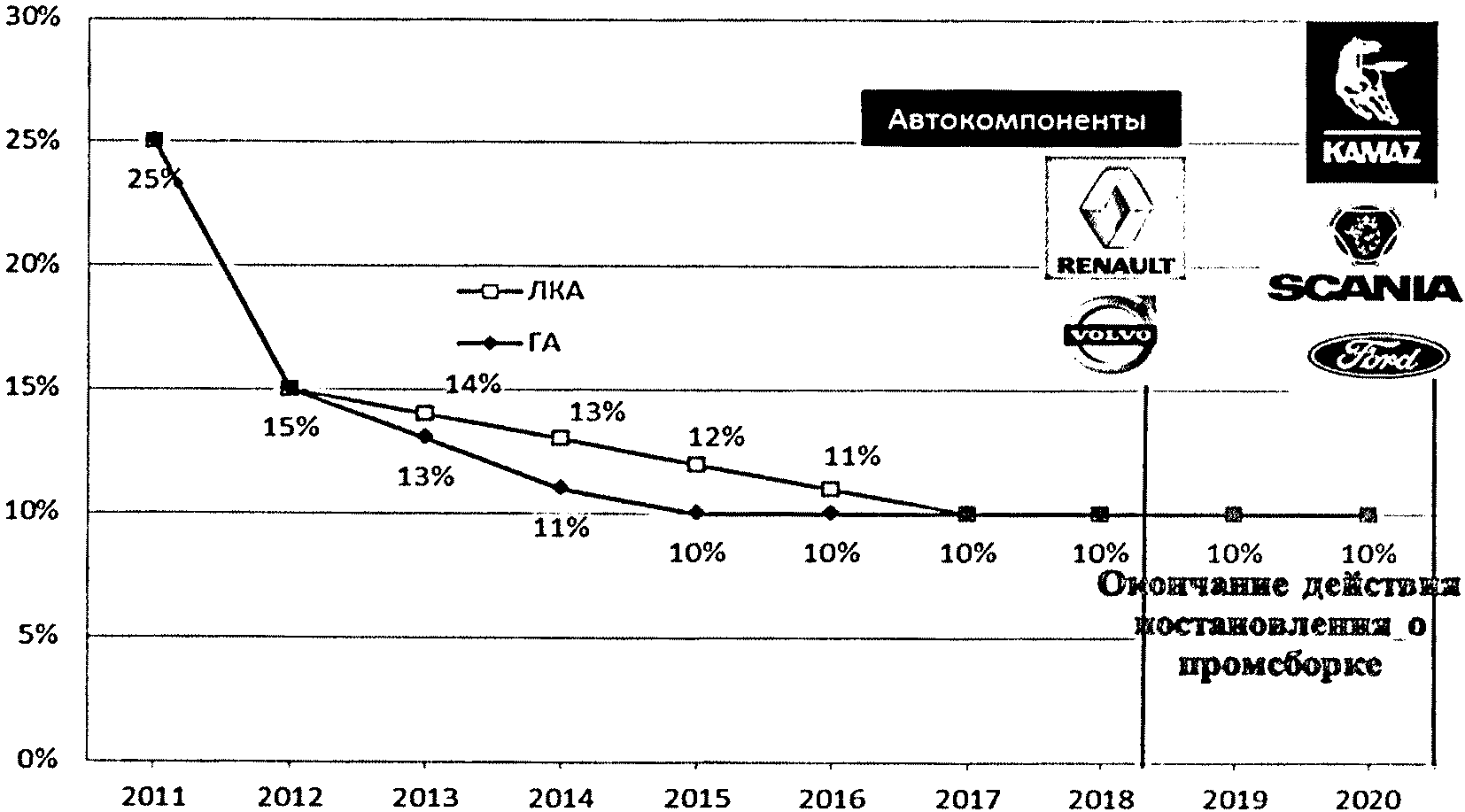

В 2012 году Российская Федерация присоединилась к ВТО, приняв на себя ряд обязательств, в том числе по снижению таможенных пошлин на импорт ввозимой на территорию России автомобильной техники (рисунки 16 и 17). Кроме того, в соответствии с указанными обязательствами запрещается предоставление адресных льгот, а также прямая финансовая поддержка отраслей экономики со стороны государства, условия предоставления которых предусматривают использование российских материалов, полуфабрикатов и товаров.

Вместе с тем у Российской Федерации есть обязательства по прекращению режима "промышленной сборки" до июля 2018 года. При этом возможные потери инвесторов, развивающих производство автокомпонентов на территории России, предполагается компенсировать за счет мер, предусмотренных Федеральным законом от 23 июля 2013 г. N 190-ФЗ "О предоставлении государственной поддержки производителям моторных транспортных средств, их узлов и агрегатов".

Рисунок 17 - Динамика снижения таможенных

пошлин на пассажирские автомобили, окончание действия

постановления о промышленной сборке

Рисунок 18 - Динамика снижения таможенных пошлин на легкие

коммерческие и грузовые автомобили, окончание действия

постановления о промышленной сборке

С учетом вышеуказанных фактов велика вероятность того, что со снижением таможенных пошлин запуск новых моделей, за редким исключением, на открывшихся производствах будет нерентабельным и доля импорта готовых автомобилей на рынке России станет существенно расти. В свою очередь замещение локально произведенных автомобилей импортом неизбежно приведет к сокращению производства на предприятиях, расположенных на территории России. Изменение ситуации на рынке приведет к изменению ситуации в автомобильной отрасли России в целом. Как видно на рисунках 16 и 17, наиболее значительные изменения произойдут в 2018 году (большая часть соглашений о "промышленной сборке" закончит свое действие, а таможенные пошлины на импорт автомобилей уже существенно снизятся). К этому моменту необходимо максимально достичь результатов, предусмотренных Стратегией (в первую очередь по развитию научной базы и эффективного производства). Таким образом, к середине 2018 года необходимо максимально реализовать цели и задачи настоящей Стратегии, что позволит на следующем этапе обеспечить конкурентоспособность российской автомобильной промышленности в новых рыночных условиях.

3.3. Анализ мер регулирования автомобильной отрасли

3.3.1. Анализ текущих положений технического регулирования

в условиях членства России в ВТО и Таможенном союзе

В рамках договоренностей, достигнутых в результате присоединения к ВТО, Россия взяла на себя обязательства по снижению таможенных пошлин на импортируемую автомобильную технику. Кроме того, больше внимания стало уделяться нетарифным мерам регулирования внутреннего рынка, а именно техническому регулированию, обеспечивающему выпуск в обращение на территории России автотранспортных средств, соответствующих современным требованиям безопасности. Одновременно формирование Таможенного Союза Республики Беларусь, Республики Казахстан и Российской Федерации практически ликвидировало внутренние границы между ними и перенесло таможенное оформление продукции из третьих стран на внешние границы Союза.

Техническое регулирование в отношении безопасности автомобильной техники, в том числе ранее эксплуатировавшейся за пределами Российской Федерации, реализуется посредством национальных технических регламентов "О требованиях к выбросам автомобильной техникой, выпускаемой в обращение на территории Российской Федерации, вредных веществ" (утвержден постановлением Правительства Российской Федерации 12 октября 2005 г. N 609) и "О безопасности колесных транспортных средств" (утвержден постановлением Правительства Российской Федерации от 10 сентября 2009 г. N 720).

В первом техническом регламенте предусматривался постепенный переход к соблюдению международных норм в отношении выбросов вредных веществ, что способствовало существенному снижению экологической нагрузки на окружающую среду. В частности, было установлено, что с 1 января 2010 г. для новых типов транспортных средств и для всех впервые выпускаемых в обращение на территории России ранее находившихся в эксплуатации автомобилей и автобусов вступили в силу требования экологического класса 4 (Евро-4), а с 1 января 2014 г. вступают в силу нормы экологического класса 5 (Евро-5) для новых типов грузовых автомобилей и автобусов с дизелями и газовыми двигателями.

Несмотря на определенный прогресс в области защиты окружающей среды, который сумел обеспечить указанный регламент, по-прежнему сохраняется существенное отставание России от стран Европы, поскольку в ЕС с 2013 года вступили в действие нормы Евро-6 для новых типов грузовых автомобилей и автобусов, а с сентября 2014 года предусмотрено введение норм Евро-6 для новых типов легковых автомобилей.

Подразделение в техническом регламенте автотранспортных средств на экологические классы позволяет в дальнейшем разработать порядок взимания дифференцированной платы за загрязнение, наносимое окружающей среде автомобилем с учетом его экологического класса и создаст предпосылки для экономического стимулирования производства и эксплуатации новых типов и модификаций автотранспортных средств с современными техническими показателями, что подтверждено зарубежным опытом.

Разработанная концепция обеспечения комплексной безопасности автотранспортных средств была реализована в техническом регламенте "О безопасности колесных транспортных средств", нормативной базой которого являются Правила Организации Объединенных Наций (далее - ООН) как международные нормативные документы, применение которых в России предусмотрено ее участием в Женевском соглашении 1958 года. Кроме требований Правил ООН, в техническом регламенте также установлены нормы, отражающие специфические дорожно-климатические условия в Российской Федерации, что является, в определенной степени, защитной мерой, препятствующей бесконтрольному импорту в Россию любой автомобильной техники, не соответствующей этим нормам. Новым по отношению к ранее действовавшим нормативным документам является оценка соответствия единичных транспортных средств при выпуске в обращение, в том числе импортируемых в Россию.

Принятая концепция технического регулирования в области колесных транспортных средств в России оказалась востребованной и в Таможенном союзе. 9 декабря 2011 г. Коллегия Евразийской экономической комиссии утвердила технический регламент Таможенного союза "О безопасности колесных транспортных средств" (ТР ТС 018/2011), основу которого составили российские одноименный регламент и ранее упомянутый технический регламент об ограничении выбросов вредных веществ. В январе 2013 года в названный технический регламент Таможенного союза были внесены изменения, предусматривающие поэтапное оснащение транспортных средств различных категорий системами экстренного реагирования при авариях на основе приема сигналов не менее двух действующих глобальных навигационных спутниковых систем "ЭРА-ГЛОНАСС". Ввиду того, что в странах Европейского союза разрабатывается аналогичный системе "ЭРА-ГЛОНАСС" проект eCall, с целью максимальной гармонизации двух систем делегация России в рабочих органах Европейской экономической комиссии ООН выступила с предложением о разработке международных Правил ООН по данному вопросу.

3.3.2. Анализ эффекта введения утилизационного сбора

на автомобильный рынок Российской Федерации, а также

возможные последствия его трансформации или отмены

Членство России в ВТО, с одной стороны, предоставляет преимущества для российских компаний на международном рынке, с другой, оказывает негативное влияние на развитие промышленности в Российской Федерации. В соответствии с обязательствами Российской Федерации, принятыми при присоединении к ВТО, должны быть снижены таможенные пошлины на импортируемую продукцию во всех сегментах автомобильного рынка.

Как следствие, возможно:

а) резкое увеличение доли подержанных и новых иностранных автомобилей в сегменте легкой коммерческой и грузовой техники, а также автобусов;

б) общее снижение доли автомобильной продукции, произведенной в России;

в) существенное замедление развития компонентной отрасли и повышение риска недостижения заявленных объемов по локализации;

г) негативная оценка принятых решений со стороны автомобильных инвесторов, которая отразится на общей инвестиционной привлекательности Российской Федерации, и, как следствие, потеря полноценного автопрома.

Одной из мер, призванных компенсировать резкое изменение внешних факторов влияния, стало внесение в 2012 году изменений в Федеральный закон от 24 июня 1998 г. N 89-ФЗ "Об отходах производства и потребления", связанных с введением "утилизационного сбора" (далее - УС).

Взимание утилизационного сбора позволило сократить темпы роста импорта легких коммерческих автомобилей и грузовых автомобилей на территорию Российской Федерации. Одновременно, "утилизационный сбор" позволил российским предприятиям адаптировать свои модельные ряды и ценовое позиционирование продукции к новым условиям конкуренции на рынке.

Кроме того по предварительным расчетам прогнозируемый объем утилизационных сборов в 2017 году составит 110 250 000 тыс. руб., что позволит создать полноценную индустрию утилизации, способную обслуживать значительный и постоянно растущий парк автомобилей Российской Федерации.

Парк легковых автомобилей на момент введения утилизационного сбора составлял около 36 млн. шт. и, если предполагать, что средняя продолжительность жизни автомобиля - 16 лет, все 36 млн. должны быть утилизированы к 2033 году.

По мнению экспертов автомобильного рынка, утилизационный сбор является логичным продолжением государственного эксперимента по утилизации вышедших из эксплуатации транспортных средств (далее - ВЭТС). Однако, в отсутствие государственной политики по созданию индустрии приемки и рентабельной безопасной переработки ВЭТС, производители не имеют возможности строить долгосрочную внутреннюю политику по сбору и вовлечению в хозяйственный оборот ВЭТС. Нынешняя тенденция по созданию крупных операторов по переработке ВЭТС без участия производителей несет в себе долгосрочные риски конфликта интересов производителей и переработчиков, сравнимых с ситуацией с поставщиками металлопроката сегодня. Также следует избежать повторения ошибок в построении системы рециклинга в ЕС, когда завышенные требования по квоте переработки одного ВЭТС (95% в 2015 году) рискуют единовременно сделать отрасль переработки ВЭТС убыточной и стать дополнительной финансовой нагрузкой для европейских автозаводов.

При этом государственный эксперимент по утилизации в 2010 - 2011 годах был одной из наиболее эффективных мер по поддержанию экономики российских автозаводов.

Введение всеобщего утилизационного сбора рискованно без принятия определенных мер поддержки автопрома: льготные программы кредитования, госпрограммы по закупке автомобилей по федеральным программам развития отраслей и т.д. С другой стороны, необходимо адаптировать законодательство Российской Федерации к условиям членства Российской Федерации в ВТО.

3.3.3. Анализ развития отраслевой кластерной структуры

и политики

Кластерная структура автомобильной промышленности Российской Федерации имеет ярко выраженный характер (рисунок 12).

Развитие действующих кластерных форм и государственная поддержка кластерных инициатив - один из приоритетов развития экономики Российской Федерации, определенный базовыми документами стратегического развития страны, в том числе Стратегией инновационного развития Российской Федерации на период до 2020 года.

Кластерная политика в приложении к автомобильной и автокомпонентной отрасли реализуется в настоящее время по нескольким направлениям (рисунок 18).

Анализ действующего законодательства и программ развития регионов размещения автопроизводителей, сформированных на основании характерных признаков, определенных в приложении к "Методическим рекомендациям по реализации кластерной политики в субъектах Российской Федерации" от 26.12.2008 N 20636-АК/Д19, позволил выделить такие формы кластерного развития, как инновационные территориальные кластеры, центры кластерного развития малого и среднего бизнеса, а также отдельные объекты инфраструктуры кластерного развития - промышленные парки и технопарки.

При этом четко определенным на законодательном уровне является только статус особых экономических зон (Федеральный закон от 22 июля 2005 г. N 116-ФЗ "Об особых экономических зонах в Российской Федерации").

В настоящее время сформированы две особые экономические зоны промышленно-производственного типа с основной ориентацией на автомобилестроение: особая экономическая зона (далее - ОЭЗ) "Алабуга" в Республике Татарстан и ОЭЗ "Тольятти" в Самарской области, а также две ОЭЗ промышленно-производственного типа (далее - ППТ) "Липецк" и "Людиново" Калужской области, на территории которых расположены производства автокомпонентов.

Рисунок 19 - Структура реализации кластерной политики

Российской Федерации в области автомобилестроения

Существующее на текущий момент многообразие форм кластерного развития и отсутствие четко выраженной государственной политики в этом вопросе не позволяют однозначно сделать вывод о наибольшей эффективности каждой из выявленных форм (таблица 5).

Во исполнение поручения Президента Российской Федерации по итогам заседания президиума Государственного совета Российской Федерации от 11 ноября 2011 г., а также решений Правительственной комиссии по высоким технологиям и инновациям Минэкономразвития России, на основе конкурсного отбора в рамках деятельности Рабочей группы по развитию частно-государственного партнерства (далее - ГЧП) в инновационной сфере при Правительственной комиссии по высоким технологиям и инновациям был сформирован перечень пилотных проектов инновационных территориальных кластеров (в числе которых: Камский инновационный территориально-производственный кластер Республики Татарстан и Нижегородский индустриальный инновационный кластер в области автомобилестроения и нефтехимии), получивших государственную поддержку реализации программ их развития.

Межведомственной комиссии по технологическому развитию президиума Совета при Президенте Российской Федерации по модернизации экономики и инновационному развитию на заседании 29 мая 2013 г. (протокол N 17-АК) одобрены Методические материалы по разработке и реализации программы развития инновационного территориального кластера.

Таблица 5 - Сравнительный анализ инвестиционных политик

в регионах расположения предприятий автомобильной отрасли

Регион

Автомобильный производитель OEM

Налог на прибыль

Налог на имущество

Ставка по займу

Государственные гарантии

Макс. снижение

Макс. период

Макс. снижение

Макс. период

Условия компенсации

Период

Период

Комиссия

Уровень долга

Субъект Федерации

Миасс

ГАЗ

Продукты СП: Iveco

4.5%

5 лет

1.1%

5 лет

До ставки рефинансирования, но не более 2/3 ставки займа

Калининградская область

Калининград

Автотор

Лицензионные продукты: Hyundai, Kia, BMW, GM, Opel

н/д

н/д

н/д

н/д

До ставки рефинансирования, но не более 2/3 ставки займа

1 год

Калужская область

Калуга

PSA-Mitsubishi

Продукты СП: Peugeot, Citroen, Mitsubishi

1.2% ~ 4.5%

1 ~ 7

1.1% ~ 2.2%

1 ~ 5 лет

Volvo

Volkswagen

Продукты: Volkswagen, Skoda

Республика Карачаево-Черкессия

Черкесск

Дервейс

Лицензионные продукты: Lifan, Haima, Geely

4.5%

3 года

2.2%

7 лет

До ставки рефинансирования, но не более 3/4 ставки займа

1 год

(с возможной пролонгацией)

5 лет

Ленинградская область

Всеволожск

Ford-Sollers

4.5%

Срок окупаемости + 2 года

2.2%

Срок окупаем. + 2 года

Москва

АвтоФраМос

Лицензионные продукты: Renault