Приказ ФНС России от 18.03.2019 N ММВ-7-3/138@

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПРИКАЗ

от 18 марта 2019 г. N ММВ-7-3/138@

ОБ УТВЕРЖДЕНИИ ФОРМЫ, ФОРМАТА И ПОРЯДКА

ПРЕДСТАВЛЕНИЯ УВЕДОМЛЕНИЯ ОБ УМЕНЬШЕНИИ СУММЫ НАЛОГА,

УПЛАЧИВАЕМОГО В СВЯЗИ С ПРИМЕНЕНИЕМ ПАТЕНТНОЙ СИСТЕМЫ

НАЛОГООБЛОЖЕНИЯ, НА СУММУ РАСХОДОВ ПО ПРИОБРЕТЕНИЮ

КОНТРОЛЬНО-КАССОВОЙ ТЕХНИКИ

В соответствии с пунктом 4 статьи 31 части первой Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 1998, N 31, ст. 3824; 2018, N 53 (ч. 1), ст. 8472), в целях реализации положений пункта 1.1 статьи 346.51 главы 26.5 "Патентная система налогообложения" части второй Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст. 3340; 2012, N 26, ст. 3447; 2018, N 53 (ч. 1), ст. 8419), а также на основании подпункта 5.9.37 пункта 5 Положения о Федеральной налоговой службе, утвержденного постановлением Правительства Российской Федерации от 30 сентября 2004 г. N 506 "Об утверждении Положения о Федеральной налоговой службе" (Собрание законодательства Российской Федерации, 2004, N 40, ст. 3961; 2018, N 41, ст. 6269), приказываю:

1. Утвердить:

форму уведомления об уменьшении суммы налога, уплачиваемого в связи с применением патентной системы налогообложения, на сумму расходов по приобретению контрольно-кассовой техники согласно приложению N 1 к настоящему приказу;

формат представления уведомления об уменьшении суммы налога, уплачиваемого в связи с применением патентной системы налогообложения, на сумму расходов по приобретению контрольно-кассовой техники в электронной форме согласно приложению N 2 к настоящему приказу;

порядок представления уведомления об уменьшении суммы налога, уплачиваемого в связи с применением патентной системы налогообложения, на сумму расходов по приобретению контрольно-кассовой техники согласно приложению N 3 к настоящему приказу.

2. Руководителям (исполняющим обязанности руководителя) управлений Федеральной налоговой службы по субъектам Российской Федерации довести настоящий приказ до нижестоящих налоговых органов.

3. Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы, координирующего методологическое обеспечение работы налоговых органов по вопросам налогообложения при применении специальных налоговых режимов.

Руководитель

Федеральной налоговой службы

М.В.МИШУСТИН

Приложение N 1

к приказу ФНС России

от 18.03.2019 N ММВ-7-3/138@

Приложение N 2

к приказу ФНС России

от 18.03.2019 N ММВ-7-3/138@

ФОРМАТ

ПРЕДСТАВЛЕНИЯ УВЕДОМЛЕНИЯ ОБ УМЕНЬШЕНИИ СУММЫ НАЛОГА,

УПЛАЧИВАЕМОГО В СВЯЗИ С ПРИМЕНЕНИЕМ ПАТЕНТНОЙ СИСТЕМЫ

НАЛОГООБЛОЖЕНИЯ, НА СУММУ РАСХОДОВ ПО ПРИОБРЕТЕНИЮ

КОНТРОЛЬНО-КАССОВОЙ ТЕХНИКИ В ЭЛЕКТРОННОЙ ФОРМЕ

I. ОБЩИЕ СВЕДЕНИЯ

1. Настоящий формат описывает требования к XML файлам (далее - файл обмена) передачи в налоговые органы уведомления об уменьшении суммы налога, уплачиваемого в связи с применением патентной системы налогообложения, на сумму расходов по приобретению контрольно-кассовой техники в электронной форме.

2. Номер версии настоящего формата 5.02, часть CCXVI.

II. ОПИСАНИЕ ФАЙЛА ОБМЕНА

3. Имя файла обмена должно иметь следующий вид:

R_T_A_K_O_GGGGMMDD_N, где:

R_T - префикс, принимающий значение IU_UVUMNALKKT;

A_K - идентификатор получателя информации, где: A - идентификатор получателя, которому направляется файл обмена, K - идентификатор конечного получателя, для которого предназначена информация из данного файла обмена <1>. Каждый из идентификаторов (A и K) имеет вид для налоговых органов - четырехразрядный код налогового органа;

--------------------------------

<1> Передача файла от отправителя к конечному получателю (K) может осуществляться в несколько этапов через другие налоговые органы, осуществляющие передачу файла на промежуточных этапах, которые обозначаются идентификатором A. В случае передачи файла от отправителя к конечному получателю при отсутствии налоговых органов, осуществляющих передачу на промежуточных этапах, значения идентификаторов A и K совпадают.

O - идентификатор отправителя информации, имеет вид:

для организаций - девятнадцатиразрядный код (идентификационный номер налогоплательщика (далее - ИНН) и код причины постановки на учет (далее - КПП) организации (обособленного подразделения);

для физических лиц - двенадцатиразрядный код (ИНН физического лица, при наличии. При отсутствии ИНН - последовательность из двенадцати нулей).

GGGG - год формирования передаваемого файла, MM - месяц, DD - день;

N - идентификационный номер файла. (Длина - от 1 до 36 знаков. Идентификационный номер файла должен обеспечивать уникальность файла).

Расширение имени файла - xml. Расширение имени файла может указываться как строчными, так и прописными буквами.

Параметры первой строки файла обмена

Первая строка XML файла должна иметь следующий вид:

<?xml version ="1.0" encoding ="windows-1251"?>

Имя файла, содержащего XML схему файла обмена, должно иметь следующий вид:

IU_UVUMNALKKT_1_216_00_05_02_xx, где xx - номер версии схемы.

Расширение имени файла - xsd.

XML схема файла обмена приводится отдельным файлом и размещается на официальном сайте Федеральной налоговой службы.

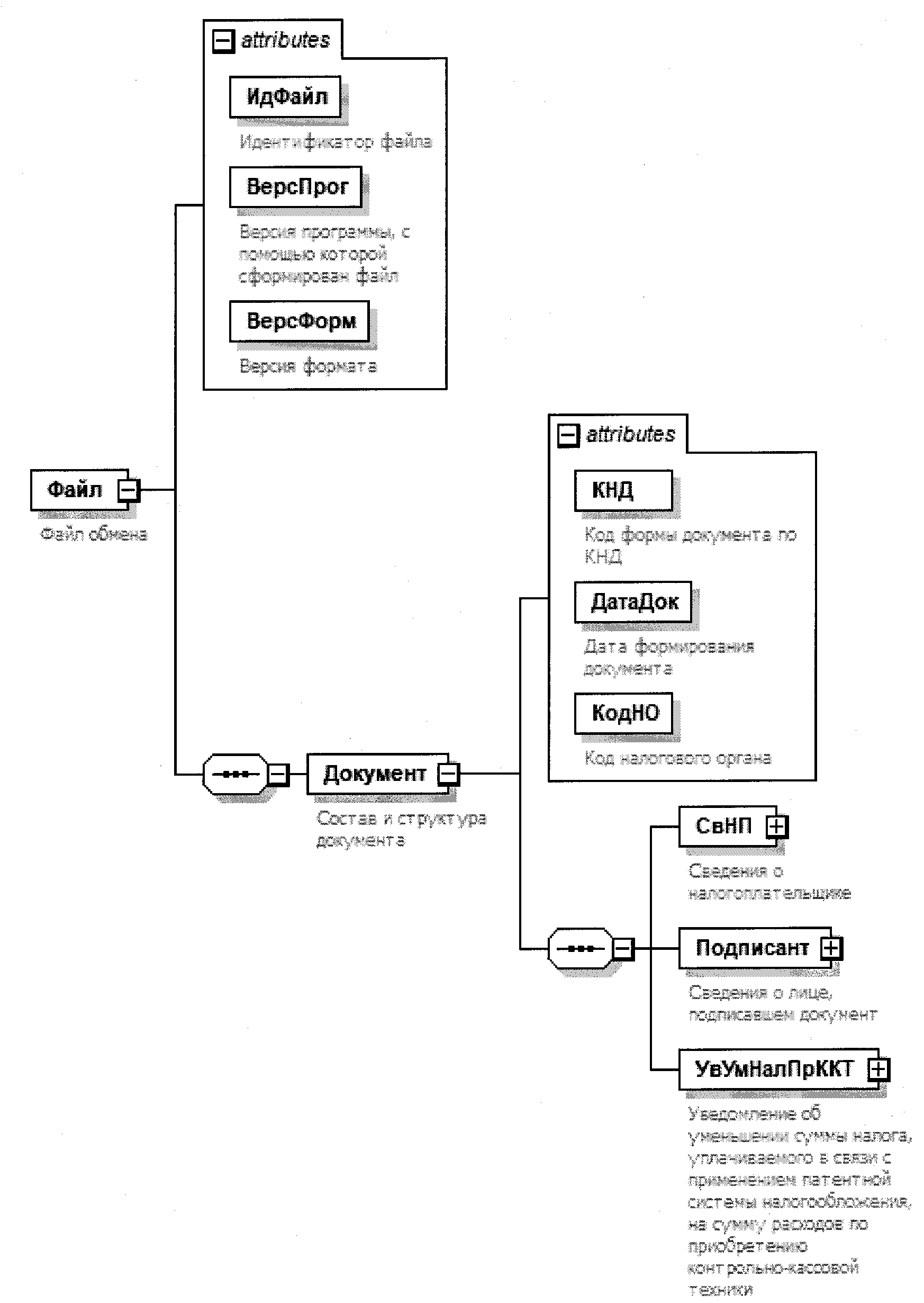

4. Логическая модель файла обмена представлена в виде диаграммы структуры файла обмена на рисунке 1 настоящего формата. Элементами логической модели файла обмена являются элементы и атрибуты XML файла. Перечень структурных элементов логической модели файла обмена и сведения о них приведены в таблицах 4.1 - 4.11 настоящего формата.

Для каждого структурного элемента логической модели файла обмена приводятся следующие сведения:

наименование элемента. Приводится полное наименование элемента <1>;

--------------------------------

<1> В строке таблицы могут быть описаны несколько элементов, наименования которых разделены символом "|". Такая форма записи применяется при наличии в файле обмена только одного элемента из описанных в этой строке.

сокращенное наименование (код) элемента. Приводится сокращенное наименование элемента. Синтаксис сокращенного наименования должен удовлетворять спецификации XML;

признак типа элемента. Может принимать следующие значения: "С" - сложный элемент логической модели (содержит вложенные элементы), "П" - простой элемент логической модели, реализованный в виде элемента XML файла, "А" - простой элемент логической модели, реализованный в виде атрибута элемента XML файла. Простой элемент логической модели не содержит вложенные элементы;

формат элемента. Формат элемента представляется следующими условными обозначениями: T - символьная строка; N - числовое значение (целое или дробное).

Формат символьной строки указывается в виде T(n-k) или T(=k), где: n - минимальное количество знаков, k - максимальное количество знаков, символ "-" - разделитель, символ "=" означает фиксированное количество знаков в строке. В случае, если минимальное количество знаков равно 0, формат имеет вид T(0-k). В случае, если максимальное количество знаков неограничено, формат имеет вид T(n-).

Формат числового значения указывается в виде N(m.k), где: m - максимальное количество знаков в числе, включая знак (для отрицательного числа), целую и дробную часть числа без разделяющей десятичной точки, k - максимальное число знаков дробной части числа. Если число знаков дробной части числа равно 0 (то есть число целое), то формат числового значения имеет вид N(m).

Для простых элементов, являющихся базовыми в XML (определенными в сети "Интернет" по электронному адресу: http://www.w3.org/TR/xmlschema-0), например, элемент с типом "date", поле "Формат элемента" не заполняется. Для таких элементов в поле "Дополнительная информация" указывается тип базового элемента;

признак обязательности элемента определяет обязательность наличия элемента (совокупности наименования элемента и его значения) в файле обмена. Признак обязательности элемента может принимать следующие значения: "О" - наличие элемента в файле обмена обязательно; "Н" - наличие элемента в файле обмена необязательно, то есть элемент может отсутствовать. Если элемент принимает ограниченный перечень значений (по классификатору, кодовому словарю и тому подобному), то признак обязательности элемента дополняется символом "К". Например, "ОК". В случае, если количество реализаций элемента может быть более одной, то признак обязательности элемента дополняется символом "М". Например, "НМ" или "ОКМ".

К вышеперечисленным признакам обязательности элемента может добавляться значение "У" в случае описания в XML схеме условий, предъявляемых к элементу в файле обмена, описанных в графе "Дополнительная информация". Например, "НУ" или "ОКУ";

дополнительная информация содержит, при необходимости, требования к элементу файла обмена, не указанные ранее. Для сложных элементов указывается ссылка на таблицу, в которой описывается состав данного элемента. Для элементов, принимающих ограниченный перечень значений из классификатора (кодового словаря и тому подобного), указывается соответствующее наименование классификатора (кодового словаря и тому подобного) или приводится перечень возможных значений. Для классификатора (кодового словаря и тому подобного) может указываться ссылка на его местонахождение. Для элементов, использующих пользовательский тип данных, указывается наименование типового элемента.

Рисунок 1. Диаграмма структуры файла обмена

Таблица 4.1

Файл обмена (Файл)

Наименование элемента

Сокращенное наименование (код) элемента

Признак типа элемента

Формат элемента

Признак обязательности элемента

Дополнительная информация

Идентификатор файла

ИдФайл

А

T(1-255)

ОУ

Содержит (повторяет) имя сформированного файла (без расширения)

Версия программы, с помощью которой сформирован файл

ВерсПрог

А

T(1-40)

О

Версия формата

ВерсФорм

А

T(1-5)

О

Принимает значение: 5.02

Состав и структура документа

Документ

С

О

Состав элемента представлен в таблице 4.2

Таблица 4.2

Состав и структура документа (Документ)

Наименование элемента

Сокращенное наименование (код) элемента

Признак типа элемента

Формат элемента

Признак обязательности элемента

Дополнительная информация

Код формы документа по КНД

КНД

А

T(=7)

ОК

Типовой элемент <КНДТип>.

Принимает значение: 1112020

Дата формирования документа

ДатаДок

А

T(=10)

О

Типовой элемент <ДатаТип>.

Дата в формате ДД.ММ.ГГГГ

Код налогового органа

КодНО

А

T(=4)

ОК

Типовой элемент <СОНОТип>

Сведения о налогоплательщике

СвНП

С

О

Состав элемента представлен в таблице 4.3

Сведения о лице, подписавшем документ

Подписант

С

О

Состав элемента представлен в таблице 4.5

Уведомление об уменьшении суммы налога, уплачиваемого в связи с применением патентной системы налогообложения, на сумму расходов по приобретению контрольно-кассовой техники

УвУмНалПрККТ

С

О

Состав элемента представлен в таблице 4.7

Таблица 4.3

Сведения о налогоплательщике (СвНП)

Наименование элемента

Сокращенное наименование (код) элемента

Признак типа элемента

Формат элемента

Признак обязательности элемента

Дополнительная информация

Налогоплательщик - физическое лицо, зарегистрированное в качестве индивидуального предпринимателя

НПИП

С

О

Состав элемента представлен в таблице 4.4

Таблица 4.4

Налогоплательщик - физическое лицо, зарегистрированное

в качестве индивидуального предпринимателя (НПИП)

Наименование элемента

Сокращенное наименование (код) элемента

Признак типа элемента

Формат элемента

Признак обязательности элемента

Дополнительная информация

ИНН физического лица

ИННФЛ

А

T(=12)

О

Типовой элемент <ИННФЛТип>

Фамилия, имя, отчество (при наличии) индивидуального предпринимателя

ФИОИП

С

О

Типовой элемент <ФИОТип>.

Состав элемента представлен в таблице 4.11

Таблица 4.5

Сведения о лице, подписавшем документ (Подписант)

Наименование элемента

Сокращенное наименование (код) элемента

Признак типа элемента

Формат элемента

Признак обязательности элемента

Дополнительная информация

Признак лица, подписавшего документ

ПрПодп

А

T(=1)

ОК

Принимает значение:

1 - налогоплательщик |

2 - представитель налогоплательщика

Номер контактного телефона

Тлф

А

T(1-20)

Н

Фамилия, имя, отчество (при наличии) представителя

ФИО

С

НУ

Типовой элемент <ФИОТип>.

Состав элемента представлен в таблице 4.11

Элемент обязателен при <ПрПодп>=2

Сведения о представителе

СвПред

С

НУ

Состав элемента представлен в таблице 4.6

Элемент обязателен при <ПрПодп>=2

Таблица 4.6

Сведения о представителе (СвПред)

Наименование элемента

Сокращенное наименование (код) элемента

Признак типа элемента

Формат элемента

Признак обязательности элемента

Дополнительная информация

Наименование и реквизиты документа, подтверждающего полномочия представителя налогоплательщика

НаимДок

А

T(1-120)

О

Таблица 4.7

Уведомление об уменьшении суммы налога, уплачиваемого

в связи с применением патентной системы налогообложения,

на сумму расходов по приобретению контрольно-кассовой

техники (УвУмНалПрККТ)

Наименование элемента

Сокращенное наименование (код) элемента

Признак типа элемента

Формат элемента

Признак обязательности элемента

Дополнительная информация

Сведения о приобретенной контрольно-кассовой технике

СвПрККТ

С

ОМ

Состав элемента представлен в таблице 4.8

Уменьшение суммы налога, уплачиваемого в связи с применением патентной системы налогообложения, на сумму расходов по приобретению контрольно-кассовой техники

УмСумНалПрККТ

С

О

Состав элемента представлен в таблице 4.9

Таблица 4.8

Сведения о приобретенной контрольно-кассовой

технике (СвПрККТ)

Наименование элемента

Сокращенное наименование (код) элемента

Признак типа элемента

Формат элемента

Признак обязательности элемента

Дополнительная информация

Наименование модели контрольно-кассовой техники

МоделККТ

А

T(1-40)

О

Заводской номер экземпляра модели контрольно-кассовой техники

НомерККТ

А

T(1-20)

О

Регистрационный номер контрольно-кассовой техники, присвоенный налоговым органом

РегНомерККТ

А

T(=16)

О

Дата регистрации контрольно-кассовой техники в налоговом органе

ДатаРегККТ

А

T(=10)

О

Типовой элемент <ДатаТип>

Дата в формате ДД.ММ.ГГГГ

Сумма расходов по приобретению экземпляра контрольно-кассовой техники в рублях

СумРасхККТ

А

N(5)

О

СумРасхККТ <= 18000

Таблица 4.9

Уменьшение суммы налога, уплачиваемого

в связи с применением патентной системы налогообложения,

на сумму расходов по приобретению контрольно-кассовой

техники (УмСумНалПрККТ)

Наименование элемента

Сокращенное наименование (код) элемента

Признак типа элемента

Формат элемента

Признак обязательности элемента

Дополнительная информация

Общая сумма расходов по приобретению контрольно-кассовой техники

ОбщСумРасхККТ

А

N(10)

О

Сумма расходов по приобретению контрольно-кассовой техники, превышающая сумму налога

СумРасхККТПревНал

А

N(10)

Н

Сведения о патенте, сумма налога по которому подлежит уменьшению

СвПатСумНалУм

С

ОМ

Состав элемента представлен в таблице 4.10

Таблица 4.10

Сведения о патенте, сумма налога по которому подлежит

уменьшению (СвПатСумНалУм)

Наименование элемента

Сокращенное наименование (код) элемента

Признак типа элемента

Формат элемента

Признак обязательности элемента

Дополнительная информация

Номер патента

НомерПат

А

T(1-13)

О

Дата выдачи патента

ДатаВыдПат

А

T(=10)

О

Типовой элемент <ДатаТип>.

Дата в формате ДД.ММ.ГГГГ

Сумма налога к уплате по патенту, в отношении которого производится уменьшение суммы налога

СумНалПатУм

А

N(10)

Н

Срок уплаты налога в размере полной суммы налога

СрУплНалПолн

А

T(=10)

Н

Типовой элемент <ДатаТип>

Дата в формате ДД.ММ.ГГГГ

Сумма расходов по приобретению контрольно-кассовой техники, на которую уменьшается сумма налога, подлежащая уплате в размере полной суммы налога

СумРасхККТУмНалПолн

А

N(10)

Н

Срок уплаты в размере одной трети суммы налога

СрУплНалОднТр

А

T(=10)

Н

Типовой элемент <ДатаТип>

Дата в формате ДД.ММ.ГГГГ

Сумма расходов по приобретению контрольно-кассовой техники, на которую уменьшается сумма налога, подлежащая уплате в размере одной трети суммы налога

СумРасхККТУмНалОднТр

А

N(10)

Н

Срок уплаты в размере двух третей суммы налога

СрУплНалДвТр

А

T(=10)

Н

Типовой элемент <ДатаТип>

Дата в формате ДД.ММ.ГГГГ

Сумма расходов по приобретению контрольно-кассовой техники, на которую уменьшается сумма налога, подлежащая уплате в размере двух третей суммы налога

СумРасхККТУмНалДвТр

А

N(10)

Н

Таблица 4.11

Фамилия, имя, отчество (ФИОТип)

Наименование элемента

Сокращенное наименование (код) элемента

Признак типа элемента

Формат элемента

Признак обязательности элемента

Дополнительная информация

Фамилия

Фамилия

А

T(1-60)

О

Имя

Имя

А

T(1-60)

О

Отчество (при наличии)

Отчество

А

T(1-60)

Н

Приложение N 3

к приказу ФНС России

от 18.03.2019 N ММВ-7-3/138@

ПОРЯДОК

ПРЕДСТАВЛЕНИЯ УВЕДОМЛЕНИЯ ОБ УМЕНЬШЕНИИ СУММЫ НАЛОГА,

УПЛАЧИВАЕМОГО В СВЯЗИ С ПРИМЕНЕНИЕМ ПАТЕНТНОЙ СИСТЕМЫ

НАЛОГООБЛОЖЕНИЯ, НА СУММУ РАСХОДОВ ПО ПРИОБРЕТЕНИЮ

КОНТРОЛЬНО-КАССОВОЙ ТЕХНИКИ

I. Общие положения

1. Настоящий Порядок представления уведомления об уменьшении суммы налога, уплачиваемого в связи с применением патентной системы налогообложения, на сумму расходов по приобретению контрольно-кассовой техники (далее - Уведомление) разработан в соответствии с абзацем восьмым пункта 1.1 статьи 346.51 Налогового кодекса Российской Федерации.

2. Уведомление представляется по форме, утвержденной настоящим приказом, в письменной или электронной форме по телекоммуникационным каналам связи, подписанное усиленной квалифицированной электронной подписью, по формату согласно приложению N 2 к настоящему приказу.

3. Уведомление представляется налогоплательщиком в налоговый орган, в котором он состоит на учете в качестве налогоплательщика патентной системы налогообложения и в который им уплачена (должна быть уплачена) сумма налога, подлежащая уменьшению.

II. Представление Уведомления

4. Уведомление на бумажном носителе представляется в налоговый орган налогоплательщиком лично, через уполномоченного представителя либо направляется в виде почтового отправления с описью вложения.

При отправке Уведомления по почте днем его представления считается дата отправки почтового отправления с описью вложения.

5. Направление и получение Уведомления в электронной форме по телекоммуникационным каналам связи допускается при обязательном использовании сертифицированных средств усиленной квалифицированной электронной подписи, позволяющих идентифицировать владельца квалифицированного сертификата ключа проверки электронной подписи.

6. Участниками информационного обмена при направлении и получении Уведомлений в электронной форме по телекоммуникационным каналам связи являются налогоплательщики (их представители), налоговые органы и операторы электронного документооборота, обеспечивающие обмен открытой и конфиденциальной информацией по телекоммуникационным каналам связи в рамках электронного документооборота между налоговыми органами и указанными лицами (далее - оператор электронного документооборота).

7. Уведомление считается принятым, если налогоплательщику поступила квитанция о приеме, подписанная усиленной квалифицированной электронной подписью налогового органа.

8. При получении налогоплательщиком квитанции о приеме датой получения Уведомления налоговым органом в электронной форме по телекоммуникационным каналам связи считается дата, указанная в квитанции о приеме.

9. Налогоплательщик в течение следующего рабочего дня после отправки Уведомления в электронной форме по телекоммуникационным каналам связи должен получить:

1) подтверждение даты отправки;

2) квитанцию о приеме (уведомление об отказе в приеме), подписанную усиленной квалифицированной электронной подписью налогового органа.

При получении уведомления об отказе в приеме налогоплательщик должен устранить указанные в этом уведомлении ошибки и повторить процедуру направления Уведомления.

10. При получении Уведомления в электронной форме по телекоммуникационным каналам связи и отсутствии оснований для отказа в приеме указанного Уведомления налоговый орган в течение одного рабочего дня с момента его получения должен сформировать квитанцию о приеме, подписать ее усиленной квалифицированной электронной подписью и направить налогоплательщику.

При наличии оснований для отказа в приеме Уведомления налоговый орган должен сформировать уведомление об отказе в приеме, подписать усиленной квалифицированной электронной подписью и направить налогоплательщику.

11. Оператор электронного документооборота должен:

1) зафиксировать дату направления Уведомления и сформировать подтверждение даты отправки;

2) подписать подтверждение даты отправки усиленной квалифицированной электронной подписью и выслать его одновременно участникам информационного обмена. Подтверждение направляется оператором электронного документооборота налогоплательщику с квитанцией о приеме (уведомлением об отказе в приеме).