Приказ ФАДН России от 06.11.2024 N 209

ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО ДЕЛАМ НАЦИОНАЛЬНОСТЕЙ

ПРИКАЗ

от 6 ноября 2024 г. N 209

ОБ УТВЕРЖДЕНИИ МЕТОДИКИ

ОЦЕНКИ ЭФФЕКТИВНОСТИ НАЛОГОВЫХ РАСХОДОВ

РОССИЙСКОЙ ФЕДЕРАЦИИ, СВЯЗАННЫХ С ОСВОБОЖДЕНИЕМ

ОТ НАЛОГООБЛОЖЕНИЯ ОБЩИН КОРЕННЫХ МАЛОЧИСЛЕННЫХ НАРОДОВ

СЕВЕРА, СИБИРИ И ДАЛЬНЕГО ВОСТОКА РОССИЙСКОЙ ФЕДЕРАЦИИ

И ФИЗИЧЕСКИХ ЛИЦ, ОТНОСЯЩИХСЯ К ТАКИМ НАРОДАМ, В ОТНОШЕНИИ

ЗЕМЕЛЬНЫХ УЧАСТКОВ, РАСПОЛОЖЕННЫХ В МЕСТАХ ИХ ТРАДИЦИОННОГО

ПРОЖИВАНИЯ И ТРАДИЦИОННОЙ ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ

В соответствии с пунктом 2 постановления Правительства Российской Федерации от 12 апреля 2019 г. N 439 "Об утверждении Правил формирования перечня налоговых расходов Российской Федерации и оценки налоговых расходов Российской Федерации", пунктами 5 и 11 Правил формирования перечня налоговых расходов Российской Федерации и оценки налоговых расходов Российской Федерации, утвержденных постановлением Правительства Российской Федерации от 12 апреля 2019 г. N 439, абзацем третьим пункта 1 Положения о Федеральном агентстве по делам национальностей, утвержденного постановлением Правительства Российской Федерации от 18 апреля 2015 г. N 368, приказываю:

утвердить прилагаемую Методику оценки эффективности налоговых расходов Российской Федерации, связанных с освобождением от налогообложения общин коренных малочисленных народов Севера, Сибири и Дальнего Востока Российской Федерации и физических лиц, относящихся к таким народам, в отношении земельных участков, расположенных в местах их традиционного проживания и традиционной хозяйственной деятельности.

Руководитель

И.В.БАРИНОВ

Утверждена

приказом Федерального агентства

по делам национальностей

от 6 ноября 2024 г. N 209

МЕТОДИКА

ОЦЕНКИ ЭФФЕКТИВНОСТИ НАЛОГОВЫХ РАСХОДОВ

РОССИЙСКОЙ ФЕДЕРАЦИИ, СВЯЗАННЫХ С ОСВОБОЖДЕНИЕМ

ОТ НАЛОГООБЛОЖЕНИЯ ОБЩИН КОРЕННЫХ МАЛОЧИСЛЕННЫХ НАРОДОВ

СЕВЕРА, СИБИРИ И ДАЛЬНЕГО ВОСТОКА РОССИЙСКОЙ ФЕДЕРАЦИИ

И ФИЗИЧЕСКИХ ЛИЦ, ОТНОСЯЩИХСЯ К ТАКИМ НАРОДАМ, В ОТНОШЕНИИ

ЗЕМЕЛЬНЫХ УЧАСТКОВ, РАСПОЛОЖЕННЫХ В МЕСТАХ ИХ ТРАДИЦИОННОГО

ПРОЖИВАНИЯ И ТРАДИЦИОННОЙ ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ

I. Общие положения

1. Настоящая Методика определяет совокупность мероприятий, позволяющих сделать вывод о целесообразности и результативности предоставления плательщикам льгот, обусловливающих налоговые расходы Российской Федерации.

2. Настоящая Методика применяется в отношении оценки эффективности следующих налоговых расходов Российской Федерации, обусловленных налоговыми льготами, предусмотренными подпунктом 7 пункта 1 статьи 395 Налогового кодекса Российской Федерации (далее соответственно - налоговые расходы, налоговые льготы):

а) освобождение от налогообложения общин коренных малочисленных народов Севера, Сибири и Дальнего Востока Российской Федерации в отношении земельных участков, расположенных в местах их традиционного проживания и традиционной хозяйственной деятельности в соответствии с перечнем таких мест, утвержденным Правительством Российской Федерации;

б) освобождение от налогообложения физических лиц, относящихся к коренным малочисленным народам Севера, Сибири и Дальнего Востока Российской Федерации в отношении земельных участков, расположенных в местах их традиционного проживания и традиционной хозяйственной деятельности в соответствии с перечнем таких мест, утвержденным Правительством Российской Федерации.

3. Налоговые расходы относятся к категории социальных налоговых расходов Российской Федерации.

4. Для проведения оценки эффективности налоговых расходов используются статистические данные, сведения, поступившие в Федеральное агентство по делам национальностей из Министерства финансов Российской Федерации на основании пункта 12 Правил формирования перечня налоговых расходов Российской Федерации и оценки налоговых расходов Российской Федерации, утвержденных постановлением Правительства Российской Федерации от 12 апреля 2019 г. N 439, и от иных федеральных органов исполнительной власти.

II. Оценка эффективности налоговых расходов

5. Оценка эффективности налоговых расходов включает:

а) оценку целесообразности налоговых расходов;

б) оценку результативности налоговых расходов.

6. Оценка целесообразности налоговых расходов осуществляется по следующим критериям:

а) соответствие налоговых расходов целям государственных программ Российской Федерации и (или) целям социально-экономической политики Российской Федерации, не относящимся к государственным программам Российской Федерации;

б) востребованность плательщиками предоставленных налоговых льгот, которая характеризуется соотношением численности плательщиков, воспользовавшихся правом на налоговые льготы, и численности плательщиков, обладающих потенциальным правом на применение налоговой льготы, за 5-летний период.

7. Оценка целесообразности налоговых расходов проводится для определения соответствия налоговых расходов цели "Создание в Российской Федерации условий для формирования устойчивого развития коренных малочисленных народов Севера, Сибири и Дальнего Востока Российской Федерации на основе укрепления их социально-экономического потенциала при сохранении исконной среды обитания, традиционного образа жизни и культурных ценностей этих народов" Концепции устойчивого развития коренных малочисленных народов Севера, Сибири и Дальнего Востока Российской Федерации, утвержденной распоряжением Правительства Российской Федерации от 4 февраля 2009 г. N 132-р (далее - Концепция). Соответствие цели сопровождается обоснованием влияния налоговых расходов на достижение указанной цели.

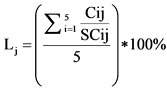

8. Востребованность плательщиками предоставленных налоговых льгот рассчитывается по следующей формуле:

,

,

где:

Lj - уровень востребованности j-той налоговой льготы;

Cij - численность налогоплательщиков, воспользовавшихся правом на j-тую налоговую льготу в i-м году;

SCij - численность налогоплательщиков, обладающих потенциальным правом на применение j-той налоговой льготы в i-м году;

i - порядковый номер года, имеющий значение от 1 до 5.

9. Для определения численности налогоплательщиков, обладающих потенциальным правом на применение налоговых льгот, используются следующие показатели:

а) для налогового расхода, предусмотренного подпунктом "а" пункта 2 настоящей Методики:

показатель численности налогоплательщиков, обладающих потенциальным правом на применение налоговой льготы: "Количество общин коренных малочисленных народов Севера, Сибири и Дальнего Востока Российской Федерации на конец отчетного года, обладающих земельными участками, используемыми для сохранения и развития их традиционного образа жизни, хозяйственной деятельности и промыслов", рассчитанный исходя из общей численности общин коренных малочисленных народов Севера, Сибири и Дальнего Востока Российской Федерации, скорректированной на удельный вес владения земельной собственностью среди юридических лиц, зарегистрированных в регионах Севера, Сибири и Дальнего Востока Российской Федерации, и юридических лиц, зарегистрированных на территории Российской Федерации;

источник информации: количество общин коренных малочисленных народов Севера, Сибири и Дальнего Востока Российской Федерации по данным государственной регистрации - Федеральная служба государственной статистики (открытые данные); сведения о количестве налогоплательщиков по земельному налогу по организациям, сведения о государственной регистрации юридических лиц, индивидуальных предпринимателей и крестьянских (фермерских) хозяйств - Федеральная налоговая служба (данные по формам статистической отчетности);

минимальное значение соотношения численности налогоплательщиков, воспользовавшихся правом на налоговую льготу, и численности налогоплательщиков, обладающих потенциальным правом на применение налоговой льготы, при котором налоговая льгота признается востребованной, составляет 12%;

б) для налогового расхода, предусмотренного подпунктом "б" пункта 2 настоящей Методики:

показатель численности налогоплательщиков, обладающих потенциальным правом на применение налоговой льготы: "Количество физических лиц, относящихся к коренным малочисленным народам Севера, Сибири и Дальнего Востока Российской Федерации, обладающих земельными участками, используемыми для сохранения и развития их традиционного образа жизни, хозяйственной деятельности и промыслов", рассчитанный исходя из общей численности коренных малочисленных народов Севера, Сибири и Дальнего Востока Российской Федерации, скорректированный на удельный вес владения земельной собственностью среди физических лиц, зарегистрированных в регионах Севера, Сибири и Дальнего Востока Российской Федерации, и физических лиц, зарегистрированных на территории Российской Федерации;

источник информации: список лиц, относящихся к коренным малочисленным народам Российской Федерации, сформированный Федеральным агентством по делам национальностей в соответствии со статьей 7.1 Федерального закона от 30 апреля 1999 г. N 82-ФЗ "О гарантиях прав коренных малочисленных народов Российской Федерации"; сведения о количестве налогоплательщиков по земельному налогу по физическим лицам - Федеральная налоговая служба (данные по формам статистической отчетности), сведения о численности постоянного населения, проживающего на территории Российской Федерации - Федеральная служба государственной статистики (открытые данные);

минимальное значение соотношения численности налогоплательщиков, воспользовавшихся правом на налоговую льготу, и численности налогоплательщиков, обладающих потенциальным правом на применение налоговой льготы, при котором налоговая льгота признается востребованной, составляет 5%.

10. Налоговые расходы признаются целесообразными в случае соответствия критериям, указанным в пункте 6 настоящей Методики.

11. Оценка результативности налоговых расходов включает:

а) оценку вклада налоговых льгот в изменение значения показателя (индикатора) достижения целей государственных программ Российской Федерации и (или) целей социально-экономической политики Российской Федерации, не относящихся к государственным программам Российской Федерации;

б) оценку бюджетной эффективности налоговых расходов.

12. Оценка результативности налоговых расходов включает оценку вклада налоговых льгот в изменение значения показателя (индикатора) "Удельный вес денежных расходов по отношению к располагаемым ресурсам домашних хозяйств в местах традиционного проживания и традиционной хозяйственной деятельности коренных малочисленных народов Севера, Сибири и Дальнего Востока Российской Федерации".

13. Оценка вклада налоговых льгот в изменение значения показателя (индикатора), указанного в пункте 12 настоящей Методики, осуществляется по следующей формуле:

I = Iотч - Iнул,

где:

I - вклад налоговых льгот в изменение целевого показателя в отчетном году;

Iотч - значение целевого показателя в отчетном году с учетом налоговых льгот;

Iнул - альтернативное значение целевого показателя в отчетном году без учета налоговых льгот.

Значения Iотч и Iнул являются расчетными показателями, устанавливаемыми для целевого показателя, указанного в пункте 12 настоящей Методики.

Значение целевого показателя с учетом налоговых льгот и альтернативное значение целевого показателя без учета налоговых льгот рассчитываются на основе источников, приведенных в следующей таблице:

N п/п

Вид целевого показателя

Формула расчета

Источник данных

1

Значение целевого показателя в отчетном году с учетом налоговых льгот (Iотч)

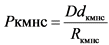

;

;

Статистические данные ФАДН России;

Статистические данные Росстата

;

;

.

.

2

Альтернативное значение целевого показателя в отчетном году без учета налоговых льгот (Iнул)

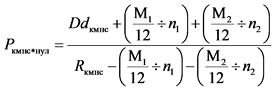

;

;

Статистические данные ФАДН России; Статистические данные Росстата

где:

Pкмнс - значение соотношения денежного расхода и располагаемых ресурсов домашних хозяйств в местах традиционного проживания и традиционной хозяйственной деятельности коренных малочисленных народов Севера, Сибири и Дальнего Востока Российской Федерации на 1 человека в месяц в отчетном году;

Ddкмнс - денежный расход домашних хозяйств в местах традиционного проживания и традиционной хозяйственной деятельности коренных малочисленных народов Севера, Сибири и Дальнего Востока Российской Федерации на 1 человека в месяц в отчетном году;

Rкмнс - располагаемые ресурсы домашних хозяйств в местах традиционного проживания и традиционной хозяйственной деятельности коренных малочисленных народов Севера, Сибири и Дальнего Востока Российской Федерации на 1 человека в месяц в отчетном году;

Pрф - значение соотношения денежного расхода и располагаемых ресурсов домашних хозяйств в среднем по Российской Федерации на 1 человека в месяц в отчетном году;

Ddрф - денежный расход домашних хозяйств в среднем по Российской Федерации на 1 человека в месяц в отчетном году;

Rрф - располагаемые ресурсы домашних хозяйств в среднем по Российской Федерации на 1 человека в месяц в отчетном году;

P(кмнс*нул) - значение соотношения денежного расхода и располагаемых ресурсов домашних хозяйств в местах традиционного проживания и традиционной хозяйственной деятельности коренных малочисленных народов Севера, Сибири и Дальнего Востока Российской Федерации в отчетном году без объема предоставленных налоговых льгот на 1 человека в месяц;

M1 - объем налогового расхода, предусмотренного подпунктом "а" пункта 2 настоящей Методики, в отчетном году;

M2 - объем налогового расхода, предусмотренного подпунктом "б" пункта 2 настоящей Методики, в отчетном году;

n1 - численность юридических лиц, воспользовавшихся налоговой льготой, обусловливающей налоговый расход, предусмотренный подпунктом "а" пункта 2 настоящей Методики, в отчетном году;

n2 - численность физических лиц, воспользовавшихся налоговой льготой, обусловливающей налоговый расход, предусмотренный подпунктом "б" пункта 2 настоящей Методики, в отчетном году.

14. В целях проведения оценки бюджетной эффективности налоговых расходов осуществляется сравнительный анализ результативности предоставления налоговых льгот в случае предоставления и (или) планируемого предоставления налоговых льгот и результативности применения альтернативных механизмов достижения цели Концепции.

К альтернативным механизмам поддержки для целей настоящей Методики относятся расчетные показатели субсидии из федерального бюджета бюджетам субъектов Российской Федерации на поддержку лиц, относящихся к коренным малочисленным народам Севера, Сибири и Дальнего Востока Российской Федерации, для обеспечения достижения цели Концепции.

В целях обеспечения репрезентативности полученного результата сравнительного анализа результативности предоставления налоговых льгот и результативности применения альтернативных механизмов (возможности их объективного сравнения) расчет оценки бюджетной эффективности (далее - Bj) осуществляется по следующей формуле:

Bj = Atj - Ntj,

где:

j - соответствующий налоговый расход (налоговая льгота);

Atj - объем средств федерального бюджета (с учетом средств, предусмотренных на администрирование субсидирования), направленных бюджетам субъектов Российской Федерации в отчетном году;

Ntj - объем налоговых расходов в отчетном году;

При достижении Bj неотрицательного значения бюджетная эффективность по j-ому налоговому расходу признается положительной.

15. Налоговые расходы признаются результативными в случае одновременного соблюдения следующих условий:

а) оценка вклада налоговой льготы принимает положительное значение, выражаемое через превышение показателя (индикатора) без учета налоговых льгот над показателем (индикатором) с учетом налоговых льгот (пункт 13 настоящей Методики);

б) оценка бюджетной эффективности принимает неотрицательное значение (пункт 14 настоящей Методики).

16. Налоговые расходы признаются эффективными при одновременном признании налоговых расходов целесообразными и результативными.

III. Отчеты по результатам проведения оценки

эффективности налоговых расходов

17. По результатам оценки эффективности налоговых расходов формируются следующие документы:

а) паспорт налогового расхода;

б) результаты оценки эффективности налогового расхода;

в) рекомендации по результатам оценки эффективности налоговых расходов, включая рекомендации о необходимости сохранения (уточнения, отмены) предоставленных плательщикам налоговых льгот.

18. Документы, указанные в пункте 17 настоящей Методики, направляются в Министерство финансов Российской Федерации ежегодно до 15 декабря (уточненные данные - до 1 марта), в Министерство экономического развития Российской Федерации - ежегодно до 1 марта, а также размещаются на официальном сайте Федерального агентства по делам национальностей в информационно-телекоммуникационной сети "Интернет" (за исключением информации, доступ к которой ограничен федеральными законами, и служебной информации ограниченного распространения) не позднее 5 рабочих дней со дня направления уточненных данных в Министерство финансов Российской Федерации.