"Положение о применении штрафов к банкам, в отношении которых Государственной корпорацией "Агентство по страхованию вкладов" осуществляются меры по повышению капитализации"

Утверждено

решением Совета директоров

Государственной корпорации

"Агентство по страхованию вкладов"

от 23 июня 2016 г.

(протокол N 5, раздел XII)

ПОЛОЖЕНИЕ

О ПРИМЕНЕНИИ ШТРАФОВ К БАНКАМ, В ОТНОШЕНИИ КОТОРЫХ

ГОСУДАРСТВЕННОЙ КОРПОРАЦИЕЙ "АГЕНТСТВО ПО СТРАХОВАНИЮ

ВКЛАДОВ" ОСУЩЕСТВЛЯЮТСЯ МЕРЫ ПО ПОВЫШЕНИЮ КАПИТАЛИЗАЦИИ

(с изменениями,

внесенными решениями Совета директоров Агентства

от 9 декабря 2016 г., протокол N 8,

от 14 марта 2017 г., протокол N 2

и от 27 июня 2017 г., протокол N 4)

I. Общие положения

1.1. Настоящее Положение о применении штрафов к банкам, в отношении которых осуществляются меры по повышению капитализации (далее - Положение), установлено Государственной корпорацией "Агентство по страхованию вкладов" (далее - Агентство) в целях реализации Порядка и условий размещения имущественного взноса Российской Федерации в имущество Государственной корпорации "Агентство по страхованию вкладов" в субординированные обязательства и привилегированные акции банков, утвержденных решением Совета директоров Агентства от 13 января 2015 г. (протокол N 1) (далее - Порядок), и обеспечения исполнения соглашений об осуществлении мониторинга деятельности банка, в отношении которого осуществляются меры по повышению капитализации, заключенных Агентством с банками по типовой форме, утвержденной решением Совета директоров Агентства от 16 февраля 2015 г. (протокол N 3) (далее - Соглашение).

1.2. Положение определяет основания и порядок принятия Агентством решений о применении штрафов, а также порядок расчета размера штрафов при неисполнении банком, в отношении которого осуществляются меры по повышению капитализации (далее - банк), обязательств и требований, установленных Соглашением, выявленном в ходе осуществления Агентством мониторинга деятельности банков.

II. Основания применения штрафов

2.1. Основанием применения штрафа при нарушении банком обязательства по увеличению совокупного объема кредитования и (или) объема приобретенных облигаций является увеличение банком в среднем менее чем на 1% в месяц объема показателя, определяемого в соответствии с пунктом 2.1.3 Соглашения (далее - совокупный объем кредитования), на дату окончания очередного отчетного квартала либо на дату прекращения обязательства банка, предусмотренного пунктом 2.1.3 Соглашения, до завершения очередного отчетного квартала. Под датой прекращения обязательства, предусмотренного пунктом 2.1.3 Соглашения, для целей оценки его исполнения банком в последнем неполном отчетном квартале понимается первое число месяца, следующего за месяцем, в котором истек срок действия указанного обязательства, либо первое число месяца, в котором досрочно прекращено действие субординированных обязательств банка.

(Пункт изложен с изменениями, внесенными решением Совета директоров Агентства от 14 марта 2017 г., протокол N 2)

2.1.1. Штраф по указанному в пункте 2.1 Положения основанию не применяется в следующих случаях:

1) недостижение показателя увеличения совокупного объема кредитования банка на дату окончания очередного отчетного квартала либо на дату прекращения обязательства банка, предусмотренного пунктом 2.1.3 Соглашения, до завершения очередного отчетного квартала вызвано досрочным погашением кредитов, выданных в рамках постановления Правительства Российской Федерации от 31 декабря 2010 г. N 1215 "О предоставлении государственных гарантий Российской Федерации по кредитам, привлекаемым организациями оборонно-промышленного комплекса для целей выполнения (реализации) государственного оборонного заказа", если такое погашение произошло в последнем месяце отчетного квартала (последнем месяце действия обязательства банка, предусмотренного пунктом 2.1.3 Соглашения, если они прекращены до завершения очередного отчетного квартала);

2) недостижение показателя увеличения совокупного объема кредитования банка на дату окончания очередного отчетного квартала либо на дату прекращения обязательства банка, предусмотренного пунктом 2.1.3 Соглашения, до завершения очередного отчетного квартала связано с досрочным погашением кредитов, указанных в подпункте 1 настоящего пункта, при условии, что в период с первого числа месяца, следующего за месяцем, в котором произошло такое досрочное погашение, по первое число первого месяца, следующего за очередным отчетным кварталом, либо по дату прекращения обязательства по увеличению совокупного объема кредитования до завершения отчетного квартала, увеличение совокупного объема кредитования составило не менее значения, определяемого по следующей формуле:

z * К0 * 0,01,

где:

z - количество отчетных месяцев в периоде с первого числа месяца, следующего за месяцем, в котором произошло неисполнение обязательства, определяемого в соответствии с пунктом 2.1.3 Соглашения, в связи с обстоятельствами, указанными в подпункте 1 настоящего пункта, по первое число первого месяца, следующего за очередным отчетным кварталом, либо по дату прекращения обязательства по увеличению совокупного объема кредитования до завершения отчетного квартала;

К0 - значение совокупного объема кредитования по состоянию на первое число месяца, следующего за месяцем первого зачисления облигаций федерального займа (далее - ОФЗ) на специальный счет банка, предусмотренный Соглашением (далее - базовый месяц), тыс. руб.;

3) недостижение показателя увеличения совокупного объема кредитования банка на дату окончания очередного отчетного квартала либо на дату прекращения обязательства банка, предусмотренного пунктом 2.1.3 Соглашения, до завершения очередного отчетного квартала связано с досрочным погашением кредитов, указанных в подпункте 1 настоящего пункта, при условии, что размер недостижения требуемого увеличения совокупного объема кредитования не превышает размера досрочного погашения кредитов, указанных в подпункте 1 настоящего пункта, уменьшенного на размер их планового погашения до истечения отчетного квартала либо до даты прекращения обязательства по увеличению совокупного объема кредитования до завершения отчетного квартала.

(Пункт изложен с изменениями, внесенными решением Совета директоров Агентства от 14 марта 2017 г., протокол N 2 и от 27 июня 2017 г., протокол N 4)

2.2. Основанием применения штрафа за нарушение банком обязательства не повышать достигнутый на 1 января 2015 г. (для банка, удовлетворяющего одному из критериев пункта 8.1 Порядка, - на 1 января 2016 г.) совокупный размер годового вознаграждения (оплаты труда) членов совета директоров (наблюдательного совета), единоличного исполнительного органа, его заместителей, членов коллегиального исполнительного органа, главного бухгалтера, заместителей главного бухгалтера банка (далее также - руководящие работники банка), а также не увеличивать размер фонда оплаты труда иных работников банка (далее - ФОТ) является превышение по итогам отчетного года совокупного размера годового вознаграждения руководящих работников банка и (или) размера ФОТ, за исключением случаев, предусмотренных Положением.

(Пункт изложен с изменениями, внесенными решением Совета директоров Агентства от 9 декабря 2016 г., протокол N 8)

2.2.1. Штраф по указанному в пункте 2.2 Положения основанию не применяется в случаях повышения совокупного размера годового вознаграждения руководящих работников банка и (или) размера ФОТ, вызванных следующими обстоятельствами:

1) увеличение количественного состава совета директоров (наблюдательного совета) и (или) коллегиального исполнительного органа банка, численности заместителей единоличного исполнительного органа и (или) заместителей главного бухгалтера в отчетном году, если при этом уровень персонального вознаграждения (оплаты труда) новых членов совета директоров (наблюдательного совета), коллегиального исполнительного органа банка, заместителей единоличного исполнительного органа, заместителей главного бухгалтера не превышает средний уровень персонального вознаграждения (оплаты труда) лиц, отнесенных к соответствующей категории, достигнутый на 1 января 2015 г. (для банка, удовлетворяющего одному из критериев пункта 8.1 Порядка, - на 1 января 2016 г.);

2) осуществление выплаты в течение отчетного года выходных пособий и (или) компенсаций за неиспользованный отпуск в случае увольнения, в том числе в связи с сокращением численности или штата, в пределах минимального размера выплат, предусмотренных трудовым законодательством, а также выходных пособий в размерах, установленных трудовыми договорами до направления в Агентство письменного согласия банка на заключение договора (договоров) о приобретении Агентством субординированных обязательств (привилегированных акций) банка;

3) осуществление выплаты в течение отчетного года вознаграждений (стимулирующих выплат) по обязательствам банка, возникшим до направления в Агентство письменного согласия банка на заключение договора (договоров) о приобретении Агентством субординированных обязательств (привилегированных акций) банка.

(Пункт изложен с изменениями, внесенными решением Совета директоров Агентства от 9 декабря 2016 г., протокол N 8)

2.2.2. Штраф по указанному в пункте 2.2 Положения основанию не применяется в следующих случаях:

1) по решению Совета директоров Агентства при наличии обстоятельств, указанных в пункте 4.1.2 Порядка, которые привели к невозможности сохранения в отчетном году совокупного размера вознаграждения (оплаты труда) руководящих работников банка и (или) размера ФОТ в соответствии с условиями Соглашения;

2) превышение в отчетном году совокупного размера вознаграждения (оплаты труда) руководящих работников банка и размера ФОТ иных работников банка вызвано увеличением выплат руководящим работникам банка или иным работникам банка, исчисляемых исходя из среднего заработка соответствующих работников банка, произведенных за период нахождения в отпуске, служебной командировке, а также за период временной нетрудоспособности;

3) признан утратившим силу;

4) руководящий работник банка выполнял свои обязанности в банке в отчетном году больший период времени, чем в 2014 году (для банка, удовлетворяющего одному из критериев пункта 8.1 Порядка, - в 2015 году);

5) среднесписочная численность иных работников банка в 2014 году (для банка, удовлетворяющего одному из критериев пункта 8.1 Порядка, - в 2015 году) меньше численности таких работников банка на 1 января 2015 г. (для банка, удовлетворяющего одному из критериев пункта 8.1 Порядка, - на 1 января 2016 г.).

Увеличение совокупного размера годового вознаграждения (оплаты труда) руководящих работников банка и (или) размера ФОТ, произведенное после достижения размера собственных средств (капитала) банка, в том числе основного капитала банка, уровня, установленного пунктом 2.1.5 Соглашения, в случае последующего подтверждения Агентством исполнения банком указанного обязательства не является основанием для применения штрафа в соответствии с настоящим пунктом.

(Пункт изложен с изменениями, внесенными решениями Совета директоров Агентства от 9 декабря 2016 г., протокол N 8, от 14 марта 2017 г., протокол N 2 и от 27 июня 2017 г., протокол N 4)

2.3. Основаниями применения штрафа за нарушение банком обязательства по увеличению собственных средств (капитала), в том числе основного капитала банка, предусмотренного пунктом 2.1.5 Соглашения, являются:

1) распределение по итогам отчетного года прибыли на цели, не связанные с формированием собственных средств (капитала) банка, в объеме, не позволяющем направить (использовать) установленную в соответствии с условиями Соглашения долю прибыли на увеличение собственных средств (капитала) банка;

2) недостижение банком по истечении срока действия субординированного обязательства банка перед Агентством (до даты погашения всех выпусков переданных банку ОФЗ - в отношении банков, у которых срок исполнения субординированных обязательств составляет не менее 50 лет) размера увеличения собственных средств (капитала), в том числе основного капитала банка, составляющего не менее 50% размера субординированного обязательства, по сравнению с величиной собственных средств (капитала) банка и величиной основного капитала банка, определенных на дату первого зачисления ОФЗ на специальный счет банка, предусмотренный Соглашением.

В целях применения пункта 2.1.5 Соглашения величина собственных средств (капитала) банка и величина основного капитала банка рассчитываются без учета совокупной стоимости ОФЗ, полученных банком от Агентства при осуществлении в соответствии с Порядком мер по повышению его капитализации.

Положения абзацев первого - третьего настоящего подпункта не применяются к банкам, в отношении которых Российская Федерация осуществляет прямой либо косвенный (через третьих лиц) контроль.

2.4. Основанием применения штрафа за нарушение банком обязательств, установленных пунктом 2.1.6 Соглашения, является несоблюдение банком в течение отчетного года одного или нескольких из предусмотренных указанным пунктом Соглашения условий распоряжения ОФЗ.

2.5. Основанием применения штрафа за нарушение пункта 2.1.7 Соглашения является несоответствие банка на первое число первого месяца одного или нескольких календарных кварталов в отчетном году хотя бы одному из требований, определенных указанным пунктом Соглашения.

В целях применения пункта 2.1.7 Соглашения величина собственных средств (капитала) банка рассчитывается с учетом ОФЗ, полученных банком от Агентства в качестве субординированного займа (в оплату привилегированных акций банка).

III. Порядок принятия решения о применении штрафов

3.1. В случае обнаружения фактов нарушения установленных Соглашением обязательств и (или) несоблюдения банком требований, установленных Соглашением, Агентство информирует такой банк о выявленных фактах с предложением в срок до 10 рабочих дней направить в Агентство разъяснения о причинах допущенных нарушений.

3.2. Вопрос о применении к банку штрафа в установленном порядке вносится на рассмотрение Совета директоров Агентства.

3.3. При проведении мониторинга деятельности банков достоверность информации, содержащейся в подписанных уполномоченным представителем банка отчетах и иных материалах банка, указанных в пункте 3.1 Положения, предполагается.

3.4. Решение о применении штрафа по основанию, предусмотренному пунктом 2.1 Положения, принимается Агентством по итогам квартала (неполного квартала в случае нахождения ОФЗ в распоряжении банка менее одного квартала или в случае окончания действия субординированного обязательства до завершения квартала), на дату окончания которого (на дату прекращения субординированных обязательств банка до завершения очередного квартала) допущено нарушение.

Решение о применении штрафа при нарушении банком обязательств (требований), предусмотренных пунктом 2.2, подпунктом 1 пункта 2.3, пунктами 2.4 и 2.5 Положения, принимается Агентством по итогам календарного года, в течение которого допущено нарушение.

Решение о применении штрафа по основанию, предусмотренному подпунктом 2 пункта 2.3 Положения, принимается по истечении срока действия субординированного обязательства банка перед Агентством по соответствующему договору (после погашения всех выпусков переданных банку ОФЗ - в отношении банков, у которых срок исполнения субординированных обязательств составляет не менее 50 лет) по итогам календарного года, в течение которого допущено нарушение.

IV. Размеры штрафов

4.1. Размер штрафа, подлежащего уплате банком, определяется на основе принципов равного подхода к банкам, допустившим нарушения, и соразмерности ответственности допущенному нарушению, а также с учетом конкретных обстоятельств, повлекших допущенные банком нарушения.

4.2. Размер штрафа (совокупного размера штрафов, применяемых по итогам отчетного года), подлежащего уплате банком и определяемого в соответствии с пунктами 4.4 - 4.8 Положения, не может превышать максимальный размер штрафа (максимальный совокупный размер штрафов, применяемых по итогам отчетного года), установленный Порядком и Соглашением.

4.3. При определении максимального размера штрафа в расчет принимается совокупная номинальная стоимость ОФЗ, являющихся предметом субординированных займов банка по состоянию на последнюю дату отчетного периода, в котором банком допущено нарушение, за исключением нарушения, указанного в подпункте 2 пункта 2.3 Положения, а в случае предоставления субординированных займов на срок не менее 50 лет либо оплаты привилегированных акций банка - совокупная номинальная стоимость ОФЗ, переданных банку при заключении соответствующих договоров.

При определении максимального размера штрафа, применяемого за нарушение, указанное в подпункте 2 пункта 2.3 Положения, в расчет принимается совокупная номинальная стоимость ОФЗ, срок возврата которых наступил в отчетном году, в котором допущено соответствующее нарушение, а в случае предоставления субординированных займов на срок не менее 50 лет - совокупная номинальная стоимость ОФЗ, переданных банку при заключении соответствующих договоров.

При определении максимального совокупного размера штрафов, установленного Порядком и Соглашением, применяемых по итогам отчетного года, в расчет принимается совокупная номинальная стоимость ОФЗ, являющихся предметом субординированных займов банка по состоянию на дату первого из допущенных банком нарушений обязательств перед Агентством в течение отчетного года, а в случае предоставления субординированного займа на срок не менее 50 лет либо оплаты привилегированных акций банка - совокупная номинальная стоимость ОФЗ, переданных банку при заключении соответствующих договоров.

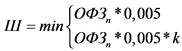

4.4. Размер штрафа, подлежащего уплате банком по основанию, предусмотренному пунктом 2.1 Положения, определяется по следующей формуле:

,

,

где:

Ш - размер штрафа, руб.;

ОФЗn - совокупная номинальная стоимость ОФЗ, являющихся предметом субординированных займов банка по состоянию на дату окончания отчетного квартала (в случае предоставления субординированных займов на срок не менее 50 лет либо оплаты привилегированных акций банка - совокупная номинальная стоимость ОФЗ, переданных банку при заключении соответствующих договоров), руб.;

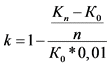

k - коэффициент, определяемый по формуле:

,

,

где:

К0 - значение совокупного объема кредитования банка по состоянию на первое число месяца, следующего за базовым месяцем, тыс. руб.;

Кn - значение совокупного объема кредитования банка по состоянию на дату окончания отчетного квартала, тыс. руб.;

n - количество отчетных месяцев, истекших после окончания базового месяца, на дату окончания отчетного квартала.

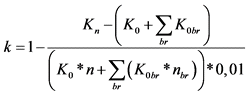

В случае реорганизации банка в форме присоединения к нему в соответствии с пунктом 2.1.1 Соглашения банка (банков), в отношении которого (которых) Агентством осуществляются меры по повышению капитализации (далее - присоединенный банк), коэффициент k определяется по формуле:

,

,

где:

К0br - значение совокупного объема кредитования присоединенного банка по состоянию на первое число месяца, следующего за базовым месяцем, тыс. руб.;

nbr - количество полных календарных месяцев, истекших на дату окончания отчетного квартала, с даты получения ОФЗ присоединенным банком;

![]() - сумма соответствующих значений по всем присоединенным банкам.

- сумма соответствующих значений по всем присоединенным банкам.

Значение коэффициента k округляется до двух десятичных знаков после запятой по математическим правилам округления.

Размер штрафа, применяемого к банку по итогам неполного квартала, определяется по формуле, установленной настоящим пунктом, с применением коэффициента, рассчитываемого как отношение количества полных календарных месяцев в квартале, в течение которых действовало обязательство, установленное пунктом 2.1.3 Соглашения, к количеству календарных месяцев в квартале.

(Пункт изложен с изменениями, внесенными решением Совета директоров Агентства от 14 марта 2017 г., протокол N 2)

4.5. Размер штрафа по основанию, предусмотренному пунктом 2.2 Положения, устанавливается в размере, равном сумме допущенного банком превышения размера ФОТ, а в случае превышения расходов на вознаграждения (оплату труда) руководящих работников банка - в двукратном размере такого превышения.

В случае если банк, допустивший превышение совокупного размера вознаграждения (оплаты труда) руководящих работников банка за отчетный год, установленное по данным представляемой банком отчетности, предусмотренной Соглашением, не представил по запросу Агентства документы, обосновывающие такое превышение, штраф за допущенное таким банком превышение совокупного размера годового вознаграждения руководящих работников применяется в максимальном размере, установленном Соглашением.

(Пункт изложен с изменениями, внесенными решением Совета директоров Агентства от 9 декабря 2016 г., протокол N 8)

4.6. Размер штрафа по основанию, предусмотренному подпунктом 1 пункта 2.3 Положения, определяется в размере суммы прибыли банка, распределенной с нарушением.

Размер штрафа по основанию, предусмотренному подпунктом 2 пункта 2.3 Положения, определяется в размере недостатка увеличения собственных средств (капитала) банка, в том числе основного капитала банка, возникшего на дату прекращения субординированного обязательства банка (погашения всех выпусков переданных банку ОФЗ - в отношении банков, у которых срок исполнения субординированных обязательств составляет не менее 50 лет).

4.7. Размер штрафа по основанию, предусмотренному пунктом 2.4 Положения, определяется в двукратном размере совокупной номинальной стоимости ОФЗ, распоряжение которыми осуществлено банком с нарушением.

4.8. Размер штрафа по основанию, предусмотренному пунктом 2.5 Положения, определяется в зависимости от вида нарушения, допущенного банком, в следующем порядке:

1) в максимальном размере, установленном в Соглашении:

а) в случае исключения банка из числа участников системы обязательного страхования вкладов физических лиц в банках Российской Федерации;

б) в случае применения банком ограничений по кредитованию отдельных предприятий и организаций, в том числе в связи с действием в отношении Российской Федерации мер санкционного воздействия;

2) в размере суммы недостатка собственных средств (капитала) банка до величины собственных средств (капитала) (суммы наибольшего недостатка собственных средств (капитала) в случае, если недостаток собственных средств (капитала) банка фиксировался Агентством на первое число первого месяца нескольких календарных кварталов в отчетном году), установленной в соответствии с подпунктом 2 пункта 2.1.7 Соглашения, в случае нарушения банком требования к величине собственных средств (капитала);

3) в номинальном выражении объема кредитов, предоставленных физическим лицам, превышающих 50% активов банка, в случае увеличения банком доли кредитов, предоставленных физическим лицам, за исключением жилищных (ипотечных) кредитов, выше 50% активов банка.

(Пункт изложен с изменениями, внесенными решением Совета директоров Агентства от 27 июня 2017 г., протокол N 4)

V. Порядок направления Агентством требования банку

об уплате штрафа

5.1. Требование об уплате штрафа в течение 10 рабочих дней с даты принятия соответствующего решения Советом директоров Агентства направляется Агентством в банк заказным письмом с уведомлением о вручении или передается иным способом, подтверждающим факт и дату получения указанного требования банком.

5.2. В случае неисполнения банком в добровольном порядке в срок, установленный Соглашением, требования об уплате штрафа Агентство осуществляет взыскание задолженности в судебном порядке.