"Положение о порядке расчета системно значимыми кредитными организациями норматива структурной ликвидности (норматива чистого стабильного фондирования) ("Базель III")"

ЦЕНТРАЛЬНЫЙ БАНК РОССИЙСКОЙ ФЕДЕРАЦИИ

26 июля 2017 года N 596-П

ПОЛОЖЕНИЕ

О ПОРЯДКЕ РАСЧЕТА СИСТЕМНО ЗНАЧИМЫМИ КРЕДИТНЫМИ

ОРГАНИЗАЦИЯМИ НОРМАТИВА СТРУКТУРНОЙ ЛИКВИДНОСТИ (НОРМАТИВА

ЧИСТОГО СТАБИЛЬНОГО ФОНДИРОВАНИЯ) ("БАЗЕЛЬ III")

На основании статей 57 и 62 Федерального закона от 10 июля 2002 года N 86-ФЗ "О Центральном банке Российской Федерации (Банке России)" (Собрание законодательства Российской Федерации, 2002, N 28, ст. 2790; 2003, N 2, ст. 157; N 52, ст. 5032; 2004, N 27, ст. 2711; N 31, ст. 3233; 2005, N 25, ст. 2426; N 30, ст. 3101; 2006, N 19, ст. 2061; N 25, ст. 2648; 2007, N 1, ст. 9, ст. 10; N 10, ст. 1151; N 18, ст. 2117; 2008, N 42, ст. 4696, ст. 4699; N 44, ст. 4982; N 52, ст. 6229, ст. 6231; 2009, N 1, ст. 25; N 29, ст. 3629; N 48, ст. 5731; 2010, N 45, ст. 5756; 2011, N 7, ст. 907; N 27, ст. 3873; N 43, ст. 5973; N 48, ст. 6728; 2012, N 50, ст. 6954; N 53, ст. 7591, ст. 7607; 2013, N 11, ст. 1076; N 14, ст. 1649; N 19, ст. 2329; N 27, ст. 3438, ст. 3476, ст. 3477; N 30, ст. 4084; N 49, ст. 6336; N 51, ст. 6695, ст. 6699; N 52, ст. 6975; 2014, N 19, ст. 2311, ст. 2317; N 27, ст. 3634; N 30, ст. 4219; N 40, ст. 5318; N 45, ст. 6154; N 52, ст. 7543; 2015, N 1, ст. 4, ст. 37; N 27, ст. 3958, ст. 4001; N 29, ст. 4348, ст. 4357; N 41, ст. 5639; N 48, ст. 6699; 2016, N 1, ст. 23, ст. 46, ст. 50; N 26, ст. 3891; N 27, ст. 4225, ст. 4273, ст. 4295; 2017, N 1, ст. 46; N 14, ст. 1997; N 18, ст. 2661, ст. 2669; N 27, ст. 3950; "Официальный интернет-портал правовой информации" (www.pravo.gov.ru), 19 июля 2017 года) (далее - Федеральный закон от 10 июля 2002 года N 86-ФЗ) и в соответствии с решением Совета директоров Банка России (протокол заседания Совета директоров Банка России от 7 июля 2017 года N 16) настоящее Положение устанавливает порядок расчета норматива структурной ликвидности (норматива чистого стабильного фондирования) (далее - НЧСФ) и его минимально допустимое числовое значение для системно значимых кредитных организаций, признанных Банком России таковыми в соответствии с Указанием Банка России от 22 июля 2015 года N 3737-У "О методике определения системно значимых кредитных организаций", зарегистрированным Министерством юстиции Российской Федерации 11 августа 2015 года N 38444 (далее - Указание Банка России N 3737-У) (далее - СЗКО), в том числе являющихся головными кредитными организациями банковской группы, с учетом международных подходов к расчету и соблюдению норматива чистого стабильного фондирования ("Базель III").

Глава 1. Общие положения

1.1. НЧСФ регулирует (ограничивает) риск потери ликвидности СЗКО, банковской группы, головной кредитной организацией которой является СЗКО (далее - банковская группа СЗКО), обусловленный структурой активов (требований) и пассивов (обязательств) с учетом сроков, сумм и типов активов (требований) и пассивов (обязательств), а также других факторов, характеризующих ликвидность активов (требований) и стабильность пассивов (обязательств). Соблюдение НЧСФ обеспечивает наличие у банковской группы СЗКО (СЗКО) стабильных источников пассивов (обязательств) в объеме, достаточном для фондирования балансовых активов (требований) и внебалансовых обязательств банковской группы СЗКО (СЗКО).

1.2. Расчет НЧСФ осуществляется суммарно по операциям в рублях, иностранной валюте и драгоценных металлах.

Балансовые и внебалансовые активы (требования) и обязательства, номинированные в иностранной валюте, включаются в расчет НЧСФ в рублевом эквиваленте по официальному курсу иностранной валюты по отношению к рублю, установленному Банком России на дату расчета НЧСФ. Балансовые и внебалансовые активы (требования) и обязательства, номинированные в драгоценных металлах, включаются в расчет НЧСФ в рублевом эквиваленте по учетным ценам, установленным Банком России на дату расчета НЧСФ.

В случае если официальный курс иностранной валюты по отношению к рублю не устанавливается Банком России, курс данной валюты определяется с использованием установленного Банком России официального курса доллара США по отношению к рублю, действующего на дату определения курса, и курса данной иностранной валюты по отношению к доллару США на дату, предшествующую дате определения курса.

1.3. Расчет НЧСФ осуществляется головной кредитной организацией банковской группы, являющейся СЗКО, на консолидированной основе (норматив Н28) и СЗКО, не являющейся головной кредитной организацией банковской группы, на индивидуальной основе (норматив Н29) (за исключением СЗКО, являющейся участником банковской группы, в отношении головной кредитной организации которой установлены требования по соблюдению норматива Н28 в соответствии с настоящим Положением).

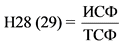

1.4. Норматив Н28 (Н29) рассчитывается как отношение величины имеющегося стабильного фондирования к величине требуемого стабильного фондирования по формуле:

,

,

где:

ИСФ - имеющееся стабильное фондирование банковской группы СЗКО (СЗКО);

ТСФ - требуемое стабильное фондирование банковской группы СЗКО (СЗКО).

1.5. Минимально допустимое числовое значение нормативов Н28 и Н29 устанавливается в размере 100 процентов.

1.6. Расчет норматива Н28 осуществляется на основе данных головной кредитной организации банковской группы СЗКО и участников банковской группы СЗКО, отчетные данные которых включаются в расчет величины собственных средств (капитала), обязательных нормативов и размеров (лимитов) открытых валютных позиций в соответствии с Положением Банка России от 3 декабря 2015 года N 509-П "О расчете величины собственных средств (капитала), обязательных нормативов и размеров (лимитов) открытых валютных позиций банковских групп", зарегистрированным Министерством юстиции Российской Федерации 28 декабря 2015 года N 40318 (далее - Положение Банка России N 509-П), за исключением участников банковской группы СЗКО, занимающихся страховой деятельностью (далее - консолидируемые участники банковской группы СЗКО).

1.7. В расчет норматива Н28 включаются данные головной кредитной организации банковской группы СЗКО и консолидируемых участников банковской группы СЗКО, указанные в абзацах втором - четвертом пункта 1.4 Положения Банка России N 509-П, и данные внутренней отчетности, предусмотренные внутренними документами банковской группы СЗКО, с учетом требований настоящего Положения. Данные консолидируемых участников банковской группы СЗКО включаются в расчет норматива Н28 по состоянию на одну и ту же отчетную дату и за один и тот же период.

1.8. Активы (требования) и пассивы (обязательства) консолидируемых участников банковской группы СЗКО включаются в расчет норматива Н28 в соответствии с пунктом 1.7 Положения Банка России N 509-П. Взаимные требования и обязательства между консолидируемыми участниками банковской группы СЗКО, а также между консолидируемыми участниками банковской группы СЗКО и головной кредитной организацией банковской группы СЗКО в расчет норматива Н28 не включаются.

1.9. В целях настоящего Положения под величиной обязательства по производному финансовому инструменту понимается стоимость замещения производного финансового инструмента, представляющего собой обязательство, равная величине его справедливой стоимости, уменьшенная на величину перечисленной вариационной маржи и (или) прочего обеспечения в связи с изменением стоимости производного финансового инструмента (в денежной и неденежной формах) при выполнении условий, установленных настоящим пунктом, и без учета первоначального обеспечения (возвратного первоначального платежа).

В целях настоящего Положения под величиной требования по производному финансовому инструменту понимается стоимость замещения производного финансового инструмента, представляющего собой актив, равная величине его справедливой стоимости, уменьшенная на величину полученной вариационной маржи и (или) прочего обеспечения в денежной форме в связи с изменением стоимости производного финансового инструмента при выполнении условий, установленных настоящим пунктом, и без учета первоначального обеспечения (возвратного первоначального платежа).

Величина перечисленной (полученной) вариационной маржи и (или) прочего обеспечения, связанного с изменением стоимости производного финансового инструмента, принимается в уменьшение стоимости замещения производного финансового инструмента в целях расчета норматива Н28 (Н29) только при выполнении критериев, установленных подпунктом 6.2.3.2 пункта 6.2 Порядка составления и представления отчетности по форме 0409813 "Сведения об обязательных нормативах, показателе финансового рычага и нормативе краткосрочной ликвидности (публикуемая форма)", установленной приложением 1 к Указанию Банка России от 24 ноября 2016 года N 4212-У "О перечне, формах и порядке составления и представления форм отчетности кредитных организаций в Центральный банк Российской Федерации", зарегистрированному Министерством юстиции Российской Федерации 14 декабря 2016 года N 44718, 29 марта 2017 года N 46155 (далее - отчетность по форме 0409813), вне зависимости от порядка отражения вариационной маржи и (или) прочего обеспечения, связанного с изменением стоимости производного финансового инструмента, на счетах бухгалтерского учета.

Величина требования (обязательства) по производному финансовому инструменту, рассчитанная в соответствии с настоящим пунктом, не может быть отрицательной величиной.

Величина полученной вариационной маржи и (или) прочего обеспечения, связанного с изменением стоимости производного финансового инструмента, и величина полученного первоначального обеспечения (возвратного первоначального платежа), не принятые в уменьшение стоимости замещения производного финансового инструмента, представляющего собой актив, в целях расчета норматива Н28 (Н29) включаются в расчет имеющегося стабильного фондирования с коэффициентом стабильности фондирования 0 процентов, в том числе путем исключения из величины источников собственных средств (капитала).

Производные финансовые инструменты, которые заключены в рамках соглашения о неттинге, соответствующего условиям, установленным подпунктом 6.2.3.1 пункта 6.2 Порядка составления и представления отчетности по форме 0409813, включаются в расчет величины требований (обязательств) по производным финансовым инструментам как нетто-требование (нетто-обязательство), рассчитанное по каждому контрагенту, в величине превышения суммы требований (обязательств) по производным финансовым инструментам над суммой обязательств (требований) по сделкам с соответствующим контрагентом. При этом в рамках сделок с одним контрагентом в расчет включается либо нетто-требование, либо нетто-обязательство по производным финансовым инструментам.

1.10. Активы (требования) и обязательства, возникшие в результате участия головной кредитной организации банковской группы СЗКО (СЗКО) и (или) участника банковской группы СЗКО в финансировании отдельных государственных программ и мероприятий за счет средств федерального бюджета на возвратной основе, отраженные на балансовых счетах N 40108 и N 40109 в соответствии с Положением Банка России от 27 февраля 2017 года N 579-П "О Плане счетов бухгалтерского учета для кредитных организаций и порядке его применения", зарегистрированным Министерством юстиции Российской Федерации 20 марта 2017 года N 46021, 20 июля 2017 года N 47474, при условии совпадения сроков и сумм привлечения и размещения денежных средств, включаются в расчет норматива Н28 (Н29) с коэффициентом требуемого стабильного фондирования и коэффициентом стабильности фондирования 0 процентов соответственно.

1.11. Требования и обязательства по возврату денежных средств по сделкам репо включаются в расчет норматива Н28 (Н29) на нетто-основе по каждому контрагенту в случае, если указанные требования и обязательства возникают из договоров с одинаковым сроком до исполнения, заключенных в рамках соглашения о неттинге по операциям кредитования ценными бумагами, по которым неттинг соответствующих величин предусмотрен подпунктом 6.2.10 пункта 6.2 Порядка составления и представления отчетности по форме 0409813.

Глава 2. Порядок расчета имеющегося стабильного фондирования

2.1. Величина имеющегося стабильного фондирования рассчитывается как сумма источников собственных средств (капитала) и балансовых и указанных в настоящей главе внебалансовых обязательств банковской группы СЗКО (СЗКО) в величине, отраженной на балансовых или внебалансовых счетах до проведения корректировок, установленных законодательными и иными актами, в том числе регулирующими банковскую деятельность и деятельность на финансовых рынках, если иное не установлено настоящей главой, умноженных на соответствующие коэффициенты стабильности фондирования, установленные настоящей главой в зависимости от их видов и сроков, а также иных факторов.

2.2. Головная кредитная организация банковской группы СЗКО (СЗКО) и участники банковской группы СЗКО определяют срок, оставшийся до погашения обязательств (пассивов), на основе срока востребования (погашения), определенного с учетом возможности требований со стороны клиента (контрагента) о досрочном возврате денежных средств, установленной законодательными и иными актами, условиями договора, правом иностранного государства, нормами международного права, обычаями делового оборота, вследствие прошлого опыта или заявлений головной кредитной организации банковской группы СЗКО (СЗКО) и (или) участника банковской группы СЗКО, в результате которых у клиентов (контрагентов) возникают обоснованные ожидания, что головная кредитная организация банковской группы СЗКО (СЗКО) и (или) участник банковской группы СЗКО принимает на себя такие обязательства (далее - эффективный срок, оставшийся до востребования (погашения).

В случае если условиями договора предусмотрено право головной кредитной организации банковской группы СЗКО (СЗКО) и (или) участника банковской группы СЗКО на досрочный возврат (погашение) привлеченных денежных средств, привлеченные денежные средства включаются в расчет имеющегося стабильного фондирования исходя из ожидаемого срока возврата (погашения) при наличии соответствующих намерений головной кредитной организации банковской группы СЗКО (СЗКО) и (или) участника банковской группы СЗКО (например, отраженных во внутренних документах), в том числе с учетом факторов риска потери деловой репутации при наличии у клиентов (контрагентов) обоснованных ожиданий, что головная кредитная организация банковской группы СЗКО (СЗКО) и (или) участник банковской группы СЗКО реализует в будущем свое право на досрочный возврат (погашение) привлеченных денежных средств, в том числе по выпущенным долговым ценным бумагам, по которым головной кредитной организацией банковской группы СЗКО (СЗКО) и (или) участником банковской группы СЗКО принято и публично объявлено решение о досрочном погашении при условии, что согласие на досрочное погашение является неотъемлемым условием их приобретения, оставшийся срок до погашения определяется по сроку досрочного погашения.

В случае если условиями договора предусмотрено право клиента (контрагента) на досрочное востребование денежных средств, привлеченные денежные средства включаются в расчет имеющегося стабильного фондирования исходя из наиболее ранней даты возможного востребования клиентом (контрагентом), предусмотренной условиями договора, а при отсутствии такой даты - как средства с эффективным сроком, оставшимся до востребования (погашения), менее шести месяцев.

Отложенные налоговые обязательства включаются в расчет имеющегося стабильного фондирования исходя из ближайшей возможной даты исполнения обязательства.

Величина средств, относящихся к доле участия малых акционеров (участников) участника банковской группы СЗКО в соответствии с пунктом 2.3 Положения Банка России от 11 марта 2015 года N 462-П "О порядке составления отчетности, необходимой для осуществления надзора за кредитными организациями на консолидированной основе, а также иной информации о деятельности банковских групп", зарегистрированного Министерством юстиции Российской Федерации 8 мая 2015 года N 37212, 4 апреля 2017 года N 46241, в том числе входящая в состав источников собственных средств (капитала) банковской группы СЗКО в соответствии с Положением Банка России N 509-П, включается в расчет имеющегося стабильного фондирования исходя из эффективного срока, оставшегося до востребования (погашения) (обычно бессрочно).

В целях расчета величины имеющегося стабильного фондирования, если иное не установлено настоящей главой, обязательства (пассивы) или их часть относятся к одному из временных периодов в зависимости от эффективного срока, оставшегося до востребования (погашения): менее шести месяцев, от шести месяцев включительно до одного года, менее одного года или один год и более. В величину обязательств (пассивов), относимых к соответствующему временному периоду, включается только та часть обязательства, которая будет (в том числе по обязательствам с амортизацией долга) и (или) может быть (с учетом требований настоящего пункта) погашена (востребована) в соответствующем временном периоде.

2.3. В целях расчета нормативов Н28 (Н29):

депозиты и прочие привлеченные средства юридических лиц без обеспечения включают депозиты, кредиты, обязательства по расчетным и прочим счетам, выпущенные долговые ценные бумаги, а также иные обязательства, указанные в качестве депозитов и прочих привлеченных средств в пункте 3.3 Положения Банка России от 30 мая 2014 года N 421-П "О порядке расчета показателя краткосрочной ликвидности ("Базель III")", зарегистрированного Министерством юстиции Российской Федерации 25 июня 2014 года N 32844, 11 декабря 2014 года N 35134, 25 декабря 2015 года N 40282 (далее - Положение Банка России N 421-П), с учетом главы 3 Положения Банка России от 3 декабря 2015 года N 510-П "О порядке расчета норматива краткосрочной ликвидности ("Базель III") системно значимыми кредитными организациями", зарегистрированного Министерством юстиции Российской Федерации 28 декабря 2015 года N 40319 (далее - Положение Банка России N 510-П), если иное не установлено настоящей главой;

стабильные и нестабильные средства физических лиц определяются в соответствии с пунктом 3.2 Положения Банка России N 421-П и пунктом 3.3 Положения Банка России N 510-П;

стабильные и нестабильные депозиты и прочие привлеченные средства субъектов малого бизнеса определяются в соответствии с подпунктом 3.3.5 пункта 3.3 Положения Банка России N 421-П и пунктом 3.4 Положения Банка России N 510-П;

операционные депозиты определяются в соответствии с подпунктами 3.3.6 - 3.3.10 пункта 3.3 Положения Банка России N 421-П и пунктом 3.5 Положения Банка России N 510-П;

в целях настоящего Положения под финансовыми организациями понимаются финансовые организации, определенные в соответствии с пунктом 6 статьи 4 Федерального закона от 26 июля 2006 года N 135-ФЗ "О защите конкуренции" (Собрание законодательства Российской Федерации, 2006, N 31, ст. 3434; 2007, N 49, ст. 6079; 2008, N 18, ст. 1941; N 27, ст. 3126; N 45, ст. 5141; 2009, N 29, ст. 3601, ст. 3610; N 52, ст. 6450, ст. 6455; 2010, N 15, ст. 1736; N 19, ст. 2291; N 49, ст. 6409; 2011, N 10, ст. 1281; N 27, ст. 3873, ст. 3880; N 29, ст. 4291; N 30, ст. 4590; N 48, ст. 6728; N 50, ст. 7343; 2012, N 31, ст. 4334; N 53, ст. 7643; 2013, N 27, ст. 3436, ст. 3477; N 30, ст. 4084; N 44, ст. 5633; N 51, ст. 6695; N 52, ст. 6961, ст. 6988; 2014, N 23, ст. 2928; N 30, ст. 4266; 2015, N 27, ст. 3947; N 29, ст. 4339, ст. 4342, ст. 4350, ст. 4376; N 41, ст. 5629; 2016, N 27, ст. 4197).

2.4. В расчет величины имеющегося стабильного фондирования с коэффициентом стабильности фондирования 100 процентов включаются:

сумма источников базового, добавочного и дополнительного капитала банковской группы СЗКО (СЗКО), определенная в соответствии с пунктами 2.3, 2.5 и 2.7 Положения Банка России N 509-П и подпунктами 2.1 и 2.3 пункта 2 и подпунктом 3.1 пункта 3 Положения Банка России от 28 декабря 2012 года N 395-П "О методике определения величины собственных средств (капитала) кредитных организаций ("Базель III")", зарегистрированного Министерством юстиции Российской Федерации 22 февраля 2013 года N 27259, 29 ноября 2013 года N 30499, 2 октября 2014 года N 34227, 11 декабря 2014 года N 35134, 17 декабря 2014 года N 35225, 24 марта 2015 года N 36548, 5 июня 2015 года N 37549, 5 октября 2015 года N 39152, 8 декабря 2015 года N 40018, 17 декабря 2015 года N 40151, 26 августа 2016 года N 43442 (далее - Положение Банка России N 395-П), соответственно, уменьшенная на величину убытков текущего года и предшествующих лет, указанных в подпунктах 2.2.7 и 2.2.8 пункта 2 Положения Банка России N 395-П, с учетом пункта 1.6 настоящего Положения, а также с учетом окончания переходного периода и поэтапного применения после 1 января 2022 года, установленных в подпунктах 8.1 и 8.2 пункта 8 Положения Банка России N 395-П, и с учетом подпункта 8.3 пункта 8 Положения Банка России N 395-П, за исключением источников дополнительного капитала с эффективным сроком, оставшимся до востребования (погашения), менее одного года;

привилегированные акции, указанные в подпункте 8.2 пункта 8 Положения Банка России N 395-П, эмиссионный доход, полученный от размещения указанных акций, субординированные кредиты (депозиты, займы, облигационные займы), указанные в абзаце восьмом подпункта 3.1.8.6 пункта 3 Положения Банка России N 395-П, подлежащие исключению из расчета собственных средств (капитала) головной кредитной организацией банковской группы СЗКО (СЗКО) с 1 января 2022 года в соответствии с подпунктом 8.2 пункта 8 Положения Банка России N 395-П, а также начисленные (накопленные) проценты по указанным обязательствам с эффективным сроком, оставшимся до востребования (погашения), один год и более, за исключением источников капитала, договоры которых содержат условия, предусматривающие досрочное погашение (возможность досрочного погашения), в случае исполнения которых оставшийся срок до погашения составит менее одного года;

величина субординированного кредита (депозита, займа, облигационного займа) с эффективным сроком, оставшимся до востребования (погашения), один год и более (за исключением источников капитала, договоры которых содержат условия, предусматривающие досрочное погашение (возможность досрочного погашения), в случае исполнения которых оставшийся срок до погашения составит менее одного года), превышающая включенную в расчет собственных средств (капитала) головной кредитной организацией банковской группы СЗКО (СЗКО) в соответствии с подпунктом 3.1.8.6 пункта 3 Положения Банка России N 395-П остаточную стоимость субординированного кредита (депозита, займа, облигационного займа), а также начисленные (накопленные) проценты по указанным обязательствам с эффективным сроком, оставшимся до востребования (погашения), один год и более;

депозиты и прочие привлеченные средства физических и юридических лиц, субъектов малого бизнеса, Банка России и центральных банков иностранных государств, Федерального казначейства, Министерства финансов Российской Федерации, субъектов Российской Федерации и органов местного самоуправления, государственных внебюджетных фондов Российской Федерации, территориальных государственных внебюджетных фондов субъектов Российской Федерации, правительств иностранных государств, международных банков развития, указанных в пункте 2.3 Инструкции Банка России от 28 июня 2017 года N 180-И "Об обязательных нормативах банков", зарегистрированной Министерством юстиции Российской Федерации 12 июля 2017 года N 47383 (далее - Инструкция Банка России N 180-И) (далее - международные банки развития), и национальных банков развития, действующих на основании Федерального закона от 17 мая 2007 года N 82-ФЗ "О банке развития" (Собрание законодательства Российской Федерации, 2007, N 22, ст. 2562; 2009, N 52, ст. 6416; 2011, N 1, ст. 49; N 29, ст. 4291; N 30, ст. 4584; N 45, ст. 6335; 2012, N 26, ст. 3438; 2014, N 30, ст. 4241; 2015, N 27, ст. 3976; 2016, N 1, ст. 26; N 27, ст. 4293) или в соответствии с правом иностранного государства (далее - национальные банки развития), организаций, которым в соответствии с правом иностранного государства предоставлено право осуществлять заимствования от имени государства, привлеченные головной кредитной организацией банковской группы СЗКО (СЗКО) и участниками банковской группы СЗКО, иные обязательства вне зависимости от наличия или отсутствия обеспечения, а также начисленные (накопленные) проценты по указанным обязательствам и источникам добавочного и дополнительного капитала банковской группы СЗКО (СЗКО), указанным в абзаце втором настоящего пункта, в части средств с эффективным сроком, оставшимся до востребования (погашения), один год и более (без учета потоков денежных средств в течение одного года с даты расчета норматива Н28 (Н29) по обязательствам с оставшимся предусмотренным договором сроком до погашения свыше одного года);

отложенные налоговые обязательства со сроком, оставшимся до ближайшей возможной даты исполнения обязательств, один год и более;

величина средств, относящаяся к доле участия малых акционеров (участников) участника банковской группы СЗКО, без установленного срока возврата средств и (или) с эффективным сроком, оставшимся до востребования (погашения), один год и более в части, не включенной в расчет источников собственных средств (капитала) банковской группы СЗКО в соответствии с абзацем вторым настоящего пункта.

Источники собственных средств (капитала), указанные в абзацах втором - четвертом настоящего пункта и не включенные в расчет имеющегося стабильного фондирования в связи с требованиями настоящего пункта, включаются в расчет имеющегося стабильного фондирования с коэффициентами стабильности фондирования, установленными настоящей главой в зависимости от вида обязательств (пассивов), их срочности и иных факторов.

2.5. В расчет величины имеющегося стабильного фондирования с коэффициентом стабильности фондирования 95 процентов включаются стабильные средства физических лиц и стабильные депозиты и прочие привлеченные средства субъектов малого бизнеса, а также начисленные (накопленные) проценты по указанным средствам, за исключением средств, включенных в расчет имеющегося стабильного фондирования в соответствии с пунктом 2.4 настоящего Положения, в части депозитов и прочих привлеченных средств без установленного договором срока возврата, со сроком до востребования, с оставшимся предусмотренным договором сроком до востребования (погашения) менее одного года или с эффективным сроком, оставшимся до востребования (погашения), менее одного года.

2.6. В расчет величины имеющегося стабильного фондирования с коэффициентом стабильности фондирования 90 процентов включаются нестабильные средства физических лиц и нестабильные депозиты и прочие привлеченные средства субъектов малого бизнеса, а также начисленные (накопленные) проценты по указанным средствам, за исключением средств, включенных в расчет имеющегося стабильного фондирования в соответствии с пунктом 2.4 настоящего Положения, в части депозитов и прочих привлеченных средств без установленного договором срока возврата, со сроком до востребования, с оставшимся предусмотренным договором сроком до востребования (погашения) менее одного года или с эффективным сроком, оставшимся до востребования (погашения), менее одного года.

2.7. В расчет величины имеющегося стабильного фондирования с коэффициентом стабильности фондирования 50 процентов включаются:

депозиты (за исключением операционных депозитов) и прочие привлеченные средства юридических лиц (за исключением финансовых организаций), в том числе субординированные депозиты (займы), не включенные в расчет имеющегося стабильного фондирования в соответствии с пунктом 2.4 настоящего Положения, вне зависимости от наличия или отсутствия обеспечения, привлеченные головной кредитной организацией банковской группы СЗКО (СЗКО) и участниками банковской группы СЗКО, а также начисленные (накопленные) проценты по указанным средствам в части средств с эффективным сроком, оставшимся до востребования (погашения), менее одного года;

операционные депозиты (кроме операционных депозитов, включенных в расчет имеющегося стабильного фондирования в соответствии с абзацем пятым пункта 2.4 настоящего Положения), а также начисленные (накопленные) проценты по ним;

депозиты (за исключением операционных депозитов) и прочие привлеченные средства Федерального казначейства, Министерства финансов Российской Федерации, субъектов Российской Федерации и органов местного самоуправления, государственных внебюджетных фондов Российской Федерации, территориальных государственных внебюджетных фондов субъектов Российской Федерации, правительств иностранных государств, международных банков развития и национальных банков развития, организаций, которым в соответствии с правом иностранного государства предоставлено право осуществлять заимствования от имени государства, в том числе субординированные кредиты (депозиты, займы), не включенные в расчет имеющегося стабильного фондирования в соответствии с пунктом 2.4 настоящего Положения, вне зависимости от наличия или отсутствия обеспечения, а также начисленные (накопленные) проценты по указанным средствам с эффективным сроком, оставшимся до востребования (погашения), менее одного года;

депозиты (за исключением операционных депозитов) и прочие привлеченные средства, в том числе субординированные кредиты (депозиты, займы), вне зависимости от наличия или отсутствия обеспечения, а также начисленные (накопленные) проценты по указанным средствам с эффективным сроком, оставшимся до востребования (погашения), от шести месяцев включительно до одного года, не включенные в расчет имеющегося стабильного фондирования в соответствии с пунктами 2.4 - 2.6 настоящего Положения и абзацами вторым - четвертым настоящего пункта, включая средства, привлеченные от Банка России, центральных банков иностранных государств, финансовых организаций;

отложенные налоговые обязательства со сроком, оставшимся до ближайшей возможной даты исполнения обязательств, от шести месяцев включительно и до одного года;

величина средств, относящихся к доле участия малых акционеров (участников) участника банковской группы СЗКО, с эффективным сроком, оставшимся до востребования (погашения), от шести месяцев включительно и до одного года.

2.8. В расчет величины имеющегося стабильного фондирования с коэффициентом стабильности фондирования 0 процентов включаются:

обязательства, возникшие в результате участия головной кредитной организации банковской группы СЗКО (СЗКО) и (или) участника банковской группы СЗКО в финансировании программ, указанных в пункте 1.10 настоящего Положения, а также начисленные (накопленные) проценты по ним;

прочие обязательства (пассивы), в том числе средства, привлеченные от Банка России, центральных банков иностранных государств, финансовых организаций, а также начисленные (накопленные) проценты по ним, эффективный срок, оставшийся до востребования (погашения) которых, составляет менее шести месяцев, а также сформированные резервы, не уменьшившие величину активов (требований) в соответствии с пунктом 3.2 настоящего Положения;

прочие обязательства без установленного договором срока возврата средств (без установленного срока действия договора), которые не были включены в расчет имеющегося стабильного фондирования в соответствии с пунктами 2.4 - 2.7 настоящего Положения, обязательства, указанные в абзаце четвертом подпункта 3.4.3 пункта 3.4 Положения Банка России N 421-П, за исключением отложенных налоговых обязательств и величины средств, относящихся к доле участия малых акционеров (участников) участника банковской группы СЗКО;

отложенные налоговые обязательства со сроком, оставшимся до ближайшей возможной даты исполнения обязательства, менее шести месяцев;

величина средств, относящихся к доле участия малых акционеров (участников) участника банковской группы СЗКО, с эффективным сроком, оставшимся до востребования (погашения), менее шести месяцев;

обязательства, не исполненные в срок;

сумма обязательств по производным финансовым инструментам за вычетом суммы требований по производным финансовым инструментам, с учетом требований пункта 1.9 настоящего Положения, в случае если полученная величина положительная, и ноль в иных случаях;

обязательства по поставке денежных средств, возникшие из договоров (сделок) по приобретению финансовых инструментов, иностранных валют, золота или товаров (прочих драгоценных металлов (кроме золота) и (или) иных товаров, в том числе в соответствии с правом иностранного государства, допускающим соответствующие сделки), по которым расчеты и поставка осуществляются не ранее следующего дня после дня заключения договора (сделки) в рамках предусмотренного организатором торговли периода осуществления расчетов для соответствующего организатора торговли или в соответствии с обычаями делового оборота по указанным видам договоров (сделок), не являющихся производными финансовыми инструментами, а также в случае, если поставка денежных средств не была произведена в указанный период, но ожидается к осуществлению.

Глава 3. Порядок расчета требуемого стабильного фондирования

3.1. Величина требуемого стабильного фондирования рассчитывается как сумма балансовых и отдельных внебалансовых активов (требований), условных обязательств кредитного характера и оценочных обязательств банковской группы СЗКО (СЗКО) в величине, отраженной на балансовых или внебалансовых счетах до проведения корректировок, установленных законодательными и иными актами, в том числе регулирующими банковскую деятельность и деятельность на финансовых рынках, если иное не установлено настоящей главой, умноженных на соответствующие коэффициенты требуемого стабильного фондирования, установленные настоящей главой в зависимости от оставшегося срока до востребования (погашения) и уровня риска ликвидности соответствующего вида актива (требования), а также иных факторов.

3.2. Балансовые и внебалансовые активы (требования) банковской группы СЗКО (СЗКО) и внебалансовые обязательства, оцениваемые (переоцениваемые) по справедливой стоимости, включаются в расчет величины требуемого стабильного фондирования по справедливой стоимости. Балансовые и внебалансовые активы (требования) банковской группы СЗКО (СЗКО) и внебалансовые обязательства, не подлежащие оценке (переоценке) по справедливой стоимости, включаются в расчет величины требуемого стабильного фондирования за вычетом величины сформированного резерва на возможные потери по ним в соответствии с Положением Банка России от 28 июня 2017 года N 590-П "О порядке формирования кредитными организациями резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности", зарегистрированным Министерством юстиции Российской Федерации 12 июля 2017 года N 47384, и Положением Банка России от 20 марта 2006 года N 283-П "О порядке формирования кредитными организациями резервов на возможные потери", зарегистрированным Министерством юстиции Российской Федерации 25 апреля 2006 года N 7741, 2 июля 2007 года N 9739, 6 декабря 2007 года N 10639, 10 сентября 2008 года N 12260, 5 августа 2009 года N 14477, 17 декабря 2009 года N 15670, 24 мая 2011 года N 20837, 21 декабря 2011 года N 22714, 18 декабря 2012 года N 26162, 11 декабря 2013 года N 30582, 20 октября 2014 года N 34363, 25 сентября 2015 года N 39003, 26 августа 2016 года N 43443.

3.3. Головная кредитная организация банковской группы СЗКО (СЗКО) и участники банковской группы СЗКО определяют срок, оставшийся до востребования (погашения) активов (требований), исходя из наиболее позднего из возможных сроков их востребования (погашения), установленных договором (контрактом).

В случае если условиями договора (контракта) предусмотрено право головной кредитной организации банковской группы СЗКО (СЗКО) и (или) участника банковской группы СЗКО на пролонгацию срока востребования (погашения) активов (требований), оставшийся срок до востребования (погашения) определяется исходя из намерений головной кредитной организации банковской группы СЗКО (СЗКО) и (или) участника банковской группы СЗКО (например, отраженных во внутренних документах) с учетом факторов риска потери деловой репутации при наличии у клиентов (контрагентов) обоснованных ожиданий вследствие прошлого опыта или заявлений головной кредитной организации банковской группы СЗКО (СЗКО) и (или) участника банковской группы СЗКО о реализации в будущем своего права на пролонгацию срока востребования (погашения) активов (требований).

Кредиты и прочие размещенные средства без установленного договором срока возврата средств (без установленного срока действия договора), в том числе предоставленные в соответствии с правом иностранного государства, включаются в расчет величины требуемого стабильного фондирования как соответствующие активы (требования) с оставшимся сроком до востребования (погашения) один год и более. Средства, размещенные на срок до востребования, при наличии установленного срока действия договора включаются в расчет величины требуемого стабильного фондирования как соответствующие активы (требования) с оставшимся сроком до востребования (погашения) менее шести месяцев, если иное не вытекает из намерений головной кредитной организации банковской группы СЗКО (СЗКО) и (или) участника банковской группы СЗКО с учетом факторов, предусмотренных настоящим пунктом.

По амортизируемым активам (требованиям), востребуемым (погашаемым) частями, величина, подлежащая востребованию (погашению) в течение одного года с даты расчета норматива Н28 (Н29), относится к категории активов (требований) со сроком до одного года (в соответствующий временной интервал до шести месяцев, от шести месяцев включительно до одного года или менее одного года), за исключением части долговых ценных бумаг, включаемых в расчет требуемого стабильного фондирования вне зависимости от срока востребования (погашения).

По вложениям в долговые ценные бумаги, по которым эмитентом принято и публично объявлено решение о досрочном погашении при условии, что согласие на досрочное погашение является неотъемлемым условием их приобретения, в случае, если в соответствии с настоящей главой соответствующие ценные бумаги включаются в расчет требуемого стабильного фондирования в зависимости от срока до их погашения, оставшийся срок до погашения определяется по сроку досрочного погашения.

Активы (требования) (часть актива (требования), срок погашения (исполнения) которых наступил, но которые не были погашены (исполнены) в срок, относятся полностью или в соответствующей части к установленному настоящим Положением временному интервалу, соответствующему первоначальному предусмотренному договором сроку до погашения актива (требования) (части актива (требования), или к временному интервалу, превышающему указанный срок, если по оценке головной кредитной организации банковской группы СЗКО (СЗКО) и (или) участника банковской группы СЗКО на основе анализа финансового положения контрагента и иной доступной информации ожидаемый срок исполнения обязательств превышает первоначальный предусмотренный договором срок до погашения актива (требования) (части актива (требования).

3.4. Кредиты и иные требования, обеспеченные различными видами активов, включаются в расчет величины требуемого стабильного фондирования с коэффициентами требуемого стабильного фондирования, применяемыми к соответствующему кредиту (требованию) в зависимости от вида обеспечения в соответствии с требованиями настоящей главы, пропорционально величине полученного в обеспечение актива в общей сумме активов, полученных в обеспечение. В целях определения обеспеченной и необеспеченной частей кредита (иного требования) активы, полученные в обеспечение, принимаются в расчет по справедливой стоимости или в сумме принятого обеспечения, отраженной на внебалансовых счетах, в случае, если справедливая стоимость не может быть надежно определена. В случае если объем полученного обеспечения меньше величины соответствующего кредита (иного требования), к необеспеченной части кредита (иного требования) применяется коэффициент требуемого стабильного фондирования, соответствующий необеспеченным кредитам, депозитам и прочим размещенным средствам в зависимости от срочности и иных факторов, установленных настоящей главой. В случае невозможности определения обеспеченной и необеспеченной частей, а также доли различных видов активов к соответствующему кредиту (иному требованию) применяется наибольший коэффициент требуемого стабильного фондирования в зависимости от срочности и иных факторов (помимо обеспечения), установленных настоящей главой.

3.5. В целях определения величины требуемого стабильного фондирования в величину требований (активов) включаются внебалансовые требования по поставке финансовых инструментов, иностранных валют, золота или товаров (прочих драгоценных металлов (кроме золота) и (или) иных товаров, в том числе в соответствии с правом иностранного государства, допускающим соответствующие сделки), которые будут получены по договорам (сделкам), по которым расчеты и поставка осуществляются не ранее следующего дня после дня заключения договора (сделки), не являющимся производными финансовыми инструментами, и из величины требований (активов) исключаются внебалансовые обязательства по поставке финансовых инструментов, иностранных валют, золота или товаров (прочих драгоценных металлов (кроме золота) и (или) иных товаров, в том числе в соответствии с правом иностранного государства, допускающим соответствующие сделки), которые будут получены по указанным договорам (сделкам).

3.6. При установлении соответствия активов (требований) определению высоколиквидных активов, установленному Положением Банка России N 421-П и Положением Банка России N 510-П (далее - ВЛА), если не указано иное, не учитываются условия, установленные пунктом 2.1 Положения Банка России N 421-П, а также ограничения на величину соответствующего актива, включаемую в расчет числителя показателя (норматива) краткосрочной ликвидности, установленные главой 2 Положения Банка России N 421-П и главой 2 Положения Банка России N 510-П.

В расчет требуемого стабильного фондирования не включаются отражаемые на внебалансовых счетах, в том числе включаемые в расчет ВЛА в соответствии с подпунктом 2.1.3 пункта 2.1 Положения Банка России N 421-П, ценные бумаги, полученные без первоначального признания по сделкам, совершаемым на возвратной основе (по договорам репо или займа ценных бумаг), по сделкам свопа ценных бумаг, а также полученные для обеспечения исполнения обязательств по размещенным средствам или по иным договорам (сделкам), в том числе в соответствии с правом иностранного государства, допускающим соответствующие сделки.

3.7. Активы (требования), обремененные обязательствами головной кредитной организации банковской группы СЗКО (СЗКО) и (или) участника банковской группы СЗКО на срок один год и более с даты расчета норматива Н28 (Н29), включаются в расчет величины требуемого стабильного фондирования с применением коэффициента требуемого стабильного фондирования 100 процентов. Активы (требования), обремененные обязательствами головной кредитной организации банковской группы СЗКО (СЗКО) и (или) участника банковской группы СЗКО на срок от шести месяцев включительно до одного года с даты расчета норматива Н28 (Н29), включаются в расчет требуемого стабильного фондирования с применением коэффициента требуемого стабильного фондирования, установленного для соответствующих активов (требований), не обремененных обязательствами головной кредитной организации банковской группы СЗКО (СЗКО) и (или) участника банковской группы СЗКО, но не менее 50 процентов. Активы (требования), обремененные обязательствами головной кредитной организации банковской группы СЗКО (СЗКО) и (или) участника банковской группы СЗКО сроком менее шести месяцев с даты расчета норматива Н28 (Н29), включаются в расчет требуемого стабильного фондирования с применением коэффициента требуемого стабильного фондирования, установленного для соответствующих активов (требований), не обремененных обязательствами головной кредитной организации банковской группы СЗКО (СЗКО) и (или) участника банковской группы СЗКО.

В случае если срок, оставшийся до востребования (погашения) актива (требования), меньше срока, оставшегося до исполнения договора (сделки), в обеспечение исполнения обязательств по которому (которой) актив (требование) был передан (было передано), период обременения определяется по сроку, оставшемуся до исполнения соответствующего договора (соответствующей сделки).

В целях определения обремененности активов (требований) применяются критерии, установленные подпунктом 2.1.2 пункта 2.1 Положения Банка России N 421-П в отношении необремененных активов, с учетом требований настоящего пункта.

К обремененным активам (требованиям) не относятся денежные средства, ценные бумаги или иные активы, внесенные в связи с перечислением первоначального обеспечения по производным финансовым инструментам.

В случае если активы, полученные без первоначального признания по договору репо, а также полученные для обеспечения исполнения обязательств по размещенным средствам, были переданы по договору репо, займа, свопа активов или иному договору для обеспечения исполнения обязательств по привлеченным средствам, в том числе в соответствии с правом иностранного государства, допускающим соответствующие сделки, на срок, превышающий срок первоначальной сделки, при условии отсутствия необремененных балансовых вложений в указанные активы, балансовые требования, возникшие в результате предоставления денежных средств по первоначальной сделке, считаются обремененными обязательствами головной кредитной организации банковской группы СЗКО (СЗКО) и (или) участника банковской группы СЗКО на срок, оставшийся до исполнения последующей сделки, по которой соответствующие активы были переданы.

В случае если активы, полученные без первоначального признания по договору репо, а также полученные для обеспечения исполнения обязательств по размещенным средствам, были реализованы по договору купли-продажи, в том числе в соответствии с правом иностранного государства, допускающим соответствующие сделки, или были переданы по договору репо, займа, свопа активов или иному договору для обеспечения исполнения обязательств по привлеченным средствам, по которому имело место неисполнение контрагентом своих обязательств по возврату актива, при условии отсутствия необремененных балансовых вложений в указанные активы, балансовые требования, возникшие в результате предоставления денежных средств по первоначальной сделке, считаются обремененными обязательствами головной кредитной организации банковской группы СЗКО (СЗКО) и (или) участника банковской группы СЗКО на срок, оставшийся до исполнения первоначальной сделки, по которой соответствующие активы были получены.

В случае если активы, полученные без первоначального признания по договору займа или свопа активов, были переданы по договору репо, займа, свопа активов или иному договору для обеспечения исполнения обязательств по привлеченным средствам на срок, превышающий срок первоначальной сделки, при условии отсутствия необремененных балансовых вложений в указанные активы, в расчет требуемого стабильного фондирования в качестве обремененных активов (требований) включаются внебалансовые требования в величине стоимости переданных активов по сроку, оставшемуся до исполнения последующей сделки, по которой активы были переданы.

В случае если активы, полученные без первоначального признания по договору займа или свопа активов, были реализованы по договору купли-продажи или были переданы по договору репо, займа, свопа активов или иному договору для обеспечения исполнения обязательств по привлеченным средствам, по которому имело место неисполнение контрагентом своих обязательств по возврату актива, при условии отсутствия необремененных балансовых вложений в указанные активы, в целях расчета требуемого стабильного фондирования в величину обремененных активов (требований) включается величина стоимости переданных активов по сроку, оставшемуся до исполнения первоначальной сделки, по которой соответствующие активы были получены.

В случае отражения на балансовых счетах в соответствии с правом иностранного государства активов, полученных по договору репо, займа, свопа активов или иному договору для обеспечения исполнения обязательств по размещенным средствам и переданных по договору репо, займа, свопа активов или иному договору для обеспечения исполнения обязательств по привлеченным средствам или реализованных по договору купли-продажи, обремененным считается соответствующее балансовое требование в величине стоимости переданных активов, которое включается в расчет требуемого стабильного фондирования в порядке, установленном абзацами первым и вторым настоящего пункта (при передаче по договору репо, займа, свопа активов или иному договору для обеспечения исполнения обязательств, кроме случая неисполнения контрагентом своих обязательств по возврату актива), или по сроку до исполнения первоначальной сделки, по которой соответствующие активы были получены (при реализации актива по договору купли-продажи или в случае неисполнения контрагентом своих обязательств по возврату актива по договору репо, займа, свопа активов или иному договору).

Активы (требования) головной кредитной организации банковской группы СЗКО (СЗКО) и (или) участника банковской группы СЗКО, являющиеся обеспечением по выпущенным головной кредитной организацией банковской группы СЗКО (СЗКО) или участником банковской группы СЗКО долговым ценным бумагам, классифицируются как обремененные, в том числе при превышении величиной обеспечения размера обязательств по долговым ценным бумагам (избыточное обеспечение), в случае, если величина избыточного обеспечения не может быть использована головной кредитной организацией банковской группы СЗКО (СЗКО) и (или) участником банковской группы СЗКО в целях привлечения денежных средств, в том числе в рамках выпуска иных долговых ценных бумаг, без нарушения требований, установленных законодательными и иными актами, в том числе регулирующими банковскую деятельность и деятельность на финансовых рынках, условий, предусмотренных решением о выпуске долговых ценных бумаг, иных ограничений с учетом факторов риска потери деловой репутации и (или) потенциального снижения рейтинга кредитоспособности соответствующего выпуска долговых ценных бумаг (в иных случаях величина избыточного обеспечения рассматривается как необремененная).

3.8. В расчет величины требуемого стабильного фондирования с коэффициентом требуемого стабильного фондирования 0 процентов включаются следующие активы (требования), не обремененные обязательствами головной кредитной организации банковской группы СЗКО (СЗКО) и (или) участника банковской группы СЗКО, кроме средств в драгоценных металлах (включая золото):

денежные средства головной кредитной организации банковской группы СЗКО (СЗКО) и участников банковской группы СЗКО, соответствующие высоколиквидным активам первого уровня (далее - ВЛА-1), указанные в подпункте 2.5.1 пункта 2.5 Положения Банка России N 421-П, доступные для незамедлительного исполнения обязательств;

средства на корреспондентских счетах (корреспондентских субсчетах) головной кредитной организации банковской группы СЗКО (СЗКО) и участников банковской группы СЗКО, открытых в Банке России и (или) в центральном банке иностранного государства, в котором участник банковской группы СЗКО зарегистрирован в качестве юридического лица;

суммы, депонированные в учреждениях Банка России для получения следующим календарным днем наличных денежных средств;

обязательные резервы, депонированные в Банке России, и средства, перечисленные в соответствии с резервными требованиями уполномоченных органов иностранных государств, в том числе средства, указанные в абзаце четвертом подпункта 2.5.2 пункта 2.5 Положения Банка России N 421-П. В случае если средства, депонированные в уполномоченном органе иностранного государства в соответствии с резервными требованиями, не доступны головной кредитной организации банковской группы СЗКО (СЗКО) или участнику банковской группы СЗКО в срок до шести месяцев с даты расчета норматива Н28 (Н29), указанные средства включаются в расчет требуемого стабильного фондирования в составе требований к центральным банкам в зависимости от соответствующего срока доступности перечисленных средств в порядке, установленном настоящей главой. Банк России (структурное подразделение Банка России, осуществляющее надзор за деятельностью головной кредитной организации банковской группы СЗКО (СЗКО), вправе запросить у головной кредитной организации банковской группы СЗКО (СЗКО) заключение лица (лиц), правомочного (правомочных) оказывать юридические услуги, подтверждающее срок, в течение которого средства, перечисленные в соответствии с резервными требованиями уполномоченных органов иностранных государств, доступны головной кредитной организации банковской группы СЗКО (СЗКО) или участнику банковской группы СЗКО;

депозиты и прочие размещенные средства в Банке России и (или) в центральном банке иностранного государства, в котором участник банковской группы СЗКО зарегистрирован в качестве юридического лица, по которым отсутствуют просроченные платежи по основному долгу и (или) процентам сроком свыше 90 календарных дней, а также требования по получению начисленных (накопленных) процентов по указанным счетам в части средств с оставшимся сроком до востребования (погашения) менее шести месяцев;

необремененные вложения в долговые ценные бумаги, выпущенные Банком России и (или) центральным банком иностранного государства, в котором участник банковской группы СЗКО зарегистрирован в качестве юридического лица, с оставшимся сроком до погашения менее шести месяцев;

требования по поставке денежных средств, в том числе отраженные на внебалансовых счетах, возникшие в результате договоров (сделок) по продаже финансовых инструментов, иностранных валют, золота или товаров (прочих драгоценных металлов (кроме золота) и (или) иных товаров, в том числе в соответствии с правом иностранного государства, допускающим соответствующие сделки), по которым расчеты и поставка осуществляются не ранее следующего дня после дня заключения договора (сделки) в рамках предусмотренного организатором торговли периода осуществления расчетов для соответствующего организатора торговли или в соответствии с обычаями делового оборота, по указанным видам договоров (сделок), не являющимся производными финансовыми инструментами, а также в случае, если поставка денежных средств не была произведена в указанный период, но ожидается к осуществлению;

активы (требования), возникшие в результате участия головной кредитной организации банковской группы СЗКО (СЗКО) и (или) участника банковской группы СЗКО в финансировании программ, указанных в пункте 1.10 настоящего Положения, а также требования по получению начисленных (накопленных) процентов по ним.

3.9. В расчет величины требуемого стабильного фондирования с коэффициентом требуемого стабильного фондирования 5 процентов включаются не обремененные обязательствами головной кредитной организации банковской группы СЗКО (СЗКО) и (или) участника банковской группы СЗКО вложения в долговые ценные бумаги, соответствующие ВЛА-1, указанным в подпункте 2.5.3 пункта 2.5 Положения Банка России N 421-П и пункте 2.2 Положения Банка России N 510-П, за исключением ценных бумаг, включенных в расчет величины требуемого стабильного фондирования в соответствии с пунктом 3.8 настоящего Положения.

3.10. В расчет величины требуемого стабильного фондирования с коэффициентом требуемого стабильного фондирования 10 процентов включаются не обремененные обязательствами головной кредитной организации банковской группы СЗКО (СЗКО) и (или) участника банковской группы СЗКО кредиты, депозиты (за исключением операционных депозитов) и прочие размещенные средства, кроме средств в драгоценных металлах (включая золото), предоставленные финансовым организациям под обеспечение активами, указанными в подпункте 2.5.3 пункта 2.5 Положения Банка России N 421-П и пункте 2.2 Положения Банка России N 510-П, включая требования по сделкам, совершаемым на возвратной основе с ценными бумагами, полученными без первоначального признания, по которым отсутствуют просроченные платежи по основному долгу и (или) процентам сроком свыше 90 календарных дней, а также требования по получению начисленных (накопленных) процентов по указанным средствам со сроком, оставшимся до востребования (погашения), менее шести месяцев в случае отсутствия ограничений прав головной кредитной организации банковской группы СЗКО (СЗКО) и участников банковской группы СЗКО по продаже полученных активов, передаче по договорам репо, займа и (или) в обеспечение по привлекаемым средствам до наступления срока исполнения обязательств по их возврату.

3.11. В расчет величины требуемого стабильного фондирования с коэффициентом требуемого стабильного фондирования 15 процентов включаются следующие необремененные обязательствами головной кредитной организации банковской группы СЗКО (СЗКО) и (или) участника банковской группы СЗКО активы (требования), кроме средств в драгоценных металлах (включая золото), за исключением вложений в активы, указанные в пунктах 2.4, 2.6 и 2.8 Положения Банка России N 509-П, подпунктах 2.2 и 2.4 пункта 2, подпункте 3.2 пункта 3 и пункте 4 Положения Банка России N 395-П:

вложения в долговые ценные бумаги, соответствующие высоколиквидным активам уровня 2А (ВЛС-2А), указанным в пункте 2.6 Положения Банка России N 421-П;

предоставленные финансовым организациям кредиты, депозиты (за исключением операционных депозитов) и прочие размещенные средства вне зависимости от наличия или отсутствия обеспечения, по которым отсутствуют просроченные платежи по основному долгу и (или) процентам сроком свыше 90 календарных дней, а также требования по получению начисленных (накопленных) процентов по указанным средствам с оставшимся сроком до востребования (погашения) менее шести месяцев и не включенные в расчет требуемого стабильного фондирования в соответствии с пунктом 3.10 настоящего Положения.

3.12. В расчет величины требуемого стабильного фондирования с коэффициентом требуемого стабильного фондирования 50 процентов включаются следующие активы (требования), кроме средств в драгоценных металлах (включая золото), за исключением вложений в активы, указанные в пунктах 2.4, 2.6 и 2.8 Положения Банка России N 509-П, подпунктах 2.2 и 2.4 пункта 2, подпункте 3.2 пункта 3 и пункте 4 Положения Банка России N 395-П:

не обремененные обязательствами головной кредитной организации банковской группы СЗКО (СЗКО) и (или) участника банковской группы СЗКО вложения в ценные бумаги, соответствующие высоколиквидным активам уровня 2Б (ВЛА-2Б), указанным в пункте 2.7 Положения Банка России N 421-П и пункте 2.3 Положения Банка России N 510-П;

вложения в ценные бумаги, соответствующие определению ВЛА, обремененные на срок от шести месяцев включительно до одного года;

кредиты, депозиты (за исключением операционных депозитов) и прочие размещенные средства вне зависимости от наличия или отсутствия обеспечения, предоставленные финансовым организациям, Банку России и (или) центральным банкам иностранных государств, в которых участники банковской группы СЗКО зарегистрированы в качестве юридических лиц, по которым отсутствуют просроченные платежи по основному долгу и (или) процентам сроком свыше 90 календарных дней, а также требования по получению начисленных (накопленных) процентов по указанным средствам, с оставшимся сроком до востребования (погашения) от шести месяцев включительно до одного года;

размещенные в финансовых организациях операционные депозиты, к которым применяется коэффициент стабильности фондирования 50 процентов в соответствии с пунктом 2.7 настоящего Положения;

вложения в долговые ценные бумаги, в том числе векселя, депозитные сертификаты, ипотечные сертификаты участия, не соответствующие определению ВЛА, по которым отсутствуют наблюдаемые данные о появлении признаков банкротства эмитента или дефолта по ценной бумаге, в части средств с оставшимся сроком до погашения менее одного года;

кредиты и прочие размещенные средства вне зависимости от наличия или отсутствия обеспечения, предоставленные юридическим лицам (за исключением финансовых организаций), Федеральному казначейству, Министерству финансов Российской Федерации, субъектам Российской Федерации и органам местного самоуправления, государственным внебюджетным фондам Российской Федерации, территориальным государственным внебюджетным фондам субъектов Российской Федерации, правительствам иностранных государств, международным банкам развития и национальным банкам развития, организациям, которым в соответствии с правом иностранного государства предоставлено право осуществлять заимствования от имени государства, и другим организациям, не включенные в расчет требуемого стабильного фондирования в соответствии с пунктами 3.10 и 3.11 настоящего Положения и абзацами четвертым и пятым настоящего пункта, физическим лицам, субъектам малого бизнеса, по которым отсутствуют просроченные платежи по основному долгу и (или) процентам сроком свыше 90 календарных дней, а также требования по получению начисленных (накопленных) процентов по указанным средствам в части средств с оставшимся сроком до востребования (погашения) менее одного года;

прочие краткосрочные активы (требования), не соответствующие определению ВЛА, с оставшимся сроком до востребования (погашения) менее одного года, по которым отсутствуют просроченные платежи по основному долгу и (или) процентам сроком свыше 90 календарных дней, а также требования по получению начисленных (накопленных) процентов по указанным средствам, включая дорожные чеки, дебиторскую задолженность, за исключением сумм, выплаченных по предоставленным гарантиям и поручительствам, требований, возникших в связи с инвестиционной деятельностью головной кредитной организации банковской группы СЗКО (СЗКО) и (или) участника банковской группы СЗКО, а также авансовых платежей по сделкам приобретения недвижимого имущества, включая земельные участки, с отсрочкой поставки.

3.13. В расчет величины требуемого стабильного фондирования с коэффициентом стабильности 65 процентов включаются следующие не обремененные обязательствами головной кредитной организации банковской группы СЗКО (СЗКО) и (или) участника банковской группы СЗКО активы (требования), кроме средств в драгоценных металлах (включая золото):

ипотечные кредиты физическим лицам, обеспеченные жилой недвижимостью, указанные в абзаце втором подпункта 2.3.23 пункта 2.3 Инструкции Банка России N 180-И, или аналогичные ипотечные кредиты в соответствии с правом иностранного государства, к которым в соответствии с требованиями Инструкции Банка России N 180-И или национальных регулирующих органов иностранного государства, в котором участник банковской группы СЗКО зарегистрирован в качестве юридического лица, применяется коэффициент взвешивания по риску в соответствии со стандартизированным подходом к оценке кредитного риска согласно документу Базельского комитета по банковскому надзору "Международная конвергенция измерения капитала и стандартов капитала: новые подходы" (далее - "Базель II") не более 35 процентов, при условии, что в соответствии с пунктом 1.5 Положения Банка России N 509-П применяются требования национальных регулирующих органов соответствующего иностранного государства, в части средств с оставшимся сроком до востребования (погашения) один год и более;

кредиты и прочие размещенные средства, за исключением указанных в абзаце втором настоящего пункта или предоставленных финансовым организациям, в случае, если требованиями национальных регулирующих органов иностранного государства, в котором участник банковской группы СЗКО зарегистрирован в качестве юридического лица, к указанным кредитам применяется коэффициент взвешивания по риску в соответствии со стандартизированным подходом к оценке кредитного риска по "Базелю II" не более 35 процентов, при условии, что в соответствии с пунктом 1.5 Положения Банка России N 509-П применяются требования национальных регулирующих органов соответствующего иностранного государства, в части средств с оставшимся сроком до востребования (погашения) один год и более.

3.14. В расчет величины требуемого стабильного фондирования с коэффициентом требуемого стабильного фондирования 85 процентов включаются следующие не обремененные обязательствами головной кредитной организации банковской группы СЗКО (СЗКО) и (или) участника банковской группы СЗКО активы (требования), за исключением вложений в активы, указанные в пунктах 2.4, 2.6 и 2.8 Положения Банка России N 509-П, подпунктах 2.2 и 2.4 пункта 2, подпункте 3.2 пункта 3 и пункте 4 Положения Банка России N 395-П:

денежные средства, ценные бумаги или иные активы, внесенные в связи с перечислением первоначального обеспечения по производным финансовым инструментам, вне зависимости от порядка их отражения на балансовых или внебалансовых счетах, за исключением обеспечения, перечисленного по сделкам от имени клиентов головной кредитной организации банковской группы СЗКО (СЗКО) и (или) участника банковской группы СЗКО, а также за исключением ценных бумаг или иных активов, которым исходя из вида ценной бумаги или иного актива и (или) срока, оставшегося до их погашения, настоящей главой присваивается коэффициент требуемого стабильного фондирования, превышающий 85 процентов (в указанном случае к ценным бумагам или иным активам, внесенным в качестве первоначального обеспечения по производным финансовым инструментам, применяется коэффициент требуемого стабильного фондирования, соответствующий данному виду активов с учетом его срока до погашения);

денежные средства или иные активы, размещенные в качестве коллективного клирингового обеспечения (в гарантийный фонд) в центральном контрагенте, действующем в соответствии с Федеральным законом от 7 февраля 2011 года N 7-ФЗ "О клиринге, клиринговой деятельности и центральном контрагенте" (Собрание законодательства Российской Федерации, 2011, N 7, ст. 904; N 48, ст. 6728; N 49, ст. 7040, ст. 7061; 2012, N 53, ст. 7607; 2013, N 30, ст. 4084; 2014, N 11, ст. 1098; 2015, N 27, ст. 4001; N 29, ст. 4357; 2016, N 1, ст. 23, ст. 47; 2017, "Официальный интернет-портал правовой информации" (www.pravo.gov.ru), 19 июля 2017 года) или в соответствии с правом иностранного государства, в котором центральный контрагент зарегистрирован в качестве юридического лица;

кредиты и прочие размещенные средства, по которым отсутствуют просроченные платежи по основному долгу и (или) процентам сроком свыше 90 календарных дней, а также требования по получению начисленных (накопленных) процентов по указанным средствам в части средств с оставшимся сроком до востребования (погашения) один год и более, за исключением средств, предоставленных финансовым организациям, и средств, включенных в расчет требуемого стабильного фондирования в соответствии с пунктом 3.13 настоящего Положения;

вложения в долговые ценные бумаги, в том числе векселя, депозитные сертификаты и ипотечные сертификаты участия, не соответствующие определению ВЛА, в части средств с оставшимся сроком до погашения один год и более, по которым отсутствуют наблюдаемые данные о появлении признаков банкротства эмитента или дефолта по ценной бумаге;

вложения в долевые ценные бумаги, обращающиеся на организованном рынке, не соответствующие определению ВЛА, за исключением ценных бумаг, эмитенты которых по состоянию на дату расчета норматива Н28 (Н29) находятся в процессе ликвидации или признаны несостоятельными (банкротами) либо в отношении эмитентов которых введены процедуры банкротства в порядке, установленном Федеральным законом от 26 октября 2002 года N 127-ФЗ "О несостоятельности (банкротстве)" (Собрание законодательства Российской Федерации, 2002, N 43, ст. 4190; 2004, N 35, ст. 3607; 2005, N 1, ст. 18, ст. 46; N 44, ст. 4471; 2006, N 30, ст. 3292; N 52, ст. 5497; 2007, N 7, ст. 834; N 18, ст. 2117; N 30, ст. 3754; N 41, ст. 4845; N 49, ст. 6079; 2008, N 30, ст. 3616; N 49, ст. 5748; 2009, N 1, ст. 4, ст. 14; N 18, ст. 2153; N 29, ст. 3632; N 51, ст. 6160; N 52, ст. 6450; 2010, N 17, ст. 1988; N 31, ст. 4188, ст. 4196; 2011, N 1, ст. 41; N 7, ст. 905; N 19, ст. 2708; N 27, ст. 3880; N 29, ст. 4301; N 30, ст. 4576; N 48, ст. 6728; N 49, ст. 7015, ст. 7024, ст. 7040, ст. 7061, ст. 7068; N 50, ст. 7351, ст. 7357; 2012, N 31, ст. 4333; N 53, ст. 7607, ст. 7619; 2013, N 23, ст. 2871; N 26, ст. 3207; N 27, ст. 3477, ст. 3481; N 30, ст. 4084; N 51, ст. 6699; N 52, ст. 6975, ст. 6984; 2014, N 11, ст. 1095, ст. 1098; N 30, ст. 4217; N 49, ст. 6914; N 52, ст. 7543; 2015, N 1, ст. 10, ст. 11, ст. 29, ст. 35; N 27, ст. 3945, ст. 3958, ст. 3967, ст. 3977; N 29, ст. 4350, ст. 4355, ст. 4362; 2016, N 1, ст. 11, ст. 27, ст. 29; N 23, ст. 3296; N 26, ст. 3891; N 27, ст. 4225, ст. 4237, ст. 4293, ст. 4305; 2017, N 1, ст. 29; N 18, ст. 2661; N 25, ст. 3596) (в том числе в случае эмитентов, являющихся кредитными организациями, лицензия на осуществление банковских операций которых отозвана), или выявлены признаки банкротства или дефолта по ценной бумаге;

вложения в товары, обращающиеся на организованном рынке (драгоценные металлы (кроме золота) и (или) иные товары, в том числе в соответствии с правом иностранного государства, допускающим соответствующие сделки), представляющие собой балансовые активы и внебалансовые требования с учетом пункта 3.5 настоящего Положения, включаемые в расчет величины рыночного риска в соответствии с Положением Банка России от 3 декабря 2015 года N 511-П "О порядке расчета кредитными организациями величины рыночного риска", зарегистрированным Министерством юстиции Российской Федерации 28 декабря 2015 года N 40328, или в соответствии с требованиями национальных регулирующих органов иностранного государства, золото, а также кредиты и прочие размещенные средства, номинированные в драгоценных металлах (включая золото), по которым отсутствуют просроченные платежи по основному долгу и (или) процентам сроком свыше 90 календарных дней, и требования по получению начисленных (накопленных) процентов по указанным средствам.

3.15. В расчет величины требуемого стабильного фондирования с коэффициентом требуемого стабильного фондирования 100 процентов включаются следующие активы (требования):

активы (требования), обремененные обязательствами головной кредитной организации банковской группы СЗКО (СЗКО) и (или) участника банковской группы СЗКО на срок один год и более;

сумма требований по производным финансовым инструментам за вычетом суммы обязательств по производным финансовым инструментам с учетом требований пункта 1.9 настоящего Положения в случае, если полученная величина положительная, и ноль в иных случаях;

прочие активы (требования), не включенные в расчет величины требуемого стабильного фондирования в соответствии с пунктами 3.8 - 3.14 настоящего Положения, в том числе кредиты, депозиты и прочие размещенные средства, по которым имеются просроченные платежи по основному долгу и (или) процентам сроком свыше 90 календарных дней, кредиты, депозиты и прочие размещенные средства, предоставленные финансовым организациям, по которым отсутствуют просроченные платежи по основному долгу и (или) процентам сроком свыше 90 календарных дней, и требования по получению начисленных (накопленных) процентов по указанным депозитам и прочим размещенным средствам с оставшимся сроком до востребования (погашения) один год и более, вложения в долевые ценные бумаги, не обращающиеся на организованном рынке, требования, возникшие в связи с инвестиционной деятельностью головной кредитной организации банковской группы СЗКО (СЗКО) и участников банковской группы СЗКО, авансовые платежи по сделкам приобретения недвижимого имущества, включая земельные участки, с отсрочкой поставки, вложения в основные средства, вложения в активы, указанные в пунктах 2.4, 2.6 и 2.8 Положения Банка России N 509-П, подпунктах 2.2 и 2.4 пункта 2, подпункте 3.2 пункта 3 и пункте 4 Положения Банка России N 395-П, вложения в активы в связи с принятием риска в соответствии с Указанием Банка России от 7 июля 2014 года N 3309-У "О формах и способах принятия рисков по облигациям с залоговым обеспечением специализированного финансового общества и специализированного общества проектного финансирования", зарегистрированным Министерством юстиции Российской Федерации 24 июля 2014 года N 33252, или в соответствии с правом иностранного государства, неконсолидируемые доли участия и вложения в ценные бумаги, эмитенты которых по состоянию на дату расчета норматива Н28 (Н29) находятся в процессе ликвидации или признаны несостоятельными (банкротами) либо в отношении эмитентов которых введены процедуры банкротства (в том числе в случае эмитентов, являющихся кредитными организациями, лицензия на осуществление банковских операций которых отозвана) или выявлены признаки банкротства или дефолта по ценной бумаге, вложения в паи паевых инвестиционных фондов;

20 процентов от суммы обязательств по производным финансовым инструментам, рассчитанной в соответствии с пунктом 1.9 настоящего Положения до уменьшения на величину полученной вариационной маржи или прочего обеспечения в денежной форме.

3.16. В расчет величины требуемого стабильного фондирования с коэффициентом требуемого стабильного фондирования 5 процентов включаются следующие внебалансовые и оценочные обязательства вне зависимости от оставшегося срока до окончания действия договора:

безотзывные и условно отзывные кредитные линии и линии ликвидности, определенные в соответствии с подпунктами 3.5.12 и 3.5.13 пункта 3.5 Положения Банка России N 421-П;

безусловно отзывные кредитные линии и линии ликвидности, включаемые в расчет показателя краткосрочной ликвидности в соответствии с подпунктом 3.5.16 пункта 3.5 Положения Банка России N 421-П;

условные обязательства кредитного характера по предоставлению денежных средств на проведение сделок торгового финансирования, определенных подпунктом 3.5.17 пункта 3.5 Положения Банка России N 421-П;

обязательства по предоставленным гарантиям и поручительствам, не относящимся к торговому финансированию, включаемые в расчет показателя краткосрочной ликвидности в соответствии с подпунктом 3.5.18 пункта 3.5 Положения Банка России N 421-П, а также обязательства по выданным аккредитивам, не относящимся к торговому финансированию;

оценочные обязательства, не установленные условиями договора, указанные в подпункте 3.5.22 пункта 3.5 Положения Банка России N 421-П, в случае, если соответствующие оценочные обязательства не отражены в величине сформированного резерва по оценочным обязательствам некредитного характера.

Глава 4. Порядок применения настоящего Положения

4.1. Головная кредитная организация банковской группы СЗКО (СЗКО), в отношении которой настоящим Положением установлено требование по расчету норматива Н28 (Н29), обязана соблюдать установленное пунктом 1.5 настоящего Положения минимально допустимое числовое значение норматива Н28 (Н29) на постоянной основе.

Снижение фактического значения норматива Н28 (Н29) ниже минимально допустимого числового значения, установленного пунктом 1.5 настоящего Положения, по состоянию на любой операционный день является несоблюдением норматива.

Способ контроля за соблюдением норматива Н28 (Н29) на постоянной основе определяется головной кредитной организацией банковской группы СЗКО (СЗКО), в отношении которой настоящим Положением установлено требование по расчету и соблюдению норматива Н28 (Н29), самостоятельно с учетом требований Положения Банка России от 16 декабря 2003 года N 242-П "Об организации внутреннего контроля в кредитных организациях и банковских группах", зарегистрированного Министерством юстиции Российской Федерации 27 января 2004 года N 5489, 22 декабря 2004 года N 6222, 20 марта 2009 года N 13547, 30 июня 2014 года N 32913.

Головная кредитная организация банковской группы СЗКО (СЗКО), в отношении которой настоящим Положением установлено требование по расчету и соблюдению норматива Н28 (Н29), осуществляет анализ и контроль риска ликвидности, позиций, подверженных риску ликвидности, а также потребности в фондировании в разрезе филиалов и участников банковской группы СЗКО, в том числе находящихся на территории иностранных государств, а также по банковской группе СЗКО в целом (при наличии) в соответствии с пунктом 6 приложения 1 к Положению Банка России N 510-П.

4.2. Расчет норматива Н28 (Н29) осуществляется в процентах с двумя знаками после запятой (с округлением по математическому методу).

4.3. Кредитная организация, признанная Банком России системно значимой кредитной организацией в соответствии с Указанием Банка России N 3737-У, обязана соблюдать установленное пунктом 1.5 настоящего Положения минимально допустимое числовое значение норматива Н28 (Н29) с 1 января года, следующего за годом признания Банком России кредитной организации системно значимой кредитной организацией.

4.4. В случаях непредставления головной кредитной организацией банковской группы СЗКО (СЗКО) информации, представления неполной или недостоверной информации, при выявлении Банком России (структурным подразделением Банка России, осуществляющим надзор за деятельностью головной кредитной организации банковской группы СЗКО (СЗКО) фактов несоответствия порядка расчета норматива Н28 (Н29) требованиям настоящего Положения, а также в случаях снижения фактического значения норматива Н28 (Н29) ниже минимально допустимого числового значения, установленного в пункте 1.5 настоящего Положения, в совокупности за шесть и более операционных дней в течение любых 30 последовательных операционных дней Банк России (структурное подразделение Банка России, осуществляющее надзор за деятельностью головной кредитной организации банковской группы СЗКО (СЗКО) имеет право применить к головной кредитной организации банковской группы СЗКО (СЗКО) меры, предусмотренные статьей 74 Федерального закона от 10 июля 2002 года N 86-ФЗ.

4.5. В случае изменения Банком России методики расчета норматива Н28 (Н29) Банк России (структурное подразделение Банка России, осуществляющее надзор за деятельностью головной кредитной организации банковской группы СЗКО (СЗКО) может устанавливать головной кредитной организации банковской группы СЗКО (СЗКО), в отношении которой настоящим Положением установлено требование по расчету и соблюдению норматива Н28 (Н29), по ее ходатайству контрольные значения норматива Н28 (Н29) при условии, что имеется прямая причинно-следственная связь между изменением Банком России методики расчета норматива Н28 (Н29) и несоблюдением головной кредитной организацией банковской группы СЗКО (СЗКО) норматива Н28 (Н29). Под установлением контрольных значений норматива Н28 (Н29) понимается установление значений норматива Н28 (Н29) на квартальные даты, которое позволяет обеспечить равномерное приведение значения норматива Н28 (Н29) к минимально допустимому числовому значению норматива Н28 (Н29), установленному в пункте 1.5 настоящего Положения.