"Положение о требованиях к методикам стресс-тестирования рисков и оценки точности модели центрального контрагента, к стресс-тестированию рисков и оценке точности модели центрального контрагента, порядке и сроках представления информации о результатах стре

ЦЕНТРАЛЬНЫЙ БАНК РОССИЙСКОЙ ФЕДЕРАЦИИ

30 декабря 2016 г. N 576-П

ПОЛОЖЕНИЕ

О ТРЕБОВАНИЯХ К МЕТОДИКАМ СТРЕСС-ТЕСТИРОВАНИЯ

РИСКОВ И ОЦЕНКИ ТОЧНОСТИ МОДЕЛИ ЦЕНТРАЛЬНОГО КОНТРАГЕНТА,

К СТРЕСС-ТЕСТИРОВАНИЮ РИСКОВ И ОЦЕНКЕ ТОЧНОСТИ МОДЕЛИ

ЦЕНТРАЛЬНОГО КОНТРАГЕНТА, ПОРЯДКЕ И СРОКАХ ПРЕДСТАВЛЕНИЯ

ИНФОРМАЦИИ О РЕЗУЛЬТАТАХ СТРЕСС-ТЕСТИРОВАНИЯ РИСКОВ

ЦЕНТРАЛЬНОГО КОНТРАГЕНТА УЧАСТНИКАМ КЛИРИНГА

Настоящее Положение на основании статей 22 и 25 Федерального закона от 7 февраля 2011 года N 7-ФЗ "О клиринге, клиринговой деятельности и центральном контрагенте" (Собрание законодательства Российской Федерации, 2011, N 7, ст. 904; N 48, ст. 6728; N 49, ст. 7040, ст. 7061; 2012, N 53, ст. 7607; 2013, N 30, ст. 4084; 2014, N 11, ст. 1098; 2015, N 27, ст. 4001; N 29, ст. 4357; 2016, N 1, ст. 23, ст. 47) (далее - Федеральный закон "О клиринге, клиринговой деятельности и центральном контрагенте") устанавливает требования к методикам стресс-тестирования рисков и оценки точности модели центрального контрагента, к стресс-тестированию рисков и оценке точности модели центрального контрагента, порядок и сроки представления информации о результатах стресс-тестирования рисков центрального контрагента участникам клиринга.

Глава 1. Общие положения

1.1. Настоящее Положение применяется в отношении юридических лиц, которым Банком России присвоен статус центрального контрагента в соответствии со статьей 27.1 Федерального закона "О клиринге, клиринговой деятельности и центральном контрагенте".

1.2. Термины и определения, используемые в настоящем Положении, применяются в значениях, установленных Федеральным законом "О клиринге, клиринговой деятельности и центральном контрагенте".

1.3. При проведении стресс-тестирования рисков центрального контрагента оценке подлежат присущие его деятельности финансовые риски, включая кредитный, рыночный риски и риск ликвидности, а также риски, связанные с совмещением деятельности центрального контрагента с иными видами деятельности.

1.4. При проведении оценки точности модели центрального контрагента осуществляются:

оценка достаточности индивидуального клирингового обеспечения, а также иного обеспечения (кроме коллективного клирингового обеспечения), предназначенного для обеспечения исполнения обязательств участника клиринга (далее - обеспечение);

расчет размера ставки индивидуального клирингового обеспечения;

оценка достаточности коллективного клирингового обеспечения для покрытия потенциальных потерь (не покрытых обеспечением), вызванных неисполнением или ненадлежащим исполнением обязательств двумя крупнейшими по величине потенциальных потерь (не покрытых обеспечением) участниками клиринга (далее - крупнейшие по потерям участники клиринга).

1.5. По результатам оценки точности модели центрального контрагента должностное лицо, ответственное за организацию системы управления рисками (руководитель отдельного структурного подразделения, ответственного за организацию системы управления рисками) (далее - должностное лицо), принимает решение о внесении изменений (корректировок) параметров в модели центрального контрагента для оценки достаточности размера ставок индивидуального клирингового обеспечения и обеспечения.

1.6. Информация о результатах стресс-тестирования рисков и оценки точности модели центрального контрагента должна содержать:

стресс-сценарии, которые используются в качестве исторических, гипотетических и иных (гибридные (комбинированные) стресс-сценарии, сочетающие исторические и гипотетические события) стресс-сценариев при проведении стресс-тестирования рисков центрального контрагента, а также перечень событий, которые были исключены центральным контрагентом из стресс-сценариев в соответствии с абзацем пятым пункта 3.4 настоящего Положения;

аналитические записки относительно полученных результатов и рекомендаций в отношении мероприятий по управлению рисками центрального контрагента.

Глава 2. Требования к методикам стресс-тестирования рисков и оценки точности модели центрального контрагента

2.1. Методика стресс-тестирования рисков центрального контрагента должна содержать:

цель и задачи, решаемые посредством проведения стресс-тестирования рисков центрального контрагента;

перечень сценариев, используемых при стресс-тестировании рисков центрального контрагента, и (или) методов их определения;

компоненты, описание процедур и периодичность проведения стресс-тестирования рисков центрального контрагента;

количество торговых дней, необходимых для прекращения обязательств участника клиринга (клиента участника клиринга), не исполнившего свои обязательства;

порядок и случаи проведения внеочередного стресс-тестирования рисков центрального контрагента;

порядок и сроки представления информации о результатах стресс-тестирования рисков центрального контрагента органам управления центрального контрагента;

перечень критериев и мер, порядок и сроки их принятия центральным контрагентом, если результаты стресс-тестирования рисков центрального контрагента признаны неудовлетворительными;

порядок определения двух крупнейших по потерям участников клиринга;

порядок определения крупнейших по нетто-обязательствам участников клиринга;

порядок расчета ликвидных средств центрального контрагента;

порядок исключения событий при определении стресс-сценариев центрального контрагента в соответствии с абзацем пятым пункта 3.4 настоящего Положения;

положения, указанные в пункте 2.4, абзаце третьем пункта 3.1, пунктах 3.2, 3.12 и 3.14 настоящего Положения.

2.2. Методика оценки точности модели центрального контрагента должна содержать:

цель и задачи, решаемые посредством проведения оценки точности модели центрального контрагента;

описание процедур и периодичность проведения оценки точности модели центрального контрагента;

критерии прогнозной точности модели центрального контрагента;

порядок и сроки представления информации о результатах оценки точности модели центрального контрагента органам управления центрального контрагента;

перечень критериев и мер, порядок и сроки их принятия центральным контрагентом, если результаты оценки точности модели центрального контрагента признаны неудовлетворительными.

2.3. Методики стресс-тестирования рисков и оценки точности модели центрального контрагента могут состоять из одного или нескольких документов.

2.4. Центральный контрагент должен пересматривать методики стресс-тестирования рисков и оценки точности модели центрального контрагента в зависимости от изменения внешних и внутренних факторов его деятельности, но не реже одного раза в год. Порядок проведения пересмотра и актуализации методик стресс-тестирования рисков и оценки точности модели центрального контрагента определяется в методиках стресс-тестирования рисков и оценки точности модели центрального контрагента.

Глава 3. Требования к стресс-тестированию рисков центрального контрагента

3.1. Стресс-тестирование рисков центрального контрагента должно включать прямое и обратное стресс-тестирование рисков центрального контрагента.

Прямое стресс-тестирование рисков центрального контрагента представляет собой анализ достаточности коллективного клирингового обеспечения и выделенного капитала центрального контрагента (далее - средства центрального контрагента) для покрытия потенциальных потерь (не покрытых обеспечением), вызванных неисполнением или ненадлежащим исполнением обязательств двумя крупнейшими по потерям участниками клиринга, а также анализ чувствительности достаточности средств центрального контрагента к возникновению отдельных факторов риска.

Обратное стресс-тестирование рисков центрального контрагента представляет собой определение гипотетических стресс-сценариев (значений факторов риска), при которых размер средств центрального контрагента, размер ликвидных средств принимают критические (минимально (максимально) допустимые) значения, установленные в методике стресс-тестирования рисков центрального контрагента, с учетом необходимости соблюдения требований, предусмотренных законодательством Российской Федерации к деятельности центрального контрагента, в том числе при их совмещении с иными видами деятельности, и покрытия центральным контрагентом потенциальных потерь.

3.2. Стресс-тестирование рисков центрального контрагента должно охватывать все направления деятельности и риски, признаваемые центральным контрагентом значимыми.

При определении значимых рисков центрального контрагента также учитываются события, при которых центральный контрагент может понести потери, приводящие к использованию центральным контрагентом выделенного капитала центрального контрагента и (или) снижению собственных средств (капитала) центрального контрагента, определенных в соответствии с Инструкцией Банка России от 14 ноября 2016 года N 175-И "О банковских операциях небанковских кредитных организаций - центральных контрагентов, об обязательных нормативах небанковских кредитных организаций - центральных контрагентов и особенностях осуществления Банком России надзора за их соблюдением", зарегистрированной Министерством юстиции Российской Федерации 6 декабря 2016 года N 44577 ("Вестник Банка России" от 14 декабря 2016 года N 109), более чем на 20 процентов.

3.3. Внеочередное стресс-тестирование рисков центрального контрагента проводится также при увеличении волатильности цен и (или) снижении ликвидности инструментов, являющихся предметом обязательств, допущенных к централизованному клирингу, и (или) базисным (базовым) активом производных финансовых инструментов (далее - инструмент), а также в случае увеличения концентрации нетто-позиций участников клиринга.

3.4. Стресс-тестирование рисков центрального контрагента должно проводиться с использованием исторических и гипотетических стресс-сценариев.

В качестве исторических стресс-сценариев, при которых определяется способность центрального контрагента исполнять свои обязательства перед участниками клиринга, также должны рассматриваться следующие:

максимальное относительное изменение цен инструментов не менее чем за последние 10 лет (при наличии);

максимальное абсолютное изменение ставок межбанковского кредитного рынка не менее чем за последние 10 лет (при наличии).

При определении исторических стресс-сценариев центральный контрагент вправе не учитывать события за последние 10 лет, которые по решению центрального контрагента являются нереалистичными с учетом экономической ситуации на момент проведения стресс-тестирования рисков центрального контрагента.

В качестве гипотетических стресс-сценариев, при которых определяется способность центрального контрагента исполнять свои обязательства перед участниками клиринга, также должны рассматриваться следующие:

снижение кредитных рейтингов крупнейших по нетто-обязательствам участников клиринга, контрагентов центрального контрагента и самого центрального контрагента;

отток (приток) денежных средств, перечисленных участниками клиринга в виде обеспечения и коллективного клирингового обеспечения;

случаи дефолтов участников клиринга;

потеря основных источников фондирования центрального контрагента.

3.5. Набор исторических стресс-сценариев должен актуализироваться по мере наступления новых событий.

В методике стресс-тестирования рисков центрального контрагента должны быть определены периоды, за которые центральный контрагент оценивает исторические стресс-сценарии.

3.6. Гипотетические стресс-сценарии должны состоять из исключительных, но вероятных событий, которые в случае их наступления могут оказать значительное воздействие на финансовую устойчивость центрального контрагента.

3.7. В методике стресс-тестирования рисков центрального контрагента могут быть определены иные сценарии, сочетающие исторические и гипотетические стресс-сценарии.

При использовании стресс-сценариев центральный контрагент, определяя потенциальные убытки, также должен учитывать:

переоценку нетто-позиций участников клиринга и обесценение обеспечения, полученного от участников клиринга;

переоценку позиций по собственному инвестиционному портфелю.

3.8. Исторические и гипотетические стресс-сценарии, используемые при проведении стресс-тестирования рисков центрального контрагента, должны отражать текущие и возможные риски центрального контрагента и могут рассматриваться как комплексно, так и отдельно друг от друга.

3.9. При использовании гипотетических стресс-сценариев во внимание должна приниматься корреляция (взаимосвязь) факторов риска. В этих целях центральный контрагент должен осуществлять анализ корреляции различных факторов риска, а также определять их историческое и (или) гипотетическое изменение в условиях стресса.

3.10. Анализ достаточности средств центрального контрагента для покрытия потенциальных потерь (не покрытых обеспечением), вызванных неисполнением или ненадлежащим исполнением обязательств двумя крупнейшими по потерям участниками клиринга, осуществляется в соответствии с приложением к настоящему Положению, в соответствии с которым рассчитываются коэффициенты кредитного риска.

Средства центрального контрагента являются достаточными, если рассчитанное значение коэффициентов кредитного риска меньше либо равно 100 процентам.

3.11. Результаты прямого стресс-тестирования рисков центрального контрагента считаются удовлетворительными, если средств центрального контрагента достаточно для покрытия возможных потерь (не покрытых обеспечением), вызванных неисполнением или ненадлежащим исполнением обязательств двумя крупнейшими по потерям участниками клиринга.

3.12. Центральный контрагент должен определять абсолютный размер и достаточность ликвидных средств во всех соответствующих валютах, необходимых для исполнения своих обязательств в рамках стресс-сценариев, установленных в пунктах 3.4 и 3.7 настоящего Положения, в том числе для исполнения обязательств перед участниками клиринга в случае реализации стресс-сценария, а также неисполнения или ненадлежащего исполнения обязательств двумя крупнейшими по потерям участниками клиринга.

3.13. При обратном стресс-тестировании рисков достаточности средств центрального контрагента и ликвидных средств определяются стресс-сценарии, приводящие к ситуации, при которой размеры средств центрального контрагента и ликвидных средств центрального контрагента принимают значения, установленные абзацем третьим пункта 3.1 настоящего Положения.

3.14. Стресс-тестирование рисков центрального контрагента по вновь вводимым и ранее не включенным в централизованный клиринг инструментам в случае отсутствия цен по ним должно проводиться на основе изменений цен схожих инструментов, по которым имеются данные за аналогичный период. Критерии соотнесения инструментов со схожими инструментами устанавливаются центральным контрагентом в методике стресс-тестирования рисков центрального контрагента.

3.15. Анализ чувствительности к отдельным факторам риска осуществляется путем изменения значения данного (отдельного) фактора риска при проведении прямого стресс-тестирования рисков центрального контрагента при условии, что остальные факторы риска остаются неизменными.

3.16. В случае направления Банком России центральному контрагенту стресс-сценариев, включая материалы, содержащие условия, при которых центральный контрагент должен определять способность исполнять свои обязательства перед участниками клиринга с указанием даты, на которую проводится стресс-тестирование рисков центрального контрагента, и срока представления в Банк России информации о его результатах (далее - тестовая документация), проводится стресс-тестирование рисков центрального контрагента по указанной тестовой документации.

Результаты такого стресс-тестирования рисков центрального контрагента считаются удовлетворительными, если размер средств центрального контрагента превышает сумму величин задолженности (не покрытой обеспечением) двух крупнейших по потерям участников клиринга (если иное не определено в тестовой документации) в случае неисполнения или ненадлежащего исполнения ими своих обязательств при реализации условий, предусмотренных в тестовой документации.

Глава 4. Требования к оценке точности модели центрального контрагента

4.1. Модели, используемые центральным контрагентом для расчета размера ставок индивидуального клирингового обеспечения по инструментам, в случае необходимости должны подвергаться корректировке по результатам оценки точности используемых центральным контрагентом моделей.

4.2. Оценка точности модели центрального контрагента проводится на основе исторических данных с учетом требований, установленных в пункте 3.14 настоящего Положения. Глубина используемой выборки должна включать периоды с наибольшими по абсолютной величине за последние 10 лет месячными изменениями цен по каждому инструменту, если информация о ценах за такой период доступна.

4.3. Результаты оценки точности модели центрального контрагента считаются удовлетворительными, если:

размера ставок индивидуального клирингового обеспечения, рассчитанных в соответствии с моделью, используемой центральным контрагентом для оценки достаточности ставок индивидуального клирингового обеспечения, применяемой центральным контрагентом на момент проведения оценки точности модели центрального контрагента, достаточно для покрытия потенциальных потерь, вызванных неблагоприятным изменением цен инструментов, с доверительной вероятностью не менее 99 процентов;

обеспечения каждого участника клиринга, рассчитанного в соответствии с моделью, используемой центральным контрагентом для оценки достаточности обеспечения, применяемой центральным контрагентом на момент проведения оценки точности модели центрального контрагента, достаточно для покрытия потенциальных потерь, вызванных неисполнением или ненадлежащим исполнением обязательств данным участником клиринга, с доверительной вероятностью не менее 99 процентов;

коллективного клирингового обеспечения, рассчитанного в соответствии с моделью, используемой центральным контрагентом для оценки достаточности коллективного клирингового обеспечения, применяемой центральным контрагентом на момент проведения оценки точности модели центрального контрагента, достаточно для покрытия потенциальных потерь, вызванных неисполнением или ненадлежащим исполнением обязательств двумя крупнейшими по потерям участниками клиринга, с учетом их обеспечения, выделенного капитала центрального контрагента, с доверительной вероятностью не менее 99,5 процентов.

4.4. Центральный контрагент должен устанавливать процедуры внесения изменений в применяемые внутренние модели и методы в случаях, когда результаты оценки точности модели центрального контрагента указывают на то, что применяемые центральным контрагентом модели и методы не обеспечивают требуемой прогнозной точности, установленной в методике оценке точности модели центрального контрагента.

Глава 5. Периодичность проведения стресс-тестирования рисков и оценки точности модели центрального контрагента

5.1. Прямое и обратное стресс-тестирование рисков центрального контрагента должно проводиться не реже одного раза в месяц.

Если в соответствии с правилами клиринга центрального контрагента для исполнения обязательств, допущенных к централизованному клирингу, не предусмотрено использование обеспечения, коэффициенты кредитного риска определяются центральным контрагентом не реже одного раза в 5 минут в течение периода осуществления центральным контрагентом своих функций.

5.2. Оценка точности модели, используемой центральным контрагентом для оценки достаточности коллективного клирингового обеспечения, должна проводиться не реже одного раза в квартал, для оценки достаточности размера ставок индивидуального клирингового обеспечения и достаточности обеспечения - не реже одного раза в день.

5.3. Центральный контрагент должен проводить анализ обоснованности заданных изменений в факторах риска (стресс-сценариев), влияющих на его финансовую устойчивость и используемых при проведении стресс-тестирования рисков центрального контрагента, не реже одного раза в квартал и в случае необходимости вносить изменения в них.

5.4. Внеочередное стресс-тестирование рисков центрального контрагента проводится по решению должностного лица.

Глава 6. Требования к порядку и срокам представления информации о результатах стресс-тестирования рисков центрального контрагента участникам клиринга

6.1. Информация о результатах стресс-тестирования рисков центрального контрагента представляется центральным контрагентом участникам клиринга в срок, не превышающий 10 рабочих дней со дня рассмотрения советом директоров (наблюдательным советом) центрального контрагента соответствующей информации.

6.2. Центральный контрагент представляет участникам клиринга информацию о результатах стресс-тестирования рисков центрального контрагента посредством размещения соответствующей информации на официальном сайте центрального контрагента в информационно-телекоммуникационной сети "Интернет".

Информация о результатах стресс-тестирования рисков центрального контрагента не должна содержать конфиденциальные данные центрального контрагента, участников клиринга и их клиентов.

Глава 7. Заключительные положения

7.1. Настоящее Положение вступает в силу по истечении 10 дней после дня его официального опубликования.

И.о. Председателя Центрального банка

Российской Федерации

Д.В.ТУЛИН

Приложение

к Положению Банка России

от 30 декабря 2016 года N 576-П

"О требованиях к методикам

стресс-тестирования рисков и оценки

точности модели центрального

контрагента, к стресс-тестированию

рисков и оценке точности модели

центрального контрагента, порядке

и сроках представления информации

о результатах стресс-тестирования

рисков центрального контрагента

участникам клиринга"

ПОРЯДОК РАСЧЕТА КОЭФФИЦИЕНТОВ КРЕДИТНОГО РИСКА

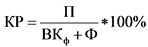

1. Коэффициент кредитного риска, который характеризует достаточность средств центрального контрагента на покрытие потерь, вызванных неисполнением обязательств двух крупнейших по потерям участников клиринга на заданном рынке, определяется как отношение величины потенциальных потерь к сумме величины выделенного капитала центрального контрагента и коллективного клирингового обеспечения на заданном рынке по формуле:

,

,

где:

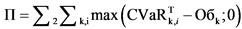

П - величина возможных потерь центрального контрагента при неисполнении обязательств двумя крупнейшими по потерям участниками клиринга, рассчитанная по формуле:

,

,

где:

(условная стоимость под риском, рассчитанная с доверительной вероятностью 99 процентов) - величина, характеризующая среднеарифметическое значение по однопроцентной выборке наибольших негативных для центрального контрагента изменений стоимости за Т дней k-го нетто-набора участника клиринга (клиента участника клиринга) по i-му инструменту по итогам проведения клиринга и (или) торгов на организованных рынках, на которые приходится наибольший объем сделок по данному инструменту, в случае неисполнения обязательств данного участника клиринга (клиента участника клиринга) (в целях настоящего Положения под нетто-набором понимается сумма нетто-обязательств по всем сделкам с i-м инструментом и обеспечения, выраженного в i-м инструменте, участника клиринга (клиента участника клиринга). В случае если центральным контрагентом ведется отдельный внутренний учет обязательств и обеспечения в пользу клиента участника клиринга, то нетто-набор в отношении него рассчитывается обособлено;

(условная стоимость под риском, рассчитанная с доверительной вероятностью 99 процентов) - величина, характеризующая среднеарифметическое значение по однопроцентной выборке наибольших негативных для центрального контрагента изменений стоимости за Т дней k-го нетто-набора участника клиринга (клиента участника клиринга) по i-му инструменту по итогам проведения клиринга и (или) торгов на организованных рынках, на которые приходится наибольший объем сделок по данному инструменту, в случае неисполнения обязательств данного участника клиринга (клиента участника клиринга) (в целях настоящего Положения под нетто-набором понимается сумма нетто-обязательств по всем сделкам с i-м инструментом и обеспечения, выраженного в i-м инструменте, участника клиринга (клиента участника клиринга). В случае если центральным контрагентом ведется отдельный внутренний учет обязательств и обеспечения в пользу клиента участника клиринга, то нетто-набор в отношении него рассчитывается обособлено;

Обk - величина обеспечения, рассчитанного совокупно по k-му нетто-набору участника клиринга (клиента участника клиринга) на дату расчета норматива. В случае если центральный контрагент осуществляет расчет показателя Обk совокупно по всем сделкам, заключенным участником клиринга, расчет величины  осуществляется по всем нетто-обязательствам участника клиринга;

осуществляется по всем нетто-обязательствам участника клиринга;

Т - количество торговых дней в соответствии с правилами клиринга, необходимых для прекращения обязательств участника клиринга (клиента участника клиринга), не исполнившего свои обязательства;

ВКф - фактическая величина собственных средств центрального контрагента, использование которой предусмотрено правилами клиринга.

Ф - совокупная величина коллективного клирингового обеспечения, использование которой предусмотрено правилами клиринга, сформированная с учетом требований статьи 24 Федерального закона "О клиринге, клиринговой деятельности и центральном контрагенте", а также с учетом иных ресурсов, предназначенных в соответствии с правилами клиринга для покрытия потенциальных потерь, вызванных неисполнением участниками клиринга своих обязательств.

Расчет КР проводится по каждой совокупности инструментов, обязательства по сделкам с которыми включены в клиринговый пул.

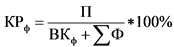

2. Коэффициент кредитного риска, который характеризует достаточность средств центрального контрагента на покрытие потерь, вызванных неисполнением обязательств двух крупнейших по потерям участников клиринга на рынках, на которых центральный контрагент осуществляет централизованный клиринг, определяется как отношение величины потенциальных потерь к сумме величины выделенного капитала центрального контрагента и размера коллективного клирингового обеспечения на рынках, на которых центральный контрагент осуществляет централизованный клиринг, по формуле:

,

,

где:

П, ВКф и Ф - определяются и рассчитываются в соответствии с порядком расчета коэффициента КР.

Расчет КРф проводится по всей совокупности инструментов.

Если центральный контрагент осуществляет централизованный клиринг только на одном рынке, то показатель КРф для такого центрального контрагента не рассчитывается.

3. Показатели  и Обk по нетто-наборам по сделкам с клиринговыми сертификатами участия рассчитываются центральным контрагентом пропорционально доле стоимости имущества, переданного участником пула в соответствующий имущественный пул.

и Обk по нетто-наборам по сделкам с клиринговыми сертификатами участия рассчитываются центральным контрагентом пропорционально доле стоимости имущества, переданного участником пула в соответствующий имущественный пул.

4. Глубина выборки по соответствующему инструменту для расчета  должна быть не менее 12 месяцев и включать в себя периоды с наибольшим месячным изменением цен соответствующих инструментов за последние 10 лет, но не более периода доступной истории фактических и (или) теоретических цен по инструментам, по которым центральный контрагент рассчитывает показатель "П". При отсутствии данных за рассматриваемый период расчет

должна быть не менее 12 месяцев и включать в себя периоды с наибольшим месячным изменением цен соответствующих инструментов за последние 10 лет, но не более периода доступной истории фактических и (или) теоретических цен по инструментам, по которым центральный контрагент рассчитывает показатель "П". При отсутствии данных за рассматриваемый период расчет  следует проводить с учетом пункта 3.14 настоящего Положения. В случае отсутствия схожих инструментов, центральный контрагент вправе определить в методике стресс-тестирования рисков центрального контрагента иной подход к расчету

следует проводить с учетом пункта 3.14 настоящего Положения. В случае отсутствия схожих инструментов, центральный контрагент вправе определить в методике стресс-тестирования рисков центрального контрагента иной подход к расчету  .

.

5. В целях настоящего Положения величины, включенные в расчет КР и КРф, выражаются в рублевом эквиваленте, рассчитанном согласно внутренним методикам, используемым центральным контрагентом для ценообразования, при отсутствии таковых - по официальному курсу иностранной валюты по отношению к рублю, установленному Банком России на дату расчета.