<Письмо> ФНС России от 18.01.2018 N ЕД-4-15/789@

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 18 января 2018 г. N ЕД-4-15/789@

О НАПРАВЛЕНИИ

РЕКОМЕНДАЦИЙ ПО ПЛАНИРОВАНИЮ ПРОВЕДЕНИЯ

НАЛОГОВОГО МОНИТОРИНГА

Федеральная налоговая служба в целях обеспечения единообразного подхода к проведению налогового мониторинга направляет для использования в работе рекомендации по планированию проведения налогового контроля в форме налогового мониторинга и поручает Межрегиональным инспекциям ФНС России по крупнейшим налогоплательщикам, Управлению ФНС России по г. Москве (далее - Управление) следующее.

1. Обеспечить применение рекомендации по планированию проведения налогового контроля в форме налогового мониторинга начиная с 2018 года.

2. В срок не позднее 1 марта и 1 октября ежегодно представлять в Управление камерального контроля ФНС России актуализированную информацию по формам, согласно Приложениям N 1 - 4 к рекомендациям по планированию проведения налогового контроля в форме налогового мониторинга.

3. Управлению довести настоящее поручение до Межрайонной инспекции ФНС России N 47 по г. Москве и обеспечить его выполнение.

Действительный

государственный советник

Российской Федерации

2 класса

Д.В.ЕГОРОВ

Приложение

РЕКОМЕНДАЦИИ

ПО ПЛАНИРОВАНИЮ ПРОВЕДЕНИЯ НАЛОГОВОГО КОНТРОЛЯ В ФОРМЕ

НАЛОГОВОГО МОНИТОРИНГА

I. Общие положения

1.1. Настоящие Рекомендации разработаны с целью повышения эффективности деятельности территориальных органов Федеральной налоговой службы (далее - налоговые органы) при планировании проведения налогового контроля в форме налогового мониторинга (далее - налоговый мониторинг).

1.2. Планирование проведения налогового мониторинга основано на применении риск-ориентированного подхода, предусматривающего выполнение следующих этапов:

составление карты рисков отрасли;

составление риск-профиля организации;

анализ рисков организации, идентифицированных в целях налогового мониторинга;

анализ планируемых запросов о предоставлении мотивированных мнений налогового органа;

анализ полноты и достаточности контрольных процедур;

составление плана проведения налогового мониторинга.

II. Карта рисков отрасли

2.1. Карта рисков отрасли представляет собой описание рисков, которым подвержен тот или иной вид экономической деятельности.

2.2. Карта рисков заполняется по каждому виду (видам) экономической деятельности, который (которые) осуществляются организациями, состоящими на учете в данном налоговом органе.

2.3. В целях формирования карты рисков отрасли налоговым органом проводится анализ:

нарушений законодательства о налогах, сборах и страховых взносах, выявленных в результате контрольной деятельности за период, составляющий четыре года, предшествующих периоду (очередному периоду) проведения налогового мониторинга;

изменений законодательства о налогах, сборах и страховых взносах, отраслевых стандартов и судебной практики.

На основе проведенного анализа налоговым органом выявляются риски, типичные для рассматриваемого вида экономической деятельности, оценивается вероятность их возникновения и уровень.

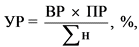

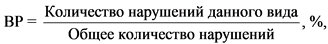

2.4. Уровень риска определяется налоговым органом по следующей формуле:

где

где

УР - уровень риска, %;

ВР - вероятность возникновения риска, %;

ПР - последствия реализации риска в денежном (стоимостном) выражении;

![]() - сумма соответствующего налога (сбора, страхового взноса) начисленного (уплаченного) организациями за четыре года, предшествующих периоду (очередному периоду) проведения налогового мониторинга.

- сумма соответствующего налога (сбора, страхового взноса) начисленного (уплаченного) организациями за четыре года, предшествующих периоду (очередному периоду) проведения налогового мониторинга.

При этом вероятность возникновения риска определяется как доля выявленных нарушений данного вида в общем количество нарушений, выявленных налоговым органом за четыре года, предшествующих периоду (очередному периоду) проведения налогового мониторинга

а последствия в случае реализации риска - как сумма доначисленных налогов (сборов, страховых взносов), по данному виду нарушения, за четыре года, предшествующих периоду (очередному периоду) проведения налогового мониторинга.

2.5. В зависимости от полученного результата оценивается уровень риска:

меньше 2 процентов - низкий уровень риска;

от 2 до 5 процентов - средний уровень риска;

больше 5 процентов - высокий уровень риска.

2.6. Информация, содержащаяся в карте рисков отрасли, актуализируется два раза в год по состоянию на 1 января и 1 сентября.

2.7. Карта рисков отрасли формируется по форме, согласно приложению N 1 к настоящим Рекомендациям.

III. Риск-профиль организации

3.1. Риск-профиль организации представляет собой совокупность полученных на основе проводимых налоговым органом контрольных, аналитических и иных мероприятий сведений о присущих деятельности организации рисках нарушения законодательства о налогах, сборах и страховых взносах.

3.2. Индикаторами рисков могут выступать обстоятельства, события и операции, в том числе:

выдача кредитов и займов взаимозависимым лицам (получение кредитов и займов от взаимозависимых лиц) на льготных условиях;

сведения об ответственности организации по долгам третьих лиц, в том числе дочерних обществ;

операции с ценными бумагами с участием взаимозависимых лиц;

уточнение обязательств по налогу на добычу полезных ископаемых без одновременного уточнения обязательств по налогу на прибыль организаций;

невыполнение контрольных соотношений по соответствию доходов (выручки), внереализационных доходов, расходов (вычетов, себестоимости), внереализационных расходов в налоговых декларациях по налогу на прибыль, в налоговых декларациях по налогу на добавленную стоимость, в Отчете о финансовых результатах и в Отчете о движении денежных средств;

несоответствие налогооблагаемой базы по налогу на доходы физических лиц (базы для исчисления страховых взносов) и суммы расходов по оплате труда для целей налогообложения прибыли;

применение вычета по налогу на добавленную стоимость на основе счетов-фактур, выставленных сомнительными контрагентами;

значительное отклонение показателя среднемесячной заработной платы на одного работника от среднего уровня по виду экономической деятельности в субъекте Российской Федерации;

осуществление организацией финансово-хозяйственной деятельности с убытком в течение двух и более календарных лет;

отклонение уровня рентабельности проданных товаров (продукции, работ, услуг) и рентабельности активов организаций по данным бухгалтерского учета от уровня рентабельности для данной сферы деятельности по данным статистики на 10 и более процентов;

несоответствие объема выбытия запасов размеру выручки от реализации;

высокий уровень осуществления операций в иностранной валюте;

значительные обороты по инвестиционной деятельности;

непредставление декларации в течение 10 дней с момента окончания срока для представления декларации;

нарушение способа представления декларации;

нарушение срока отправки в налоговый орган квитанции о получении требования;

истечение срока исковой давности для представления уточненной декларации;

истечение срока исполнения требования об уплате налога;

непредставление документов для подтверждения льготного режима налогообложения;

утрата статуса участника регионального инвестиционного проекта;

отсутствие раздельного учета операций, облагаемых налогом на добавленную стоимость по различным ставкам;

наличие сведений о контрагентах организации в ФИР "Схемы уклонения от налогообложения";

осуществление расчетов с контрагентами с использованием одного банка;

договорные отношения с посредниками, фирмами-однодневками, техническими компаниями и прочими сомнительными контрагентами;

формирование выручки контрагента за счет поступлений от проверяемой организации;

наличие операций по перечислению денежных средств физическим лицам;

отсутствие у контрагентов организации сведений об операциях, связанных с ведением хозяйственной деятельности, приобретением товаров (работ, услуг), а также отсутствие движения денежных средств на счетах;

значительное изменение условий осуществления типичных операций организации в части стоимостных, качественных и (или) количественных показателей;

осуществление нетипичных операций;

изменение налоговой нагрузки по отношению к предшествующими периодами;

изменение налоговой нагрузки по отношению к среднему уровню по виду экономической деятельности;

опережающий темп роста расходов над темпом роста доходов от реализации товаров (работ, услуг).

3.3. В целях формирования риск - профиля организации налоговым органом могут быть использованы следующие источники информации:

информация карты рисков отрасли, представляющая собой описание налоговых рисков, которым подвержен тот или иной вид экономической деятельности;

документы (информация), имеющиеся в распоряжении налогового органа, в частности, бухгалтерская (финансовая) и иная отчетность; данные налоговых деклараций (расчетов); материалы камеральных и выездных налоговых проверок; мотивированные мнения налогового органа, вынесенные ранее; учетная политика для целей бухгалтерского учета и налогообложения; положения регламента информационного взаимодействия; результаты анализа спорных методологических вопросов, ранее возникавших и (или) имеющихся у организации;

сведения, полученные от правоохранительных органов, органов государственной власти, финансово-кредитных и иных организаций;

данные информационных ресурсов налоговых органов федерального, регионального и местного уровней;

информационные ресурсы третьих лиц (СПАРК - "Система профессионального анализа рынков и компаний", информационно-аналитические системы FIRA.PRO и другие);

информация компетентных органов иностранных государств;

информация из открытых источников, учитывая открытость и публичность организаций, в отношении которых проводится налоговый мониторинг, в том числе предоставляемая организацией в фондовые биржи;

другие источники.

3.4. Анализируемый период, составляет четыре года, предшествующих периоду (очередному периоду) проведения налогового мониторинга.

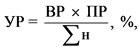

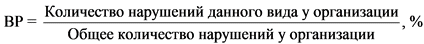

3.5. Уровень риска определяется налоговым органом как соотношение произведения вероятности возникновения риска и оценки возможных последствий при его реализации с общей суммой соответствующего налога (сбора, страхового взноса) начисленного (уплаченного) организацией за четыре года, предшествующих периоду (очередному периоду) проведения налогового мониторинга.

где

где

УР - уровень риска, %;

ВР - вероятность возникновения риска, %;

ПР - возможные последствия в случае реализации риска, руб.;

![]() - сумма соответствующего налога (сбора, страхового взноса) начисленного (уплаченного) организацией за четыре года, предшествующих периоду (очередному периоду) проведения налогового мониторинга.

- сумма соответствующего налога (сбора, страхового взноса) начисленного (уплаченного) организацией за четыре года, предшествующих периоду (очередному периоду) проведения налогового мониторинга.

3.6. Налоговый орган, в зависимости от оцениваемого риска, может использовать один из следующих способов расчета уровня риска:

исходя из количества выявленных нарушений

ПР - сумма налогов (сборов, страховых взносов) доначисленных организации по данному виду нарушения;

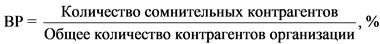

исходя из количества сомнительных контрагентов (в том числе которым системой управления рисками Программного комплекса "АСК НДС-2" присвоен высокий, средний или неопределенный уровень риска) (для риска необоснованного применения вычетов по НДС)

ПР - общая сумма налога на добавленную стоимость, заявленная к вычету по сомнительным контрагентам;

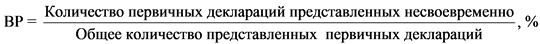

исходя из количества первичных деклараций (расчетов по страховым взносам) представленных с нарушением установленных сроков (для риска непредставления отчетности)

ПР - сумма штрафа, в связи с непредставлением в установленный законодательством о налогах и сборах срок налоговой декларации (расчета по страховым взносам);

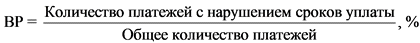

исходя из количества случаев несвоевременной уплаты налогов (сборов, страховых взносов) (для риска неуплаты (несвоевременной уплаты) налога)

ПР - сумма налогов (сборов, страховых взносов), уплаченных с нарушением установленных сроков.

3.7. Налоговый орган может использовать иной способ расчета уровня риска.

3.8. Оценка уровня риска осуществляется аналогично оценке, содержащейся в пункте 2.5. настоящих Рекомендаций.

3.9. Риски, идентифицируемые налоговым органом, а также результат их оценки используются налоговым органом для соотнесения с информацией о рисках, выявленных организацией и раскрываемых в целях налогового мониторинга.

3.10. Планирование проведения налогового мониторинга осуществляется с учетом результатов оценки риск-профиля организации.

3.11. Информация о риск-профиле организации, а также используемый способ расчета для оценки уровня риска отражается по форме, приведенной в приложении N 2 к настоящим Рекомендациям.

IV. Анализ рисков организации, идентифицируемых в целях

налогового мониторинга и контрольных процедур организации,

осуществляемых в целях налогового мониторинга

4.1. Анализ рисков организации, идентифицируемых в целях налогового мониторинга и применяемых для их минимизации и (или) устранения контрольных процедур проводится налоговым органом на основе информации об организации системы внутреннего контроля организации, предоставляемой организацией в соответствии с требованиями, утвержденным приказами ФНС России от 21.04.2017 N ММВ-7-15/323@ "Об утверждении форм документов, используемых при проведении налогового мониторинга, и требований к ним" и от 16 июня 2017 г. N ММВ-7-15/509@ "Об утверждении требований к организации системы внутреннего контроля".

4.2. Анализ рисков и контрольных процедур проводится по следующим направлениям:

анализ полноты идентификации рисков с учетом анализа карты рисков отрасли и риск-профиля организации;

анализ уровня рисков;

анализ соответствия описания контрольных процедур способу их выполнения;

анализ степени покрытия рисков контрольными процедурами;

анализ достаточности применяемых организацией контрольных процедур, в том числе уровня их автоматизации.

4.3. Налоговый орган по результатам анализа рисков и контрольных процедур выявляет следующие случаи:

риски идентифицированы налоговым органом, но не идентифицированы организацией;

установленный организацией уровень рисков не соответствует мнению налогового органа;

риски, уровень которых выше среднего;

в отношении высокорисковых операций не применяются контрольные процедуры;

описание контрольных процедур не соответствует порядку их выполнения;

в отношении операций применяются только ручные контрольные процедуры;

отсутствуют организационно-распорядительные документы, регламентирующие выполнение контрольной процедуры;

частота проведения контрольных процедур не соответствует частоте осуществления операций.

4.4. По результатам анализа рисков организации, идентифицируемых в целях налогового мониторинга по направлению выявления риска связанного с определением порядка отражения хозяйственной операции в налоговом учете заполняется Раздел II приложения N 3 настоящих Рекомендаций.

4.5. В случае, если риски, идентифицированные налоговым органом, не были идентифицированы организацией налоговому органу рекомендуется получить пояснения организации по данному факту.

4.6. Результаты анализа рисков и контрольных процедур составляют основу для планирования мероприятий налогового контроля при проведении налогового мониторинга, определяют метод проверки (сплошной или выборочный), мероприятия налогового контроля, объем документов, необходимых для проверки и прочее.

4.7. Информация по результатам анализа рисков и контрольных процедур отражается по форме, согласно приложению N 3 к настоящим Рекомендациям.

V. Составление плана проведения налогового мониторинга

5.1. При составлении плана проведения налогового мониторинга (далее - План) налоговым органом учитываются:

высокорисковые операции организации;

операции со средним уровнем риска, в отношении которых имеются основания предполагать возможность нарушений законодательства о налогах, сборах и страховых взносах;

операции организации, в отношении которых контрольные процедуры не применяются и (или) неэффективны.

5.2. План утверждается руководителем налогового органа (лицом, исполняющим его обязанности) или заместителем руководителя.

5.3. Форма Плана приведена в приложении N 4 к настоящим Рекомендациям.

Приложение N 1

к Рекомендациям

по планированию проведения

налогового мониторинга

Карта рисков отрасли на __________ <*>

Период проведения налогового мониторинга

Код НО

Вид деятельности (ОКВЭД)

Налог (сбор, страховые взносы) <1>

Наименование риска

Описание риска

Источники возникновения риска <2>

Ключевые индикаторы риска

Уровень риска (1 - высокий /2 - средний /3 - низкий)

Количество выявленных ранее нарушений, связанных с риском <3>

Сумма доначислений (отказа в возмещении) по выявленным ранее нарушениям <4>

1

2

3

4

5

6

7

8

9

10

--------------------------------

<*> Дата составления.

<1> Указывается наименование налога (сбора, страховых взносов) в отношении которого планируется направление запроса: НП - налог на прибыль организаций; НДС - налог на добавленную стоимость; Акц - акцизы; НДФЛ - налог на доходы физических лиц; Сбор ЖиБ - сбор за пользование объектами животного мира и за пользование объектами водных биологических ресурсов; ВН - водный налог; НДПИ - налог на добычу полезных ископаемых; ТН - транспортный налог; НИм - налог на имущество организаций; ЗН - земельный налог; ТС - торговый сбор; СВ - страховые взносы.

<2> Обстоятельства материального или нематериального характера, которые самостоятельно или в комбинации могут повлечь возникновение риска (например, цели, стратегические планы организации, особенности ее деятельности, макроэкономические условия, требования действующего законодательства и прочее).

<3> Период для анализа составляет четыре года, предшествующих периоду (очередному периоду) проведения налогового мониторинга.

<4> По нарушениям, указанным в графе 7, без учета штрафов и пеней.

Приложение N 2

к Рекомендациям

по планированию проведения

налогового мониторинга

Риск-профиль организации на ________ <*>

Наименование организации:

ИНН/КПП:

Фактический адрес осуществления деятельности

Период проведения налогового мониторинга

Дата и номер Решения о проведении налогового мониторинга

РАЗДЕЛ I Сведения об организации, организационная структура

1.1.

Сведения об учредителях

N п/п

Наименование организации/ФИО

ИНН/КПП

Доля участия в уставном капитале, %, тыс. руб.

Страна инкорпорации/резидентства

1

2

3

4

5

1.2.

Структура органов управления

N

п/п

Наименование организации/ФИО

ИНН/КПП

Вид исполнительного органа (генеральный директор/управляющая компания/совет директоров и пр.)

Период исполнения полномочий

1

2

3

4

5

1.3.

Осуществляемые виды экономической деятельности

N

п/п

Наименование

Код ОКВЭД

Фактически осуществляется (да/нет)

Лицензируемый вид экономической деятельности (да/нет)

1

2

3

4

5

1.4.

Сведения об организациях, в которых учредитель (руководитель) также является учредителем (руководителем)

N

п/п

Наименование

ИНН/КПП

Занимаемая должность

Статус (действующая/в стадии реорганизации/в стадии ликвидации/ликвдирована/признана недействительной)

1

2

3

4

5

1.5.

Сведения об обособленных подразделениях

N

п/п

Наименование

КПП

Адрес места нахождения

Удельный вес суммы налогов подразделения в общей сумме налогов организации, %

1

2

3

4

5

1.6.

Сведения о лицензиях

N

п/п

Номер лицензии

Срок действия

Лицензируемый вид деятельности

Лицензирующий орган

1

2

3

4

5

1.7.

Сведения об взаимозависимых (аффилированных) лицах

N п/п

Наименование/ФИО взаимозависимого (аффилированного) лица

Страна инкорпорации/резидентство

ИНН/КПП/регистрационный номер

Отношение к организации (учредитель, руководитель, член совета директоров, собственник и пр.)

1

2

3

4

5

1.8.

Сведения об участии в КГН

Дата и N договора о создании КГН:

N п/п

Наименование организаций-участников КГН

ИНН/КПП

Адрес места нахождения

Статус ответственного участника

1

2

3

4

5

1.9.

Динамика показателей финансово-хозяйственной деятельности, тыс. рублей

N

п/п

Показатель

Аналогичный период предыдущего года

Текущий год

Данные по аналогичным налогоплательщикам за текущий год

1

2

3

4

5

1

Выручка

2

Доходы от реализации (по данным налоговой декларации по налогу на прибыль)

3

Себестоимость продаж

4

Расходы, уменьшающие сумму доходов от реализации (по данным налоговой декларации по налогу на прибыль)

5

Внереализационные доходы (по данным бухгалтерской отчетности)

6

Внереализационные доходы (по данным налоговой декларации по налогу на прибыль)

7

Внереализационные расходы (по данным бухгалтерской отчетности)

8

Внереализационные расходы (по данным налоговой декларации по налогу на прибыль)

9

Среднесписочная численность

10

Сумма выплаченных дивидендов

11

Возмещение НДС

12

Сумма вычетов по НДС

1.10.

Динамика изменения финансовых коэффициентов

N

п/п

Показатель

Аналогичный период предыдущего года

Текущий год

Данные по аналогичным налогоплательщикам за текущий год

1

2

3

4

5

1

Рентабельность активов

2

Рентабельность продаж

3

Налоговая нагрузка

4

Среднеэффективная налоговая ставка по налогу на прибыль

5

Расчетный уровень собираемости (отношение суммы поступления налогов к сумме начисленных налогов)

--------------------------------

<*> на дату

РАЗДЕЛ II Нарушения законодательства о налогах и сборах, выявленные ранее <*>

2.1.

Сведения о результатах проведения налогового контроля с учетом результатов обжалования актов налогового органа в досудебном порядке и в судах

N п/п

Налог

Статья НК РФ, в отношении которой выявлено нарушение

Описание нарушения

Доначислено налогов, сборов, страховых взносов (без учета пени и штрафов)

Отказано в возмещении НДС

Сумма уменьшенного убытка

1

2

3

4

5

6

7

2.2.

Сведения о привлечении к ответственности за совершение налогового правонарушения

N

п/п

Статья НК РФ

Описание нарушения

Количество вынесенных решений

Сумма штрафных санкций

1

2

3

4

5

1

119

2

119.1

3

119.2

4

122

5

122.1

6

123

7

126

8

126.1

9

129.1

10

129.4

11

129.6

--------------------------------

<*> за четыре года, предшествующих периоду (очередному периоду) проведения налогового мониторинга

РАЗДЕЛ III Оценка рисков организации <*>

N п/п

Наименование риска

Объект проверки

Критерий риска (и иные критерии)

Индикатор риска

Уровень риска (1 - высокий/2 - средний/3 - низкий)

Способ расчета

Вероятность

Последствия

1

2

3

4

5

6

7

8

1

Риск некорректного определения налоговой базы

(в разрезе налогов, сборов, страховых взносов)

Декларация

Несоответствия (противоречия) показателей налоговых деклараций, расчетов

Операции (сделки)

Нарушение правил учета доходов, расходов, объектов налогообложения

Неполнота (некорректность) определения налоговых обязательств

Объект налогообложения

Нарушение правил учета доходов, расходов, объектов налогообложения

иные критерии

2

Риск необоснованного отражения расходов для целей налогообложения

Декларация

Несоответствия (противоречия) показателей налоговых деклараций, расчетов

Операции (сделки)

Нарушение правил учета доходов, расходов, объектов налогообложения

Неполнота (некорректность) определения налоговых обязательств

иные критерии

3

Риск неполноты отражения доходов для целей налогообложения

Декларация

Несоответствия (противоречия) показателей налоговых деклараций, расчетов

Операции (сделки)

Нарушение правил учета доходов, расходов, объектов налогообложения

Неполнота (некорректность) определения налоговых обязательств

иные критерии

4

Риск убыточности деятельности

Декларация

Опережающий темп роста расходов над темпом роста доходов

иные критерии

5

Риск увеличения суммы выпадающих доходов бюджета

Поступления по налогам и сборам

Высокий уровень льготируемых операций

иные критерии

6

Риски изменения внереализационных доходов/расходов

Операции (сделки)

Ведение инвестиционной деятельности

Осуществление операций в иностранной валюте

Выплата дивидендов

иные критерии

7

Риск непредставления (несвоевременного представления) документов

Сроки представления

Несвоевременность представления (поступления) документов по требованию

иные критерии

8

Риск непредставления отчетности

Способ представления

Несвоевременность представления (поступления) налоговых деклараций (отчетов)

Сроки представления

Полномочия и представление интересов

Декларация

иные критерии

9

Риск неуплаты (несвоевременной уплаты) налога

Сроки уплаты

Несвоевременность представления (поступления) налоговых деклараций (отчетов)

Налоговые обязательства

Неполнота (некорректность) определения налоговых обязательств

иные критерии

10

Риск необоснованного применения льготы

Операции (сделки)

Отсутствие оснований для применения льготы

Документы (информация)

Объект налогообложения

иные критерии

11

Риск необоснованного применения вычетов по НДС

Операции (сделки)

Отсутствие оснований для принятия к учету счетов-фактур от контрагентов

иные критерии

12

Прочие риски

--------------------------------

<*> В т.ч. по результату анализа разделов I, II приложения N 2 к Рекомендациям.

Приложение N 3

к Рекомендациям

по планированию проведения

налогового мониторинга

Анализ рисков организации, идентифицируемых в целях налогового мониторинга и контрольных процедур организации, осуществляемых в целях налогового мониторинга на ______ <*>

Раздел I Анализ рисков организации, идентифицируемых в целях налогового мониторинга

Период проведения налогового мониторинга

N п/п

Наименование риска

Описание риска

Операция или группа операций

Направление выявления риска

Источник риска

Уровень риска

(1 - высокий/2 - средний/3 - низкий)

по данным организации

по данным налогового органа

1

2

3

4

5

6

7

8

--------------------------------

<*> на дату

Раздел II Информация о планируемых запросах организации о предоставлении мотивированного мнения налогового органа

N п/п

Налог (сбор, страховые взносы) <1>

Норма Кодекса

Разъяснения (позиция) (0 - отсутствует/дата, N письма (постановления суда))

Проблема применения нормы Кодекса

Позиция организации

Вид операции (1 - совершенная/0 - планируемая)

Налоговый период риска <2>

Общая сумма налога (сбора, страховых взносов), тыс. руб.

статья

пункт

подпункт

ФНС России

Минфина России

Судебная практика

1

2

3

4

5

6

7

8

9

10

11

12

13

--------------------------------

<1> указывается наименование налога (сбора, страховых взносов) в отношении которого планируется направление запроса: НП - налог на прибыль организаций; НДС - налог на добавленную стоимость; Акц - акцизы; НДФЛ - налог на доходы физических лиц; Сбор ЖиБ - сбор за пользование объектами животного мира и за пользование объектами водных биологических ресурсов; ВН - водный налог; НДПИ - налог на добычу полезных ископаемых; ТН - транспортный налог; НИм - налог на имущество организаций; ЗН - земельный налог; ТС - торговый сбор; СВ - страховые взносы.

<2> указывается налоговый период, в котором отражены или планируются к отражению финансово-хозяйственные результаты совершения сделки (операции).

Раздел III Анализ рисков и контрольных процедур

N п/п

Показатель

Направление выявления риска

Осуществление финансово-хозяйственной деятельности

Определение порядка отражения хозяйственной операции в налоговом учете

Учет данных первичных учетных документов для целей налогового учета

Отражение фактов хозяйственной жизни и (или) хозяйственных операций в автоматизированной учетной системе организации

Расчет показателей регистров налогового учета и форм налоговой отчетности

Порядок уплаты (перечисления) налогов, сборов, страховых взносов

1

2

3

4

5

6

7

8

9

1

Идентификация рисков

Полнота идентификации организацией рисков

количество идентифицированных организацией рисков

количество идентифицированных налоговым органом рисков

2

Уровень риска

Доля рисков, уровень которых выше среднего

Доля рисков, по которым установленный организацией уровень не соответствует мнению налогового органа

3

Контрольные процедуры

Доля контрольных процедур, описание которых не соответствует порядку и способу их выполнения

Доля контрольных процедур, в отношении которых отсутствуют организационно-распорядительные документы организации, регламентирующих их выполнение

4

Покрытие рисков контрольными процедурами

Доля рисков, непокрытых контрольными процедурами

Доля предупреждающих контрольных процедур

Доля автоматизированных контрольных процедур

Доля ключевых контрольных процедур

Доля контрольных процедур, частотота которых не соответствует частоте выполнения хозяйственной операции

Приложение N 4

к Рекомендациям

по планированию и проведению

налогового мониторинга

УТВЕРЖДАЮ

(Начальник/заместитель начальника МИ ФНС России по КН)

"__" ______________ 20__ г.

ПЛАН

проведения налогового мониторинга на______ <*>

Наименование налогового органа:

Руководитель рабочей группы по проведению налогового мониторинга:

Члены рабочей группы по проведению налогового мониторинга:

N п/п

ФИО

Должность

Наименование отдела

1

2

3

4

1.1.

Сведения об организации

Полное наименование организации

ИНН/КПП

Период проведения налогового мониторинга

Способ информационного взаимодействия организации с налоговым органом

(1 - доступ к информационным системам (ресурсам);

2 - передача документов по ТКС)

Уровень организации системы внутреннего контроля

(1 - начальный; 2 - определенный; 3 - контролируемый; 4 - управляемый; 5 - совершенствуемый)

1

2

3

4

5

1.2.

Объекты, подлежащие проверке

N п/п

Объект проверки

Критерий риска

Уровень риска (1 - высокий/2 - средний/3 - низкий)

Ответственное должностное лицо

Результат проведения проверки

1

2

3

4

5

6

Руководитель рабочей группы по налоговому мониторингу

(подпись)

(расшифровка подписи)

Члены рабочей группы по налоговому мониторингу

(подпись)

(расшифровка подписи)

--------------------------------

<*> На дату.