<Письмо> ФНС России от 26.12.2019 N СД-4-3/26867@

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 26 декабря 2019 г. N СД-4-3/26867@

О РЕКОМЕНДУЕМЫХ ФОРМЕ И ФОРМАТЕ

УВЕДОМЛЕНИЯ ОБ ИЗМЕНЕНИИ ПОРЯДКА УПЛАТЫ НАЛОГА

НА ПРИБЫЛЬ ОРГАНИЗАЦИЙ

Федеральная налоговая служба в целях реализации положений пунктов 2 и 6 статьи 288 Налогового кодекса Российской Федерации при выборе налогоплательщиками порядка уплаты налога на прибыль организаций в бюджет субъекта Российской Федерации направляет для использования в работе рекомендуемые машиноориентированную форму и формат представления уведомления об изменении порядка уплаты налога на прибыль организаций в бюджет субъекта Российской Федерации в электронной форме (далее - Уведомление) согласно приложениям N 1 и N 2 к настоящему письму, а также порядок заполнения и порядок представления формы Уведомления (приложения N 3 и N 4).

В связи с изданием настоящего письма признаются утратившими силу письма ФНС России от 30.12.2008 N ШС-6-3/986 "Об уведомлениях по уплате налога на прибыль организаций в бюджеты субъектов Российской Федерации", от 20.04.2012 N ЕД-4-3/6656@ "Об уведомлениях о порядке уплаты налога на прибыль организаций в бюджеты субъектов Российской Федерации консолидированной группой налогоплательщиков", от 25.04.2012 N ЕД-4-3/7006@ "О рекомендуемой типовой форме Уведомления N 3".

Доведите данное письмо до подведомственных налоговых органов и до сведения налогоплательщиков.

Действительный

государственный советник

Российской Федерации

2 класса

Д.С.САТИН

Приложение N 1

к письму ФНС России

от "__" __________ 2019 г. N ____

Приложение N 2

к письму ФНС России

от 26.12.2019 N СД-4-3/26867@

ФОРМАТ

ПРЕДСТАВЛЕНИЯ УВЕДОМЛЕНИЯ ОБ ИЗМЕНЕНИИ ПОРЯДКА УПЛАТЫ

НАЛОГА НА ПРИБЫЛЬ ОРГАНИЗАЦИЙ В БЮДЖЕТ СУБЪЕКТА РОССИЙСКОЙ

ФЕДЕРАЦИИ В ЭЛЕКТРОННОЙ ФОРМЕ

I. ОБЩИЕ СВЕДЕНИЯ

1. Настоящий формат описывает требования к XML файлам (далее - файл обмена) передачи в налоговые органы уведомления об изменении порядка уплаты налога на прибыль организаций в бюджет субъекта Российской Федерации в электронной форме.

2. Номер версии настоящего формата 5.01, часть CLXXXV.

II. ОПИСАНИЕ ФАЙЛА ОБМЕНА

3. Имя файла обмена должно иметь следующий вид:

R_T_A_K_O_GGGGMMDD_N, где:

R_T - префикс, принимающий значение UT_IZMPORUPLNPORG;

A_K - идентификатор получателя информации, где: A - идентификатор получателя, которому направляется файл обмена, K - идентификатор конечного получателя, для которого предназначена информация из данного файла обмена <1>. Каждый из идентификаторов (A и K) имеет вид для налоговых органов - четырехразрядный код налогового органа;

--------------------------------

<1> Передача файла от отправителя к конечному получателю (K) может осуществляться в несколько этапов через другие налоговые органы, осуществляющие передачу файла на промежуточных этапах, которые обозначаются идентификатором A. В случае передачи файла от отправителя к конечному получателю при отсутствии налоговых органов, осуществляющих передачу на промежуточных этапах, значения идентификаторов A и K совпадают.

O - идентификатор отправителя информации, имеет вид:

для организаций - девятнадцатиразрядный код (идентификационный номер налогоплательщика (далее - ИНН) и код причины постановки на учет (далее - КПП) организации (обособленного подразделения);

для физических лиц - двенадцатиразрядный код (ИНН физического лица, при наличии. При отсутствии ИНН - последовательность из двенадцати нулей).

GGGG - год формирования передаваемого файла, MM - месяц, DD - день;

N - идентификационный номер файла. (Длина - от 1 до 36 знаков. Идентификационный номер файла должен обеспечивать уникальность файла).

Расширение имени файла - xml. Расширение имени файла может указываться как строчными, так и прописными буквами.

Параметры первой строки файла обмена

Первая строка XML файла должна иметь следующий вид:

<?xml version ="1.0" encoding ="windows-1251"?>

Имя файла, содержащего XML схему файла обмена, должно иметь следующий вид:

UT_IZMPORUPLNPORG_1_185_00_05_01_xx, где xx - номер версии схемы.

Расширение имени файла - xsd.

XML схема файла обмена приводится отдельным файлом.

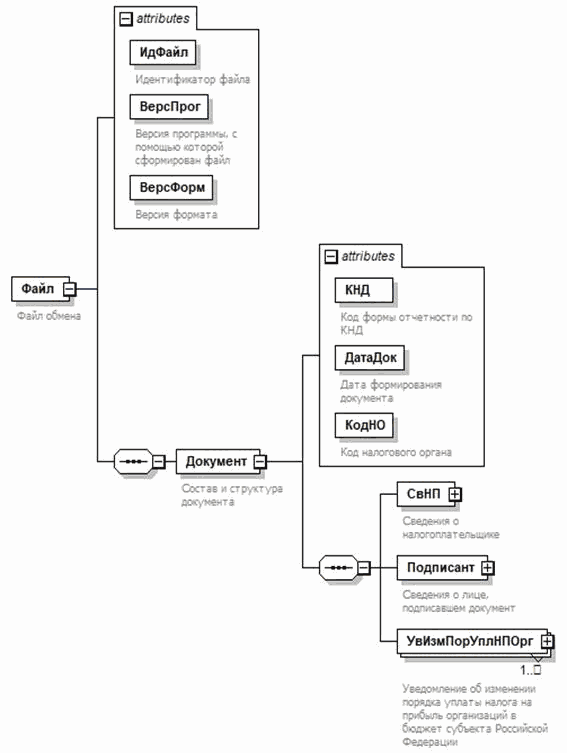

4. Логическая модель файла обмена представлена в виде диаграммы структуры файла обмена на рисунке 1 настоящего формата. Элементами логической модели файла обмена являются элементы и атрибуты XML файла. Перечень структурных элементов логической модели файла обмена и сведения о них приведены в таблицах 4.1 - 4.17 настоящего формата.

Для каждого структурного элемента логической модели файла обмена приводятся следующие сведения:

наименование элемента. Приводится полное наименование элемента <1>;

--------------------------------

<1> В строке таблицы могут быть описаны несколько элементов, наименования которых разделены символом "(". Такая форма записи применяется при наличии в файле обмена только одного элемента из описанных в этой строке.

сокращенное наименование (код) элемента. Приводится сокращенное наименование элемента. Синтаксис сокращенного наименования должен удовлетворять спецификации XML;

признак типа элемента. Может принимать следующие значения: "С" - сложный элемент логической модели (содержит вложенные элементы), "П" - простой элемент логической модели, реализованный в виде элемента XML файла, "А" - простой элемент логической модели, реализованный в виде атрибута элемента XML файла. Простой элемент логической модели не содержит вложенные элементы;

формат элемента. Формат элемента представляется следующими условными обозначениями: T - символьная строка; N - числовое значение (целое или дробное).

Формат символьной строки указывается в виде T(n-k) или T(=k), где: n - минимальное количество знаков, k - максимальное количество знаков, символ "-" - разделитель, символ "=" означает фиксированное количество знаков в строке. В случае, если минимальное количество знаков равно 0, формат имеет вид T(0-k). В случае, если максимальное количество знаков неограничено, формат имеет вид Т(n-).

Формат числового значения указывается в виде N(m.k), где: m - максимальное количество знаков в числе, включая знак (для отрицательного числа), целую и дробную часть числа без разделяющей десятичной точки, k - максимальное число знаков дробной части числа. Если число знаков дробной части числа равно 0 (то есть число целое), то формат числового значения имеет вид N(m).

Для простых элементов, являющихся базовыми в XML, например, элемент с типом "date", поле "Формат элемента" не заполняется. Для таких элементов в поле "Дополнительная информация" указывается тип базового элемента;

признак обязательности элемента определяет обязательность наличия элемента (совокупности наименования элемента и его значения) в файле обмена. Признак обязательности элемента может принимать следующие значения: "О" - наличие элемента в файле обмена обязательно; "Н" - наличие элемента в файле обмена необязательно, то есть элемент может отсутствовать. Если элемент принимает ограниченный перечень значений (по классификатору, кодовому словарю и тому подобному), то признак обязательности элемента дополняется символом "К". Например, "ОК". В случае если количество реализаций элемента может быть более одной, то признак обязательности элемента дополняется символом "М". Например, "НМ" или "ОКМ".

К вышеперечисленным признакам обязательности элемента может добавляться значение "У" в случае описания в XML схеме условий, предъявляемых к элементу в файле обмена, описанных в графе "Дополнительная информация". Например, "НУ" или "ОКУ";

дополнительная информация содержит, при необходимости, требования к элементу файла обмена, не указанные ранее. Для сложных элементов указывается ссылка на таблицу, в которой описывается состав данного элемента. Для элементов, принимающих ограниченный перечень значений из классификатора (кодового словаря и тому подобного), указывается соответствующее наименование классификатора (кодового словаря и тому подобного) или приводится перечень возможных значений. Для классификатора (кодового словаря и тому подобного) может указываться ссылка на его местонахождение. Для элементов, использующих пользовательский тип данных, указывается наименование типового элемента.

Рисунок 1. Диаграмма структуры файла обмена

Таблица 4.1

Файл обмена (Файл)

Наименование элемента

Сокращенное наименование (код) элемента

Признак типа элемента

Формат элемента

Признак обязательности элемента

Дополнительная информация

Идентификатор файла

ИдФайл

А

T(1-255)

ОУ

Содержит (повторяет) имя сформированного файла (без расширения)

Версия программы, с помощью которой сформирован файл

ВерсПрог

А

T(1-40)

О

Версия формата

ВерсФорм

А

T(1-5)

О

Принимает значение: 5.01

Состав и структура документа

Документ

С

О

Состав элемента представлен в таблице 4.2

Таблица 4.2

Состав и структура документа (Документ)

Наименование элемента

Сокращенное наименование (код) элемента

Признак типа элемента

Формат элемента

Признак обязательности элемента

Дополнительная информация

Код формы отчетности по КНД

КНД

А

T(=7)

ОК

Типовой элемент <КНДТип>.

Принимает значение: 1150082

Дата формирования документа

ДатаДок

А

T(=10)

О

Типовой элемент <ДатаТип>. Дата в формате ДД.ММ.ГГГГ

Код налогового органа

КодНО

А

T(=4)

ОК

Типовой элемент <СОНОТип>

Сведения о налогоплательщике

СвНП

С

О

Состав элемента представлен в таблице 4.3

Сведения о лице, подписавшем документ

Подписант

С

О

Состав элемента представлен в таблице 4.5

Уведомление об изменении порядка уплаты налога на прибыль организаций в бюджет субъекта Российской Федерации

УвИзмПорУплНПОрг

С

О

Состав элемента представлен в таблице 4.7

Таблица 4.3

Сведения о налогоплательщике (СвНП)

Наименование элемента

Сокращенное наименование (код) элемента

Признак типа элемента

Формат элемента

Признак обязательности элемента

Дополнительная информация

Номер контактного телефона

Тлф

А

T(1-20)

Н

Налогоплательщик - организация

НПЮЛ

С

О

Состав элемента представлен в таблице 4.4

Таблица 4.4

Налогоплательщик - организация (НПЮЛ)

Наименование элемента

Сокращенное наименование (код) элемента

Признак типа элемента

Формат элемента

Признак обязательности элемента

Дополнительная информация

Наименование организации

НаимОрг

А

T(1-1000)

О

ИНН

ИННЮЛ

А

T(=10)

О

Типовой элемент <ИННЮЛТип>

КПП

КПП

А

T(=9)

О

Типовой элемент <КППТип>

Таблица 4.5

Сведения о лице, подписавшем документ (Подписант)

Наименование элемента

Сокращенное наименование (код) элемента

Признак типа элемента

Формат элемента

Признак обязательности элемента

Дополнительная информация

Признак лица, подписавшего документ

ПрПодп

А

T(=1)

ОК

Принимает значение:

1 - руководитель организации )

2 - представитель организации

Фамилия, имя, отчество

ФИО

С

О

Типовой элемент <ФИОТип>.

Состав элемента представлен в таблице 4.17

Сведения о представителе налогоплательщика

СвПред

С

НУ

Состав элемента представлен в таблице 4.6

Элемент обязателен для <ПрПодп>=2

Таблица 4.6

Сведения о представителе налогоплательщика (СвПред)

Наименование элемента

Сокращенное наименование (код) элемента

Признак типа элемента

Формат элемента

Признак обязательности элемента

Дополнительная информация

Наименование и реквизиты документа, подтверждающего полномочия представителя налогоплательщика

НаимДок

А

T(1-120)

О

Таблица 4.7

Уведомление об изменении порядка уплаты налога

на прибыль организаций в бюджет субъекта Российской

Федерации (УвИзмПорУплНПОрг)

Наименование элемента

Сокращенное наименование (код) элемента

Признак типа элемента

Формат элемента

Признак обязательности элемента

Дополнительная информация

Дата уведомления

ДатаУвед

А

T(=10)

О

Типовой элемент <ДатаТип>. Дата в формате ДД.ММ.ГГГГ

Причина представления уведомления

ПрПредУв

А

T(=2)

ОК

Принимает значение:

01 - Принятие налогоплательщиком решения о переходе на уплату налога на прибыль организаций в бюджет субъекта Российской Федерации по месту нахождения одного обособленного подразделения (ответственного обособленного подразделения) )

02 - Выбор ответственного обособленного подразделения при создании нового (новых) обособленного подразделения в субъекте Российской Федерации, в котором ранее имелось только одно (или не имелось) обособленное подразделение )

03 - Выбор нового ответственного обособленного подразделения (в частности, в случае прекращения деятельности (закрытия) ответственного обособленного подразделения; изменения места нахождения ответственного обособленного подразделения с изменением субъекта Российской Федерации; замены ответственного обособленного подразделения по решению налогоплательщика) )

04 - Создание нового (новых) обособленного подразделения в субъекте Российской Федерации, в котором уже имеется ответственное обособленное подразделение, и оно не меняется )

05 - Возврат на уплату налога по месту нахождения организации и каждого обособленного подразделения )

06 - Закрытие всех обособленных подразделений на территории субъекта Российской Федерации )

11 - Регистрация налоговым органом договора о создании консолидированной группы налогоплательщиков и выбор ответственных обособленных подразделений для учета уплаты налога по КГН в бюджеты субъектов Российской Федерации )

12 - Изменение состава (выход/присоединение) консолидированной группы налогоплательщиков и выбор участника или обособленного подразделения участника для уплаты налога по месту его нахождения (то есть ответственного обособленного подразделения) )

13 - Выбор нового ответственного обособленного подразделения (при прекращении деятельности (закрытия) ответственного обособленного подразделения; изменении места нахождения ответственного обособленного подразделения с изменением субъекта Российской Федерации; замене ответственного обособленного подразделения по решению налогоплательщика) )

14 - Изменение места нахождения участника КГН или обособленного подразделения участника (без изменения субъекта Российской Федерации), по месту нахождения которого учитывается уплата налога )

15 - Прекращение действия КГН

Признак состава уведомления

ПрУвед

А

T(=1)

ОК

Принимает значение:

1 - Уведомление N 1 )

2 - Уведомление N 2 )

3 - Уведомление N 3 )

4 - Уведомление N 1 и Уведомление N 2

Уведомление N 1

Уведомление1

С

НУ

Состав элемента представлен в таблице 4.8

Элемент обязателен при <ПрУвед>=1 ) 4 и не заполняется при <ПрУвед>=2 ) 3

Элемент обязателен при <ПрПредУв>=05

Элемент может заполняться при <ПрПредУв>=01 ) 02 ) 03

и не заполняется при

<ПрПредУв>=04 ) 06 ) 11 ) 12 ) 13 ) 14 ) 15

Уведомление N 2

Уведомление2

С

НУ

Состав элемента представлен в таблице 4.11

Элемент обязателен при <ПрУвед>=2 ) 4 и не заполняется при <ПрУвед>=1 ) 3

Элемент обязателен при <ПрПредУв>=04 ) 06

Элемент может заполняться при <ПрПредУв>=01 ) 02 ) 03

и не заполняется при <ПрПредУв>=05 ) 11 ) 12 ) 13 ) 14 ) 15

Уведомление N 3

Уведомление3

С

НУ

Состав элемента представлен в таблице 4.14

Элемент обязателен при <ПрУвед>=3 и не заполняется при <ПрУвед>=1 ) 2 ) 4

Элемент обязателен при <ПрПредУв>=11 ) 12 ) 13 ) 14 ) 15

и не заполняется при <ПрПредУв>=01 ) 02 ) 03 ) 04 ) 05 ) 06

Таблица 4.8

Уведомление N 1 (Уведомление1)

Наименование элемента

Сокращенное наименование (код) элемента

Признак типа элемента

Формат элемента

Признак обязательности элемента

Дополнительная информация

Субъект Российской Федерации, в бюджет которого изменяется порядок уплаты налога

КодРегион

А

T(=2)

ОК

Типовой элемент <ССРФТип>

Дата, с которой изменяется порядок уплаты налога (изменяется ответственное обособленное подразделение)

ДатаИзмПорУпл

А

T(=10)

О

Типовой элемент <ДатаТип>.

Дата в формате ДД.ММ.ГГГГ

Информация об ответственном обособленном подразделении

ИнфОтвОбПодр

С

О

Состав элемента представлен в таблице 4.9

Информация об обособленных подразделениях, расположенных на территории субъекта Российской Федерации

ИнфОбПодрСубРФ

С

ОМ

Состав элемента представлен в таблице 4.10

Таблица 4.9

Информация об ответственном обособленном

подразделении (ИнфОтвОбПодр)

Наименование элемента

Сокращенное наименование (код) элемента

Признак типа элемента

Формат элемента

Признак обязательности элемента

Дополнительная информация

КПП ответственного обособленного подразделения

КПП

А

T(=9)

О

Типовой элемент <КППТип>

Код по ОКТМО по месту нахождения ответственного обособленного подразделения

ОКТМО

А

T(=8) ) T(=11)

ОК

Типовой элемент <ОКТМОТип>.

Принимает значение в соответствии с Общероссийским классификатором территорий муниципальных образований

Наименование ответственного обособленного подразделения

НаимОтвОбПодр

А

T(1-1000)

О

Таблица 4.10

Информация об обособленных подразделениях, расположенных

на территории субъекта Российской Федерации (ИнфОбПодрСубРФ)

Наименование элемента

Сокращенное наименование (код) элемента

Признак типа элемента

Формат элемента

Признак обязательности элемента

Дополнительная информация

КПП обособленного подразделения

КПП

А

T(=9)

О

Типовой элемент <КППТип>

Признак отметки о предыдущем ответственном обособленном подразделении

ПрОтмПредОтвОбПодр

А

T(=1)

ОК

Принимает значение:

0 - нет )

1 - да

Квартал ежемесячных авансовых платежей по ненаступившим срокам уплаты

КварталАвПлат

А

T(=2)

Н

Год ежемесячных авансовых платежей по ненаступившим срокам уплаты

ГодАвПлат

А

Н

Сумма по первому сроку уплаты

Сум1СрУпл

А

N(15)

Н

Сумма по второму сроку уплаты

Сум2СрУпл

А

N(15)

Н

Сумма по третьему сроку уплаты

Сум3СрУпл

А

N(15)

Н

Таблица 4.11

Уведомление N 2 (Уведомление2)

Наименование элемента

Сокращенное наименование (код) элемента

Признак типа элемента

Формат элемента

Признак обязательности элемента

Дополнительная информация

Субъект Российской Федерации, в бюджет которого налог уплачивается через ответственное обособленное подразделение

КодРегион

А

T(=2)

ОК

Типовой элемент <ССРФТип>

Дата с которой изменяется порядок уплаты налога

ДатаИзмПорУпл

А

T(=10)

О

Типовой элемент <ДатаТип>.

Дата в формате ДД.ММ.ГГГГ

Информация об обособленном подразделении, через которое не производится уплата налога

ИнфОбПодрНеПлатНалог

С

ОМ

Состав элемента представлен в таблице 4.12

Информация об ответственном обособленном подразделении

ИнфОтвОбПодр

С

О

Состав элемента представлен в таблице 4.13

Таблица 4.12

Информация об обособленном подразделении, через которое

не производится уплата налога (ИнфОбПодрНеПлатНалог)

Наименование элемента

Сокращенное наименование (код) элемента

Признак типа элемента

Формат элемента

Признак обязательности элемента

Дополнительная информация

КПП обособленного подразделения

КПП

А

T(=9)

О

Типовой элемент <КППТип>

Наименование обособленного подразделения

НаимОбПодр

А

T(1-1000)

О

Таблица 4.13

Информация об ответственном обособленном

подразделении (ИнфОтвОбПодр)

Наименование элемента

Сокращенное наименование (код) элемента

Признак типа элемента

Формат элемента

Признак обязательности элемента

Дополнительная информация

КПП ответственного обособленного подразделения

КПП

А

T(=9)

О

Типовой элемент <КППТип>

Наименование ответственного обособленного подразделения

НаимОтвОбПодр

А

T(1-1000)

О

Таблица 4.14

(Уведомление3)

Наименование элемента

Сокращенное наименование (код) элемента

Признак типа элемента

Формат элемента

Признак обязательности элемента

Дополнительная информация

Информация об ответственном обособленном подразделении

ИнфОтвОбПодр

С

О

Состав элемента представлен в таблице 4.15

Информация о ежемесячных авансовых платежах по налогу на прибыль организаций, уплачиваемых в федеральный бюджет ответственным участником консолидированной группы налогоплательщиков

ИнфПлатНПОтвУч

С

НУ

Состав элемента представлен в таблице 4.16

Элемент обязателен при <ПрПредУв>= 11 ) 15.

Элемент не заполняется при <ПрПредУв>= 12 ) 13 ) 14 (из таблицы 4.7)

Таблица 4.15

Информация об ответственном обособленном

подразделении (ИнфОтвОбПодр)

Наименование элемента

Сокращенное наименование (код) элемента

Признак типа элемента

Формат элемента

Признак обязательности элемента

Дополнительная информация

Субъект Российской Федерации, в бюджет которого изменяется порядок уплаты налога

КодРегион

А

T(=2)

ОК

Типовой элемент <ССРФТип>

Дата, с которой изменяется порядок уплаты налога

ДатаИзмПорУпл

А

T(=10)

О

Типовой элемент <ДатаТип>.

Дата в формате ДД.ММ.ГГГГ

ИНН ответственного обособленного подразделения

ИННЮЛ

А

T(=10)

О

Типовой элемент <ИННЮЛТип>

КПП ответственного обособленного подразделения

КПП

А

T(=9)

О

Типовой элемент <КППТип>

Код по ОКТМО по месту нахождения ответственного обособленного подразделения

ОКТМО

А

T(=8) ) T(=11)

ОК

Типовой элемент <ОКТМОТип>.

Принимает значение в соответствии с Общероссийским классификатором территорий муниципальных образований

Наименование ответственного обособленного подразделения

НаимОтвОбПодр

А

T(1-1000)

О

Квартал ежемесячных авансовых платежей по ненаступившим срокам уплаты

КварталАвПлат

А

T(=2)

Н

Год ежемесячных авансовых платежей по ненаступившим срокам уплаты

ГодАвПлат

А

Н

Сумма по первому сроку уплаты

Сум1СрУпл

А

N(15)

Н

Сумма по второму сроку уплаты

Сум2СрУпл

А

N(15)

Н

Сумма по третьему сроку уплаты

Сум3СрУпл

А

N(15)

Н

Таблица 4.16

Информация о ежемесячных авансовых платежах по налогу

на прибыль организаций, уплачиваемых в федеральный бюджет

ответственным участником консолидированной группы

налогоплательщиков (ИнфПлатНПОтвУч)

Наименование элемента

Сокращенное наименование (код) элемента

Признак типа элемента

Формат элемента

Признак обязательности элемента

Дополнительная информация

Код по ОКТМО по месту нахождения ответственного участника консолидированной группы налогоплательщиков

ОКТМО

А

T(=8) ) T(=11)

ОК

Типовой элемент <ОКТМОТип>.

Принимает значение в соответствии с Общероссийским классификатором территорий муниципальных образований

Квартал ежемесячных авансовых платежей по ненаступившим срокам уплаты

Квартал

А

T(=2)

Н

Год ежемесячных авансовых платежей по ненаступившим срокам уплаты

Год

А

Н

Сумма по первому сроку уплаты

Сум1СрУпл

А

N(15)

Н

Сумма по второму сроку уплаты

Сум2СрУпл

А

N(15)

Н

Сумма по третьему сроку уплаты

Сум3СрУпл

А

N(15)

Н

Таблица 4.17

Фамилия, имя, отчество (ФИОТип)

Наименование элемента

Сокращенное наименование (код) элемента

Признак типа элемента

Формат элемента

Признак обязательности элемента

Дополнительная информация

Фамилия

Фамилия

А

T(1-60)

О

Имя

Имя

А

T(1-60)

О

Отчество

Отчество

А

T(1-60)

Н

Приложение N 3

к письму ФНС России

от 26.12.2019 N СД-4-3/26867@

ПОРЯДОК

ЗАПОЛНЕНИЯ ФОРМЫ УВЕДОМЛЕНИЯ ОБ ИЗМЕНЕНИИ ПОРЯДКА УПЛАТЫ

НАЛОГА НА ПРИБЫЛЬ ОРГАНИЗАЦИЙ В БЮДЖЕТ СУБЪЕКТА

РОССИЙСКОЙ ФЕДЕРАЦИИ

1. Общие положения

1.1. Уведомление об изменении порядка уплаты налога на прибыль организаций в бюджет субъекта Российской Федерации (далее - Уведомление) заполняется налогоплательщиком, имеющим несколько обособленных подразделений на территории одного субъекта Российской Федерации, и который в соответствии с пунктом 2 статьи 288 Налогового кодекса Российской Федерации (далее - Кодекс) принял решение об исчислении авансовых платежей, а также сумм налога по совокупности показателей обособленных подразделений, находящихся на территории субъекта Российской Федерации, и уплате их в доходную часть бюджета субъекта Российской Федерации через одно обособленное подразделение (далее - ответственное обособленное подразделение).

Уведомления представляются также в случае, если налогоплательщик изменил порядок уплаты налога, изменилось количество структурных подразделений на территории субъекта Российской Федерации или произошли другие изменения, влияющие на порядок уплаты налога.

1.2. При изменении порядка уплаты налога на прибыль организаций Уведомления о принятом решении до 31 декабря направляются в налоговые органы, в которых налогоплательщик состоит на налоговом учете по месту нахождения своих обособленных подразделений.

В случае создания новых или ликвидации обособленных подразделений в течение текущего налогового периода налогоплательщик уведомляет налоговые органы на территории того субъекта Российской Федерации, в котором созданы новые или ликвидированы обособленные подразделения, о выборе того обособленного подразделения, через которое будет осуществляться уплата налога в бюджет этого субъекта Российской Федерации.

Схема направления Уведомлений в налоговые органы приведена в приложении N 1 к настоящему Порядку.

В целях обеспечения своевременного и корректного учета налоговым органом налоговых обязательств налогоплательщика при изменении им ответственного обособленного подразделения, налогоплательщикам рекомендуется направлять Уведомления в связи с выбором нового обособленного подразделения в соответствующие налоговые органы непосредственно сразу после получения от налогового органа:

- документа, подтверждающего внесение в ЕГРЮЛ сведений о создании (ликвидации), изменении места нахождения филиала (представительства);

- в отношении иных обособленных подразделений - документов, свидетельствующих о постановке на учет в налоговом органе (снятии с учета) по месту нахождения обособленного подразделения, а также о внесении изменений в сведения о месте нахождения обособленного подразделения.

1.3. Уведомление включает в себя титульный лист, Уведомление N 1, Уведомление N 2 и Уведомление N 3.

Титульный лист содержит общие сведения о налогоплательщике и представляемом им Уведомлении.

Уведомления N 1 и N 2 заполняют налогоплательщики, имеющие обособленные подразделения (кроме ответственных участников консолидированных групп налогоплательщиков).

Уведомление N 3 заполняют ответственные участники консолидированных групп налогоплательщиков.

2. Общие требования к заполнению формы Уведомления

2.1. Уведомление заполняется рукописным способом чернилами черного цвета или с использованием соответствующего программного обеспечения.

2.2. Не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства.

2.3. Не допускается двусторонняя печать Уведомления на бумажном носителе.

2.4. Каждому показателю Уведомления в машиноориентированной форме соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывается только один показатель.

Исключение составляет показатель даты. Для указания даты используются по порядку три поля: день (поле из двух знакомест), месяц (поле из двух знакомест) и год (поле из четырех знакомест), разделенные знаком "." (точка).

2.5. Страницы Уведомления имеют сквозную нумерацию, начиная с титульного листа, вне зависимости от наличия (отсутствия) и количества заполняемых страниц. Порядковый номер страницы проставляется в определенном для нумерации поле.

Показатель номера страницы (поле "Стр."), имеющий три знакоместа, записывается, например, следующим образом: для первой страницы - "001"; для десятой - "010".

2.6. Заполнение полей Уведомления значениями текстовых, числовых, кодовых показателей осуществляется слева направо, начиная с первого (левого) знакоместа.

2.7. Заполнение текстовых полей формы Уведомления осуществляется заглавными печатными буквами. Печать знаков должна выполняться шрифтом CourierNew высотой 16 - 18 пунктов.

2.8. В случае отсутствия показателя во всех знакоместах соответствующего поля проставляется прочерк.

Прочерк представляет собой прямую линию, проведенную посередине знакомест по всей длине поля.

В случае, если для указания какого-либо показателя не требуется заполнения всех знакомест соответствующего поля, в незаполненных знакоместах в правой части поля проставляется прочерк. Например, при указании десятизначного ИНН организации "5024002119" в поле ИНН из двенадцати знакомест показатель заполняется следующим образом: "5024002119--".

2.9. При представлении Уведомления, подготовленного с использованием программного обеспечения и распечатанного на принтере, допускается отсутствие обрамления знакомест и прочерков для незаполненных знакомест. Расположение и размеры знакомест не должны изменяться.

3. Заполнение титульного листа Уведомления

3.1. При заполнении титульного листа указываются ИНН, а также КПП, который присвоен налогоплательщику налоговым органом по месту нахождения организации.

3.2. В поле "Представляется в налоговый орган (код)" отражается код налогового органа, в который представляется Уведомление.

3.3. При заполнении поля "Причина представления уведомления (код)" указывается код причины представления в налоговый орган Уведомления об изменении порядка уплаты налога на прибыль организаций в бюджет субъекта Российской Федерации, коды приведены в графе 1 приложения N 1 к настоящему Порядку.

3.4. В поле "Признак состава уведомления" приводится цифра 1, если в налоговый орган представляется только Уведомление N 1, цифра 2 - если представляется только Уведомление N 2, цифра 3 - если представляется только Уведомление N 3, цифра 4 - если в налоговый орган одновременно представляются Уведомления N 1 и N 2.

3.5. При заполнении поля "(наименование организации/обособленного подразделения)" указывается полное наименование организации, соответствующее наименованию, указанному в ее учредительном документе (при наличии в наименовании латинской транскрипции таковая указывается), и наименование обособленного подразделения, по месту нахождения которого представляется Уведомление.

3.6. Номер контактного телефона указывается без пробелов и прочерков. Для каждой скобки и знака "+" отводится одна ячейка.

3.7. В разделе титульного листа "Достоверность и полноту сведений, указанных в настоящем уведомлении, подтверждаю" указывается:

1) в случае подтверждения достоверности и полноты сведений в Уведомлении налогоплательщиком проставляется "1"; в случае подтверждения достоверности и полноты сведений представителем налогоплательщика проставляется "2";

2) при представлении Уведомления налогоплательщиком в поле "фамилия, имя, отчество руководителя организации либо представителя полностью" указываются построчно фамилия, имя, отчество (при наличии) руководителя организации полностью. Проставляется личная подпись руководителя организации и дата подписания;

4) при представлении Уведомления представителем налогоплательщика - физическим лицом в поле "фамилия, имя, отчество руководителя организации либо представителя полностью" указываются построчно фамилия, имя, отчество (при наличии) представителя налогоплательщика полностью. Проставляется личная подпись представителя налогоплательщика, дата подписания;

5) при представлении Уведомления представителем налогоплательщика - юридическим лицом в поле "фамилия, имя, отчество руководителя организации либо представителя полностью" указываются построчно полностью фамилия, имя, отчество (при наличии) физического лица, уполномоченного в соответствии с документом, подтверждающим полномочия представителя налогоплательщика - юридического лица, подтверждать достоверность и полноту сведений, указанных в Уведомлении. Проставляется подпись лица, сведения о котором указаны в поле "фамилия, имя, отчество руководителя организации либо представителя полностью" и дата подписания.

6) в поле "Наименование и реквизиты документа, подтверждающего полномочия представителя налогоплательщика" указывается вид документа, подтверждающего полномочия представителя налогоплательщика.

3.8. Поле "Заполняется работником налогового органа" содержит сведения о представлении Уведомления (способ представления (указывается код согласно приложению N 2 к настоящему Порядку); количество страниц Уведомления; количество листов подтверждающих документов или их копий, приложенных к Уведомлению; дату представления; номер, под которым зарегистрировано Уведомление; фамилию и инициалы имени и отчества (при наличии) работника налогового органа, принявшего Уведомление; его подпись).

4. Заполнение Уведомлений N 1 и N 2

4.1. В Уведомлениях N 1 и N 2 по полю 1 указывается цифровой код субъекта Российской Федерации, в бюджет которого изменяется порядок уплаты налога на прибыль организаций. Коды субъектов Российской Федерации приведены в Приложении N 3 к настоящему Порядку.

4.2. По полю 2 Уведомлений N 1 и N 2 приводится информация о дате, с которой изменяется порядок уплаты налога на прибыль организаций в бюджет субъекта Российской Федерации (или изменяется ответственное обособленное подразделение).

4.3. КПП, присвоенный организации по месту нахождения ответственного обособленного подразделения, и наименование ответственного обособленного подразделения (при наличии) приводятся в полях 3.1 и 3.3 Уведомления N 1. Если уплата налога в бюджет субъекта Российской Федерации производится организацией, то в указанных полях приводятся наименование организации и КПП по месту ее нахождения (месту учета в качестве крупнейшего налогоплательщика).

4.4. В поле 3.2 "Код по ОКТМО по месту нахождения ответственного обособленного подразделения" Уведомления N 1 указывается код муниципального образования, межселенной территории, населенного пункта, входящего в состав муниципального образования, на территории которого осуществляется уплата налога на прибыль. Код указывается в соответствии с Общероссийским классификатором территорий муниципальных образований ОК 033-2013.

4.5. Уведомления с указанием в титульном листе по полю "Причина представления уведомления (код)" кода "01" представляются в случае принятия налогоплательщиком в соответствии с пунктом 2 статьи 288 Кодекса решения о переходе на уплату налога на прибыль организаций в бюджет субъекта Российской Федерации по месту нахождения одного обособленного подразделения (ответственного обособленного подразделения).

4.5.1. Представляя по указанной причине Уведомления N 1, налогоплательщик уведомляет налоговые органы о выборе ответственных обособленных подразделений, через которые им будет осуществляться уплата авансовых платежей и налога на прибыль организаций в бюджеты субъектов Российской Федерации.

Соответственно, Уведомления N 1 представляются в налоговые органы, в которых организация поставлена на учет по месту нахождения ее ответственных обособленных подразделений.

Если организация и ее одно или несколько обособленных подразделений находятся на территории одного субъекта Российской Федерации, то налогоплательщик вправе принять решение об уплате им налога на прибыль в бюджет этого субъекта Российской Федерации. В этом случае Уведомление N 1 представляется в налоговый орган по месту нахождения организации (если налогоплательщик относится к категории крупнейших, то Уведомление N 1 представляется в налоговый орган по месту его учета в качестве крупнейшего налогоплательщика).

При заполнении поля 4 "Информация об обособленных подразделениях, расположенных на территории субъекта Российской Федерации" (включая ответственное обособленное подразделение и организацию, без входящих в нее обособленных подразделений) указываются:

в поле 4.1 "КПП обособленного подразделения" - КПП, присвоенный организации по месту нахождения обособленного подразделения;

в поле 4.1.1 "Отметка о предыдущем ответственном обособленном подразделении" ставятся "0";

в поле 4.1.2 "Ежемесячные авансовые платежи по ненаступившим срокам уплаты" указывается номер квартала (01 - первый квартал, 02 - второй квартал, 03 - третий квартал, 04 - четвертый квартал) и год, к которому относятся ежемесячные авансовые платежи, приведенные в полях 4.1.3, 4.1.4 и 4.1.5 по срокам уплаты, установленным статьей 287 Кодекса. Если ежемесячные авансовые платежи для уплаты в бюджет субъекта Российской Федерации не исчислены, то в данных полях ставятся прочерки.

При принятии налогоплательщиком решения о переходе на уплату налога на прибыль организаций через ответственное обособленное подразделение с начала налогового периода в Уведомлении N 1 приводится информация о ежемесячных авансовых платежах на 1 квартал налогового периода, с которого изменяется порядок уплаты налога.

В состав Уведомления включается такое количество страниц Уведомления N 1, какое необходимо для указания в поле 4 всех обособленных подразделений организации, расположенных на территории субъекта Российской Федерации. При этом информация об ответственном обособленном подразделении повторно не заполняется, в поле 3 ставятся прочерки.

4.5.2. Представляя Уведомления N 2 с указанием в титульном листе по полю "Причина представления уведомления (код)" кода "01", налогоплательщик уведомляет налоговые органы об обособленных подразделениях, по месту нахождения которых не будет осуществляться уплата авансовых платежей и налога на прибыль организаций в бюджеты субъектов Российской Федерации.

Соответственно, Уведомления N 2 представляются в налоговые органы, в которых организация поставлена на учет по месту нахождения ее обособленных подразделений, кроме ответственных обособленных подразделений.

Перечень обособленных подразделений, через которые не производится уплата налога в бюджет субъекта Российской Федерации (их КПП и наименования) приводится в поле 3 Уведомления N 2.

При этом в состав Уведомления включается такое количество страниц Уведомления N 2, какое необходимо для указания в поле 3 всех обособленных подразделений организации, администрируемых налоговым органом, в который представляется Уведомление.

В поле 4 Уведомления N 2 приводится информация об ответственном обособленном подразделении, через которое осуществляется уплата авансовых платежей и налога на прибыль организаций в бюджет субъекта Российской Федерации. При представлении нескольких страниц Уведомления информация об ответственном обособленном подразделении не повторяется, в поле 4 ставятся прочерки.

Если ответственное обособленное подразделение и другие обособленные подразделения, через которые не будет осуществляться уплата налога в бюджет субъекта Российской Федерации, администрируются одним налоговым органом, то в этот налоговый орган представляется Уведомление, в состав которого входят Уведомления N 1 и N 2, при этом в титульном листе в поле "Признак состава уведомления" приводится цифра 4.

4.6. Уведомления с указанием в титульном листе по полю "Причина представления уведомления (код)" кода "02" представляются в случае выбора ответственного обособленного подразделения при создании нового (новых) обособленного подразделения в субъекте Российской Федерации, в котором ранее имелось только одно (или не имелось) обособленное подразделение.

4.6.1. При наличии указанной причины Уведомление N 1 представляется в налоговый орган, в котором организация поставлена на учет по месту нахождения нового ответственного обособленного подразделения.

При этом в Уведомлении N 1 поля 1 - 3 и 4.1 заполняются в порядке, изложенном, соответственно, в пунктах 4.1 - 4.4 и пункте 4.5.1 настоящего Порядка.

При выборе ответственного обособленного подразделения в случае создания нового (новых) обособленного подразделения в субъекте Российской Федерации, в котором ранее имелось только одно обособленное подразделение, в полях 4.1.2 - 4.1.5 приводится информация об исчисленных ежемесячных авансовых платежах по ненаступившим срокам уплаты того квартала, в котором налогоплательщик выбрал ответственное обособленное подразделение для уплаты через него налога в бюджет данного субъекта Российской Федерации. В поле 4.1.1 (или 4.2.1 и так далее) в отношении обособленного подразделения, уже имевшегося ранее в субъекте Российской Федерации и по месту нахождения которого уплачивался налог, указывается код "1".

4.6.2. Уведомления N 2 с указанием в титульном листе по полю "Причина представления уведомления (код)" кода "02" представляются в налоговые органы, в которых организация поставлена на учет по месту нахождения ее обособленных подразделений, через которые не будет осуществляться уплата налога в бюджет субъекта Российской Федерации.

В Уведомлении N 2 поля 1 - 2 и поля 3 - 4 заполняются в порядке, изложенном, соответственно, в пунктах 4.1 - 4.2 и пункте 4.5.2 настоящего Порядка.

4.7. Уведомления с указанием в титульном листе по полю "Причина представления уведомления (код)" кода "03" представляются в случае выбора нового ответственного обособленного подразделения (в частности, в случае прекращения деятельности (закрытия) ответственного обособленного подразделения; изменения места нахождения ответственного обособленного подразделения с изменением субъекта Российской Федерации; замены ответственного обособленного подразделения по решению налогоплательщика).

4.7.1. При наличии указанной причины Уведомление N 1 представляется в налоговый органы, в котором организация поставлена на учет по месту нахождения нового ответственного обособленного подразделения.

При этом в Уведомлении N 1 поля 1 - 3 и 4.1 заполняются в порядке, изложенном, соответственно, в пунктах 4.1 - 4.4 и пункте 4.5.1 настоящего Порядка.

В Уведомлении N 1 в полях 4.1.2 - 4.1.5 приводятся данные о суммах исчисленных ежемесячных авансовых платежей по ненаступившим срокам уплаты по предыдущему ответственному обособленному подразделению. По остальным обособленным подразделениям, через которые уплата налога не производилась (включая новое ответственное обособленное подразделение), в указанных полях ставятся прочерки.

Предыдущее ответственное обособленное подразделение помечается цифрой "1" в поле "Отметка о предыдущем ответственном обособленном подразделении" (4.1.1 или 4.2.1 и так далее). По остальным обособленным подразделениям, через которые уплата налога не производилась (включая новое ответственное обособленное подразделение), в этом поле ставится "0".

4.7.2. Уведомления N 2 с указанием в титульном листе по полю "Причина представления уведомления (код)" кода "03", представляются в налоговые органы, в которых организация поставлена на учет по месту нахождения ее обособленных подразделений, через которые не будет осуществляться уплата налога в бюджет субъекта Российской Федерации (включая прежнее ответственное обособленное подразделение).

В Уведомлении N 2 поля 1 - 2 и поля 3 - 4 заполняются в порядке, изложенном, соответственно, в пунктах 4.1 - 4.2 и пункте 4.5.2 настоящего Порядка.

4.8. Уведомление N 2 с указанием в титульном листе по полю "Причина представления уведомления (код)" кода "04" представляется в случае создания нового обособленного подразделения в субъекте Российской Федерации, в котором уже имеется ответственное обособленное подразделение, и оно не меняется.

Уведомление N 2 представляется в налоговый орган, в котором организация поставлена на учет по месту нахождения ее нового обособленного подразделения, через которое не будет осуществляться уплата налога в бюджет субъекта Российской Федерации.

В Уведомлении N 2 поля 1 - 2 заполняются в порядке, изложенном в пунктах 4.1 и 4.2 настоящего Порядка.

КПП и наименование нового (новых) обособленного подразделения, через которое не будет производиться уплата налога в бюджет субъекта Российской Федерации, приводится в поле 3 Уведомления.

В состав Уведомления включается такое количество страниц Уведомления N 2, какое необходимо для указания в поле 3 всех новых обособленных подразделений организации, администрируемых налоговым органом, в который представляется Уведомление.

В поле 4 Уведомления N 2 приводится информация об ответственном обособленном подразделении, через которое осуществляется уплата авансовых платежей и налога на прибыль организаций в бюджет субъекта Российской Федерации.

4.9. Уведомление N 1 с указанием в титульном листе по полю "Причина представления уведомления (код)" кода "05" представляется в случае возврата на уплату налога по месту нахождения организации и каждого обособленного подразделения.

При принятии налогоплательщиком решения о возврате на уплату налога по месту нахождения организации и каждого ее обособленного подразделения Уведомления N 1 представляются в налоговые органы по месту нахождения обособленных подразделений (в том числе обособленного подразделения, бывшего ранее ответственным) и месту нахождения организации (месту учета ее в качестве крупнейшего налогоплательщика).

Если несколько обособленных подразделений (или организация и ее обособленные подразделения) находятся на территории, администрируемой одним налоговым органом, то в такой налоговый орган направляется одно Уведомление N 1, с указанием в нем в поле 4 информации по всем этим обособленным подразделениям.

В Уведомлении N 1 в поле 3 информация об ответственном обособленном подразделении не приводится (ставятся прочерки).

В поле 4 приводится информация об исчисленных налогоплательщиком ежемесячных авансовых платежах на 1 квартал налогового периода, с которого применяется общий порядок уплаты налога. Данная информация используется для контроля начисления ежемесячных авансовых платежей в карточках расчетов с бюджетом.

4.10. Уведомление N 2 с указанием в титульном листе по полю "Причина представления уведомления (код)" кода "06" представляется в случае закрытия всех обособленных подразделений на территории субъекта Российской Федерации (включая ответственное обособленное подразделение).

Уведомление N 2 представляется в налоговый орган по месту нахождения ответственного обособленного подразделения.

По полю 2 приводится информация о дате, с которой прекращается деятельность организации через обособленные подразделения на территории субъекта Российской Федерации, включая ответственное обособленное подразделение.

В поле 3 Уведомления приводятся КПП и наименование закрытого ответственного обособленного подразделения, через которое производилась уплата налога в бюджет субъекта Российской Федерации. Поле 4 не заполняется (ставятся прочерки).

5. Заполнение Уведомления N 3

5.1. Представляя Уведомление N 3, ответственный участник консолидированной группы налогоплательщиков (КГН) в соответствии с пунктами 2 и 6 статьи 288 Кодекса уведомляет налоговый орган о выборе одного из участников или одного из обособленных подразделений (ответственных обособленных подразделений) участников, расположенных на территории субъекта Российской Федерации, по месту нахождения которого будет осуществляться уплата авансовых платежей и налога на прибыль организаций по консолидированной группе налогоплательщиков в бюджет соответствующего субъекта Российской Федерации.

Уведомление N 3 представляется в налоговый орган по месту нахождения ответственного участника КГН (по месту учета его в качестве крупнейшего налогоплательщика), если иное не предусмотрено для случаев прекращения действия КГН.

5.2. В поле 1 "Информация об ответственном обособленном подразделении" приводятся сведения об участниках КГН и (или) их обособленных подразделениях, по месту нахождения которых учитывается уплата налога в бюджеты субъектов Российской Федерации (код субъекта Российской Федерации, ИНН/КПП, код по ОКТМО, наименование участника/обособленного подразделения, суммы ежемесячных авансовых платежей).

5.3. При регистрации налоговым органом договора о создании консолидированной группы налогоплательщиков в состав Уведомления с указанием в титульном листе по полю "Причина представления уведомления (код)" кода "11" включается такое количество Уведомлений N 3, какое необходимо для указания всех ответственных обособленных подразделений КГН (то есть количество заполненных полей 1 должно быть не менее числа субъектов Российской Федерации, на территории которых расположены участники КГН и их обособленные подразделения).

При этом в Уведомлении N 3 в полях 1.1.6, 1.1.7, 1.1.8, 1.1.9 приводится информация о ежемесячных авансовых платежах в бюджеты субъектов Российской Федерации на 1 квартал налогового периода, в котором начинает действовать консолидированная группа налогоплательщиков, исчисленных в порядке, установленном пунктом 8 статьи 286 Кодекса. Данная информация используется для контроля начисления ежемесячных авансовых платежей в карточках расчетов с бюджетом.

5.5. При представлении Уведомления с указанием в титульном листе по полю "Причина представления уведомления (код)" кодов "12", или "13", или "14" в поле 1 Уведомления N 3 приводится информация только по ответственному обособленному подразделению в том субъекте Российской Федерации, в котором произошли изменения.

Поле 2 при этом не заполняется (ставятся прочерки).

5.6. В поле 1 Уведомления N 3, представляемого в связи с прекращением действия КГН (с указанием в титульном листе по полю "Причина представления уведомления (код)" кода "15") приводятся суммы ежемесячных авансовых платежей, подлежащих уплате в бюджеты субъектов Российской Федерации бывшими участниками КГН, в 1 квартале следующего налогового периода.

5.6. Поле 2 "Информация о ежемесячных авансовых платежах по налогу на прибыль организаций, уплачиваемых в федеральный бюджет", заполняется при представлении Уведомления N 3 в связи с регистрацией налоговым органом договора о создании консолидированной группы налогоплательщиков и выбором ответственных обособленных подразделений (с указанием в титульном листе по полю "Причина представления уведомления (код)" кода "11") и в случае прекращения действия КГН (с указанием в титульном листе по полю "Причина представления уведомления (код)" кода "15").

Приложение N 4

к письму ФНС России

от 26.12.2019 N СД-4-3/26867@

ПОРЯДОК

ПРЕДСТАВЛЕНИЯ УВЕДОМЛЕНИЯ ОБ ИЗМЕНЕНИИ ПОРЯДКА УПЛАТЫ

НАЛОГА НА ПРИБЫЛЬ ОРГАНИЗАЦИЙ В БЮДЖЕТ СУБЪЕКТА РОССИЙСКОЙ

ФЕДЕРАЦИИ В ЭЛЕКТРОННОЙ ФОРМЕ

I. Общие положения

1. Настоящий Порядок представления уведомления об изменении порядка уплаты налога на прибыль организаций в бюджет субъекта Российской Федерации в электронной форме (далее - Порядок) определяет общие правила представления в налоговые органы уведомления об изменении порядка уплаты налога на прибыль организаций в бюджет субъекта Российской Федерации (далее - Уведомление) в электронной форме по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи участниками информационного обмена: налогоплательщиками, их представителями, налоговыми органами, а также операторами электронного документооборота, обеспечивающими обмен открытой и конфиденциальной информацией по телекоммуникационным каналам связи в рамках электронного документооборота (далее - операторы электронного документооборота).

2. В процессе электронного документооборота по телекоммуникационным каналам связи при направлении Уведомления также используются следующие технологические электронные документы, форматы которых утверждаются ФНС России в соответствии с пунктом 4 статьи 31 части первой Налогового кодекса Российской Федерации:

1) подтверждение даты отправки электронного документа;

2) квитанция о приеме электронного документа;

3) уведомление об отказе в приеме электронного документа;

4) извещение о получении электронного документа;

5) информационное сообщение о представительстве в отношениях, регулируемых законодательством о налогах и сборах (в случае подписания Уведомления уполномоченным представителем налогоплательщика).

3. При представлении в налоговый орган Уведомления и получении от налогового органа квитанции о приеме в электронной форме по телекоммуникационным каналам связи налогоплательщик не направляет в налоговый орган Уведомление на бумажном носителе.

4. Участники информационного обмена обеспечивают хранение всех отправленных и принятых Уведомлений и технологических электронных документов с усиленной квалифицированной электронной подписью и квалифицированных сертификатов ключей проверки электронной подписи, применявшихся для формирования усиленной квалифицированной электронной подписи в указанных Уведомлениях и технологических электронных документах.

5. Участники информационного обмена не реже одного раза в течение рабочего дня проверяют поступление Уведомлений и технологических электронных документов.

6. Направление и получение Уведомлений в электронной форме по телекоммуникационным каналам связи допускается при обязательном использовании сертифицированных средств усиленной квалифицированной электронной подписи, позволяющих идентифицировать владельца квалифицированного сертификата ключа проверки электронной подписи, а также установить отсутствие искажения информации, содержащейся в указанном Уведомлении.

7. Квалифицированные сертификаты ключей проверки электронной подписи участникам информационного обмена выдаются организациями, которые выпускают квалифицированные сертификаты ключей проверки электронной подписи для использования их в информационных системах общего пользования в соответствии с Федеральным законом от 06.04.2011 N 63-ФЗ "Об электронной подписи".

8. Направление Уведомления в электронной форме по телекоммуникационным каналам связи осуществляется в зашифрованном виде.

9. Датой представления Уведомления в налоговый орган в электронной форме по телекоммуникационным каналам связи считается дата, зафиксированная в подтверждении даты отправки.

10. Уведомление считается принятым налоговым органом, если налогоплательщику поступила квитанция о приеме, подписанная усиленной квалифицированной электронной подписью налогового органа.

11. Датой получения Уведомления налоговым органом в электронной форме по телекоммуникационным каналам связи считается дата, указанная в квитанции о приеме.

12. Уведомление не считается принятым налоговым органом в случаях:

1) представления налогоплательщиком Уведомления в налоговый орган, в компетенцию которого не входит прием этого Уведомления;

2) если Уведомление не соответствует утвержденному формату;

3) отсутствия в Уведомлении усиленной квалифицированной электронной подписи руководителя организации, уполномоченного представителя или несоответствия усиленной квалифицированной электронной подписи руководителя организации, уполномоченного представителя;

4) направления Уведомления уполномоченным представителем налогоплательщика без приложения к нему информационного сообщения о представительстве в отношениях, регулируемых законодательством о налогах и сборах, в электронной форме.

II. Процедура представления Уведомления в электронной форме

по телекоммуникационным каналам связи

13. Налогоплательщиком формируются Уведомления в электронной форме, подписываются усиленной квалифицированной электронной подписью и представляются по телекоммуникационным каналам связи в налоговые органы, в которых налогоплательщик состоит на налоговом учете по месту нахождения организации (в качестве крупнейшего налогоплательщика) и месту нахождения обособленных подразделений организации.

14. Налогоплательщик в течение следующего рабочего дня после отправки Уведомления в электронной форме по телекоммуникационным каналам связи должен получить:

1) подтверждение даты отправки;

2) квитанцию о приеме (уведомление об отказе в приеме), подписанную усиленной квалифицированной электронной подписью налогового органа.

При получении уведомления об отказе в приеме налогоплательщик устраняет указанные в этом уведомлении ошибки и повторяет процедуру представления Уведомления.

15. При получении Уведомления в электронной форме по телекоммуникационным каналам связи и отсутствии оснований для отказа в приеме указанного Уведомления налоговый орган в течение одного рабочего дня с момента его получения формирует квитанцию о приеме, подписывает ее усиленной квалифицированной электронной подписью и направляет налогоплательщику.

При наличии оснований для отказа в приеме Уведомления налоговый орган формирует уведомление об отказе в приеме, подписывает усиленной квалифицированной электронной подписью и направляет его налогоплательщику.

16. Оператор электронного документооборота:

1) фиксирует дату представления Уведомления и формирует подтверждение даты отправки;

2) подписывает подтверждение даты отправки своей усиленной квалифицированной электронной подписью и высылает его одновременно участникам информационного обмена. Подтверждение даты отправки направляется оператором электронного документооборота налоговому органу вместе с Уведомлением.

Приложение N 1

к Порядку заполнения формы

Уведомления об изменении порядка

уплаты налога на прибыль

организаций в бюджет субъекта

Российской Федерации

СХЕМА

НАПРАВЛЕНИЯ УВЕДОМЛЕНИЯ ОБ ИЗМЕНЕНИИ ПОРЯДКА УПЛАТЫ

НАЛОГА НА ПРИБЫЛЬ ОРГАНИЗАЦИЙ В БЮДЖЕТ СУБЪЕКТА

РОССИЙСКОЙ ФЕДЕРАЦИИ

I. Направление уведомлений при изменении порядка уплаты налога на прибыль организаций в бюджеты субъектов Российской Федерации

Причина представления уведомления

Место представления уведомления

Рекомендуемая форма уведомления

Признак состава Уведомления

код

причина

1

2

3

4

5

01

Принятие налогоплательщиком решения о переходе на уплату налога на прибыль организаций в бюджет субъекта Российской Федерации по месту нахождения одного обособленного подразделения (ответственного обособленного подразделения)

Налоговые органы по месту нахождения ответственных обособленных подразделений

Уведомление N 1

1

Налоговый орган по месту нахождения организации (по месту учета организации в качестве крупнейшего налогоплательщика), если налог уплачивается организацией за все обособленные подразделения, находящиеся на территории региона

Налоговые органы по месту нахождения обособленных подразделений, через которые не будет осуществляться уплата налога в бюджеты субъектов Российской Федерации.

Уведомление N 2

2

Налоговый орган по месту нахождения ответственного обособленного подразделения и других обособленных подразделений, через которые не будет осуществляться уплата налога в бюджеты субъектов Российской Федерации.

Уведомление N 1 и

Уведомление N 2

4

05

Возврат налогоплательщика на уплату налога по месту нахождения организации и каждого обособленного подразделения

Налоговый орган по месту нахождения организации (месту учета в качестве крупнейшего налогоплательщика)

Уведомление N 1

1

Налоговые органы по месту нахождения каждого обособленного подразделения (включая бывшие ответственные обособленные подразделения)

Уведомление N 1

1

Налоговый орган, администрирующий организацию и ее обособленные подразделения или несколько обособленных подразделений

одно Уведомление N 1

1

II. Направление уведомлений при выборе (замене) ответственного обособленного подразделения в субъекте Российской Федерации

1

2

3

4

5

02

Выбор ответственного обособленного подразделения при создании нового (новых) обособленного подразделения в субъекте Российской Федерации, в котором ранее имелось только одно (или не имелось) обособленное подразделение

Налоговый орган по месту нахождения выбранного ответственного обособленного подразделения

Уведомление N 1

1

Налоговые органы по месту нахождения других обособленных подразделений

Уведомление N 2

2

Налоговый орган, администрирующий ответственное обособленное подразделение и другие обособленные подразделения организации, через которые не будет осуществляться уплата налога в бюджеты субъектов Российской Федерации.

Уведомление N 1 и

Уведомление N 2

4

Налоговый орган, администрирующий несколько обособленных подразделений, через которые не будет осуществляться уплата налога

одно Уведомление N 2

2

03

Выбор нового ответственного обособленного подразделения (в частности, в случае прекращения деятельности (закрытия) ответственного обособленного подразделения;

изменения места нахождения ответственного обособленного подразделения с изменением субъекта Российской Федерации;

замены ответственного обособленного подразделения по решению налогоплательщика)

Налоговый орган по месту нахождения нового ответственного обособленного подразделения

Уведомление N 1

1

Налоговые органы по месту нахождения других обособленных подразделений (включая прежнее ответственное обособленное подразделение)

Уведомление N 2

2

Налоговый орган, администрирующий ответственное обособленное подразделение и другие обособленные подразделения организации, через которые не будет осуществляться уплата налога в бюджеты субъектов Российской Федерации.

Уведомление N 1 и

Уведомление N 2

4

Налоговый орган, администрирующий несколько обособленных подразделений, через которые не будет осуществляться уплата налога

Одно Уведомление N 2

2

04

Создание нового (новых) обособленного подразделения в субъекте Российской Федерации, в котором уже имеется ответственное обособленное подразделение

(при этом ответственное обособленное подразделение не меняется)

Налоговый орган по месту нахождения нового (новых) обособленного подразделения

Уведомление N 2

2

06

Закрытие всех обособленных подразделений на территории субъекта Российской Федерации

Налоговый орган по месту нахождения ответственного обособленного подразделения

Уведомление N 2

2

Закрытие обособленного подразделения, через которое уплата налога не производилась

Уведомления не направляются

III. Направление уведомлений при уплате налога на прибыль организаций консолидированной группой налогоплательщиков

1

2

3

4

5

11

Регистрация налоговым органом договора о создании консолидированной группы налогоплательщиков и выбором ответственных обособленных подразделений

Налоговый орган по месту нахождения ответственного участника консолидированной группы налогоплательщиков (КГН) (по месту учета в качестве крупнейшего налогоплательщика)

Уведомление N 3

3

12

Изменение состава (выход/присоединение) консолидированной группы налогоплательщиков и выбор ответственного обособленного подразделения

Налоговый орган по месту нахождения ответственного участника консолидированной группы налогоплательщиков (КГН) (по месту учета в качестве крупнейшего налогоплательщика)

Уведомление N 3

3

13

Выбор нового ответственного обособленного подразделения (при прекращении деятельности (закрытия) ответственного обособленного подразделения;

изменении места нахождения ответственного обособленного подразделения с изменением субъекта Российской Федерации;

замене ответственного обособленного подразделения по решению налогоплательщика)

Налоговый орган по месту нахождения ответственного участника консолидированной группы налогоплательщиков (КГН) (по месту учета в качестве крупнейшего налогоплательщика)

Уведомление N 3

3

14

Изменение места нахождения участника КГН или обособленного подразделения участника (без изменения субъекта Российской Федерации), по месту нахождения которого учитывается уплата налога

Налоговый орган по месту нахождения ответственного участника консолидированной группы налогоплательщиков (КГН) (по месту учета в качестве крупнейшего налогоплательщика)

Уведомление N 3

3

15

Прекращение действия КГН

Налоговые органы по месту нахождения (по месту учета в качестве крупнейшего налогоплательщика) организаций - бывших участников КГН

Уведомление N 3

3

Налоговые органы по месту нахождения ответственных обособленных подразделений организаций - бывших участников КГН

Уведомление N 3

3

Изменение состава (выход/присоединение) консолидированной группы налогоплательщиков без изменения ответственного обособленного подразделения

Уведомление не направляется

Приложение N 2

к Порядку заполнения формы

Уведомления об изменении порядка

уплаты налога на прибыль

организаций в бюджет субъекта

Российской Федерации

КОДЫ,

ОПРЕДЕЛЯЮЩИЕ СПОСОБ ПРЕДСТАВЛЕНИЯ УВЕДОМЛЕНИЯ ОБ ИЗМЕНЕНИИ

ПОРЯДКА УПЛАТЫ НАЛОГА НА ПРИБЫЛЬ ОРГАНИЗАЦИЙ В БЮДЖЕТ

СУБЪЕКТА РОССИЙСКОЙ ФЕДЕРАЦИИ

Код

Наименование

01

на бумажном носителе (по почте)

02

на бумажном носителе (лично)

03

на бумажном носителе с дублированием на съемном носителе (лично)

04

по телекоммуникационным каналам связи с электронной подписью

05

другое

08

на бумажном носителе с дублированием на съемном носителе (по почте)

09

на бумажном носителе с использованием штрих-кода (лично)

10

на бумажном носителе с использованием штрих-кода (по почте)

Приложение N 3

к Порядку заполнения формы

Уведомления об изменении порядка

уплаты налога на прибыль

организаций в бюджет субъекта

Российской Федерации

СПРАВОЧНИК "КОДЫ СУБЪЕКТОВ РОССИЙСКОЙ ФЕДЕРАЦИИ"

Код

Наименование

01

Республика Адыгея (Адыгея)

02

Республика Башкортостан

03

Республика Бурятия

04

Республика Алтай

05

Республика Дагестан

06

Республика Ингушетия

07

Кабардино-Балкарская Республика

08

Республика Калмыкия

09

Карачаево-Черкесская Республика

10

Республика Карелия

11

Республика Коми

12

Республика Марий Эл

13

Республика Мордовия

14

Республика Саха (Якутия)

15

Республика Северная Осетия - Алания

16

Республика Татарстан (Татарстан)

17

Республика Тыва

18

Удмуртская Республика

19

Республика Хакасия

20

Чеченская Республика

21

Чувашская Республика - Чувашия

22

Алтайский край

23

Краснодарский край

24

Красноярский край

25

Приморский край

26

Ставропольский край

27

Хабаровский край

28

Амурская область

29

Архангельская область

30

Астраханская область

31

Белгородская область

32

Брянская область

33

Владимирская область

34

Волгоградская область

35

Вологодская область

36

Воронежская область

37

Ивановская область

38

Иркутская область

39

Калининградская область

40

Калужская область

41

Камчатский край

42

Кемеровская область - Кузбасс

43

Кировская область

44

Костромская область

45

Курганская область

46

Курская область

47

Ленинградская область

48

Липецкая область

49

Магаданская область

50

Московская область

51

Мурманская область

52

Нижегородская область

53

Новгородская область

54

Новосибирская область

55

Омская область

56

Оренбургская область

57

Орловская область

58

Пензенская область

59

Пермский край

60

Псковская область

61

Ростовская область

62

Рязанская область

63

Самарская область

64

Саратовская область

65

Сахалинская область

66

Свердловская область

67

Смоленская область

68

Тамбовская область

69

Тверская область

70

Томская область

71

Тульская область

72

Тюменская область

73

Ульяновская область

74

Челябинская область

75

Забайкальский край

76

Ярославская область

77

г. Москва

78

г. Санкт-Петербург

79

Еврейская автономная область

83

Ненецкий автономный округ

86

Ханты-Мансийский автономный округ - Югра

87

Чукотский автономный округ

89

Ямало-Ненецкий автономный округ

91

Республика Крым

92

г. Севастополь

99

Иные территории, включая город и космодром Байконур