<Письмо> ФНС России от 12.04.2023 N КЧ-4-8/4516@

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 12 апреля 2023 г. N КЧ-4-8/4516@

О НАЛИЧИИ

МЕХАНИЗМА ЗАЧИСЛЕНИЯ ПОЛОЖИТЕЛЬНОГО САЛЬДО В БЮДЖЕТЫ

СУБЪЕКТОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

Федеральная налоговая служба во исполнение пункта 1 Протокола совещания у Заместителя Председателя Правительства Российской Федерации - Руководителя Аппарата Правительства Российской Федерации Д.Ю. Григоренко от 06.04.2023 N ДГ-П13-14пр сообщает о необходимости оперативного доведения до руководителей финансовых органов субъектов Российской Федерации информации о наличии механизма зачисления переплат налогоплательщиков, не имеющих недоимки, в бюджеты субъектов Российской Федерации (в порядке, предусмотренном статьей 78 Налогового кодекса Российской Федерации).

Для зачисления денежных средств в виде определенного налогового дохода соответствующего бюджета Российской Федерации налогоплательщик, согласно статье 78 Налогового кодекса Российской Федерации (далее - Кодекса), вправе представить в налоговый орган по месту учета заявление о распоряжении путем зачета суммой денежных средств, формирующих положительное сальдо единого налогового счета, в счет исполнения предстоящей обязанности по уплате конкретного налога (сбора, страхового взноса) (далее - Заявление о зачете).

Заявление о зачете представляется в электронной форме, утвержденной приказом ФНС России от 30.11.2022 N ЕД-7-8/1133@, с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи или через личный кабинет налогоплательщика.

В Заявлении о зачете указываются принадлежность денежных средств к источнику доходов бюджетов бюджетной системы Российской Федерации, срок уплаты и иные реквизиты, необходимые для определения соответствующей обязанности.

В случае представления налогоплательщиком Заявления о зачете, налоговый орган не позднее следующего дня произведет зачет положительного сальдо в бюджет субъекта Российской Федерации, указанный в заявлении.

Следует учитывать, что в соответствии с пунктом 1 статьи 11.3 Кодекса при отсутствии на едином налоговом счете денежных средств, необходимых для исполнения обязанности, в день возникновения задолженности, денежные средства, ранее зачтенные по Заявлению о зачете, признаются единым налоговым платежом и учитываются на едином налоговом счете.

Таким образом, сохранение денежных средств в соответствующем бюджете на основании Заявления о зачете до наступления срока уплаты возможно только в случае отсутствия задолженности на едином налоговом счете налогоплательщика.

Кроме того, согласно пункту 6 статьи 78 Кодекса, налогоплательщик вправе подать заявление об отмене Заявления о зачете.

В этом случае, не позднее дня, следующего за днем представления указанного заявления, денежные средства признаются единым налоговым платежом и учитываются на едином налоговом счете.

Дополнительно сообщаем, что 25.02.2023 до территориальных органов ФНС России доведена памятка для налогоплательщика по заполнению Заявления о зачете (актуальная версия прилагается к настоящему письму).

При наличии вопросов, связанных с исполнением конкретных Заявлений о зачете, необходимо обеспечить соответствующее взаимодействие с финансовыми органами субъектов Российской Федерации.

В целях организации конструктивной совместной работы по повышению эффективности бюджетного процесса в части формирования доходной части, управлениям ФНС России по субъектам Российской Федерации поручается довести настоящую информацию до руководителей финансовых органов субъектов Российской Федерации, отчет об исполнении представить в Управление по работе с задолженностью не позднее 10:00 МСК 14.04.2023.

Действительный

государственный советник

Российской Федерации

2 класса

К.Н.ЧЕКМЫШЕВ

Приложение

ПАМЯТКА

ДЛЯ НАЛОГОПЛАТЕЛЬЩИКА ПО ЗАПОЛНЕНИЮ ЗАЯВЛЕНИЯ

О РАСПОРЯЖЕНИИ ПУТЕМ ЗАЧЕТА В СЧЕТ ИСПОЛНЕНИЯ ПРЕДСТОЯЩЕЙ

ОБЯЗАННОСТИ ПО УПЛАТЕ КОНКРЕТНОГО НАЛОГА

(ВЕРСИЯ 1.01)

Любой налогоплательщик, у которого есть положительное сальдо ЕНС, может зачислить денежные средства в нужный бюджет. Для этого необходимо направить в налоговой орган по месту учета заявление о распоряжении суммой денежных средств путем зачета в счет исполнения предстоящей обязанности по уплате конкретного налога (сбора, страхового взноса).

Форма заявления утверждена Приказом ФНС России от 30.11.2022 N ЕД-7-8/1133@ и размещена на официальном сайте ФНС России (КНД 1150057).

Указанное заявление направляется в электронной форме с усиленной квалифицированной электронной подписью через личный кабинет налогоплательщика или по ТКС с использованием возможностей ERP-систем (Контур, 1С и т.д.).

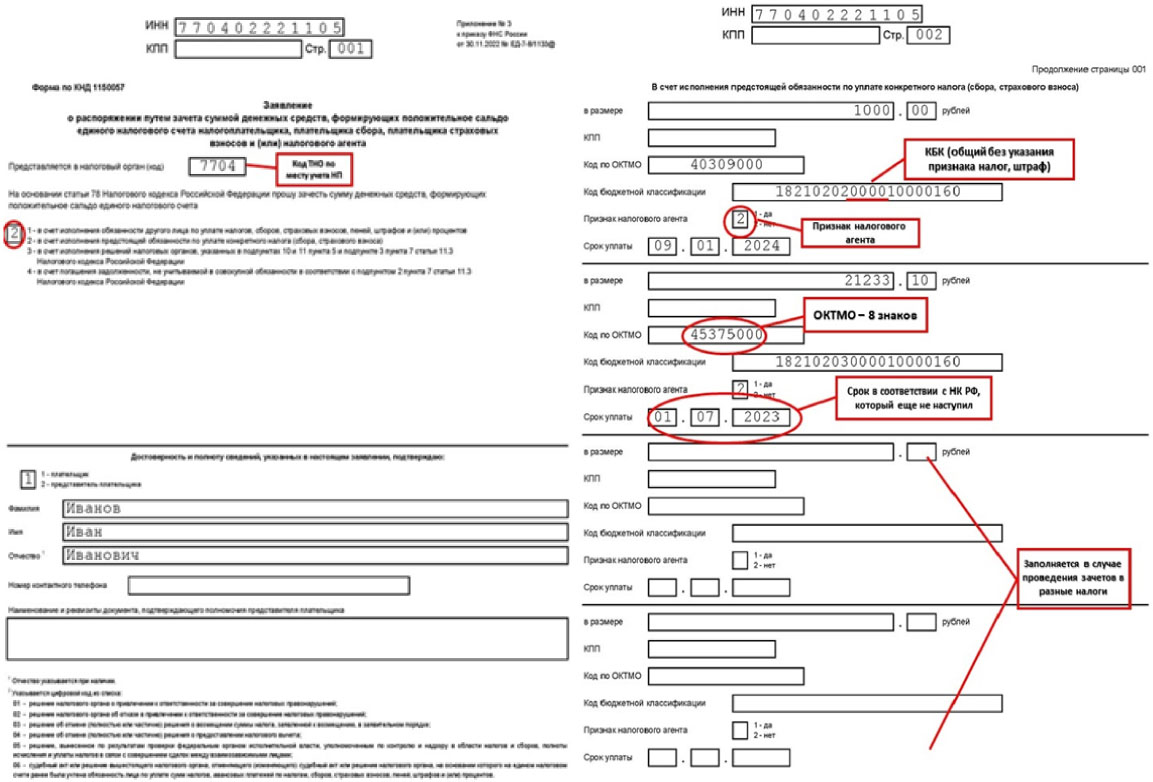

Для успешной обработки заявления необходимо, чтобы были заполнены следующие реквизиты: КБК (общий без указания признака налог, штраф), ОКТМО (восемь знаков), срок уплаты налога (срок в соответствии с НК РФ, который еще не наступил).

Что будет с зачтенной суммой:

1. В случае наступления срока уплаты, указанного в заявлении, денежные средства будут учтены в счет уплаты конкретного налога;

2. В случае возникновения отрицательного сальдо ЕНС у налогоплательщика (до наступления срока уплаты по заявлению) денежные средства будут зачтены в образовавшуюся задолженность;

3. В случае подачи заявления об отмене зачета денежные средства будут зачислены на ЕНС в качестве единого налогового платежа.

Пример заполнения заявления

При зачете в счет предстоящей обязанности по транспортному, земельному налогам и налогу на имущество в поле "код бюджетной классификации" необходимо указывать соответствующие КБК:

КБК

Наименование налога

Категория

плательщиков

18210604011020000110

Транспортный налог с организаций

ЮЛ

18210604012020000110

Транспортный налог с физических лиц

ФЛ

18210601010030000110

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах внутригородских муниципальных образований городов федерального значения

ФЛ

18210601020040000110

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах городских округов

ФЛ

18210601020110000110

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах городских округов с внутригородским делением

ФЛ

18210601020120000110

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах внутригородских районов

ФЛ

18210601030050000110

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах межселенных территорий

ФЛ

18210601030100000110

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах сельских поселений

ФЛ

18210601030130000110

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах городских поселений

ФЛ

18210601020140000110

Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах муниципальных округов

ФЛ

18210602010020000110

Налог на имущество организаций по имуществу, не входящему в Единую систему газоснабжения

ЮЛ

18210602020020000110

Налог на имущество организаций по имуществу, входящему в Единую систему газоснабжения

ЮЛ

18210904010020000110

Налог на имущество предприятий

ЮЛ

18210606031030000110

Земельный налог с организаций, обладающих земельным участком, расположенным в границах внутригородских муниципальных образований городов федерального значения

ЮЛ

18210606032040000110

Земельный налог с организаций, обладающих земельным участком, расположенным в границах городских округов

ЮЛ

18210606032110000110

Земельный налог с организаций, обладающих земельным участком, расположенным в границах городских округов с внутригородским делением

ЮЛ

18210606032120000110

Земельный налог с организаций, обладающих земельным участком, расположенным в границах внутригородских районов

ЮЛ

18210606032140000110

Земельный налог с организаций, обладающих земельным участком, расположенным в границах муниципальных округов

ЮЛ

18210606033050000110

Земельный налог с организаций, обладающих земельным участком, расположенным в границах межселенных территорий

ЮЛ

18210606033100000110

Земельный налог с организаций, обладающих земельным участком, расположенным в границах сельских поселений

ЮЛ

18210606033130000110

Земельный налог с организаций, обладающих земельным участком, расположенным в границах городских поселений

ЮЛ

18210606041030000110

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах внутригородских муниципальных образований городов федерального значения

ФЛ, ИП

18210606042040000110

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах городских округов

ФЛ, ИП

18210606042110000110

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах городских округов с внутригородским делением

ФЛ, ИП

18210606042120000110

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах внутригородских районов

ФЛ, ИП

18210606042140000110

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах муниципальных округов

ФЛ, ИП

18210606043050000110

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах межселенных территорий

ФЛ, ИП

18210606043100000110

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах сельских поселений

ФЛ, ИП

18210606043130000110

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах городских поселений

ФЛ, ИП

При подаче заявлений в счет предстоящей обязанности по налогу на прибыль (региональной) могут быть указаны следующие КБК:

КБК

Наименование налога

Категория плательщиков

18210101012020000110

Налог на прибыль организаций (за исключением консолидированных групп налогоплательщиков), зачисляемый в бюджеты субъектов Российской Федерации

ЮЛ, ИП

18210101014020000110

Налог на прибыль организаций консолидированных групп налогоплательщиков, зачисляемый в бюджеты субъектов Российской Федерации

ЮЛ

18210101112010000110

Налог на прибыль организаций, уплаченный налогоплательщиками, которые до 1 января 2023 года являлись участниками консолидированной группы налогоплательщиков, в случае если уплаченная сумма налога на прибыль организаций в бюджет одного субъекта Российской Федерации в период с 2019 года по 30 июня 2022 года составляла более 99 процентов от совокупной суммы налога на прибыль организаций, уплаченной указанным налогоплательщиком в бюджеты всех субъектов Российской Федерации, зачисляемый в бюджеты субъектов Российской Федерации

ЮЛ