Налоговики опубликовали обзор позиций, сформированных по результатам рассмотрения жалоб налогоплательщиков. Рассказали о том, как правильно считать обязательства налогоплательщика по итогам налоговых проверок.

Письмо ФНС России от 03.10.2023 N БВ-4-9/12603@

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 3 октября 2023 г. N БВ-4-9/12603@

ОБЗОР

ПРАВОВЫХ ПОЗИЦИЙ, СФОРМИРОВАННЫХ ФНС РОССИИ ПО РЕЗУЛЬТАТАМ

РАССМОТРЕНИЯ ЖАЛОБ (АПЕЛЛЯЦИОННЫХ ЖАЛОБ) НАЛОГОПЛАТЕЛЬЩИКОВ

В поиске истины и попытке ответить на вопрос о том, что есть мера справедливости, при разрешении споров с налогоплательщиками сотруднику ФНС России необходимо чувствовать природу нормы, лежащей в основе урегулирования конфликта.

Обзор посвящен раскрытию подхода Федеральной налоговой службы к анализу обстоятельств жалоб (апелляционных жалоб) налогоплательщиков и методологии применения законодательства с учетом его актуальных институтов.

Мы выбрали 40 эпизодов из наиболее противоречивой практики территориальных налоговых органов и задались целью проиллюстрировать концепцию Службы при вынесении решения Центральным аппаратом.

Обзор объединяет 17 проблематик по разделам, в которых Вы найдете ответы, в том числе, на вопросы:

- как правильно применять реконструкцию по статье 54.1 НК РФ?

- в чем нюансы расчета сроков по объектам недвижимости для целей НДФЛ?

- на чем основано право истребования документов в рамках статьи 93.1 НК РФ и где его пределы?

- каковы особенности расчета трехлетнего срока на возврат (зачет) переплаты по статье 78 НК РФ?

- когда применять штрафные санкции и как определить их объем?

Данный Обзор обязателен к применению в работе нижестоящими налоговыми органами, а также будет полезен налогоплательщикам при защите своих законных прав.

1. Коротко о том, как правильно считать налоговые

обязательства по результатам налоговых проверок

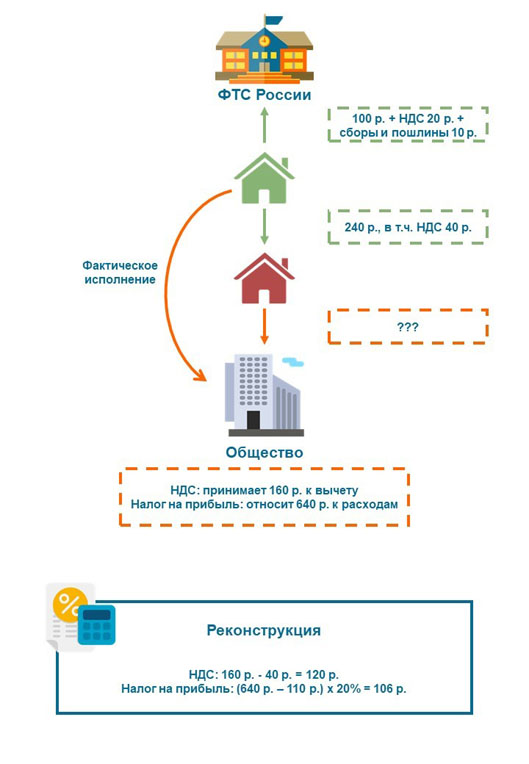

1.1 Налоговая реконструкция при получении документов от фактических продавцов

Дата решения: 29.06.2022

Номер решения: КЧ-4-9/8076@

Налоговый орган, вынесший решение: Центральный аппарат ФНС России

Статья нормативно-правового акта: Статья 54.1 НК РФ

Вид налога: Налог на добавленную стоимость, налог на прибыль организаций

Нормативно-правовой акт: Налоговый кодекс Российской Федерации

Тема спора: Расчет недоимки по НДС и налогу на прибыль организаций при приобретении товаров у реальных поставщиков через проблемных контрагентов (технические компании), при получении документов от реального поставщика (импортера)

Позиция налогового органа, решение которого оспаривается: Налогоплательщик в ходе налоговой проверки не раскрыл сведения и документы, которые бы позволили определить его налоговые обязательства.

Позиция налогоплательщика: Налоговый орган не оспаривает реальность приобретения товаров. В ходе налоговой проверки налоговый орган получил документы от реального поставщика, которые позволяли определить размер потерь бюджета.

Правовая позиция вышестоящего налогового органа, принявшего решение по жалобе:

Инспекцией установлен факт нарушения Обществом положений статьи 54.1 НК РФ, выразившийся в приобретении у импортера продукции через фирмы "однодневки".

В ходе проверки Инспекцией было установлено, что Обществом через подконтрольных проблемных контрагентов у импортера приобретены товары.

Сотрудники импортера подтвердили, что взаимодействие с Обществом осуществлялось напрямую, минуя спорных контрагентов, указав в качестве контактных лиц его сотрудников.

Товар от реального поставщика доставлялся Обществу минуя спорых контрагентов, что подтверждалось представленными в ходе налоговой проверки транспортными накладными.

Инспекция располагала сведениями (информацией) о стоимости приобретенных товаров и сумме НДС, уплаченной импортером при ввозе товаров на таможенную территорию Российской Федерации.

Кроме того, в ходе налоговой проверки от импортера Инспекцией получены документы, связанные с реализацией товаров в адрес проблемных контрагентов.

Наличие документов (информации), позволяющих осуществить перерасчет действительных налоговых обязательств налогоплательщика, подтверждено информацией, представленной Управлением.

Согласно Определению Конституционного Суда Российской Федерации от 25.04.2023 N 790-О, по смыслу правовых позиций, неоднократно выраженных Конституционным Судом Российской Федерации, в силу конституционного требования о необходимости уплаты только законно установленных налогов и сборов во взаимосвязи с предписаниями статей 15 и 18 Конституции Российской Федерации налоговую обязанность следует, среди прочего, понимать как обязанность платить налоги в размере не большем, чем это установлено законом, в котором определены все существенные элементы налогового обязательства (Постановления от 03.06.2014 N 17-П, от 06.06.2019 N 22-П, от 19.12.2019 N 41-П, от 31.03.2022 N 13-П и др.).

Положения статьи 54.1 НК РФ, определяющие пределы осуществления прав по исчислению налоговой базы и (или) суммы налога, сбора, страховых взносов, по сути, направлено на установление допустимых границ вмешательства налоговых органов в хозяйственную деятельность налогоплательщика с учетом необходимости обеспечения выявления необоснованного уменьшения налогоплательщиком налоговой базы и указывает на обстоятельства и условия, которые могут быть приняты во внимание налоговым органом при квалификации действий налогоплательщика как незаконных.

Статья 54.1 НК РФ не препятствует определению действительного размера налоговой обязанности конкретного лица, которая определяется правоприменительными органами исходя из фактических обстоятельств конкретного дела с учетом полномочий, предоставленных им налоговым законодательством.

В соответствии с правовой позицией ФНС России, изложенной в письмах от 10.03.2021 N БВ-4-7/3060@, от 10.10.2022 N БВ-4-7/13450@, налоговый орган учитывает расходы и вычеты по НДС по спорным операциям с учетом сведений, документов, представленных налогоплательщиком, а также данных, полученных в рамках мероприятий налогового контроля и истребования документов (информации) о конкретных сделках от поставщика (подрядчика, исполнителя), осуществившего фактическое исполнение по сделке.

При вынесении решения ФНС России учтена правовая позиция Судебной коллегии по экономическим спорам Верховного Суда Российской Федерации, изложенная в определении от 15.12.2021 N 305-ЭС21-18005.

На основании вышеизложенного ФНС России признала необоснованным доначисление Обществу НДС и налога на прибыль организаций без учета документов, связанных с реализацией импортером товаров в адрес проблемных контрагентов, представленных импортером.

По результатам рассмотрения жалобы ФНС России частично удовлетворила жалобу Общества.

Рисунок 1.1

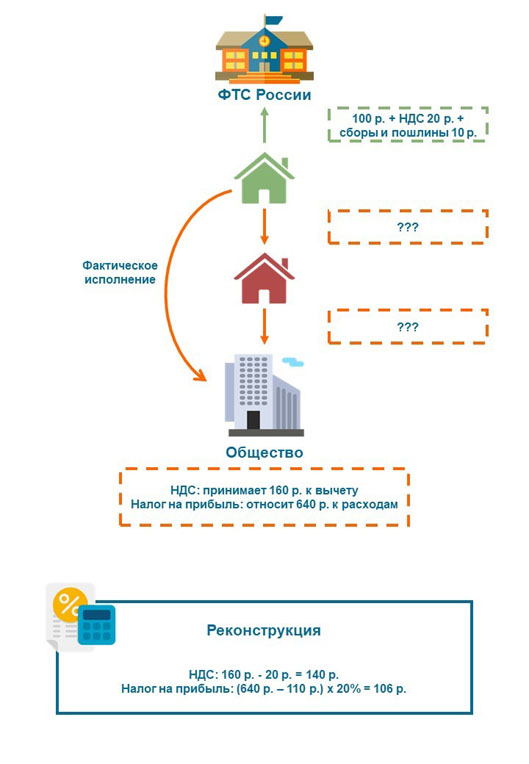

1.2 Налоговая реконструкция при наличии информации о ГТД (ТД)

Дата решения: 06.07.2023

Номер решения: БВ-3-9/8893

Налоговый орган, вынесший решение: Центральный аппарат ФНС России

Статья нормативно-правового акта: Статья 54.1 НК РФ

Вид налога: Налог на добавленную стоимость, налог на прибыль организаций

Нормативно-правовой акт: Налоговый кодекс Российской Федерации

Тема спора: Расчет недоимки по НДС и налогу на прибыль организаций при приобретении товаров у импортеров через проблемных контрагентов (технических компаний)

Позиция налогового органа, решение которого оспаривается: Налогоплательщик в ходе налоговой проверки не представил сведения и документы, позволяющие определить его налоговые обязательства.

Позиция налогоплательщика: В ходе налоговой проверки налоговый орган установил импортеров, которые ввозили товар на территорию Российской Федерации. Информация о ДТ (ГТД) отражена в счетах-фактурах, представленных налогоплательщиком в ходе налоговой проверки.

Правовая позиция вышестоящего налогового органа, принявшего решение по жалобе:

Инспекцией установлен факт нарушения Обществом положений статьи 54.1 НК РФ, выразившийся в приобретении у импортера продукции через фирмы "однодневки".

В ходе проверки налоговым органом было установлено, что Обществом через подконтрольных проблемных контрагентов у импортеров приобретены товары. Сотрудники Общества подтвердили факт прямой поставки от импортеров.

Документы от импортера, позволяющие установить реальные параметры приобретения проблемными контрагентами (техническими компаниями), в ходе проверки получены не были.

Вместе с тем в представленных Обществом счетах-фактурах отражены сведения о таможенных декларациях, на основании которых ввезены товары на территорию Российской Федерации.

При проведении налоговой проверки Инспекции, располагая регистрационными номерами ДТ (ГТД) и сведениями о ДТ (ГТД), содержащихся в "Таможня-Ф", могла рассчитать налоговые обязательства Общества, предоставив налоговые вычеты по НДС в виде налога, уплаченного при ввозе на таможенную территорию РФ, и расходов по налогу на прибыль организаций в виде стоимости импортированных товаров, а также таможенных сборов и пошлин.

Таким образом, налоговый орган располагал необходимыми сведениями для определения налоговых обязательств Общества.

Наличие документов (информации), позволяющих осуществить перерасчет действительных налоговых обязательств налогоплательщика подтверждено информацией, представленной Управлением.

По смыслу правовых позиций, неоднократно выраженных Конституционным Судом Российской Федерации, в силу конституционного требования о необходимости уплаты только законно установленных налогов и сборов во взаимосвязи с предписаниями статей 15 и 18 Конституции Российской Федерации налоговую обязанность следует, среди прочего, понимать как обязанность платить налоги в размере не большем, чем это установлено законом, в котором определены все существенные элементы налогового обязательства (Постановления от 03.06.2014 N 17-П, от 06.06.2019 N 22-П, от 19.12.2019 N 41-П, от 31.03.2022 N 13-П и др.).

Положения статьи 54.1 НК РФ, определяющие пределы осуществления прав по исчислению налоговой базы и (или) суммы налога, сбора, страховых взносов, по сути, направлено на установление допустимых границ вмешательства налоговых органов в хозяйственную деятельность налогоплательщика с учетом необходимости обеспечения выявления необоснованного уменьшения налогоплательщиком налоговой базы и указывает на обстоятельства и условия, которые могут быть приняты во внимание налоговым органом при квалификации действий налогоплательщика как незаконных.

Статья 54.1 НК РФ не препятствует определению действительного размера налоговой обязанности конкретного лица, которая определяется правоприменительными органами исходя из фактических обстоятельств конкретного дела с учетом полномочий, предоставленных им налоговым законодательством.

В соответствии с правовой позицией ФНС России, изложенной в письмах от 10.03.2021 N БВ-4-7/3060@, от 10.10.2022 N БВ-4-7/13450@, налоговый орган учитывает расходы и вычеты по НДС по спорным операциям с учетом сведений, документов, представленных налогоплательщиком, а также данных, полученных в рамках мероприятий налогового контроля и истребования документов (информации) о конкретных сделках от поставщика (подрядчика, исполнителя), осуществившего фактическое исполнение по сделке.

При вынесении решения ФНС России учтена правовая позиция Судебной коллегии по экономическим спорам Верховного Суда Российской Федерации, изложенная в определении от 15.12.2021 N 305-ЭС21-18005.

На основании вышеизложенного ФНС России признала необоснованным доначисление Обществу НДС и налога на прибыль организаций без учета сведений (информации) о стоимости приобретенных товаров (оборудования) и сумм НДС, уплаченных при ввозе на таможенную территорию Российской Федерации.

По результатам рассмотрения жалобы ФНС России частично удовлетворила жалобу Общества.

Рисунок 1.2

1.3 Учет налогов, уплаченных подконтрольными лицами при дроблении бизнеса

Дата решения: 23.12.2022

Номер решения: КЧ-3-9/14707@

Налоговый орган, вынесший решение: Центральный аппарат ФНС России

Статья нормативно-правового акта: Статья 54.1 НК РФ

Вид налога: Налог на добавленную стоимость, налог на прибыль организаций, УСН

Нормативно-правовой акт: Налоговый кодекс Российской Федерации

Тема спора: Учет налогов, уплаченных подконтрольными лицами, при дроблении бизнеса

Позиция налогового органа, решение которого оспаривается: Суммы налогов, уплаченные подконтрольными лицами, при определении сумм налогов при дроблении бизнеса учитываются в составе расходов, уменьшающих налогооблагаемую базу по налогу на прибыль организаций.

Позиция налогоплательщика: Суммы налогов, уплаченные подконтрольными лицами, уменьшают доначисленные налог на прибыль организаций и НДС.

Правовая позиция вышестоящего налогового органа, принявшего решение по жалобе:

В ходе налоговой проверки Инспекцией установлено, что Обществом и подконтрольными лицами создана схема "Дробление бизнеса", позволившая применять специальный налоговый режим УСН.

Общество, а также подконтрольные лица в проверяемом периоде исчисляли и уплачивали налоги по УСН.

По результатам налоговой проверки Инспекция посчитала, что суммы налогов, уплаченные подконтрольными лицами, подлежат возмещению и не уменьшают размер недоимки, доначисленной по итогам налоговой проверки.

Управление при рассмотрении апелляционной жалобы Общества, частично отменяя решение Инспекции, квалифицировало суммы исчисленных и уплаченных подконтрольными лицами налогов как расходы и уменьшило налогооблагаемую базу по налогу на прибыль организаций.

Согласно Определению Конституционного Суда Российской Федерации от 25.04.2023 N 790-О, по смыслу правовых позиций, неоднократно выраженных Конституционным Судом Российской Федерации, в силу конституционного требования о необходимости уплаты только законно установленных налогов и сборов во взаимосвязи с предписаниями статей 15 и 18 Конституции Российской Федерации налоговую обязанность следует, среди прочего, понимать как обязанность платить налоги в размере не большем, чем это установлено законом, в котором определены все существенные элементы налогового обязательства (Постановления от 03.06.2014 N 17-П, от 06.06.2019 N 22-П, от 19.12.2019 N 41-П, от 31.03.2022 N 13-П и др.).

В соответствии с правовой позицией ФНС России, изложенной в письме от 14.10.2022 N БВ-4-7/13774@, суммы налогов, уплаченные элементами схемы "дробления бизнеса" в отношении дохода от искусственно разделенной деятельности, наряду с доходами и расходами, а также ранее не заявленными налоговыми вычетами по НДС, должны учитываться при определении размеров налогов по общей системе налогообложения, а также пеней и штрафов, доначисляемых решением по налоговой проверке налогоплательщику-организатору схемы "дробления бизнеса".

Исходя из этого, размер доначисляемых налогов подлежит уменьшению таким образом, как если бы налоги, уплачиваемые элементами схемы "дробления бизнеса" в связи с применением специальных налоговых режимов, в рамках проверяемых периодов, уплачивались налогоплательщиком-организатором.

При этом налоги, уплаченные в связи с применением специальных налоговых режимов, являясь фискальными эквивалентами налога на прибыль организаций, подлежат учету в первую очередь при определении размера доначисляемого налога на прибыль организаций (в рамках проверяемых периодов, начиная с наиболее ранних дат возникновения недоимок). В данном случае соответствующие суммы налога на прибыль организаций считаются уплаченными в соответствующие даты уплат налогов, произведенных элементами схемы "дробления бизнеса" в связи с применением специальных налоговых режимов. На основании этого, исходя из конкретных дат "уплаты", производится перерасчет пеней и штрафов, начисляемых по налогу на прибыль организаций.

Таким образом, включение сумм налогов, уплаченных подконтрольными лицами, в составе расходов, уменьшающих налогооблагаемую базу по налогу на прибыль организаций, не соответствует порядку определения суммы недоимки по результатам налоговой проверки, доведенному письмом ФНС России от 14.10.2022 N БВ-4-7/13774@.

При вынесении решения ФНС России учтена правовая позиция Судебной коллегии по экономическим спорам Верховного Суда Российской Федерации, изложенная в определениях от 23.12.2022 N 308-ЭС22-15224, от 17.10.2022 N 301-ЭС22-11144, от 21.07.2022 N 301-ЭС22-4481.

ФНС России признала необоснованным расчет недоимки Общества по результатам налоговой проверки без учета сумм налогов, уплаченных подконтрольными лицами.

По результатам рассмотрения жалобы ФНС России вынесла решение о частичном удовлетворении жалобы Общества.

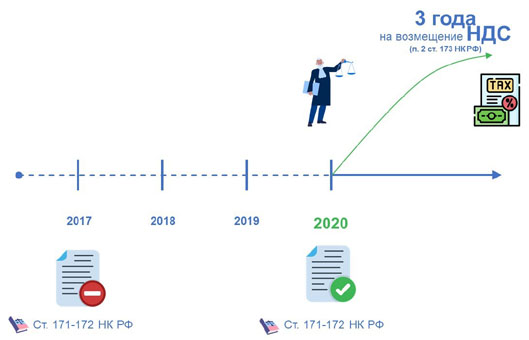

1.4 Пропуск срока на заявление налогового вычета по НДС из-за гражданского спора

Дата решения: 29.03.2022

Номер решения: КЧ-4-9/3740@

Налоговый орган, вынесший решение: Центральный аппарат ФНС России

Статья нормативно-правового акта: Статья 173 НК РФ

Вид налога: Налог на добавленную стоимость

Нормативно-правовой акт: Налоговый кодекс Российской Федерации

Тема спора: Заявление налогового вычета по НДС на основании счета-фактуры, выставленного более чем за три года до проверяемого периода, ввиду гражданского спора

Позиция налогового органа, решение которого обжалуется: У Общества имелись все необходимые документы для заявления налогового вычета по НДС в 4 квартале 2017 года.

Результаты выполненных работ переданы Обществу на основании акта в 4 квартале 2017 года.

Мотивированный отказ от подписания актов выполненных работ Общество контрагенту не направляло, объем и стоимость выполненных работ в рамках судебных дел не оспаривались.

Таким образом, право на налоговый вычет по НДС могло быть реализовано Обществом не позднее 31.12.2020.

Позиция налогоплательщика:

Акты приемки выполненных работ по форме КС-2, справки о стоимости работ и затрат по форме КС-3, итоговые акты приемки выполненных работ Обществом не были подписаны.

Окончательный расчет за выполненные работы (оказанные услуги) Общество с подрядчиком не произвело, в связи с чем подрядчик обратился в суд с исковыми заявлениями о взыскании с Общества задолженности.

После вступления в силу судебных решений в 4 квартале 2020 года по выполненным работам подрядчик в январе 2021 года направил в адрес Общества спорные счета-фактуры, которые были отражены Обществом в книге покупок и в налоговой декларации за 4 квартал 2020 года, поданной в 2021 году.

Также Общество отмечает, что без счетов-фактур, полученных от подрядчика, не могло возникнуть право на налоговые вычеты по НДС.

Правовая позиция вышестоящего налогового органа, принявшего решение по жалобе:

Обществом 05.08.2021 в Инспекцию представлена уточненная налоговая декларация по НДС за 4 квартал 2020 года, в которой заявлено право на налоговые вычеты на основании счетов-фактур, датированных 4 кварталом 2017 года.

В 4 квартале 2017 года Обществом получены первичные документы (акты выполненных работ). При этом счета-фактуры в связи с неоплатой Обществом выполненных работ контрагент в адрес Общества не направлял.

После вступления в силу решения Арбитражного суда по гражданскому спору в 4 квартале 2020 года контрагент направил Обществу счета-фактуры.

В соответствии с нормами главы 21 НК РФ налогоплательщик имеет право на налоговый вычет по НДС, если одновременно выполняются следующие условия: приобретенные товары (работы, услуги) предназначены для осуществления операций, облагаемых НДС (пункт 2 статьи 171 НК РФ); товары (работы, услуги) приняты к учету (пункт 1 статьи 172 НК РФ); имеется надлежащим образом оформленный счет-фактура от поставщика (пункт 1 статьи 172 НК РФ).

Таким образом, право для принятия к вычету НДС по спорным работам (оказанным услугам) возникло у Общества не ранее, чем вступили в силу решения судов (17.11.2020, 15.10.2020, 09.11.2020, 28.09.2020), а также после получения Обществом счетов-фактур от подрядчика (4 квартал 2020 года).

Следовательно, все условия, предусмотренные статьями 171, 172 НК РФ для заявления права на применение налоговых вычетов по НДС по спорным операциям, соблюдены Обществом в 4 квартале 2020 года.

При вынесении решения ФНС России учтена правовая позиция Судебной коллегии по экономическим спорам Верховного Суда Российской Федерации, изложенная в определении от 25.07.2018 N 308-КГ18-2949, согласно которой из пункта 1 статьи 54 НК РФ финансово-хозяйственные операции учитываются в целях налогообложения при условии их документального подтверждения, то есть при отсутствии неопределенности в том, имеются ли в действительности соответствующие факты хозяйственной деятельности налогоплательщика.

Также в соответствии с правовой позицией Конституционного Суда Российской Федерации, отраженной в Определении от 27.10.2015 N 2428-О, вопрос о реализации права на налоговый вычет по НДС с учетом предусмотренного законодательством срока на его реализацию осуществляется исходя из фактических обстоятельств конкретного дела.

Решением ФНС России жалоба Общества удовлетворена.

Рисунок 1.4

1.5 Учет амортизации после единовременного отнесения на затраты стоимости имущества

Дата решения: 03.09.2021

Номер решения: КЧ-4-9/12507@

Налоговый орган, вынесший решение: Центральный аппарат ФНС России

Статья нормативно-правового акта: Статьи 89, 258 НК РФ

Вид налога: Налог на прибыль организаций

Нормативно-правовой акт: Налоговый кодекс Российской Федерации

Тема спора: Право на учет амортизации, не начисленной налогоплательщиком в связи с единовременным отнесением на затраты стоимости приобретенного имущества

Позиция налогового органа, решение которого обжалуется: Налоговым органом в решении сделан вывод о неправомерно единовременном отнесении к расходам по налогу на прибыль организаций затрат на приобретение амортизируемого имущества, стоимость которого должна погашаться в налоговом учете путем начисления амортизации. Право на соответствующие расходы может быть реализовано через уточненную налоговую декларацию.

Позиция налогоплательщика: Налоговый орган, вменяя налогоплательщику нарушение порядка отнесения затрат к расходам по налогу на прибыль организаций (единовременно, а не через амортизационные начисления), обязан был в ходе выездной налоговой проверки произвести перерасчет налоговых обязательств, включив в состав расходов в целях исчисления налога на прибыль организаций сумму амортизации, исчисленную на объект нематериального актива за время его эксплуатации.

Правовая позиция вышестоящего налогового органа, принявшего решение по жалобе:

В ходе выездной налоговой проверки Инспекцией установлено, что Общество неправомерно квалифицировало как неамортизируемое имущество нематериальный актив, затраты на создание которого подлежат учету в составе расходов при исчислении налоговой базы по налогу на прибыль организаций через амортизацию.

При вынесении решения Инспекция в полном объеме отказала в праве на расходы, связанные с созданием нематериального актива.

Вместе с тем в соответствии с положениями статьи 89 НК РФ, налоговый орган при вынесении решения по результатам выездной налоговой проверки обязан уменьшить за проверяемый период налоговую базу по налогу на прибыль организаций на сумму амортизации и амортизационной премии (пункт 9 статьи 258 НК РФ), подлежащей начислению по спорному объекту в проверяемом периоде, пересчитав налоговые обязательства налогоплательщика.

Определение Инспекцией налоговых обязательств Общества по результатам выездной налоговой проверки без учета подлежащих начислению амортизации и амортизационной премии признано ФНС России необоснованным.

По результатам рассмотрения апелляционной жалобы Общества ФНС России частично отменило решение Инспекции.

1.6 3 года на учет расходов по налогу на прибыль организаций

Дата решения: 16.02.2022

Номер решения: КЧ-4-9/1818@

Налоговый орган, вынесший решение: Центральный аппарат ФНС России

Статья нормативно-правового акта: статьи 54, 266 НК РФ

Вид налога: Налог на прибыль организаций

Нормативно-правовой акт: Налоговый кодекс Российской Федерации

Тема спора: Учет расходов по налогу на прибыль организаций в течение трех лет с момента возникновения права

Позиция налогового органа, решение которого обжалуется: Датой возникновения безнадежного долга является дата постановления судебного пристава-исполнителя об окончании исполнительного производства, в связи с чем безнадежная задолженность подлежала включению в состав внереализационных расходов при расчете налоговой базы по налогу на прибыль организаций именно в этом периоде. Налогоплательщик неверно определил налоговый период, в котором подлежали учету спорные расходы.

Позиция налогоплательщика: Заявитель правомерно учел в составе внереализационных расходов дебиторскую задолженность как безнадежный долг до истечения срока давности для повторного предъявления исполнительного листа о взыскании задолженности.

Правовая позиция вышестоящего налогового органа, принявшего решение по жалобе:

В ходе налоговой проверки Инспекцией установлен факт необоснованного списания в 2016 году дебиторской задолженности, подлежащей списанию в 2014 году, что привело к завышению сумм внереализационных расходов.

Вместе с тем в ходе рассмотрения апелляционной жалобы Инспекцией представлены документы, подтверждающие, что Общество до 2016 года не учитывало безнадежную дебиторскую задолженность в составе внереализационных расходов.

Учитывая положения статьи 54 НК РФ и правовую позицию ФНС России, изложенную в письмах от 07.06.2018 N СА-4-7/11051@, от 16.04.2019 N СА-4-7/7164@, от 28.07.2021 N БВ-4-7/10638, ошибка в налоговом учете, выразившаяся в несвоевременном отнесении безнадежной к взысканию задолженности в состав расходов по налогу на прибыль организаций, может быть исправлена, в том числе путем отражения рассматриваемых расходов в текущем налоговом периоде.

При этом предполагается, что к моменту исправления ошибки (подачи налоговой декларации) не истек установленный статьей 78 НК РФ трехлетний срок возврата (зачета) переплаты, учитывая, что лишь в течение указанного срока налогоплательщик вправе распоряжаться соответствующей суммой излишне уплаченного в бюджет налога.

При вынесении решения ФНС России учтена правовая позиция Верховного Суда Российской Федерации, изложенная в Определениях от 19.01.2018 N 305-КГ17-14988, от 21.01.2019 N 308-КГ18-14911, от 12.04.2021 N 306-ЭС20-20307.

Следовательно, в рассматриваемом случае, Общество отразив в составе внереализационных расходов 2016 года сумму безнадежной задолженности, подлежащую списанию в 2014 году, не нарушила положения статей 54, 78, 272 НК РФ.

Учитывая изложенное, ФНС России апелляционная жалоба Общества в указанной части удовлетворена.

1.7 Когда учесть в составе расходов доначисленные страховые взносы

Дата решения: 01.04.2022

Номер решения: N КЧ-4-9/3945@

Налоговый орган, вынесший решение: Центральный аппарат ФНС России

Статья нормативно-правового акта: статьи 264, 272, 431 НК РФ

Вид налога: Налог на прибыль организаций

Нормативно-правовой акт: Налоговый кодекс Российской Федерации

Тема спора: Определение периода, в котором необходимо учесть в составе расходов по налогу на прибыль организаций суммы доначисленных страховых взносов.

Позиция налогового органа, решение которого обжалуется: Ссылаясь на пункт 1 статьи 423 НК РФ, пункт 7 статьи 431 НК РФ при определении действительных налоговых обязательств налоговый орган учел доначисленные налоговым органом по результатам выездной налоговой проверки страховые взносы за период 2017 - 2019 годы в составе расходов по налогу на прибыль организаций за 2018 - 2020 годы.

Позиция налогоплательщика: Общество считает, что доначисленные страховые взносы признаются в составе расходов по налогу на прибыль организаций в том налоговом периоде, к которому они относятся.

Правовая позиция вышестоящего налогового органа, принявшего решение по жалобе:

В ходе выездной налоговой проверки Инспекцией установлено, что Обществом занижены суммы страховых взносов за 2017 - 2019 годы.

По результатам налоговой проверки Инспекцией суммы страховых взносов, доначисленные за 2017 - 2018 годы, учтены в составе расходов, уменьшающих налоговую базу по налогу на прибыль организаций за 2018 - 2019 годы.

Вместе с тем из положений пунктов 1 и 3 статьи 431 НК РФ следует, что плательщики страховых взносов производят исчисление и уплату страховых взносов ежемесячно.

Следовательно, в силу подпункта 1 пункта 1 статьи 264 НК РФ, подпункта 1 пункта 7 статьи 272 НК РФ доначисленные страховые взносы учитываются в расходах для целей налогообложения прибыли организаций в том отчетном (налоговом) периоде, за который они рассчитаны.

Таким образом, при расчете налоговых обязательств по налогу на прибыль организаций суммы доначисленных страховых взносов за 2017 - 2019 годы подлежала включению в состав расходов за 2017 - 2019 годы.

На основании изложенного ФНС России удовлетворила апелляционную жалобу Общества.

2. Оценка доказательств по статье 54.1 НК РФ

при привлечении субподрядчиков

Дата решения: 23.03.2023

Номер решения: БВ-3-9/4106@

Налоговый орган, вынесший решение: Центральный аппарат ФНС России

Статья нормативно-правового акта: статья 54.1 НК РФ

Вид налога: налог на прибыль организаций, налог на добавленную стоимость

Нормативно-правовой акт: Налоговый кодекс Российской Федерации

Тема: Оценка доказательств, свидетельствующих о нарушении налогоплательщиком положений статьи 54.1 НК РФ при привлечении субподрядной организации для выполнения строительно-монтажных работ

Позиция налогового органа, решение которого обжалуется: Инспекция по результатам выездной налоговой проверки выдвинула суждение о том, что привлеченные налогоплательщиком субподрядные организации имеют признаки технических организаций.

Кроме того, по мнению Инспекции, Общество обладало достаточным количеством собственного персонала для выполнения работ, переданных на субподряд, а также привлекало иных, добросовестно исполняющих свои налоговые обязательства лиц, для выполнения работ. Инспекцией получены показания сотрудников Общества, исходя из которых сделан вывод об отсутствии на объектах каких-либо третьих лиц помимо сотрудников самого налогоплательщика.

Позиция налогоплательщика: Привлечение субподрядных организаций обусловлено недостаточностью собственного персонала. Общество не имело возможности выполнить работы собственными силами. Иные субподрядные организации работали на других объектах. Полученные Инспекцией показания сотрудников налогоплательщика не могут свидетельствовать об отсутствии спорных субподрядных организаций на объектах, поскольку допрошенные сотрудники не обладали всей полнотой информации о хозяйственной деятельности.

Правовая позиция вышестоящего налогового органа, принявшего решение по жалобе:

Обществом в проверяемом периоде для исполнения обязательств перед заказчиками заключены договоры субподряда с проблемными контрагентами.

В соответствии с правовой позицией, отраженной в пункте 13 Письма ФНС России от 10.03.2021 N БВ-4-7/3060@ "О практике применения статьи 54.1 Налогового кодекса Российской Федерации" положения подпункта 2 пункта 2 статьи 54.1 НК РФ подлежат применению как в случае совершения налогоплательщиками умышленных действий, направленных на уклонение от уплаты налогов путем использования формального документооборота с участием "технических" компаний (раздел III настоящих рекомендаций), так и при установлении, что налогоплательщик должен был знать об обстоятельствах, характеризующих контрагента как "техническую" компанию, и об исполнении обязательства иным лицом.

При применении подпункта 2 пункта 2 статьи 54.1 НК РФ правовое значение имеют не только доказанные налоговым органом обстоятельства, характеризующие деятельность контрагента и свидетельствующие о невозможности исполнения им обязательств, но и то, должны ли данные обстоятельства были быть ясны налогоплательщику при совершении конкретной сделки с учетом характера и объемов деятельности налогоплательщика (величина сделки и регулярность совершения аналогичных сделок), специфики приобретаемых товаров, работ и услуг (наличие специальных требований к исполнителю, в том числе лицензий и допусков к выполнению определенных операций), особенностей коммерческих условий сделки (наличие существенного отклонения цены от рыночного уровня, наличие у поставщика (подрядчика, исполнителя) предшествующего опыта исполнения аналогичных сделок) и т.п.

Принимая во внимание изложенное, осведомленность налогоплательщика о неисполнении обязательства лицом, являющимся стороной договора, предполагается при установлении критической совокупности обстоятельств, характеризующих контрагента как "техническую" компанию, и доказанности налоговым органом, что эти обстоятельства при совершении конкретной сделки в результате оценки контрагента исходя из требований, предъявляемых в имущественном обороте, должны были быть ясны налогоплательщику.

Данный подход направлен на обеспечение стабильности налоговой системы, стимулируя участников оборота к вступлению в договорные отношения с контрагентами, ведущими реальную хозяйственную деятельность и уплачивающими налоги. Он позволяет обеспечить равенство налогообложения по отношению ко всем плательщикам, которые действовали осмотрительно в хозяйственном обороте, исключая при этом необоснованные ценовые конкурентные преимущества, предоставляемые за счет неуплаты налогов.

ФНС России установлено, что Инспекцией не представлено доказательств того, что Общество обладало достаточным штатом сотрудников и привлеченных третьих лиц для одновременного выполнения работ на всех объектах с учетом сроков выполнения работ.

Доказательств, свидетельствующих о том, что Общество тем или иным образом осуществляло контроль за деятельностью спорных контрагентов, Инспекцией не получено.

Полученные налоговым органом показания сотрудников налогоплательщика не могут быть признаны достаточными для вывода об отсутствии на объектах работников спорных контрагентов, поскольку налоговым органом допрошены лица, которые в силу своих должностных обязанностей не могли обладать всей полнотой информации о привлечении субподрядных организаций (разнорабочие).

Привлечение спорных субподрядных организаций подтверждается последовательными и непротиворечивыми показаниями сотрудников, обладавших всей полнотой информации о ходе работ (прорабы, технические директора).

На основании изложенного вывод Инспекции о нарушении Обществом положений статьи 54.1 НК РФ признан необоснованным.

ФНС России удовлетворила апелляционную жалобу Общества.

3. Вопросы, возникающие при привлечении

к налоговой ответственности

3.1 Когда при представлении уточненного уведомления освободят от ответственности по статье 129.4 НК РФ

Дата решения: 11.10.2022

Номер решения: КЧ-4-9/13551@

Налоговый орган, вынесший решение: Центральный аппарат ФНС России

Статья нормативно-правового акта: Статьи 129.4, 105.16 НК РФ

Вид налога: -

Нормативно-правовой акт: Налоговый кодекс Российской Федерации

Тема спора: Освобождение налогоплательщика от налоговой ответственности, предусмотренной статьей 129.4 НК РФ, в случае представления уточненного уведомления до составления акта налоговой проверки

Позиция налогового органа, решение которого обжалуется: Представление Обществом уточненного уведомления о контролируемых сделках до составления акта об обнаружении фактов, свидетельствующих о предусмотренных НК РФ налоговых правонарушениях (за исключением налоговых правонарушений, дела о выявлении которых рассматриваются в порядке, установленном статьей 101 НК РФ) не освобождает его от привлечения к ответственности.

Позиция налогоплательщика: Допущенная Обществом ошибка не привела к недостоверности декларирования сведений и не препятствовала идентификации Инспекцией контролируемых сделок, указанных в уведомлении.

При этом Обществом в ответ на уведомление о вызове налогоплательщика в Инспекцию для дачи пояснений по выявленным ошибкам представлено уточненное уведомление о контролируемых сделках с внесенными исправлениями до составления акта.

Правовая позиция вышестоящего налогового органа, принявшего решение по жалобе:

Обществом в Инспекцию представлено уведомление о контролируемых сделках за 2020 год с техническими ошибками, не приводящими к неуплате налога.

Инспекцией в адрес Общества направлено уведомление о вызове в налоговый орган для дачи пояснений, которым сообщалось о выявленных ошибках и предлагалось представить уточненное уведомление о контролируемых сделках.

До составления акта об обнаружении фактов, свидетельствующих о предусмотренных НК РФ налоговых правонарушениях (за исключением налоговых правонарушений, дела о выявлении которых рассматриваются в порядке, установленном статьей 101 НК РФ) Обществом представлено уточенное уведомление о контролируемых сделках.

В соответствии с абзацем 5 пункта 2 статьи 105.16 НК РФ в случае подачи уточненного уведомления до момента, когда налогоплательщик узнал об установлении налоговым органом факта отражения в уведомлении недостоверных сведений о контролируемых сделках, налогоплательщик освобождается от ответственности, предусмотренной статьей 129.4 НК РФ.

Согласно правовой позиции ФНС России, изложенной в письме от 21.02.2018 N СА-4-9/3514@, обнаружение налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, подтверждается актом налоговой проверки, в котором указываются документально подтвержденные факты нарушений законодательства о налогах и сборах.

В соответствии с пунктом 2 статьи 101.4 НК РФ, пунктом 2 статьи 105.16 НК РФ направление в адрес Общества уведомления о вызове налогоплательщика в налоговый орган для дачи пояснений по выявленным ошибкам и представление Обществом уточненного уведомления о контролируемых сделках до составления акта налоговой проверки, не свидетельствует об обнаружении налоговым органом ошибок в представленном налогоплательщиком уведомлении о контролируемых сделках, поскольку именно в акте отражаются документально подтвержденные факты нарушения законодательства.

Учитывая факт представления Обществом уточненного уведомления о контролируемых сделках до составления Инспекцией акта об обнаружении фактов, свидетельствующих о предусмотренных НК РФ налоговых правонарушениях (за исключением налоговых правонарушений, дела о выявлении которых рассматриваются в порядке, установленном статьей 101 НК РФ), привлечение Общества к налоговой ответственности является необоснованным.

Решением ФНС России жалоба Общества удовлетворена.

3.2 Одновременное привлечение к ответственности по статьям 126 и 129.1 НК РФ

Дата решения: 22.12.2022

Номер решения: КЧ-4-9/17378

Налоговый орган, вынесший решение: Центральный аппарат ФНС России

Статья нормативно-правового акта: статья 93.1 НК РФ, статья 126 НК РФ, статья 129.1 НК РФ

Вид налога: -

Нормативно-правовой акт: Налоговый кодекс Российской Федерации

Тема: Привлечение к ответственности, предусмотренной статьями 126 и 129.1 НК РФ, за неисполнение требования о представлении документов (информации)

Позиция налогового органа, решение которого обжалуется: НК РФ разграничены составы налоговых правонарушений, предусмотренных пунктом 6 статьи 93.1 НК РФ, ответственность за которые установлена пунктом 2 статьи 126 и пунктом 1 статьи 129.1 НК РФ.

Позиция налогоплательщика: Невозможность одновременного привлечения к ответственности, предусмотренной пунктом 2 статьи 126 и пунктом 1 статьи 129.1 НК РФ, поскольку данные статьи предусматривают наказание за совершение одного и того же правонарушения - непредставление (несвоевременное представление) сведений (информации).

Правовая позиция вышестоящего налогового органа, принявшего решение по жалобе:

Инспекцией в адрес Общества вне рамок проверки направлено требование о представлении документов (информации) в отношении контрагента.

Общество направило Инспекции ответ, в котором указало, что в Требовании не отражены реквизиты и иные индивидуализирующие признаки документов, в связи с чем отсутствует возможность с точностью определить, в отношении какой именно сделки и какие документы необходимо представить.

Кроме того, Общество сообщило, что не являются необходимыми для подтверждения правильности исчисления и уплаты налогов и сборов отраженные в указанном ответе документы, в том числе все журналы учета выполненных работ, акты приемки законченного строительства, локальные сметные расчеты, журналы инструктажа безопасности и т.д.

В связи с непредставлением Обществом отраженных в Требовании документов, а также неправомерным несообщением информации, указанной в Требовании, Общество привлечено к ответственности, предусмотренной пунктом 2 статьи 126, пунктом 1 статьи 129.1 НК РФ налоговой ответственности.

Пунктом 2 статьи 93.1 НК РФ установлено, что в случае, если вне рамок проведения налоговых проверок у налоговых органов возникает обоснованная необходимость получения документов (информации) относительно конкретной сделки, должностное лицо налогового органа вправе истребовать эти документы (информацию) у участников этой сделки или у иных лиц, располагающих документами (информацией) об этой сделке.

В абзаце первом пункта 6 статьи 93.1 НК РФ отражено, что отказ лица от представления истребуемых в соответствии со статьей 93.1 НК РФ документов или непредставление их в установленные сроки признаются налоговым правонарушением и влекут ответственность, предусмотренную статьей 126 НК РФ.

Абзацем вторым пункта 6 статьи 93.1 НК РФ установлено, что неправомерное несообщение (несвоевременное сообщение) истребуемой информации признается налоговым правонарушением и влечет ответственность, предусмотренную статьей 129.1 НК РФ.

Таким образом, разграничение составов приравниваемых абзацами первым и вторым пункта 6 статьи 93.1 НК РФ налоговых правонарушений основано на различиях их объективной стороны: правонарушение, предусмотренное абзацем первым пункта 6 статьи 93.1 НК РФ, выражается, в частности, в отказе лица от представления истребуемых документов в соответствии со статьей 93.1 НК РФ, а абзац второй пункта 6 статьи 93.1 НК РФ характеризуется, в том числе неправомерным несообщением истребуемой информации.

В подпунктах 1.16, 1.18 и 1.19 пункта 1 Требования указано на необходимость представления следующих документов: списка сотрудников Общества 2, привлеченных данным юридическим лицом для выполнения работ, оказания услуг Обществу 1; списка транспортных средств Общества 2, непосредственно осуществляющих перевозку/оказание услуг для Общества 1; перечня объектов Общества 1, на которых непосредственно осуществляло работу техникой Общества 2 (далее - Пункты Требования).

В свою очередь, ФНС России отмечает, что в силу пункта 1 статьи 11 НК РФ институты, понятия и термины гражданского, семейного и других отраслей законодательства Российской Федерации, используемые в Кодексе, применяются в том значении, в каком они используются в этих отраслях законодательства, если иное не предусмотрено НК РФ.

Согласно пункту 11 статьи 2 Федерального закона от 27.07.2006 N 149-ФЗ "Об информации, информационных технологиях и о защите информации" информацией являются сведения (сообщения, данные) независимо от формы их представления.

В соответствии с абзацем третьим статьи 1 Федерального закона от 29.12.1994 N 77-ФЗ "Об обязательном экземпляре документов" под документом понимается материальный носитель с зафиксированной на нем в любой форме информацией в виде текста, звукозаписи, изображения и (или) их сочетания, который имеет реквизиты, позволяющие его идентифицировать, и предназначен для передачи во времени и в пространстве в целях общественного использования и хранения.

Таким образом, информацией признаются сведения, получаемые из любого источника в любой форме, а документом является имеющий реквизиты материальный носитель данных с записанной на нем информацией, который подлежит использованию и хранению.

Соответственно, запрашиваемые в Пунктах Требования сведения о сотрудниках Общества 2, транспортных средствах данного юридического лица, а также перечне объектов Общества 1, на которых непосредственно осуществляло работу техникой Общества 2, являются информацией, подлежащей представлению в виде списка из любых источников, имеющихся у Общества 1.

В связи с изложенным ФНС России считает, что запрашиваемые у Общества 1 в Пунктах Требования сведения подлежали включению в пункт 2 Требования как истребуемая информация.

В свою очередь, ФНС России считает, что, поскольку Общество 1 в рассматриваемой ситуации отказалось представить истребуемые Инспекцией отраженные в пункте 1 Требования документы по взаимоотношениям с Обществом 2 с указанием на конкретный период (2 квартал 2021 года) и счет-фактуру, Инспекцией правомерно в Решении квалифицировано данное бездействие как образующее состав правонарушения, ответственность за которое предусмотрена пунктом 2 статьи 126 НК РФ.

В отношении указания Инспекцией в подпункте 2.4 пункта 2 Требования на необходимость представления информации о сотрудниках Общества 2, ответственных за передачу работ Обществу 1 во 2 квартале 2021 года, ФНС России отмечает следующее.

При возникновении у налогового органа обоснованной необходимости получения документов (информации) относительно конкретной сделки вне рамок проведения налоговых проверок, пунктом 2 статьи 93.1 НК РФ предусмотрено право должностного лица такого органа истребовать данные документы (информацию), в частности, у участников этой сделки.

ФНС России отмечает, что из содержания отраженного в статье 153 ГК РФ понятия сделки, охватывающего разного рода действия граждан и юридических лиц, направленные на установление, изменение или прекращение гражданских прав и обязанностей, следует, что допускается совершение таких действий в различных формах и в виде разных операций при их неодинаковой длительности и последовательности.

Соответственно, положения пункта 2 статьи 93.1 НК РФ позволяют налоговому органу определить предмет истребования документов (информации) по любому ясному, четкому и недвусмысленному признаку, в частности, по выполненным работам (оказанным услугам), а также первичным документам, если эти признаки по отдельности или вместе позволяют определить конкретную сделку, по которой участник этой сделки или иные лица обязаны представить в налоговый орган относящиеся к ней документы (информацию).

При этом согласно позиции Конституционного Суда Российской Федерации, изложенной в определении от 07.04.2022 N 821-О, при решении вопроса об истребовании документов (информации) вне рамок проведения налоговой проверки налоговому органу необходимо исходить из принципов целесообразности, разумности и обоснованности.

В пунктах 1.6, 1.8, 1.10 Требования указано на необходимость представления Обществом 1 следующих документов: актов о приемке выполненных работ (КС-2), общего журнала выполненных работ (КС-6), актов приемки законченного строительством объекта (КС-11) за период 2 квартал 2021 года, формы которых содержат информацию, в том числе о лицах, сдающих и принимающих работы.

Следовательно, истребование Инспекцией в подпункте 2.4 пункта 2 Требования информации о сотрудниках, ответственных за передачу работ Обществу 1, не отвечает принципам целесообразности и обоснованности, в связи с чем является необоснованным.

Вместе с тем, учитывая, что Общество 1 не сообщило информацию, отраженную в подпунктах 2.1, 2.2, 2.3, 2.5, 2.6 пункта 2 Требования, ФНС России считает, что Инспекцией правомерно квалифицировано данное бездействие как образующее состав правонарушения, ответственность за которое предусмотрена пунктом 1 статьи 129.1 НК РФ.

ФНС России принято решении об оставлении жалобы без удовлетворения.

3.3 Кто несет ответственность за неактуальные сведения об акционерах

Дата решения: 11.08.2023

Номер решения: БВ-3-9/10562@

Налоговый орган, вынесший решение: Центральный аппарат ФНС России

Статья нормативно-правового акта: Статья 126.1 НК РФ

Вид налога: -

Нормативно-правовой акт: Налоговый кодекс Российской Федерации

Тема спора: Привлечение к ответственности, предусмотренной пунктом 1 статьи 126.1 НК РФ, в связи с представлением налоговым агентом в налоговый орган сведений о доходах и суммах налога физического лица в отношении владельцев ценных бумаг, отражающих недостоверные данные о серии и номере документа, удостоверяющего личность, а также не содержащих идентификационного номера налогоплательщика

Позиция налогового органа, решение которого обжалуется: Обязанность акционерного общества представлять достоверные данные о своих акционерах определена статьей 44 Федерального закона от 26.12.1995 N 208-ФЗ "Об акционерных обществах" (далее - Закон N 208-ФЗ), за неисполнение которой предусмотрена ответственность, установленная статьей 126.1 НК РФ.

Позиция налогоплательщика: Указание недостоверных данных в сведениях о доходах и суммах налога физического лица в отношении 37 физических лиц связано с отсутствием в действующем законодательстве Российской Федерации механизма, позволяющего эмитенту получить актуальные сведения об акционерах. За актуальность сведений, содержащихся в реестре акционеров, получатели дивидендов отвечают самостоятельно.

Правовая позиция вышестоящего налогового органа, принявшего решение по жалобе:

Обществом в Инспекцию представлены справки по форме 2-НДФЛ в связи с выплатой дивидендов, в которых отражены недостоверные сведения о получателях доходов (акционеров) при выплате дивидендов.

В силу пункта 4 статьи 214 НК РФ исчисление суммы и уплата налога на доходы физических лиц в отношении доходов, полученных в виде дивидендов по акциям российских организаций, осуществляются в соответствии со статьей 214 НК РФ с учетом положений статьи 226.1 НК РФ.

Согласно подпункту 3 пункта 2 статьи 226.1 НК РФ российская организация, осуществляющая выплату налогоплательщику дохода по ценным бумагам, выпущенным этой организацией, права по которым учитываются в реестре ценных бумаг российской организации на дату, определенную в решении о выплате дохода по таким ценным бумагам, признается налоговым агентом.

В соответствии с пунктом 2 статьи 230 НК РФ налоговые агенты представляют в налоговый орган по месту учета по формам, форматам и в порядке, которые утверждены федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, в том числе документ, содержащий сведения о доходах физических лиц истекшего налогового периода и суммах налога на доходы физических лиц, исчисленных и удержанных налоговым агентом за этот налоговый период по каждому физическому лицу.

На основании подпункта 7 пункта 1 статьи 2 Федерального закона от 22.04.1996 N 39-ФЗ "О рынке ценных бумаг" (далее - Закон N 39-ФЗ) эмитент - юридическое лицо, которое несет от своего имени обязательства перед владельцами ценных бумаг по осуществлению прав, закрепленных этими ценными бумагами.

В свою очередь, пунктом 1 статьи 44 Закона N 208-ФЗ установлено, что акционерное общество обязано обеспечить ведение и хранение реестра акционеров общества в соответствии с правовыми актами Российской Федерации с момента государственной регистрации общества.

Владелец (акционер) - лицо, указанное в учетных записях (записях по лицевому счету или счету депо) в качестве правообладателя бездокументарных ценных бумаг, либо лицо, которому документарные ценные бумаги принадлежат на праве собственности или ином вещном праве (подпункт 5 пункта 1 статьи 2 Закона N 39-ФЗ).

Реестр владельцев ценных бумаг - формируемая на определенный момент времени система записей о лицах, которым открыты лицевые счета, записей о ценных бумагах, учитываемых на указанных счетах, записей об обременении ценных бумаг и иных записей в соответствии с законодательством Российской Федерации (статья 8 Закона N 39-ФЗ).

Согласно пункту 1 статьи 8 Закона N 39-ФЗ лицо, осуществляющее деятельность по ведению реестра, именуется держателем реестра. Держателем реестра по поручению эмитента или лица, обязанного по ценным бумагам, может быть профессиональный участник рынка ценных бумаг, имеющий лицензию на осуществление деятельности по ведению реестра, либо в случаях, предусмотренных федеральными законами, иной профессиональный участник рынка ценных бумаг.

Деятельностью по ведению реестра владельцев ценных бумаг признаются сбор, фиксация, обработка, хранение данных, составляющих реестр владельцев ценных бумаг, и предоставление информации из такого реестра (пункт 1 статьи 8 Закона N 39-ФЗ).

В соответствии с пунктом 3 статьи 42 Закона N 208-ФЗ решение о выплате (объявлении) дивидендов принимается общим собранием акционеров. Указанным решением должна быть определена, в том числе дата, на которую определяются лица, имеющие право на получение дивидендов.

Согласно пункту 1 статьи 8.6-1 Закона N 39-ФЗ по требованию эмитента держатель реестра обязан предоставить список владельцев ценных бумаг, составленный на дату, определенную в требовании. Эмитент вправе заявить указанное требование, если предоставление такого списка необходимо ему для исполнения обязанностей, предусмотренных федеральными законами.

Таким образом, эмитент вправе требовать указанную информацию в случаях необходимости определения лиц в целях осуществления им выплат дивидендов по ценным бумагам в соответствии с пунктом 3 статьи 42 Закона N 208-ФЗ.

В силу пункта 3 статьи 8.6-1 Закона N 39-ФЗ держатель реестра вправе требовать от своих зарегистрированных лиц предоставления информации для составления списка владельцев ценных бумаг на определенную дату в случае получения требования, предусмотренного пунктом 1 статьи 8.6-1 Закона N 39-ФЗ.

При этом в соответствии с подпунктом 2 пункта 6 статьи 8.6-1 Закона N 39-ФЗ держатель реестра не несет ответственности за достоверность и полноту информации, предоставленной им зарегистрированными лицами.

Держатель реестра осуществляет свою деятельность в соответствии с федеральными законами, нормативными актами Банка России, а также с правилами ведения реестра, которые обязан утвердить держатель реестра. Требования к указанным правилам устанавливаются Банком России. Зарегистрированные лица обязаны соблюдать предусмотренные правилами ведения реестра требования к предоставлению информации и документов держателю реестра (пункт 1 статьи 8 Закона N 39-ФЗ).

Согласно пункту 1.3 Положения о требованиях к осуществлению деятельности по ведению реестра владельцев ценных бумаг, утвержденного Банком России 27.12.2016 N 572-П (далее - Положение N 572-П), при ведении реестра держатель реестра осуществляет ведение учетных регистров, содержащих сведения в отношении лиц, которым открыты лицевые счета, в порядке, определенном внутренними документами держателя реестра.

Пунктом 1.4 Положения N 572-П установлено, что записи в учетные регистры вносятся на основании анкеты зарегистрированного лица и иных документов, предусмотренных правилами ведения реестра. Записи в учетных регистрах должны содержать сведения, предусмотренные анкетой зарегистрированного лица, и могут содержать иные сведения, предусмотренные правилами ведения реестра.

В соответствии с подпунктами 4 и 7 пункта 4.2 Приказа Федеральной службы по финансовым рынкам России от 30.07.2013 N 13-65/пз-н "О порядке открытия и ведения держателями реестров владельцев ценных бумаг лицевых и иных счетов и о внесении изменений в некоторые нормативные правовые акты Федеральной службы по финансовым рынкам" анкета, представляемая для открытия лицевого счета физическому лицу, должна содержать, в том числе сведения: вид, серия, номер, дата выдачи документа, удостоверяющего личность физического лица, наименование органа, выдавшего этот документ, а также идентификационный номер налогоплательщика.

Таким образом, обязанность по актуализации сведений о лицах - владельцах ценных бумаг лежит на самих владельцах ценных бумаг. Следовательно, эмитент не может быть расценен в качестве лица, обеспечивающего достоверность сведений, отражаемых в справках о доходах на основании данных держателя реестра.

При этом согласно подпункту 2 пункта 1 статьи 109 НК РФ лицо не может быть привлечено к ответственности за совершение налогового правонарушения при отсутствии вины лица в совершении налогового правонарушения.

Вышеуказанные положения законодательства свидетельствуют об отсутствии вины налогоплательщика в совершении налогового правонарушения, предусмотренного пунктом 1 статьи 126.1 НК РФ.

Решением ФНС России жалоба Общества удовлетворена.

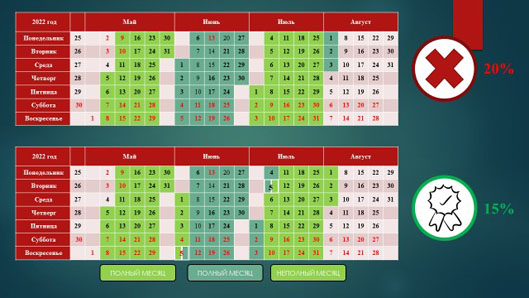

3.4 Расчет сроков для привлечения к ответственности по статье 119 НК РФ

Дата решения: 16.05.2023

Номер решения: БВ-4-9/6143@

Налоговый орган, вынесший решение: Центральный аппарат ФНС России

Статья нормативно-правового акта: Статья 119 НК РФ

Вид налога: -

Нормативно-правовой акт: Налоговый кодекс Российской Федерации

Тема: Порядок определения размера штрафной санкции, предусмотренной пунктом 1 статьи 119 НК РФ

Позиция налогового органа, решение которого обжалуется: Инспекцией вынесено решение, в соответствии с которым Лицо привлечено к налоговой ответственности, предусмотренной пунктом 1 статьей 119 Кодекса (20%). С 04.05.2022 по 03.08.2022 прошло 4 полных (неполных) месяцев.

Позиция налогоплательщика: По мнению Лица, расчет суммы штрафа подлежит определению исходя из трех полных (неполных) месяцев с 05.05.2022.

Правовая позиция вышестоящего налогового органа, принявшего решение по жалобе:

Лицом представлена налоговая декларация по форме 3-НДФЛ за 2021 год 03.08.2022.

По мнению Инспекции, Лицом нарушен срок представления налоговой декларации на 4 месяца.

Непредставление налогоплательщиком в установленный срок налоговой декларации образует состав налогового правонарушения, предусмотренного пунктом 1 статьи 119 Кодекса.

Данное правонарушение влечет взыскание штрафа в размере 5 процентов не уплаченной в установленный законодательством о налогах и сборах срок суммы налога, подлежащей уплате (доплате) на основании этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 процентов указанной суммы и не менее 1 000 рублей.

В соответствии с пунктом 1 статьи 229 Кодекса налоговая декларация по НДФЛ представляется не позднее 30 апреля года, следующего за истекшим налоговым периодом, если иное не предусмотрено статьей 227.1 Кодекса.

Из пункта 1 статьи 6.1 Кодекса следует, что сроки, установленные законодательством о налогах и сборах, определяются календарной датой, указанием на событие, которое должно неизбежно наступить, или на действие, которое должно быть совершено, либо периодом времени, который исчисляется годами, кварталами, месяцами или днями.

Пунктом 8 статьи 6.1 Кодекса установлено, что действие, для совершения которого установлен срок, может быть выполнено до 24 часов последнего дня срока.

Согласно пункту 7 статьи 6.1 Кодекса в случаях, когда последний день срока приходится на день, признаваемый в соответствии с законодательством Российской Федерации или актом Президента Российской Федерации выходным, нерабочим праздничным и (или) нерабочим днем, днем окончания срока считается ближайший следующий за ним рабочий день.

Таким образом, поскольку в 2022 году дни с 30.04. по 03.05. являлись выходными и нерабочими праздничными днями, налоговая декларация по НДФЛ за 2021 год подлежала представлению не позднее 04.05.2022.

Пунктом 2 статьи 6.1 Кодекса установлено, что течение срока начинается на следующий день после календарной даты или наступления события (совершения действия), которым определено его начало.

Согласно пункту 5 статьи 6.1 Кодекса срок, исчисляемый месяцами, истекает в соответствующие месяц и число последнего месяца срока.

Следовательно, моментом начала налогового правонарушения, предусмотренного пунктом 1 статьи 119 Кодекса, является ближайший следующий за 04.05.2022 рабочий день соответствующего календарного года.

При этом для расчета санкции в соответствии с пунктом 1 статьи 119 Кодекса количество полных месяцев определяется как количество месяцев, исчисляемых с момента начала указанного налогового правонарушения до соответствующего числа последнего полного месяца.

Так, срок представления налоговой декларации по НДФЛ за 2021 год - не позднее 04.05.2022;

дата начала налогового правонарушения, выразившегося в нарушении налогоплательщиком срока представления указанной налоговой декларации, - 05.05.2022.

Соответственно, сумма штрафа в рассматриваемом случае исчисляется из расчета 2 полных и 1 неполного месяца (15%) (2 полных месяца (05.05. - 05.07) и 1 неполный месяц (05.07 - 03.08).

Решением ФНС России жалоба Общества частично удовлетворена.

4. Споры, связанные с решениями по обеспечительным мерам

4.1 Действие обеспечительных мер до вступления в силу судебного акта

Дата решения: 14.04.2023

Номер решения: БВ-3-9/5250@

Налоговый орган, вынесший решение: Центральный аппарат ФНС России

Статья нормативно-правового акта: Пункт 10 статьи 101 НК РФ

Нормативно-правовой акт: Налоговый кодекс Российской Федерации

Тема спора: Решения о принятии обеспечительных мер, в случае признания судом первой инстанции недействительным решения налогового органа по проверке (до вступления в силу судебного акта), не подлежат отмене

Позиция налогового органа, решение которого обжалуется: Признание в судебном порядке недействительным решения по налоговой проверке влечет отмену решения об обеспечительных мерах только после вступления судебного акта в законную силу.

Позиция налогоплательщика: По мнению Заявителя, решения суда по делам об оспаривании решений государственных органов подлежат немедленному исполнению и, соответственно, решение о принятии обеспечительных мер подлежит отмене до вступления в силу решения суда.

Правовая позиция вышестоящего налогового органа, принявшего решение по жалобе:

В отношении Общества вынесено решение о привлечении к налоговой ответственности.

В порядке, предусмотренном статьей 101 НК РФ, Инспекцией приняты обеспечительные меры.

Решение Арбитражного суда решение Инспекции о привлечении к налоговой ответственности отменено.

По мнению Общества, после отмены Арбитражным судом решения Инспекции о привлечении к налоговой ответственности решение об обеспечительных мерах не подлежит отмене.

Президиум Высшего Арбитражного Суда Российской Федерации в Информационном письме от 24.07.2003 N 73 "О некоторых вопросах применения частей 1 и 2 статьи 182 и частей 7 статьи 201 Арбитражного процессуального кодекса Российской Федерации" отметил, что само по себе требование об оспаривании ненормативного правового акта, решения, действия государственных органов и их должностных лиц носит организационный, а не имущественный характер. Соответственно, при удовлетворении судом такого требования какие-либо выплаты из бюджета в пользу заявителя не предполагаются.

Если же фактической целью заявителя является взыскание (возмещение) из бюджета денежных средств, не выплачиваемых ему вследствие неправомерного (по мнению заявителя) бездействия конкретного государственного органа (должностного лица), такого рода интерес носит имущественный характер независимо от того, защищается ли он путем предъявления в суд требования о взыскании (возмещении) соответствующих денежных средств либо посредством предъявления требования о признании незаконным решения либо действия (бездействия) государственного органа (должностного лица).

Следовательно, решение суда об удовлетворении имущественного по своей сути требования приводится в исполнение по общему правилу, закрепленному в части 1 статьи 182 АПК РФ, то есть после вступления его в законную силу.

Учитывая, что целью отмены обеспечительных мер является получение налогоплательщиком возможности распоряжения своим имуществом и денежными средствами на счетах, следует признать, что отмена обеспечительных мер непосредственно связана с восстановлением первоначального имущественного состояния сторон и, следовательно, является одним из имущественных последствий признания решения налогового органа недействительным.

Таким образом, не вступившее в силу решение суда об отмене решения по проверке не влечет отмену решения об обеспечительных мерах.

Решением ФНС России жалоба Общества оставлена без удовлетворения.

4.2 Учет дебиторской задолженности при принятии обеспечительных мер

Дата решения: 08.06.2023

Номер решения: БВ-3-9/7599

Налоговый орган, вынесший решение: Центральный аппарат ФНС России

Статья нормативно-правового акта: Пункт 10 статьи 101 Налогового кодекса Российской Федерации

Нормативно-правовой акт: Налоговый кодекс Российской Федерации

Тема спора: Дебиторская задолженность не подлежит учету при вынесении решения по обеспечительным мерам

Позиция налогового органа, решение которого обжалуется: Дебиторская задолженность не подлежит учету при вынесении решения по обеспечительным мерам.

Позиция налогоплательщика: Налоговым органом при вынесении решения по обеспечительным мерам необоснованно не учтена дебиторская задолженность.

Правовая позиция вышестоящего налогового органа, принявшего решение по жалобе:

При принятии решения по обеспечительным мерам в порядке, предусмотренном пунктом 10 статьи 101 НК РФ, Инспекция не учла имеющуюся у Общества дебиторскую задолженность.

Из положений пункта 10 статьи 101 НК РФ следует, что целью принятия обеспечительных мер является сохранение существующего на дату принятия обеспечительных мер имущественного состояния налогоплательщика для обеспечения последующей возможности удовлетворения интересов бюджета за счет активов налогоплательщика, на которые эти меры накладываются, и могут касаться лишь того имущества налогоплательщика, которое может быть отчуждено исключительно им самим.

Таким образом, принятие обеспечительных мер в отношении имущества в отсутствие основания полагать, что за счет данного имущества в будущем будет исполнено решение налогового органа, противоречит смыслу обеспечительных мер, установленному в пункте 10 статьи 101 НК РФ.

Кроме того, дебиторская задолженность является правом требования, принадлежащим должнику как кредитору по неисполненным денежным обязательствам третьих лиц по оплате фактически поставленных товаров, выполненных работ или оказанных услуг.

Дебиторская задолженность не поименована в качестве вида объектов гражданских прав, относимых к имущественным правам для целей НК РФ и не может использоваться при определении имеющегося у налогоплательщика имущества в целях определения возможности принятия обеспечительных мер.

Таким образом, налоговым органом правомерно при вынесении решения по обеспечительным мерам не учитывалась дебиторская задолженность.

Данная правовая позиция соответствует Решению Верховного Суда Российской Федерации от 12.05.2022 N АКПИ22-118.

Решением ФНС России жалоба Общества оставлена без удовлетворения.

5. Вопросы, возникающие при рассмотрении жалоб

на непризнание задолженности безнадежной ко взысканию

5.1 Когда задолженность признают безнадежной к взысканию без специального судебного акта

Дата решения: 16.01.2023

Номер решения: КЧ-4-9/275@

Налоговый орган, вынесший решение: Центральный аппарат ФНС России

Статья нормативно-правового акта: Статья 59 НК РФ

Нормативно-правовой акт: Налоговый кодекс Российской Федерации

Тема спора: Неправомерный отказ в признании задолженности безнадежной к взысканию без учета судебного акта об отказе налоговому органу во взыскании спорной недоимки

Позиция налогового органа, решение которого оспаривается: Для признания безнадежной к взысканию задолженности Заявителю в соответствии с подпунктом 4 пункта 1 статьи 59 НК РФ необходимо наличие судебного акта об утрате возможности взыскания задолженности в связи с истечением установленного срока взыскания.

Инспекция рекомендовала налогоплательщику самостоятельно обратиться в суд для получения указанного судебного акта.

Позиция налогоплательщика: Заявитель считает, что спорная задолженность подлежит списанию на основании судебного акта, в соответствии с которым налоговому органу отказано в ее взыскании.

Правовая позиция вышестоящего налогового органа, принявшего решение по жалобе:

Общество обратилось в Инспекцию с заявлением о списании задолженности как безнадежной к взысканию.

Отказывая Обществу Инспекция сообщила, что в отношении спорной задолженности отсутствует судебный акт, на основании которого налоговый орган утратил право на ее взыскание.

Вместе с тем ранее решением суда отказано в удовлетворении требований налогового органа о взыскании недоимки по налогам и задолженности по пени в связи с нарушением срока, установленного пунктом 2 статьи 48 НК РФ, на подачу заявления в суд.

Судом также указано, что пени могут быть взысканы только в том случае, если налоговым органом были своевременно приняты меры к принудительному взысканию недоимки, на которую начислены спорные пени. После истечения срока взыскания самой суммы недоимки по налогу, пени не могут рассматриваться как способ обеспечения исполнения обязанности по уплате налога.

Таким образом, учитывая, что судом в рамках дела о взыскании недоимки по налогам и задолженности по пени сделан вывод об утрате налоговым органом возможности взыскания недоимки в связи с истечением установленного срока взыскания, данный судебный акт является основанием для признания спорной недоимки безнадежной к взысканию и списания.

При наличии указанного судебного акта отсутствует необходимость дополнительного обращения налогоплательщика в суд с заявлением о признании безнадежной к взысканию спорной недоимки, в отношении которой судами отказано во взыскании.

Решением ФНС России жалоба Общества удовлетворена.

5.2 Восстановление ранее списанной задолженности

Дата решения: 28.06.2022

Номер решения: КЧ-4-9/8000@

Налоговый орган, вынесший решение: Центральный аппарат ФНС России

Статья нормативно-правового акта: Подпункт 4.3 пункта 1 статья 59 НК РФ

Нормативно-правовой акт: Налоговый кодекс Российской Федерации

Тема спора: Восстановление вышестоящим налоговым органом задолженности, ранее списанной на основании решения о признании безнадежной к взысканию и списании задолженности

Позиция налогового органа, решение которого оспаривается: В связи с установлением налоговым органом фактов представления налогоплательщиком (должником) бухгалтерской и налоговой отчетности, ведения финансово-хозяйственной деятельности, вышестоящим налоговым органом на основании пункта 3 статьи 31 НК РФ отменено решение налогового органа о признании безнадежной к взысканию и списании недоимки, принятое в соответствии с подпунктом 4.3 пункта 1 статьи 59 НК РФ.

Позиция налогоплательщика: Положениями НК РФ и иными актами законодательства о налогах и сборах не предусмотрены основания для восстановления задолженности, признанной безнадежной к взысканию при возобновлении хозяйственной деятельности.

Правовая позиция вышестоящего налогового органа, принявшего решение по жалобе:

Инспекцией в связи с вынесением определения суда от 24.02.2020, которым возвращено заявление налогового органа о признании должника банкротом, на основании подпункта 4.3 пункта 1 статьи 59 НК РФ 15.06.2021 принято решение о признании безнадежной к взысканию и списании задолженности.

Управление в связи с установлением фактов представления налогоплательщиком бухгалтерской и налоговой отчетности, а также ведения Заявителем предпринимательской деятельности, руководствуясь пунктом 3 статьи 31 НК РФ, решением от 23.07.2021 отменило решение Инспекции от 15.06.2021.

Вместе с тем Управлением при принятии решения от 23.07.2021 не учтено следующее.

Порядок списания недоимки и задолженности по пеням, штрафам и процентам, признанных безнадежными к взысканию, установлен статьей 59 НК РФ и Приказом ФНС России от 02.04.2019 N ММВ-7-8/164@, положения которых не содержат основания восстановления признанной безнадежной к взысканию задолженности.

Таким образом, решение Управления от 23.07.2021 об отмене решения Инспекции от 15.06.2021 в связи с возобновлением должником финансово-хозяйственной деятельности принято необоснованно.

Одновременно ФНС России сообщает, что указанная причина возникновения споров была выявлена как систематическая по результатам анализа материалов жалоб, рассмотренных ФНС России.

В целях устранения выявленной причины возникновения споров в Минфин России направлено письмо с законодательной инициативой о наделении налогового органа правом отмены решения о списании долга при установлении источника погашения задолженности.

Также ФНС России отмечает, что определение суда о возвращении заявления (о прекращении производства по делу) может быть пересмотрено в соответствии с пунктом 1 части 2 статьи 311 АПК РФ в случае выявления имущества должника.

При установлении факта возобновления финансово-хозяйственной деятельности налогоплательщика налоговому органу надлежит подать в суд заявление в порядке статьи 311 АПК РФ.

Таким образом, в случае отмены судом по вновь открывшимся обстоятельствам судебного акта о возвращении заявления о признании должника банкротом, налоговый орган вправе принять меры по восстановлению задолженности, ранее списанной на законных основаниях в порядке подпункта 4.3 пункта 1 статьи 59 НК РФ, что согласуется с позицией Президиума Верховного Суда Российской Федерации, изложенной в разъяснениях "Отдельные вопросы, связанные с применением Закона о банкротстве" от 06.03.2019.

Решением ФНС России жалоба Общества удовлетворена.

6. Споры по вопросу исчисления трехлетнего

срока для обращения с заявлением о возврате излишне

уплаченного налога

6.1 Неуведомление о размере переплаты как основание для перерасчета срока для возврата

Дата решения: 17.04.2023

Номер решения: БВ-4-9/4795@

Налоговый орган, вынесший решение: Центральный аппарат ФНС России

Статья нормативно-правового акта: Статья 78 НК РФ (в редакции, действовавшей до 01.01.2023)

Нормативно-правовой акт: Налоговый кодекс Российской Федерации

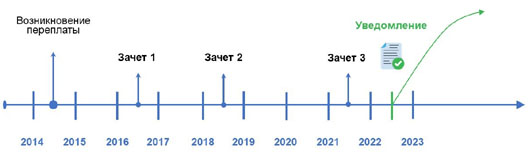

Тема спора: Отказ в возврате переплаты в связи с пропуском трехлетнего срока без учета осуществленных налоговым органом зачетов за пределами указанного срока

Позиция налогового органа, решение которого обжалуется: Обществом в налоговый орган представлено заявление от 01.12.2022 о возврате переплаты по налогу на прибыль организаций, образовавшейся за 2014 год. Налоговый орган отказал в возврате переплаты в связи с истечением трехлетнего срока.

По мнению налогового органа, на дату подачи заявления от 01.12.2022 срок для возврата суммы излишне уплаченного налога истек, в связи с чем спорная переплата по состоянию на 01.01.2023 отражена на Едином налоговом счете Общества в разделе "Переплата свыше трех лет".

Позиция налогоплательщика: В период с 28.03.2018 по 28.03.2022 налоговым органом осуществлялись зачеты из спорной переплаты, образовавшейся за 2014 год, в счет погашения недоимки по налогу на прибыль организаций за налоговые периоды 2017 - 2021 годов.

При этом сообщения о принятых налоговым органом решениях о зачетах Обществу не направлялись.

По мнению Общества, трехлетний срок для возврата переплаты подлежит исчислению с даты последнего зачета - 28.03.2022, осуществленного налоговым органом, в связи с чем отказ в возврате неправомерен.

Правовая позиция вышестоящего налогового органа, принявшего решение по жалобе:

Налогоплательщик обратился в Инспекцию с заявлением о возврате излишне уплаченного налога.

Отказывая в возврате излишне уплаченного налога Инспекция указала, что Обществом пропущен трехлетний срок, предусмотренный статьей 78 НК РФ.

При этом Инспекцией осуществлялись зачеты из образовавшейся переплаты в счет погашения задолженности, в том числе и за пределами трехлетнего срока.

Обязанность по уплате налога считается исполненной со дня вынесения налоговым органом решения о зачете. При этом возврат или зачет суммы излишне уплаченного налога производится не более чем за три года со дня уплаты суммы налога. Кроме того, налоговый орган обязан сообщить налогоплательщику о принятом решении о зачете (подпункт 4 пункта 3 статьи 45 НК РФ, статья 78 НК РФ).

Принимая во внимание, что при зачете налоговым органом сумм излишне уплаченного налога изменяется остаток суммы переплаты по смыслу статей 45 и 78 НК РФ, налогоплательщику должна быть направлена информация о размере зачтенной суммы и остатке переплаты.

Отсутствие таких сведений у налогоплательщика препятствует ему определиться по поводу способа использования переплаты, в том числе своевременно принять решение о реализации своего права на возврат сумм излишне уплаченного налога.

Следовательно, трехлетний срок на подачу заявления о возврате подлежит исчислению с момента получения налогоплательщиком сообщения о размере остатка суммы переплаты, рассчитанного после зачета, или со дня принятия решения о зачете.

Аналогичная позиция изложена в кассационном определении Судебной коллегии по административным делам Верховного суда Российской Федерации от 16.06.2021 по делу N 49-КАД20-5-К6.

Отказывая налогоплательщику в возврате переплаты в связи с истечением трехлетнего срока, налоговый орган самостоятельно осуществлял зачет переплаты с нарушением трехлетнего срока.

Учитывая изложенное, трехлетний срок следует исчислять в отношении остатка суммы переплаты с даты принятия решения о зачете.

Таким образом, отказ Обществу в возврате переплаты по основанию пропуска трехлетнего срока в рассматриваемых ситуациях нарушает принципы равенства и правовой определенности в части единого порядка исчисления трехлетнего срока для налогоплательщиков и налоговых органов.

Решением ФНС России жалоба Общества удовлетворена.

Рисунок 6.1

6.2 Неправомерное отражение переплаты на ЕНС в разделе "Переплата свыше трех лет"

Дата решения: 04.07.2023

Номер решения: БВ-4-9/8496@

Налоговый орган, вынесший решение: Центральный аппарат ФНС России

Статья нормативно-правового акта: Статья 78 НК РФ (в редакции, действовавшей до 01.01.2023)

Нормативно-правовой акт: Налоговый кодекс Российской Федерации

Тема спора: Отражение переплаты на Едином налоговом счете в разделе "Переплата свыше трех лет" в результате неправильного исчисления трехлетнего срока

Позиция налогового органа, решение которого обжалуется: Камеральной налоговой проверкой подтверждено право на получение налогового вычета, в связи с чем у Заявителя по НДФЛ образовалась переплата.

Ввиду отсутствия заявления о возврате налоговым органом в 2022 году в соответствии со статьей 52 НК РФ осуществлен зачет суммы излишне уплаченного налога в счет уплаты имущественных налогов.

По мнению Инспекции, срок для возврата суммы излишне уплаченного налога истек, в связи с чем спорная переплата по состоянию на 01.01.2023 отражена на Едином налоговом счете Заявителя в разделе "Переплата свыше трех лет".