"Методические рекомендации о применении документа КПРС - МОКЦБ "Принципы для инфраструктур финансового рынка" в части оценки достаточности ликвидных чистых активов"

ЦЕНТРАЛЬНЫЙ БАНК РОССИЙСКОЙ ФЕДЕРАЦИИ

9 августа 2016 г. N 25-МР

МЕТОДИЧЕСКИЕ РЕКОМЕНДАЦИИ

О ПРИМЕНЕНИИ ДОКУМЕНТА КПРС - МОКЦБ "ПРИНЦИПЫ

ДЛЯ ИНФРАСТРУКТУР ФИНАНСОВОГО РЫНКА" В ЧАСТИ ОЦЕНКИ

ДОСТАТОЧНОСТИ ЛИКВИДНЫХ ЧИСТЫХ АКТИВОВ

В целях обеспечения единообразного применения Принципа 15 "Общий коммерческий риск", предусмотренного документом КПРС - МОКЦБ "Принципы для инфраструктур финансового рынка" <1>, Банк России в соответствии с пунктом 5 статьи 35 Федерального закона от 27.06.2011 N 161-ФЗ "О национальной платежной системе" рекомендует операторам системно и социально значимых платежных систем и привлеченным ими операторам услуг платежной инфраструктуры (далее при совместном упоминании - оператор) при оценке достаточности ликвидных чистых активов (liquid net assets) для восстановления или упорядоченного прекращения своей деятельности (далее - достаточность ликвидных чистых активов) руководствоваться следующим.

--------------------------------

<1> Доведен до сведения операторов платежных систем и кредитных организаций письмом Банка России от 29 июня 2012 года N 94-Т "О документе Комитета по платежным и расчетным системам "Принципы для инфраструктур финансового рынка".

1. Для целей настоящих Методических рекомендаций под ликвидными чистыми активами понимаются свободные от обязательств ликвидные активы оператора в виде денежных средств, их эквивалентов и краткосрочных финансовых вложений, которые должны быть получены и (или) могут быть востребованы в течение ближайших 30 календарных дней, и (или) в случае необходимости реализованы оператором в течение ближайших 30 календарных дней в целях получения денежных средств в указанные сроки.

2. Оператору рекомендуется ежегодно проводить оценку достаточности ликвидных чистых активов по состоянию на первое января года, следующего за отчетным, на основании данных годовой бухгалтерской (финансовой) отчетности за последний отчетный период (отчетный год) посредством последовательного выполнения следующих действий:

расчета стоимости чистых активов;

расчета стоимости ликвидных активов;

расчета текущих операционных расходов;

определения стоимости ликвидных чистых активов;

соотнесения стоимости ликвидных чистых активов и текущих операционных расходов.

3. Оператору, являющемуся кредитной организацией, для целей настоящих Методических рекомендаций рекомендуется.

3.1. Под чистыми активами понимать собственные средства (капитал) кредитной организации.

Стоимость чистых активов рассчитывать в соответствии с порядком расчета величины собственных средств (капитала) кредитной организации, установленным Положением Банка России от 28.12.2012 N 395-П "О методике определения величины собственных средств (капитала) кредитных организаций ("Базель III")".

3.2. Стоимость ликвидных активов кредитной организации, за исключением небанковской кредитной организации, (ЛАко) рассчитывать аналогично показателю ликвидных активов (Лат), методика расчета которого установлена Инструкцией Банка России от 03.12.2012 N 139-И "Об обязательных нормативах банков".

3.3. Стоимость ликвидных активов небанковской кредитной организации (ЛАнко) рассчитывать аналогично показателю ликвидных активов (Лат1), методика расчета которого установлена Инструкцией Банка России от 26.04.2006 N 129-И "О банковских операциях и других сделках расчетных небанковских кредитных организаций, обязательных нормативах расчетных небанковских кредитных организаций и особенностях осуществления Банком России надзора за их соблюдением".

3.4. Стоимость ликвидных активов небанковской кредитной организации, имеющей право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций (ЛАпнко), рассчитывать аналогично показателю ликвидных активов (Лат1.1), методика расчета которого установлена Инструкцией Банка России от 15.09.2011 N 137-И "Об обязательных нормативах небанковских кредитных организаций, имеющих право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций, и особенностях осуществления Банком России надзора за их соблюдением".

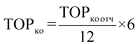

3.5. Текущие операционные расходы (ТОРко) рассчитывать с использованием данных о доходах и расходах кредитной организации из "Отчета о финансовых результатах" (приложение к Положению Банка России от 22 декабря 2014 года N 446-П "О порядке определения доходов, расходов и прочего совокупного дохода кредитных организаций") по следующей формуле:

,

,

где:

значений символов 47102 - 47105, 47109, 47301 - 47304, 47401 - 47402, 48101 - 48113, 48209, 48301 - 48303, 48401, 48403, 48405 - 48414, 48501 - 48505, 48601 - 48603, 48609.

значений символов 47102 - 47105, 47109, 47301 - 47304, 47401 - 47402, 48101 - 48113, 48209, 48301 - 48303, 48401, 48403, 48405 - 48414, 48501 - 48505, 48601 - 48603, 48609.

4. Оператору, не являющемуся кредитной организацией, для целей настоящих Методических рекомендаций рекомендуется.

4.1. Стоимость чистых активов рассчитывать в соответствии с порядком, утвержденным приказом Минфина России от 28.08.2014 N 84н "Об утверждении Порядка определения стоимости чистых активов".

4.2. Стоимость ликвидных активов (ЛАорг) рассчитывать с использованием данных бухгалтерской отчетности по форме бухгалтерского баланса (форма по ОКУД 0710001), утвержденной приказом Министерства финансов Российской Федерации от 02.07.2010 N 66н "О формах бухгалтерской отчетности организаций" (далее - приказ Минфина N 66н), по следующей формуле:

строк 1240 "Финансовые вложения (за исключением денежных эквивалентов)" и 1250 "Денежные средства и денежные эквиваленты".

строк 1240 "Финансовые вложения (за исключением денежных эквивалентов)" и 1250 "Денежные средства и денежные эквиваленты".

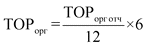

4.3. Текущие операционные расходы (ТОРорг) рассчитывать с использованием данных бухгалтерской отчетности по форме отчета о финансовых результатах (код формы по ОКУД 0710002), утвержденной приказом Минфина России N 66н, по следующей формуле:

,

,

где:

строк 2220 "Управленческие расходы" и 2350 "Прочие расходы".

строк 2220 "Управленческие расходы" и 2350 "Прочие расходы".

5. Оператору рекомендуется.

5.1. Стоимость ликвидных чистых активов (ЛЧА) определять путем сопоставления рассчитанных в соответствии с пунктом 3 или 4 настоящих Методических рекомендаций стоимости ликвидных активов (ЛА) и стоимости чистых активов (ЧА). При этом в качестве показателя стоимости ЛЧА выбирается равная или наименьшая из двух указанных величин с использованием следующего равенства:

ЛЧА = ЧА, если ЛА больше или равны ЧА;

ЛЧА = ЛА, если ЛА меньше ЧА.

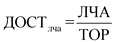

5.2. Достаточность ликвидных чистых активов (ДОСТлча) оценивать посредством соотнесения стоимости ликвидных чистых активов (ЛЧА), определенной в соответствии пунктом 5.1 настоящих Методических рекомендаций, с величиной текущих операционных расходов (ТОР), рассчитанной в соответствии с пунктом 3.5 или 4.3 настоящих Методических рекомендаций, с использованием следующей формулы:

В целях соответствия документу КПРС - МОКЦБ "Принципы для инфраструктур финансового рынка" показатель ДОСТлча должен быть равен или быть больше единицы.

5.3. Порядок определения ликвидных чистых активов и оценки их достаточности регламентировать в своих внутренних документах.

Настоящие Методические рекомендации подлежат опубликованию в "Вестнике Банка России".

Заместитель Председателя Банка России

О.Н.СКОРОБОГАТОВА