Инструкция Банка России от 28.12.2016 N 178-И

ЦЕНТРАЛЬНЫЙ БАНК РОССИЙСКОЙ ФЕДЕРАЦИИ

ИНСТРУКЦИЯ

от 28 декабря 2016 г. N 178-И

ОБ УСТАНОВЛЕНИИ

РАЗМЕРОВ (ЛИМИТОВ) ОТКРЫТЫХ ВАЛЮТНЫХ ПОЗИЦИЙ, МЕТОДИКЕ

ИХ РАСЧЕТА И ОСОБЕННОСТЯХ ОСУЩЕСТВЛЕНИЯ НАДЗОРА

ЗА ИХ СОБЛЮДЕНИЕМ КРЕДИТНЫМИ ОРГАНИЗАЦИЯМИ

Настоящая Инструкция на основании статей 56, 62 и 68 Федерального закона от 10 июля 2002 года N 86-ФЗ "О Центральном банке Российской Федерации (Банке России)" (Собрание законодательства Российской Федерации, 2002, N 28, ст. 2790; 2003, N 2, ст. 157; N 52, ст. 5032; 2004, N 27, ст. 2711; N 31, ст. 3233; 2005, N 25, ст. 2426; N 30, ст. 3101; 2006, N 19, ст. 2061; N 25, ст. 2648; 2007, N 1, ст. 9, ст. 10; N 10, ст. 1151; N 18, ст. 2117; 2008, N 42, ст. 4696, ст. 4699; N 44, ст. 4982; N 52, ст. 6229, ст. 6231; 2009, N 1, ст. 25; N 29, ст. 3629; N 48, ст. 5731; 2010, N 45, ст. 5756; 2011, N 7, ст. 907; N 27, ст. 3873; N 43, ст. 5973; N 48, ст. 6728; 2012, N 50, ст. 6954; N 53, ст. 7591, ст. 7607; 2013, N 11, ст. 1076; N 14, ст. 1649; N 19, ст. 2329; N 27, ст. 3438, ст. 3476, ст. 3477; N 30, ст. 4084; N 49, ст. 6336; N 51, ст. 6695, ст. 6699; N 52, ст. 6975; 2014, N 19, ст. 2311, ст. 2317; N 27, ст. 3634; N 30, ст. 4219; N 40, ст. 5318; N 45, ст. 6154; N 52, ст. 7543; 2015, N 1, ст. 4, ст. 37; N 27, ст. 3958, ст. 4001; N 29, ст. 4348, ст. 4357; N 41, ст. 5639; N 48, ст. 6699; 2016, N 1, ст. 23, ст. 46, ст. 50; N 26, ст. 3891; N 27, ст. 4225, ст. 4273, ст. 4295) (далее - Федеральный закон N 86-ФЗ) и в соответствии с решением Совета директоров Банка России (протокол заседания Совета директоров Банка России от 23 декабря 2016 года N 35) устанавливает размеры (лимиты) открытых валютных позиций, методику их расчета и особенности осуществления надзора за их соблюдением кредитными организациями.

Глава 1. Методика расчета размеров (лимитов) открытых валютных позиций

1.1. Кредитные организации рассчитывают размеры (лимиты) открытых валютных позиций в целях ограничения валютного риска и определения величины валютного риска, включаемого в расчет величины рыночного риска в соответствии с Положением Банка России от 3 декабря 2015 года N 511-П "О порядке расчета кредитными организациями величины рыночного риска", зарегистрированным Министерством юстиции Российской Федерации 28 декабря 2015 года N 40328 ("Вестник Банка России" от 31 декабря 2015 года N 122) (далее - Положение Банка России N 511-П).

Размеры (лимиты) открытых валютных позиций для ограничения валютного риска рассчитываются как соотношение открытых валютных позиций в отдельных иностранных валютах и отдельных драгоценных металлах, балансирующей позиции в рублях, суммы открытых валютных позиций в отдельных иностранных валютах и отдельных драгоценных металлах и собственных средств (капитала) кредитных организаций, величина которых определяется в соответствии с требованиями Положения Банка России от 28 декабря 2012 года N 395-П "О методике определения величины собственных средств (капитала) кредитных организаций ("Базель III")", зарегистрированного Министерством юстиции Российской Федерации 22 февраля 2013 года N 27259, 29 ноября 2013 года N 30499, 2 октября 2014 года N 34227, 11 декабря 2014 года N 35134, 17 декабря 2014 года N 35225, 24 марта 2015 года N 36548, 5 июня 2015 года N 37549, 5 октября 2015 года N 39152, 8 декабря 2015 года N 40018, 17 декабря 2015 года N 40151, 26 августа 2016 года N 43442 ("Вестник Банка России" от 27 февраля 2013 года N 11, от 30 ноября 2013 года N 69, от 8 октября 2014 года N 93, от 22 декабря 2014 года N 112, от 26 декабря 2014 года N 114, от 30 марта 2015 года N 27, от 16 июня 2015 года N 52, от 12 октября 2015 года N 86, от 16 декабря 2015 года N 115, от 24 декабря 2015 года N 118, от 8 сентября 2016 года N 80).

Для определения величины валютного риска, включаемого в расчет величины рыночного риска в соответствии с Положением Банка России N 511-П, из величины открытых валютных позиций исключаются драгоценные металлы, кроме золота. При этом величина открытых валютных позиций рассчитывается как сумма двух следующих величин: наибольшей из суммы всех длинных открытых валютных позиций или суммы всех коротких открытых валютных позиций в отдельных иностранных валютах (в абсолютном выражении) и чистой открытой позиции в золоте (длинной или короткой) в абсолютном выражении.

1.1.1. В целях расчета открытых валютных позиций в отдельных иностранных валютах и отдельных драгоценных металлах чистые позиции определяются как разность между балансовыми активами и пассивами, внебалансовыми требованиями и обязательствами по каждой иностранной валюте и каждому драгоценному металлу (в физической форме и обезличенном виде).

1.1.2. В расчет чистых позиций также включаются балансовые активы и пассивы (за исключением производных финансовых инструментов, отражаемых на балансовых счетах по учету производных финансовых инструментов), внебалансовые требования и обязательства в рублях, величина которых зависит от изменения установленных Банком России соответствующих курсов иностранных валют по отношению к рублю (далее - курс иностранных валют) и (или) цен на драгоценные металлы (далее - учетная цена на драгоценные металлы), в которых рассчитываются чистые позиции.

Указанные балансовые активы и пассивы, внебалансовые требования и обязательства включаются в расчет чистых позиций в следующем порядке:

балансовые активы и пассивы, внебалансовые требования и обязательства в рублях пересчитываются в иностранную валюту или драгоценный металл, от которых зависит их величина, по соответствующему курсу иностранных валют или по соответствующей учетной цене на драгоценные металлы на дату расчета лимитов открытых валютных позиций;

полученная величина суммируется с балансовыми активами и пассивами, внебалансовыми требованиями и обязательствами, выраженными в той же иностранной валюте или в том же драгоценном металле, от изменения курса которой или учетной цены которого соответственно зависит величина балансовых активов и пассивов, внебалансовых требований и обязательств в рублях.

1.1.3. При расчете размеров (лимитов) открытых валютных позиций кредитными организациями, осуществляющими функции центрального контрагента, соответствующими условиям кода 8846 приложения 1 к Инструкции Банка России от 3 декабря 2012 года N 139-И "Об обязательных нормативах банков", зарегистрированной Министерством юстиции Российской Федерации 13 декабря 2012 года N 26104, 29 ноября 2013 года N 30498, 18 июня 2014 года N 32735, 20 октября 2014 года N 34362, 11 декабря 2014 года N 35134, 24 декабря 2014 года N 35372, 29 декабря 2014 года N 35453, 20 февраля 2015 года N 36180, 16 июля 2015 года N 38029, 23 сентября 2015 года N 38976, 28 декабря 2015 года N 40324, 22 апреля 2016 года N 41903, 21 июля 2016 года N 42927, 7 ноября 2016 года N 44256 ("Вестник Банка России" от 21 декабря 2012 года N 74, от 30 ноября 2013 года N 69, от 9 июля 2014 года N 63, от 23 октября 2014 года N 99, от 22 декабря 2014 года N 112, от 31 декабря 2014 года N 117 - 118, от 4 марта 2015 года N 17, от 22 июля 2015 года N 60, от 12 октября 2015 года N 86, от 31 декабря 2015 года N 122, от 29 апреля 2016 года N 42, от 27 июля 2016 года N 70, от 16 ноября 2016 года N 102) (далее - Инструкция Банка России N 139-И), не включаются балансовые активы и пассивы, внебалансовые требования и обязательства в иностранных валютах и драгоценных металлах, а также в рублях, величина которых зависит от изменения курсов иностранных валют и (или) учетных цен на драгоценные металлы, образовавшиеся в результате проведения операций при осуществлении клиринговой деятельности и функций центрального контрагента.

1.2. С целью расчета размеров (лимитов) открытых валютных позиций ежедневно рассчитываются отдельно следующие отчетные показатели.

1.2.1. По каждой из иностранных валют и каждому из драгоценных металлов чистые позиции (балансовая; спот; срочная; опционная; по гарантиям (банковским гарантиям), поручительствам и аккредитивам).

1.2.2. Совокупная балансовая позиция по каждой из иностранных валют и каждому из драгоценных металлов (сумма чистой балансовой позиции и чистой спот-позиции с учетом знака позиций).

1.2.3. Совокупная внебалансовая позиция по каждой из иностранных валют и каждому из драгоценных металлов (сумма чистой срочной позиции, чистой опционной позиции, чистой позиции по гарантиям (банковским гарантиям), поручительствам и аккредитивам с учетом знака позиций, а также остатков в иностранных валютах и драгоценных металлах, отражаемых на внебалансовых счетах по учету неполученных процентов по межбанковским кредитам, депозитам и иным размещенным средствам и неполученных процентов по кредитам и прочим размещенным средствам (кроме межбанковских), предоставленным клиентам). Неполученные проценты в иностранных валютах и драгоценных металлах, отражаемые на указанных внебалансовых счетах, включаются в состав совокупной внебалансовой позиции в величине, рассчитываемой по формуле:

Xi = (1 - PPi / 100) x Ci,

где:

Xi - величина неполученных процентов в иностранных валютах и драгоценных металлах по i-й ссуде, включаемая в расчет совокупной внебалансовой позиции;

PPi - размер расчетного резерва в процентах по i-й ссуде, определяемый в соответствии с Положением Банка России от 26 марта 2004 года N 254-П "О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности", зарегистрированным Министерством юстиции Российской Федерации 26 апреля 2004 года N 5774, 20 апреля 2006 года N 7728, 27 декабря 2006 года N 8676, 10 декабря 2007 года N 10660, 23 января 2008 года N 10968, 22 мая 2008 года N 11724, 22 мая 2008 года N 11730, 30 июня 2008 года N 11903, 29 января 2009 года N 13219, 20 февраля 2009 года N 13414, 21 декабря 2009 года N 15772, 24 декабря 2009 года N 15811, 17 августа 2012 года N 25204, 13 декабря 2012 года N 26113, 28 декабря 2012 года N 26407, 26 июня 2013 года N 28896, 24 сентября 2013 года N 30005, 29 ноября 2013 года N 30494, 18 июня 2014 года N 32736, 10 ноября 2014 года N 34627, 11 декабря 2014 года N 35134, 26 декабря 2014 года N 35437, 13 июля 2015 года N 37996, 25 сентября 2015 года N 39006, 6 декабря 2016 года N 44596 ("Вестник Банка России" от 7 мая 2004 года N 28, от 4 мая 2006 года N 26, от 15 января 2007 года N 1, от 17 декабря 2007 года N 69, от 31 января 2008 года N 4, от 28 мая 2008 года N 25, от 4 июня 2008 года N 28, от 9 июля 2008 года N 36, от 4 февраля 2009 года N 7, от 4 марта 2009 года N 15, от 28 декабря 2009 года N 77, от 22 августа 2012 года N 50, от 19 декабря 2012 года N 73, от 29 декабря 2012 года N 78, от 28 июня 2013 года N 36, от 2 октября 2013 года N 54, от 30 ноября 2013 года N 69, от 9 июля 2014 года N 63, от 26 ноября 2014 года N 105, от 22 декабря 2014 года N 112, от 31 декабря 2014 года N 117 - 118, от 22 июля 2015 года N 60, от 12 октября 2015 года N 86, от 14 декабря 2016 года N 109) (далее - Положение Банка России N 254-П);

Ci - остаток на соответствующем лицевом счете указанных внебалансовых счетов по учету неполученных процентов по i-й ссуде.

1.2.4. Открытые валютные позиции в отдельных иностранных валютах и отдельных драгоценных металлах.

1.2.5. Балансирующая позиция в рублях.

1.2.6. Сумма открытых валютных позиций в отдельных иностранных валютах и отдельных драгоценных металлах.

1.3. С целью расчета размера (лимитов) открытых валютных позиций определяются величины открытых валютных позиций в отдельных иностранных валютах и отдельных драгоценных металлах суммированием чистой балансовой позиции, чистой спот-позиции, чистой срочной позиции, чистой опционной позиции и чистой позиции по гарантиям (банковским гарантиям), поручительствам и аккредитивам с учетом знака позиций.

Со знаком "+" в расчет открытых валютных позиций в отдельных иностранных валютах и отдельных драгоценных металлах включается длинная чистая позиция, которая представляет собой положительный результат расчета.

Со знаком "-" в расчет открытых валютных позиций в отдельных иностранных валютах и отдельных драгоценных металлах включается короткая чистая позиция, которая представляет собой отрицательный результат расчета.

1.4. Чистая балансовая позиция рассчитывается как разность между суммой балансовых активов и суммой балансовых пассивов в одной и той же иностранной валюте и одном и том же драгоценном металле с учетом особенностей, установленных пунктом 1.5 настоящей Инструкции.

1.5. Расчет чистой балансовой позиции производится с учетом следующих особенностей.

1.5.1. Балансовые активы включаются в расчет чистой балансовой позиции за минусом валютного эквивалента резервов на возможные потери, сформированных в соответствии с Положением Банка России N 254-П и Положением Банка России от 20 марта 2006 года N 283-П "О порядке формирования кредитными организациями резервов на возможные потери", зарегистрированным Министерством юстиции Российской Федерации 25 апреля 2006 года N 7741, 2 июля 2007 года N 9739, 6 декабря 2007 года N 10639, 10 сентября 2008 года N 12260, 5 августа 2009 года N 14477, 17 декабря 2009 года N 15670, 24 мая 2011 года N 20837, 21 декабря 2011 года N 22714, 18 декабря 2012 года N 26162, 11 декабря 2013 года N 30582, 20 октября 2014 года N 34363, 25 сентября 2015 года N 39003, 26 августа 2016 года N 43443 ("Вестник Банка России" от 4 мая 2006 года N 26, от 11 июля 2007 года N 39, от 17 декабря 2007 года N 69, от 17 сентября 2008 года N 49, от 12 августа 2009 года N 47, от 28 декабря 2009 года N 77, от 1 июня 2011 года N 30, от 28 декабря 2011 года N 74, от 26 декабря 2012 года N 75, от 18 декабря 2013 года N 73, от 23 октября 2014 года N 99, от 12 октября 2015 года N 86, от 8 сентября 2016 года N 80) (далее - Положение Банка России N 283-П), под указанные балансовые активы в той же иностранной валюте или в том же драгоценном металле, в которых рассчитывается чистая балансовая позиция. Валютный эквивалент резервов на возможные потери определяется как величина сформированных резервов на возможные потери, пересчитанная в иностранную валюту исходя из курса иностранной валюты или в драгоценный металл исходя из учетной цены на драгоценные металлы, установленных на последнюю из дат их формирования или уточнения.

1.5.2. В расчет чистой балансовой позиции не включаются требования и обязательства кредитной организации, в отношении которых переоценка, обусловленная изменением курсов иностранных валют, не осуществляется в соответствии с требованиями законодательства Российской Федерации.

1.5.3. Ценные бумаги, номинированные в иностранной валюте, оцениваемые по справедливой стоимости через прибыль или убыток, а также ценные бумаги, имеющиеся в наличии для продажи, справедливая стоимость которых может быть надежно определена, включаются в расчет чистой балансовой позиции по балансовой стоимости с учетом переоценки, отражаемой в валюте Российской Федерации, пересчитанной в иностранную валюту исходя из курса Банка России, установленного на дату проведения последней переоценки ценных бумаг по справедливой стоимости.

1.5.4. В случае когда кредитная организация является исполняющим банком по аккредитиву из расчета чистой балансовой позиции исключаются суммы покрытия в иностранной валюте по аккредитивам, классифицированным по профессиональному суждению кредитной организации в IV - V категории качества в соответствии с Положением Банка России N 283-П. При этом оценка риска производится в отношении банка - эмитента аккредитива.

1.6. Чистая спот-позиция рассчитывается как разность между требованиями и обязательствами в одной и той же иностранной валюте и одном и том же драгоценном металле по сделкам, определяемым как прочие договоры (сделки), по которым расчеты и поставка осуществляются не ранее следующего дня после даты заключения договора (сделки) в соответствии с Положением Банка России от 16 июля 2012 года N 385-П "О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации", зарегистрированным Министерством юстиции Российской Федерации 3 сентября 2012 года N 25350, 15 октября 2012 года N 25670, 15 октября 2013 года N 30198, 9 декабря 2013 года N 30568, 23 декабря 2013 года N 30721, 27 декабря 2013 года N 30883, 7 августа 2014 года N 33470, 2 сентября 2014 года N 33940, 28 января 2015 года N 35764, 9 февраля 2015 года N 35936, 1 апреля 2015 года N 36678, 28 апреля 2015 года N 37042, 17 июня 2015 года N 37684, 16 июля 2015 года N 38043, 21 октября 2015 года N 39402, 12 ноября 2015 года N 39700, 2 декабря 2015 года N 39932, 18 декабря 2015 года N 40164, 4 августа 2016 года N 43114 ("Вестник Банка России" от 25 сентября 2012 года N 56 - 57, от 24 октября 2012 года N 62, от 23 октября 2013 года N 57, от 19 декабря 2013 года N 74, от 14 января 2014 года N 1, от 15 января 2014 года N 2, от 20 августа 2014 года N 74, от 12 сентября 2014 года N 82, от 4 февраля 2015 года N 9, от 17 февраля 2015 года N 13, от 22 апреля 2015 года N 36, от 26 мая 2015 года N 45, от 25 июня 2015 года N 55, от 24 июля 2015 года N 61, от 11 ноября 2015 года N 101, от 26 ноября 2015 года N 107, от 9 декабря 2015 года N 112, от 25 декабря 2015 года N 119, от 17 августа 2016 года N 74) (далее - Положение Банка России N 385-П). Требования и (или) обязательства по договорам (сделкам), включаемым в расчет чистой спот-позиции, определяются по данным внебалансового учета.

1.7. Чистая срочная позиция рассчитывается как разность между требованиями и обязательствами в одной и той же иностранной валюте и одном и том же драгоценном металле по договорам (сделкам) (за исключением опционов), на которые распространяется действие Положения Банка России от 4 июля 2011 года N 372-П "О порядке ведения бухгалтерского учета производных финансовых инструментов", зарегистрированного Министерством юстиции Российской Федерации 22 июля 2011 года N 21445, 6 декабря 2013 года N 30553, 18 декабря 2015 года N 40165 ("Вестник Банка России" от 4 августа 2011 года N 43, от 19 декабря 2013 года N 74, от 25 декабря 2015 года N 119), с учетом особенностей, определенных подпунктами 1.7.1 - 1.7.4 настоящего пункта. Требования и (или) обязательства по договорам (сделкам), включаемым в расчет чистой срочной позиции, определяются по данным внебалансового учета.

1.7.1. В требования и (или) обязательства, участвующие в расчете чистой срочной позиции, включаются требования и (или) обязательства по срочной части расчетного форварда конверсионной операции, представляющей собой комбинацию двух сделок: валютного форвардного договора (срочная часть расчетного форварда) и обязательства по проведению встречной сделки на дату исполнения форвардного договора (кассовая часть расчетного форварда).

С даты определения величины требований и обязательств по форварду, условия которого не предусматривают поставку базисного (базового) актива, в расчет чистой срочной позиции по данной сделке включаются требования или обязательства в величине платежа в иностранной валюте.

1.7.2. В требования и (или) обязательства, участвующие в расчете чистой срочной позиции, включаются требования и (или) обязательства по инструментам хеджирования, заключенным в целях компенсации возможных убытков, возникающих в результате неблагоприятного изменения стоимости объекта хеджирования (базового инструмента).

В расчет включаются инструменты хеджирования, заключенные:

на организованных торговых площадках (через организатора торговли);

не на организованных торговых площадках (не через организатора торговли) с юридическими лицами, осуществляющими выпуск и (или) выдачу ценных бумаг, принимаемых в залог по предоставленным ссудам, а также с гарантами (поручителями, авалистами, акцептантами), с учетом требований пунктов 6.2 и 6.3 Положения Банка России N 254-П, при условии соответствия инструментов хеджирования требованиям к обеспечению, установленным главой 6 Положения Банка России N 254-П.

Инструменты хеджирования, заключенные с иными контрагентами, в расчет чистой срочной позиции не включаются.

1.7.3. До момента расчета цены заключенных не на организованных торгах сделок купли-продажи финансовых инструментов, иностранных валют и (или) драгоценных металлов, осуществляемого в соответствии с условиями договора, в расчете чистой срочной позиции не участвуют требования и обязательства по сделкам на покупку (продажу) финансовых инструментов, иностранных валют и (или) драгоценных металлов, расчеты по которым в соответствии с договорами будут осуществляться по цене, рассчитываемой на определенную договором дату.

С момента расчета цены сделок купли-продажи финансовых инструментов, иностранных валют и (или) драгоценных металлов требования и (или) обязательства по указанным сделкам участвуют в расчете чистой спот-позиции и (или) чистой срочной позиции (в зависимости от срока между датой определения цены и датой поставки финансовых инструментов, иностранных валют и (или) драгоценных металлов).

1.7.4. В требования и (или) обязательства, участвующие в расчете чистой срочной позиции, не включаются требования и (или) обязательства по заключенным не на организованных торгах сделкам купли-продажи иностранной валюты, драгоценных металлов и (или) иным договорам с финансовыми инструментами в иностранной валюте или драгоценных металлах, с отсутствующей датой расчетов.

С момента определения даты расчетов по сделкам купли-продажи финансовых инструментов, иностранных валют и (или) драгоценных металлов, требования и (или) обязательства по указанным сделкам участвуют в расчете чистой спот-позиции и (или) чистой срочной позиции (в зависимости от срока между датой определения цены и датой поставки финансовых инструментов, иностранных валют и (или) драгоценных металлов).

1.8. Чистая опционная позиция рассчитывается как разность между требованиями и обязательствами в одной и той же иностранной валюте и (или) драгоценном металле, обусловленными покупкой (продажей) кредитной организацией опционов.

В случае если базисным (базовым) активом опциона являются иностранные валюты, драгоценные металлы или активы, выраженные в рублях, величина которых зависит от изменения курсов иностранных валют или учетной цены на драгоценные металлы, в расчет чистой опционной позиции требования или обязательства в отношении базисного (базового) актива включаются в величине, равной произведению текущей рыночной стоимости базисного (базового) актива опциона, выраженной в иностранной валюте или драгоценном металле, и абсолютной величины коэффициента дельта.

В случае если базисным (базовым) активом опциона являются иные виды активов, отличные от иностранных валют, драгоценных металлов или активов, выраженных в рублях, величина которых зависит от курсов иностранных валют или учетной цены на драгоценные металлы, а также производные финансовые инструменты, базисными (базовыми) активами которых являются указанные активы, в расчет чистой опционной позиции требования или обязательства в отношении базисного (базового) актива включаются в величине, равной справедливой стоимости опциона. По опционам, расчеты по которым предусматривают перечисление маржи, справедливая стоимость принимается равной цене опциона, рассчитываемой и раскрываемой организатором торговли. В случае отсутствия информации о величине цены кредитная организация самостоятельно осуществляет расчет справедливой стоимости в соответствии с методами, установленными в учетной политике кредитной организации для каждого вида опционов.

В случае если расчетная валюта опциона отлична от рубля или зависит от изменения курсов иностранных валют или учетной цены на драгоценные металлы, в расчет чистой опционной позиции включаются требования или обязательства по денежным средствам (по поставке денежных средств) в величине, равной произведению стоимости опционного контракта, определенной договором и выраженной в расчетной валюте, и абсолютной величины коэффициента дельта.

1.8.1. По опционам, обращающимся на организованном рынке, применяется абсолютная величина коэффициента дельта, рассчитываемая и раскрываемая организатором торговли. В случае отсутствия информации о величине коэффициента дельта кредитная организация осуществляет его расчет в соответствии с порядком, установленным подпунктами 1.8.2 - 1.8.6 настоящего пункта.

1.8.2. Расчет коэффициента дельта осуществляется кредитной организацией простым методом или методом количественной оценки.

1.8.3. Кредитная организация вправе принять решение (изменить ранее принятое решение) о применении одного из предусмотренных подпунктом 1.8.2 настоящего пункта методов расчета коэффициента дельта в соответствии с порядком, установленным во внутренних документах кредитной организации. Информация о принятии (изменении) уполномоченным органом банка решения о применении метода количественной оценки для расчета величины коэффициента дельта доводится банком до территориального учреждения Банка России, осуществляющего надзор за его деятельностью, или Департамента надзора за системно значимыми кредитными организациями Банка России, в случае если надзор за деятельностью кредитной организации осуществляется Департаментом надзора за системно значимыми кредитными организациями Банка России (далее при совместном упоминании - уполномоченное структурное подразделение Банка России), в письменном виде в течение семи рабочих дней с даты принятия решения.

1.8.4. Коэффициент дельта рассчитывается простым методом в следующем порядке.

По опционам на продажу (опционам типа put) в целях расчета коэффициента дельта определяется разность между стоимостью базисного (базового) актива опциона, определенной договором, и текущей рыночной стоимостью базисного (базового) актива.

По опционам на покупку (опционам типа call) в целях расчета коэффициента дельта определяется разность между текущей рыночной стоимостью базисного (базового) актива опциона и стоимостью базисного (базового) актива опциона, определенной договором.

Текущая рыночная стоимость базисного (базового) актива опциона определяется по средневзвешенному курсу и (или) средневзвешенной цене базисного (базового) актива, рассчитываемому (рассчитываемой) организованной торговой площадкой, на которой кредитная организация заключила опционный договор. При отсутствии средневзвешенной цены базисного (базового) актива, обращающегося на зарубежном организованном рынке, текущая рыночная стоимость базисного (базового) актива опциона определяется в порядке, установленном соответствующим национальным законодательством (уполномоченным органом). При отсутствии биржевых котировок иностранных валют или драгоценных металлов их текущая рыночная стоимость определяется по курсу соответствующей иностранной валюты или по учетной цене на драгоценные металлы.

При заключении опционного договора, базисным (базовым) активом которого являются ценные бумаги в иностранной валюте, их текущая рыночная стоимость определяется в порядке, предусмотренном для определения справедливой стоимости ценных бумаг в соответствии с Положением Банка России N 385-П. В отношении опционных договоров, базисным (базовым) активом которых являются ценные бумаги в иностранной валюте, не имеющие текущей рыночной стоимости, коэффициент дельта не рассчитывается и в расчет чистой опционной позиции включается величина внебалансовых требований и (или) обязательств в полном объеме.

Если результат расчета, полученный в соответствии с требованиями абзацев второго или третьего настоящего подпункта:

меньше 0, то коэффициент дельта принимается равным 0;

равен 0, то коэффициент дельта принимается равным 0,5;

больше 0, то коэффициент дельта принимается равным 1.

1.8.5. При использовании метода количественной оценки коэффициент дельта определяется как отношение изменения текущей (справедливой) стоимости опциона при малом изменении стоимости базисного актива к величине указанного изменения стоимости базисного актива.

Методы количественной оценки, используемые для расчета коэффициента дельта, должны совпадать с методами расчета справедливой стоимости для каждого вида опционов, установленными в учетной политике кредитной организации. Используемые кредитной организацией методы расчета коэффициента дельта для каждого вида опционов должны быть определены в учетной политике кредитной организации и не должны пересматриваться чаще, чем один раз в течение календарного года. Пример использования метода количественной оценки для расчета величины коэффициента дельта приведен в приложении к настоящей Инструкции.

1.8.6. С момента принятия решения об исполнении опциона и (или) с даты определения платежа по опциону в случае автоматического исполнения данная сделка рассматривается аналогично форвардной сделке и включается в расчет чистой опционной позиции в величине требований и (или) обязательств на получение (уплату) денежных средств в иностранной валюте без учета коэффициента дельта.

1.9. Чистая позиция по гарантиям (банковским гарантиям), поручительствам и аккредитивам рассчитывается как разность между внебалансовыми требованиями и обязательствами в одной и той же иностранной валюте по полученным и выданным независимым гарантиям (банковским гарантиям) и поручительствам, а также аккредитивам.

1.9.1. В требования и (или) обязательства в иностранной валюте, участвующие в расчете чистой позиции по гарантиям (банковским гарантиям), поручительствам и аккредитивам, включаются:

выданные независимые гарантии (банковские гарантии), договоры о выдаче которых предусматривают их безотзывность, а также поручительства, выданные на аналогичных условиях;

выданные независимые гарантии (банковские гарантии), договоры о выдаче которых не содержат условия об их безотзывности, и поручительства, в отношении которых у кредитной организации сложилось профессиональное суждение о том, что они будут исполнены (не будут отозваны);

полученные независимые гарантии (банковские гарантии) и поручительства;

выставленные покрытые и непокрытые безотзывные аккредитивы;

выставленные покрытые и непокрытые отзывные аккредитивы, в отношении которых у кредитной организации сложилось профессиональное суждение о том, что они будут исполнены (не будут отозваны);

принятый в обеспечение по размещенным средствам залог, номинированный в иностранной валюте или драгоценном металле.

Выданные независимые гарантии (банковские гарантии) и поручительства, а также выставленные аккредитивы включаются в расчет чистой позиции по гарантиям (банковским гарантиям), поручительствам и аккредитивам за минусом валютного эквивалента резервов на возможные потери, сформированных в соответствии с Положением Банка России N 283-П и определяемых в соответствии с подпунктом 1.5.1 пункта 1.5 настоящей Инструкции.

1.9.2. Величина требований и (или) обязательств, участвующих в расчете чистой позиции по гарантиям (банковским гарантиям), поручительствам и аккредитивам, определяется с учетом следующего.

Выданные независимые гарантии (банковские гарантии) и поручительства в иностранной валюте включаются в расчет чистой позиции с момента, когда по профессиональному суждению кредитной организации указанные финансовые инструменты классифицируются в IV - V категории качества в соответствии с Положением Банка России N 283-П. Профессиональное суждение может базироваться на информации о неисполнении (задержке исполнения) принципалом (должником) своих обязательств, в том числе не имеющих непосредственного отношения к условиям данной независимой гарантии (банковской гарантии) и поручительства. Порядок формирования и документарного оформления профессионального суждения кредитной организации устанавливается внутренними документами кредитной организации.

Полученные независимые гарантии (банковские гарантии) и поручительства в иностранной валюте включаются в расчет чистой позиции с момента вступления в силу согласно условиям соответствующего договора.

Величина полученных независимых гарантий (банковских гарантий) и (или) поручительств включается в расчет чистой позиции за вычетом разницы между расчетным и сформированным резервом на возможные потери по соответствующему балансовому требованию, в обеспечение которого они получены, обусловленной учетом при формировании резерва на возможные потери полученного обеспечения в соответствии с Положением Банка России N 254-П и Положением Банка России N 283-П, включаемого в расчет открытых валютных позиций. При этом величина полученных независимых гарантий (банковских гарантий) и (или) поручительств, рассчитанная с учетом указанной разницы, включается в расчет открытых валютных позиций в величине, не превышающей величину сформированного резерва на возможные потери по соответствующему балансовому требованию.

Если финансовое положение гаранта (поручителя) в соответствии с подходами, изложенными в пункте 3.3 Положения Банка России N 254-П, оценивается как плохое и затем подтверждается в последующих профессиональных суждениях, составляемых в соответствии с порядком, аналогичным изложенному в подпункте 3.1.5 пункта 3.1 Положения Банка России N 254-П, полученные независимые гарантии (банковские гарантии) и поручительства включаются в расчет чистой позиции следующим образом:

в течение срока до 180 календарных дней с момента первоначальной оценки финансового положения гаранта (поручителя) как плохого величина независимой гарантии (банковской гарантии) или поручительства включается в расчет в размере не менее 75 процентов от установленной договором и отражаемой на внебалансовых счетах величины;

в течение срока свыше 180 календарных дней до 270 календарных дней с момента первоначальной оценки финансового положения гаранта (поручителя) как плохого величина независимой гарантии (банковской гарантии) или поручительства включается в расчет в размере не менее 50 процентов от установленной договором и отражаемой на внебалансовых счетах величины;

в течение срока свыше 270 календарных дней до 365 календарных дней с момента первоначальной оценки финансового положения гаранта (поручителя) как плохого величина независимой гарантии (банковской гарантии) или поручительства включается в расчет в размере не менее 25 процентов от установленной договором и отражаемой на внебалансовых счетах величины;

по истечении 365 календарных дней с момента первоначальной оценки финансового положения гаранта (поручителя) как плохого величина независимой гарантии (банковской гарантии) или поручительства может не включаться в расчет чистой позиции.

Порядок формирования и документарного оформления профессионального суждения кредитной организации о финансовом положении гаранта (поручителя) устанавливается во внутренних документах кредитной организации.

Финансовыми инструментами, в обеспечение которых получены независимые гарантии (банковские гарантии), являются:

кредитные требования, указанные в пункте 2.3 Инструкции Банка России N 139-И;

финансовые инструменты, в отношении которых кредитной организацией формируются резервы на возможные потери по условным обязательствам кредитного характера в соответствии с требованиями главы 3 Положения Банка России N 283-П.

1.9.3. Независимые гарантии (банковские гарантии) и поручительства в иностранной валюте, полученные в обеспечение по выданным независимым гарантиям (банковским гарантиям) и (или) поручительствам в иностранной валюте, включаются в расчет чистой позиции с момента вступления в силу соответствующего договора, но не ранее включения в расчет чистой позиции выданных независимых гарантий (банковских гарантий) и (или) поручительств в иностранной валюте, в обеспечение которых они получены.

Независимые гарантии (банковские гарантии) и (или) поручительства в иностранной валюте, полученные в обеспечение по выданным независимым гарантиям (банковским гарантиям) и поручительствам, включаются в расчет чистой позиции в величине, не превышающей величину выданных независимых гарантий (банковских гарантий) и (или) поручительств, уменьшенных на величину резервов на возможные потери, сформированных в соответствии с Положением Банка России N 283-П.

1.9.4. Полученные независимые гарантии (банковские гарантии) и поручительства включаются в расчет чистой позиции со знаком "+", выданные - со знаком "-", выставленные покрытые и непокрытые аккредитивы - со знаком "-".

1.9.5. Выставленные покрытые и непокрытые аккредитивы включаются в расчет чистой позиции с момента, когда по профессиональному суждению кредитной организации - эмитента аккредитива указанные финансовые инструменты классифицируются в IV - V категории качества в соответствии с Положением Банка России N 283-П.

1.9.6. Залог, номинированный в иностранной валюте или драгоценном металле, включается в расчет чистой позиции в порядке, предусмотренном для полученных независимых гарантий (банковских гарантий) и поручительств.

1.10. Балансирующая позиция в рублях рассчитывается с учетом следующего.

1.10.1. По каждой иностранной валюте чистые позиции пересчитываются в рубли по курсам иностранных валют, установленным Банком России на дату осуществления расчета.

1.10.2. По драгоценным металлам чистые позиции в количественном выражении пересчитываются в рубли по учетной цене, установленной Банком России на дату осуществления расчета.

1.10.3. Балансирующая позиция в рублях рассчитывается как разность между абсолютной суммой всех коротких открытых валютных позиций в рублевой оценке и абсолютной суммой всех длинных открытых валютных позиций в рублевой оценке.

1.11. Сумма открытых валютных позиций в отдельных иностранных валютах и отдельных драгоценных металлах рассчитывается как сумма всех длинных открытых валютных позиций в отдельных иностранных валютах и отдельных драгоценных металлах (включая балансирующую позицию в рублях, если она длинная), которая должна быть равна (в абсолютном выражении) сумме всех коротких открытых валютных позиций в отдельных иностранных валютах и отдельных драгоценных металлах (включая балансирующую позицию в рублях, если она короткая).

Глава 2. Размеры (лимиты) открытой валютной позиции и контроль кредитных организаций за их соблюдением

2.1. С целью ограничения валютного риска кредитных организаций устанавливаются следующие размеры (лимиты) открытых валютных позиций.

2.1.1. Сумма всех длинных (коротких) открытых валютных позиций в отдельных иностранных валютах и отдельных драгоценных металлах ежедневно не должна превышать 20 процентов от собственных средств (капитала) кредитной организации.

2.1.2. Любая длинная (короткая) открытая валютная позиция в отдельных иностранных валютах и отдельных драгоценных металлах, а также балансирующая позиция в рублях ежедневно не должна превышать 10 процентов от собственных средств (капитала) кредитной организации.

2.2. Регулирование открытых валютных позиций с использованием сделок купли-продажи иностранной валюты и (или) иных сделок с финансовыми инструментами в иностранной валюте, и (или) сделок с драгоценными металлами допускается, в случае если есть все основания полагать, что соответствующая сделка будет исполнена либо отсутствуют какие-либо причины, препятствующие ее исполнению.

2.3. Кредитные организации, имеющие филиалы, и крупные кредитные организации с широкой сетью подразделений, относимые к таковым в целях составления отчетности в соответствии с Указанием Банка России от 24 ноября 2016 года N 4212-У "О перечне, формах и порядке составления и представления форм отчетности кредитных организаций в Центральный банк Российской Федерации", зарегистрированным Министерством юстиции Российской Федерации 14 декабря 2016 года N 44718 (официальный сайт Банка России (www.cbr.ru), 21 декабря 2016 года) (далее - Указание Банка России N 4212-У), самостоятельно осуществляют контроль за размерами (лимитами) открытых валютных позиций с учетом следующего.

2.3.1. Одним из способов контроля за размерами (лимитами) открытых валютных позиций головных офисов и филиалов кредитных организаций является установление сублимитов кредитными организациями на открытые валютные позиции головных офисов и филиалов. Сублимиты могут быть установлены как в процентном отношении от величины собственных средств (капитала) кредитной организации, так и в абсолютном выражении. Распределение сублимитов между филиалами кредитных организаций осуществляется головными офисами кредитных организаций в рамках ограничений, предусмотренных подпунктами 2.1.1 и 2.1.2 пункта 2.1 настоящей Инструкции.

2.3.2. Кредитные организации, имеющие филиалы, и крупные кредитные организации с широкой сетью подразделений разрабатывают и утверждают внутренние документы, определяющие порядок контроля со стороны головных офисов за сублимитами открытых валютных позиций филиалов кредитных организаций.

2.4. Кредитные организации обязаны соблюдать установленные подпунктами 2.1.1 и 2.1.2 пункта 2.1 настоящей Инструкции размеры (лимиты) открытых валютных позиций ежедневно. Способ контроля за ежедневным соблюдением размеров (лимитов) открытых валютных позиций кредитными организациями определяется с учетом требований Положения Банка России от 16 декабря 2003 года N 242-П "Об организации внутреннего контроля в кредитных организациях и банковских группах", зарегистрированного Министерством юстиции Российской Федерации 27 января 2004 года N 5489, 22 декабря 2004 года N 6222, 20 марта 2009 года N 13547, 30 июня 2014 года N 32913 ("Вестник Банка России" от 4 февраля 2004 года N 7, от 31 декабря 2004 года N 74, от 1 апреля 2009 года N 21, от 9 июля 2014 года N 63).

Превышение установленных размеров (лимитов) открытых валютных позиций не может переноситься кредитными организациями на следующий операционный день.

Кредитные организации, осуществляющие операции в выходные и нерабочие праздничные дни, обязаны соблюдать в эти дни размеры (лимиты) открытых валютных позиций.

2.5. Кредитные организации, имеющие лицензии Банка России на осуществление банковских операций со средствами в рублях и иностранной валюте и (или) лицензии Банка России на привлечение во вклады и размещение драгоценных металлов, обеспечивают соблюдение размеров (лимитов) открытых валютных позиций, начиная с даты проведения первой операции (сделки) с финансовыми инструментами в иностранной валюте или драгоценном металле, а также в рублях, величина которых зависит от изменения курса иностранной валюты или учетной цены на драгоценные металлы, а также поступления иностранной валюты в оплату уставного капитала.

2.6. Кредитные организации, не имеющие лицензии Банка России на осуществление банковских операций со средствами в рублях и иностранной валюте и (или) лицензии Банка России на привлечение во вклады и размещение драгоценных металлов, обеспечивают соблюдение размеров (лимитов) открытых валютных позиций, начиная с даты поступления иностранной валюты в оплату уставного капитала и (или) совершения операций с облигациями внутреннего государственного валютного облигационного займа и (или) операций с финансовыми инструментами в рублях, величина которых зависит от изменения курса иностранной валюты и учетной цены на драгоценные металлы.

2.7. Кредитные организации составляют и представляют отчеты о размерах (лимитах) открытых валютных позиций по форме отчетности 0409634 "Отчет об открытых валютных позициях" (далее - форма 0409634) в порядке, установленном приложением 1 к Указанию Банка России N 4212-У.

2.8. Кредитные организации, величина собственных средств (капитала) которых принимает отрицательное значение, составляют и представляют отчеты о размерах (лимитах) открытых валютных позиций в соответствии с требованиями настоящей главы. В отчете по форме 0409634 указывается отрицательное значение капитала, величины открытых валютных позиций в процентах от собственных средств (капитала) и лимитов открытых валютных позиций в процентах от собственных средств (капитала) не рассчитываются.

Глава 3. Основания и порядок установления контрольных значений размеров (лимитов) открытых валютных позиций

3.1. Под установлением уполномоченными структурными подразделениями Банка России контрольных значений размеров (лимитов) открытых валютных позиций понимается установление значений размеров (лимитов) открытых валютных позиций на квартальные даты, которое позволяет обеспечить равномерное приведение значений нарушенных размеров (лимитов) открытых валютных позиций к установленному значению.

Уполномоченные структурные подразделения Банка России могут устанавливать кредитным организациям по их ходатайствам в случае превышения ими размеров (лимитов) открытых валютных позиций (в том числе прогнозируемого) контрольные значения размеров (лимитов) открытых валютных позиций по основаниям, перечисленным в пункте 3.2 настоящей Инструкции, при условии, что имеется прямая причинно-следственная связь между возникновением основания и нарушением кредитной организацией размеров (лимитов) открытых валютных позиций.

3.2. Основаниями для установления контрольных значений размеров (лимитов) открытых валютных позиций являются:

изменение Банком России методики расчета размеров (лимитов) открытых валютных позиций;

изменение Банком России методики расчета собственных средств (капитала) кредитных организаций.

3.3. Установление контрольных значений размеров (лимитов) открытых валютных позиций осуществляется в следующем порядке.

3.3.1. В случае нарушения размеров (лимитов) открытых валютных позиций по основаниям, перечисленным в пункте 3.2 настоящей Инструкции, кредитная организация может направить в уполномоченное структурное подразделение Банка России ходатайство об установлении контрольных значений размеров (лимитов) открытых валютных позиций, составленное в произвольной форме и подписанное единоличным исполнительным органом кредитной организации либо его заместителем, уполномоченными подписывать отчетность, главным бухгалтером либо лицом, его замещающим.

3.3.2. Уполномоченное структурное подразделение Банка России рассматривает ходатайство и в течение 10 рабочих дней со дня получения ходатайства направляет кредитной организации решение об установлении или отказе в установлении контрольных значений размеров (лимитов) открытых валютных позиций. В случае если это решение является положительным, уполномоченное структурное подразделение Банка России направляет кредитной организации также информацию о контрольных значениях размеров (лимитов) открытых валютных позиций и сроке, на который они устанавливаются.

Срок, на который уполномоченным структурным подразделением Банка России устанавливаются кредитной организации контрольные значения размеров (лимитов) открытых валютных позиций, не может превышать одного календарного года со дня их введения в действие.

Глава 4. Особенности осуществления надзора Банком России за соблюдением кредитными организациями размеров (лимитов) открытых валютных позиций

4.1. Уполномоченные структурные подразделения Банка России осуществляют надзор за соблюдением кредитными организациями размеров (лимитов) открытых валютных позиций на основании:

данных отчетности по формам 0409101 "Оборотная ведомость по счетам бухгалтерского учета кредитной организации" и 0409123 "Расчет собственных средств (капитала) (Базель III)" приложения 1 к Указанию Банка России N 4212-У и формы 0409634, представляемых кредитными организациями по состоянию на первое число месяца, следующего за отчетным;

данных отчетности, представляемой кредитными организациями по требованию Банка России на внутримесячную дату (внутримесячные даты) по форме 0409634;

данных проверок, осуществляемых Банком России (его уполномоченными представителями) в соответствии со статьей 73 Федерального закона N 86-ФЗ.

4.2. Банк России применяет к кредитным организациям меры в соответствии со статьей 74 Федерального закона N 86-ФЗ в случае превышения размеров (лимитов) открытых валютных позиций в отдельных иностранных валютах и отдельных драгоценных металлах, а также балансирующей позиции в рублях и суммы открытых валютных позиций в отдельных иностранных валютах и отдельных драгоценных металлах (в том числе их контрольных значений) за 6 и более операционных дней в совокупности в течение любых 30 последовательных операционных дней.

Глава 5. Заключительные положения

5.1. Настоящая Инструкция вступает в силу по истечении 10 дней после дня ее официального опубликования.

5.2. Со дня вступления в силу настоящей Инструкции признать утратившими силу:

Инструкцию Банка России от 15 июля 2005 года N 124-И "Об установлении размеров (лимитов) открытых валютных позиций, методике их расчета и особенностях осуществления надзора за их соблюдением кредитными организациями", зарегистрированную Министерством юстиции Российской Федерации 5 августа 2005 года N 6889 ("Вестник Банка России" от 19 августа 2005 года N 44);

Указание Банка России от 1 июня 2007 года N 1832-У "О внесении изменений в Инструкцию Банка России от 15 июля 2005 года N 124-И "Об установлении размеров (лимитов) открытых валютных позиций, методике их расчета и особенностях осуществления надзора за их соблюдением кредитными организациями", зарегистрированное Министерством юстиции Российской Федерации 26 июня 2007 года N 9703 ("Вестник Банка России" от 4 июля 2007 года N 38);

Указание Банка России от 14 ноября 2007 года N 1906-У "О внесении изменения в подпункт 1.8.2 пункта 1.8 Инструкции Банка России от 15 июля 2005 года N 124-И "Об установлении размеров (лимитов) открытых валютных позиций, методике их расчета и особенностях осуществления надзора за их соблюдением кредитными организациями", зарегистрированное Министерством юстиции Российской Федерации 6 декабря 2007 года N 10636 ("Вестник Банка России" от 17 декабря 2007 года N 69);

Указание Банка России от 28 апреля 2012 года N 2811-У "О внесении изменений в Инструкцию Банка России от 15 июля 2005 года N 124-И "Об установлении размеров (лимитов) открытых валютных позиций, методике их расчета и особенностях осуществления надзора за их соблюдением кредитными организациями", зарегистрированное Министерством юстиции Российской Федерации 18 мая 2012 года N 24222 ("Вестник Банка России" от 25 мая 2012 года N 27);

Указание Банка России от 1 сентября 2015 года N 3767-У "О внесении изменения в пункт 1.1 Инструкции Банка России от 15 июля 2005 года N 124-И "Об установлении размеров (лимитов) открытых валютных позиций, методике их расчета и особенностях осуществления надзора за их соблюдением кредитными организациями", зарегистрированное Министерством юстиции Российской Федерации 29 сентября 2015 года N 39058 ("Вестник Банка России" от 12 октября 2015 года N 86).

Председатель Центрального банка

Российской Федерации

Э.С.НАБИУЛЛИНА

Приложение

к Инструкции Банка России

от 28 декабря 2016 N 178-И

"Об установлении размеров

(лимитов) открытых валютных

позиций, методике их расчета

и особенностях осуществления

надзора за их соблюдением

кредитными организациями"

ПРИМЕР

ИСПОЛЬЗОВАНИЯ МЕТОДА КОЛИЧЕСТВЕННОЙ ОЦЕНКИ ДЛЯ РАСЧЕТА

ВЕЛИЧИНЫ КОЭФФИЦИЕНТА ДЕЛЬТА

Для расчета величины коэффициента дельта европейского опциона методом количественной оценки кредитная организация использует модель Блэка-Шоулза, которая в соответствии с учетной политикой кредитной организации применяется для расчета справедливой стоимости опционов данного вида.

Расчет коэффициента дельта осуществляется следующим образом.

1. Производится расчет величины d по формуле:

,

,

где:

S - текущая рыночная стоимость базисного (базового) актива опциона;

K - стоимость базисного (базового) актива опциона, определенная договором;

T - время, оставшееся до исполнения опциона;

![]() - волатильность (вмененная волатильность) стоимости базисного (базового) актива опциона;

- волатильность (вмененная волатильность) стоимости базисного (базового) актива опциона;

rd - непрерывно начисляемая безрисковая ставка в валюте расчетов;

rf - непрерывно начисляемая безрисковая ставка в валюте базисного (базового) актива.

2. По опционам на покупку (опционам типа call) коэффициент дельта определяется по следующей формуле:

Дельта = e-rf x T x N(d),

где:

N(x) - функция стандартного нормального распределения.

3. По опционам на продажу (опционам типа put) коэффициент дельта определяется по следующей формуле:

Дельта = e-rf x T x (N(d) - 1).

Кредитная организация приобрела опцион типа call на покупку долларов США за рубли со следующими условиями:

официальный курс Банка России составляет 52,5 рубля за один доллар США;

договором определен будущий курс (курс исполнения опциона) в размере 54,3 рубля за один доллар США;

срок исполнения опциона - 3 месяца (0,25 года);

величина волатильности (вмененная волатильность) курса рубля по отношению к доллару США принимается равной 23 процентам;

непрерывно начисляемая безрисковая ставка по рублю принимается равной 13,5 процентов годовых;

непрерывно начисляемая безрисковая ставка по долларам США принимается равной 0,14 процентов годовых.

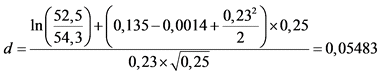

Кредитная организация осуществляет расчет величины d:

.

.

Далее осуществляется расчет коэффициента дельта для опциона на покупку:

Дельта = e-0,0014 x 0,25 x N(0,05483) = 0,5217.